Составление, оформление приходных и расходных кассовых ордеров

Как ПКО, так и РКО являются кассовыми документами, которые фиксируют поступление и движение денежных средств в кассе. Под кассой, в свою очередь, понимают целую систему всех бухгалтерских операций внутри предприятия.

ПКО заполняется:

- В момент внесения денежных средств в кассу. Реализация товара или услуги, когда клиент оплачивает стоимость по прейскуранту. При этом покупатель получает чек, квитанцию, а продавец оставляет себе соответствующий заполненный документ, который станет мерой отчетности. Но в большинстве предприятий каждая отдельная сделка не подлежит регистрации, фиксируется лишь общее поступление в конце всей смены.

- Для внесения финансов в уставной капитал.

- Для возврата неиспользованных выданных денежных средств.

- Для выполнения долговых обязательств перед компанией.

Откройте счет для бизнеса в МОРСКОМ БАНКЕ и получите до 6% на остаток по счету!.

Реквизиты ПКО и РКО схожи между собой, но с помощью приходного кассового ордера фиксируется прием средств, а расходный кассовый ордер контролирует выдачу денег. Соответственно, виды деятельности применяются в кардинально противоположных ситуациях:

- При сдаче общей выручки в банк в конце определенной сессии, которая устанавливается регламентом функционирования предприятия.

- Для выдачи подотчетных средств. Фактически это передача финансов сотруднику компании или лицу, представляющему ее интересы на какой-то определенный период времени для выполнения заданий руководства. Подобная процедура строго фиксируется, в документации, где прописывается имя и фамилия, а также должность (если она есть) подотчетного лица. Там же указывается назначение полученных средств.

- При необходимости каких-то незапланированных покупок, трат, приобретений от лица самого предприятия.

- Для выдачи компенсаций, премий, авансов и иных форм поощрения сотрудников.

Корпоративная карта МОРСКОГО БАНКА Visa Business – удобное средство организации и контроля представительских и командировочных расходов сотрудников предприятия.

Понятия «касса» и «ККТ»: суть и отличия

Сначала немного теории. Свое рассуждение начнем с понятий «касса» и «ККТ». Большинство ошибок и заблуждений связано именно с тем, что их смысл часто путают.

Итак, касса – это все операции ИП (или организации), проводимые в наличной форме. Это могут быть как операции по приходу (поступление доходов), так и по расходу (расходование средств на разные цели). Все операции с наличными деньгами должны отражаться по кассе. По сути, касса есть у всех ИП и организаций, исключения весьма редки: даже если все операции проходят по безналу, то вы можете снимать деньги на какие-нибудь расходы на нужды бизнеса, например, на покупку канцелярии.

«Касса» — это своего рода воображаемый «кошелек», куда поступают деньги и откуда они берутся на расходы. Для организаций понятие «касса» выглядит более простым для понимания, так как в бухучете по плану счетов есть специальный счет 50 «Касса», по которому и отражаются все операции с наличностью.

ККТ – контрольно-кассовая техника, необходимая для проведения наличных расчетов за проданные клиенту товары, (или услуги), то есть непосредственно сам аппарат, который выбивает чек.

Определение из закона вообще звучит вот так:

Контрольно-кассовая техника – электронные вычислительные машины, иные компьютерные устройства и их комплексы, обеспечивающие запись и хранение фискальных данных в фискальных накопителях, формирующие фискальные документы, обеспечивающие передачу фискальных данных и печать фискальных документов на бумажных носителях в соответствии с правилами, установленными законодательством РФ о применении ККТ.

Сразу отметим важные отличия:

- По ККТ идет учет только наличности, поступающей от покупателей за купленные у вас товары или услуги, по кассе приходом считаются все наличные поступления – выручка из ККМ за день, снятие денег с расчетного счета и так далее.

- Из ККТ нельзя тратить деньги – здесь нет расходной части, деньги на расходы могут быть выданы исключительно из кассы.

Вывод: касса не равнозначна ККТ – это разные понятия, обозначающие разные вещи. Касса – все наличные операции предпринимателя или организации (некий «большой кошелек»), ККТ – непосредственно аппарат для принятия денег у клиента и выбивания чека. Связь между двумя понятиями можно легко показать: в конце дня выручка магазина из ККМ сдается в кассу ИП (организации), операция оформляется приходником.

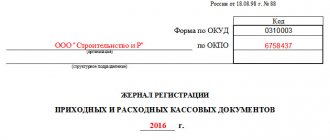

Журнал регистрации расходной и приходной документации

Подобный документ существовать может как в физической (бумажной), так и в электронной форме. Законом не регламентируется единственная обязательная форма. Но если документ на предприятии имеет бумажную форму, то стоит знать несколько ключевых правил. Во-первых, каждая страница должна быть строго пронумерована и подписана ответственными лицами. А, во-вторых, все страницы должны представлять собой единый формуляр, то есть, быть прошиты.

В данный момент Налоговый кодекс и иные НПА (нормативные правовые акты) не обязывают предпринимателей к ведению подобного журнала. Он служит для комфортной сдачи отчетности, а также быстрого поиска необходимых документов. Прописанный законом порядок заполнения ПКО и РКО также не относится к журналу.

Значит, каждый руководитель сам принимает решение, вести ли такой журнал или нет.

Важная информация

Подавляющее большинство посылок в Россию приходит с территории Китая. Очевидно, что львиная доля – это приобретения на специальных интернет-площадках.

Также стоит отметить, что к услугам МР ЛЦ Внуково зачастую прибегают государственные структуры и иные юридические лица Российской Федерации, в том числе финансовые учреждения, компании коммерческой и некоммерческой направленности.

При этом пересылка может содержать как простую печатную корреспонденцию, так и весомую бандероль – уточнить данный момент можно на самом извещении, где указывается вес отправления. Поэтому если в документе прописано до 25-30 грамм, то это простой конверт.

Следует также отразить момент, что к МР ЛЦ Внуково довольно часто приписывается еще одна аббревиатура – ДТИ или дополнительный технологический индекс.

Учетная книга

Книга учета – это совокупность документации, фиксирующая все перемещения денежных средств внутри и за пределами предприятия. Ведение книги – легкий способ объединить всю информацию в условиях одной формы. В отличие от предыдущего журнала – это более общее понятие. Можно сказать, что журнал входит в состав книги, и он не обязателен. А вот учетная книга понадобится в любом случае.

Все денежные операции регистрируются на основе приходных или расходных ведомостей. Причем каждая подписывается ответственным лицом, имеет собственную дату в условиях единого формата заполнения, а затем вносится в книгу путем иерархической сортировки.

Мы уяснили, какие операции оформляются при помощи ПКО, РКО. Но не только они выступают в форме наполнения для этого отчетного документа. Сюда также относятся и кассовые чеки, расходная документация.

Контроль операций, которые осуществляются для внесения новых финансовых средств на счет компании или, напротив, управляют оттоком – это важный момент для любой компании. Без такой формы отчетности невозможно вести нормальную хозяйственную деятельность.

МОРСКОЙ БАНК предлагает воспользоваться услугами торгового эквайринга. Принимайте оплату за товары и услуги по банковским картам.

Что мы имеем в исходных данных

- ККТ должна применяться организациями и ИП, если они осуществляют расчеты наличностью, банковскими карточками, электронными средствами платежа;

- если все продажи у вас проходят через расчетный счет (безналичный расчет), ККТ не применяется, так как просто не нужна;

- из общего правила есть исключения, когда ККМ все-таки можно не применять: оказание услуг населению (могут не использовать ККТ до 01.07.2021 г.);

- специфика деятельности или месторасположения;

- плата налога по вмененке или патенту.

- О всех исключениях мы уже рассказывали в предыдущей статье.

- каждое из исключений Закона о ККТ сопровождается некоторым условием, выполнение которого обязательно (что нужно выдавать вместо чека и каким образом этот документ должен быть оформлен).

Вывод: главный документ, служащий подтверждением оплаты клиентом товаров и услуг, – кассовый чек. Если Закон о ККТ обязывает вас использовать кассовый аппарат — вы обязаны выбивать чек, если вы можете не использовать ККТ, но она у вас есть (попадаете под исключение, но не пользуетесь этим) – вы обязаны выбивать чек.

Получается, что наличие ККТ обязывает ИП выдавать покупателю именно чек, а не какой-нибудь другой документ. Проговорим сразу еще несколько ситуаций:

- вы должны применять ККТ, она у вас есть, но чек вы не выбиваете;

- вы вправе не применять ККТ, но она у вас есть (не пользуетесь этим правом) и чек вы не выбиваете;

- вы должны иметь ККТ, но ее у вас нет, соответственно, и чек вы выбить не можете.

Все эти случаю классифицируются как нарушение законодательства. Неприменение ККТ и непробивание чека считаются нарушениями и обеспечат вам привлечение к ответственности даже тогда, когда вы все-таки выдаете какой-нибудь документ покупателю (некий бланк, квитанцию от ПКО и так далее).

Здесь все довольно понятно. Теперь вернемся к исключениям. Каждое из исключений Закона о ККТ сопровождается особыми требованиями. Эти требования заключаются в следующем:

- в ситуации с оказанием услуг населению (то есть физлицам) ККТ можно не применять, но только при условии, что каждый клиент будет получать от предпринимателя заполненный БСО;

- при использовании ЕНВД или патента можно обойтись без ККТ, но выписывать по просьбе клиента товарный чек или прочий документ. В этих документах обязательно должны присутствовать все реквизиты, установленные законодательно;

- при специфичности деятельности или месторасположения разрешено вообще ничего не выдавать.

Вывод: что можно выдать покупателю взамен кассового чека, если обязанность использования ККТ отсутствует? Варианта всего три:

- БСО;

- товарный чек или прочий документ, но с обязательным набором реквизитов;

- не выдавать ничего.

Правила заполнения

Учетная книга представляет собой набор типовых листов, которые формируются из ордеров. Заполненный ПКО И РКО отправляется именно сюда, скрепляется в бумажной форме или копируется в электронной. Также в книге присутствует таблица, в которой прописаны все поступления и расходы на протяжении всего отчетного периода, равного календарному году. На основе таблицы можно не только подводить итоги отчетности, но и проводить своего рода финансовый анализ.

Первой же страницей документации является по традиции титульный лист. Он состоит из:

- Полного наименования юридического лица, на основании которого заполняется книга.

- ОКПО – Общероссийского классификатора предприятий и организаций.

- Названия подразделения, филиала или отдела. Зачастую отчетность ведется не по всей компании в целом, а по ее структурному подразделению. В этом случае также полностью прописывается его название и номер. Если же отчетность идет по всему предприятию, тогда строку можно смело пропускать.

- Дата. Примечательно то, что в этом пункте достаточно приписать только год. Ведь по правилам книга открывается в начале отчетного периода. А сведения перестают вноситься в его конце. Значит, никаких конкретных дат указывать не нужно, только год.

- Имя и инициалы лица, которое ведет данную книгу. И это может быть только один человек, но эти полномочия допустимо без ущерба делегировать.

Мы знаем, что ПКО и РКО оформляют на основании поступления или расхода денежных средств. Соответственно, главным лицом, которое имеет отношение к сбору подобного рода ведомостей, является главный бухгалтер. Именно он по регламенту обязан вести книгу учета. Но на практике почти во всех случаях он делегирует полномочия помощнику или иным сотрудникам на основании юридической доверенности или просто приказа руководителя. Таким образом у специалиста высвобождается рабочее время, которое он способен эффективно использовать для блага компании. А рутинные моменты переводятся на других работников.

Где еще есть ПКО ФМ?

Подобные пункты есть практически во всех крупных городах страны. Например:

- Индексу 200961 соответствует почтовое отделение Санкт-Петербург АСЦ;

- 660075 – Красноярск;

- 650000 – Кемерово;

- 102961 – ОПС МР ЛЦ Внуково;

- 603094 – Нижний Новгород;

- 140961 – Московская область.

Обратите внимание! Во всех уведомлениях содержится отрезной талон, в котором можно указать какие данные были внесены неточно, при возникновении сомнения можно позвонить по номеру телефона своей налоговой.

Штрафы в случае ненадлежащего хранения или утери журнала

Ответственным лицом является главный бухгалтер. Но вместо него приказом руководителя также может быть назначен и любой другой сотрудник бухгалтерии. Уполномоченный работник несет личную материальную ответственность. Этот аспект фиксируется специальным актом, договором, заключаемым между ним и организацией. Ответственный сотрудник также обязан обеспечить надлежащие условия хранения журнала. Заполнение, ведение приходных и расходных кассовых ордеров – это обязанность других персон: кассиров, руководителя, также сотрудников бухгалтерии. Ответственный за учетную книгу редко лично заполняет РКО и ПКО.

Общая информация о сроках хранения первичных документов содержится в ст. 29 Федерального закона от 06.12.2011 № 402-ФЗ. Данная часть законодательного акта гласит, что хранить первичную документацию нужно минимум пять лет. Плюс, если возникает любая конфликтная ситуация, регулируемая в порядке судопроизводства, то на момент открытого дела документ также должен храниться, даже если срок в 5 лет уже прошел.

За утерю или изменение данных назначается штраф: отдельно для ответственного лица и для всей организации в целом. Если сотрудник будет обязан уплатить всего 5 или 6 тысяч рублей, то компании придется выплатить 40-50 тысяч.

МОРСКОЙ БАНК предлагает воспользоваться удобной системой банковского обслуживания. Управляйте бизнесом из любой точки мира. Безопасный доступ к Вашим счетам всегда в кармане.

Журнал по форме КО-3

В нем в обязательном порядке должны быть отражены все ордера, отражающие информацию о поступлении и выдаче денежных средств. Ведь ПКО И РКО – это первичные документы, на их основе формируется налоговая отчетность.

Кроме них различные счета об оплате расходов, трат или возмещения, компенсации также вносятся в книгу. Сопроводительная документация (чеки или квитанции) в журнале не сохраняются.

Сам журнал обычно делится на две части. Первая предназначена для фиксации всех ордеров, направленных на поступление финансов. Вторая, как не трудно догадаться, отражает расход. В обеих из них присутствует таблица, а также отдельно каждый из обозначенных ордеров.

Пример заполненного журнала

Форма КО-3 достаточно простая в заполнении и обычно не вызывает каких-то сложностей даже у лиц, которые ранее не имели с ней дел. Заполнять бумаги следует строго по образцу, ведь любые изменения повлекут за собой полное уничтожение книги и внесение всех данных с нуля. С точки зрения налоговиков, некорректная информация лишает документ юридической силы. Поэтому бумаги с исправлениями приравниваются к отсутствующим.

На каждой странице нужно внести:

- Дату, когда конкретный ордер был напечатан или написан.

- Его номер в порядковом значении, которое присваивается уже конкретно в журнале.

- Полную денежную сумму, которая была выделена или поступила в кассу.

- Основание или другую дополнительную информацию, которая будет важной для дальнейшей отчетности. Например, на какие нужды были выделены средства, или на основе каких сделок поступили в кассу.

Заверение

Ордера как приходного, так и расходного характера должны быть заверены подписями. Сам журнал не подлежит подписи иными сотрудниками, не считая ответственного лица. Если журнал составлял кассир после смены, то при сдаче выручки обычно подпись ставит кто-то из бухгалтерии. Когда эти полномочия не были заранее делегированы, нужно назначать человека приказом. Без назначения ответственного лица допустимо оставлять ордера, при этом расписываться в книге учета или на самих документах только с письменной передачи полномочий.

Печать на приказах

Она ставится в обязательном порядке. Подходит как печать, так и штамп, в зависимости от того, что используется на предприятии. Главная особенность заключается в том, что печать ставится одновременно на квитанцию, сопутствующую поступлению и выдачи средств, и на сам ордер. И таким образом, чтобы край рисунка заехал на обе бумаги.

Как работать с ПКО и РКО

Порядок несложный:

- Совершается операция, передается квитанция.

- Формируется в электронной или бумажной форме.

- Проставляется дата, сумма, основание и субъект (подотчетное лицо).

- Заверяется подписью уполномоченного сотрудника.

- Документация сдается для внесения в книгу и формирования первичной бухгалтерской отчетности.

Проекты МОРСКОГО БАНКА (АО) по зачислению заработной платы могут быть удобны и интересны любым предприятиям и организациям вне зависимости от количества работающих в них сотрудников.

Электронный документооборот

Значительно облегчает жизнь бухгалтерии. Стоит помнить, что для заверения того или иного документа, он должен быть напечатан в физическом формате. Относительно отправки документа в налоговую службу, то подписанный электронным ключом документ уже является заверенным.

Что грозит за отсутствие кассовых документов

За отсутствие первичной документации налоговая служба налагает серьезные штрафы. В некоторых случаях возможна и субсидиарная ответственность сотрудников.

Как исправить ошибку в приходном или расходном ордере

Алгоритм весьма прост. Необходимо утилизировать существующий документ и составить его заново. Да, возможно это выглядит трудоемким действием, однако, альтернативы нет. В первичной документации недопустимы исправления или изменения. При их наличии случае документы теряют свою юридическую силу, а ФНС трактует исправление как полное отсутствие отчетности, накладывая на организацию соответствующие штрафы. Для небольших ИП сумма в 40-50 тысяч рублей станет хоть и не критичной, но очень неприятной.

Расшифровка ПКО ФМ

Сомнения в этом случае излишни. Расшифровка ПКО ФМ – Пункт Коллективного Обслуживания Франковальной машины. Но и это мало о чем говорит многим из нас. Если сказать проще, то это обособленное подразделение Почты России, которое способствует ускоренной рассылке писем. Так как налоговые уведомления отправляются именно по почте, этот пункт помогает сделать все процессы быстрее, так чтобы каждый плательщик получил свое вовремя, а значит и успел его оплатить.

Обратите внимание! Нет технической возможности и необходимого количества человеческих ресурсов для отправки квитанций на оплату от имени каждого территориального подразделения налоговой.

Собственно пункт обслуживание что-то по типу перевалочного пункта для сотен тысяч уведомлений. Все расчеты касательно объема, подлежащего к оплате, проводят именно инспектора исходя из декларации и других доступных им данных.