Текущий и капитальный ремонт, прохождение периодических техосмотров автомобилей – насущная необходимость, позволяющая поддерживать имущество в состоянии, пригодном для эксплуатации, с целью извлечения прибыли. В ходе этих мероприятий возникают расходы, которые необходимо отражать в налоговом и бухгалтерском учете. К таким расходам можно отнести приобретение запчастей, ремонтные работы технических специалистов СТОА, ремонтных мастерских, профилактические осмотры техники.

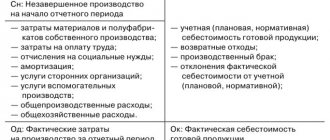

Вопрос: Как отразить в учете организации-арендатора расходы на текущий ремонт автомобиля, полученного по договору аренды без экипажа, произведенный вспомогательным производством организации? Затраты на текущий ремонт автомобиля составили 40 000 руб. (в том числе материалы, заработная плата работников, страховые взносы). В месяце завершения ремонтных работ использованные материалы стоимостью 24 000 руб. полностью оплачены, а заработная плата и страховые взносы оплачены в следующем месяце. Автомобиль используется в основном производстве организации. Резерв на ремонт основных средств (ОС) для целей налогообложения прибыли организацией не создавался. Организация составляет промежуточную бухгалтерскую отчетность на последнее число каждого календарного месяца. Посмотреть ответ

Возникновение расходов на автомобиль и их текущий учет

Организация, эксплуатирующая автомобиль, может производить ремонт самостоятельно, а может поручить техническое обслуживание и ремонтные работы специалистам на стороне. В налоговом учете такие расходы относят к прочим согласно п. 1 ст. 260 НК РФ. Их следует признать в том периоде, когда они осуществлялись. Бухгалтерский учет производится на основе первичных документов, подтверждающих понесенные расходы.

Рассмотрим учет ремонтов на примере ОСНО.

Вопрос: Организация на ОСН приобрела в лизинг автомобиль. В январе произошло ДТП не по вине лизингополучателя, в результате которого автомобиль не подлежит ремонту. Можно ли учесть лизинговые платежи с января по июль до окончания срока лизинга в составе расходов по налогу на прибыль? Посмотреть ответ

Ремонт и техобслуживание сторонней организацией

Исчерпывающего перечня документов законодательством не предусмотрено. Практикой выработан следующий порядок оформления работ:

- заключение договора со СТОА, сервисным центром, как правило, на год;

- составление заявки на ремонт с перечнем работ и необходимых запчастей;

- акт приема-передачи авто в ремонт с описанием дефектов и проблемных зон;

- составление заказа-наряда с подробным описанием работ и их стоимостью;

- акт приема-сдачи работ после их окончания;

- счет-фактура (при необходимости);

- акт приема-передачи автомобиля в натуре.

Вопрос: Как отразить в учете организации-дилера проведение гарантийного ремонта проданных автомобилей (приобретенных у дистрибьютора), если затраты на ремонт возмещаются дистрибьютором в размере понесенных расходов? Организация признает оценочное обязательство в связи с необходимостью проведения гарантийного ремонта в бухгалтерском учете, но оно уже полностью использовано ранее, и произведенные расходы им не покрываются. В налоговом учете резерв на гарантийный ремонт не создается. Стоимость проведенного гарантийного ремонта составила 52 000 руб. (в том числе стоимость запчастей — 20 000 руб. (без НДС), сумма НДС, ранее принятого к вычету при их приобретении, — 4 000 руб.). Отчет о стоимости выполненных работ и использованных запчастей направлен дистрибьютору. Возмещение получено на расчетный счет в том отчетном периоде, в котором произведен гарантийный ремонт. Посмотреть ответ

Пусть ООО «Звездочка» приняло решение, обратившись в стороннюю организацию, отремонтировать автомобиль КамАЗ. Стоимость работ, согласно счету на оплату, составила 175000 рублей, включая НДС.

Проводки будут выглядеть следующим образом:

- Дт 25 Кт60 — 175000,00 руб. Задолженность СТОА;

- Дт 19 Кт 60 — 26694,92 руб. Отражен НДС;

- Дт 60 Кт 51 — 175000,00 руб. Уплачено СТОА за работу;

- Дт 68 Кт 19 — 26694,92 руб. Предъявлен к вычету НДС.

В каком размере организация-арендодатель может учесть для целей налога на прибыль расходы на ремонт застрахованного автомобиля, переданного в аренду (п. 1 ст. 260 НК РФ)?

Ремонт и техобслуживание внутри организации

Как правило, внутри организации используются следующие документы, учитывающие и подтверждающие ремонт:

- план ремонтов;

- дефектные ведомости;

- заявки ответственных за состояние парка лиц на покупку запчастей, первичные накладные, счета-фактуры и другие документы;

- требования-накладные на выдачу запчастей;

- акты на списание запчастей и материалов на ремонт;

- инвентарные карточки и книги с отметками о ремонтах.

Пусть ООО «Звездочка» отремонтировало КамАЗ своими силами. Стоимость запчастей составила 75000 рублей, а заработная плата работников мастерской, занятых ремонтом – 25000 рублей.

Проводки будут такими:

- Дт 25 Кт 10/5 — 75000,00 руб. Списаны запасные части на ремонт;

- Дт 25 Кт 70 — 25000,00 руб. Начислена заработная плата;

- Дт 25 Кт 68,69 — 7500 руб. Отчисления в фонды с заработной платы.

Создание резерва на проведение ремонтов

Резервирование средств для будущих ремонтов – право организации, а не ее обязанность. Необходимо прописать необходимость такого резерва в учетной политике. Расчет отчислений в резерв базируется на данных дефектных ведомостей, стоимости автомобиля, сроках его службы и технических характеристиках. Составляется годовая смета ремонта и обслуживания автомобиля.

Пусть расчетная сметная стоимость на год — 360000,00 рублей, на месяц — 30000,00 рублей.

Проводки и расчеты используются такие: Дт 25 Кт 96 30000,00 руб.

ООО «Звездочка» произвело ремонт КамАЗа в СТОА в январе на сумму 75000, руб., включая НДС 11440,68 руб. Резерв составил 30000,00 руб. Сумма без НДС 63559,32 руб.:

- Дт 60 Кт 51 — 75000, 00 руб. Оплачен ремонт СТОА;

- Дт 96 Кт 60 — 30000, 00 руб. Ремонт за счет фонда.

63779,32 — 30000,00 = 33779, 32

- Дт 97 Кт 60 — 33779,32 руб. Оставшаяся сумма включена в расходы будущих периодов;

- Дт 19 Кт 60 — 11440,68 руб. Учтен НДС;

- Дт 68 Кт 19 — 11440,68 руб. НДС предъявлен к вычету.

Следует сказать об особенностях учета ремонтов в случаях, когда автомобиль арендуется или берется по договору лизинга.

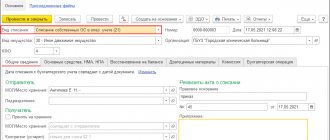

Капремонт ОС в бухучете — проводки

После того как решение о необходимости капитального ремонта основных средств будет принято, восстановить объект можно силами организации либо привлечь технику и работников сторонней компании на подрядных основаниях. Если пойти по пути капремонта службами организации, то нужно учитывать, что траты будут включать в себя стоимость запасных частей и материалов, зарплату, страховые взносы.

Учетные записи при проведении капремонта различными способами будут следующими:

- при наличии структурного подразделения (ремонтной службы):

Дт 23 Кт 10 (16, 69, 70) — собраны затраты на ремонт;

Дт 20 (25, 26, 29, 44) Кт 23 — расходы списаны в зависимости от использования ОС (дебетуется счет, на котором фиксируется амортизация);

- если отсутствует ремонтная служба, счет 23 не используется, а расходы списываются непосредственно на счет затрат:

Дт 20 (25, 26, 29, 44) Кт 10 (16, 69, 70);

- если ремонт проводится подрядчиком, проводка по расходам будет:

Дт 20 (25, 26, 29, 44) Кт 60.

При долгосрочном капремонте рекомендуется переводить объекты на отдельный субсчет счета 01 «ОС в ремонте».

Подробнее о том, какие затраты признаются обоснованными, узнайте из материала «Что относится к затратам на ремонт основных средств?».

Списать материалы на ремонт ОС в бухучете и для налога на прибыль вам помогут рекомендации экспертов КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите в Готовое решение.

Автомобиль в аренде

Существуют два вида договора аренды автомобиля:

- без экипажа;

- с экипажем (временное фрахтование).

В первом случае, согласно ст. 642 ГК РФ, арендатор получает право временно пользоваться автомобилем, в том числе и управлять им, содержать в надлежащем виде. Арендодатель получает плату за пользование своим авто. Далее, согласно положениям ст. 644 ГК РФ, текущий и капитальный ремонт автомобиля обязан осуществлять арендатор. Он же и поддерживает надлежащее техническое состояние автомобиля, признавая затраты по закону.

Статья 264 (п. 11-1) позволяет сделать это организациям, применяющим ОСНО, а статья 346.16 (п. 12) – применяющим УСН. Все расходы должны иметь документальное подтверждение, на основании должным образом оформленных первичных документов.

Расходы на ремонт и обслуживание арендованных автомобилей признаются без проблем для организаций, применяющих ОСНО:

- если автомобиль является амортизируемым – на основании ст. 260 НК РФ вне зависимости, прописано это в договоре или нет;

- если авто амортизации не подлежит (например, арендовано у частного лица или организации на спецрежиме) – на основании ст. 264 НК РФ (п. 1-49).

Расходы на ремонт и обслуживание арендованных автомобилей у организации на УСН признаются однозначно, только если эти автомобили амортизируются. Об этом сказано в ст. 346.16 (п. 4) НК РФ: в перечень ОС включаются те основные средства, которые признаны амортизируемыми (исходя из положений гл. 25 НК РФ). Следовательно, в расходах можно учитывать затраты только амортизируемых автомобилей. Указаний на возможность включать в расходы ремонт и техобслуживание арендуемых у частных лиц автомобилей, которые не подлежат амортизации, у упрощенцев нет. Может возникнуть ситуация, которую налоговые органы вправе трактовать не в пользу арендодателя.

Во втором случае автомобиль арендуется с экипажем. Арендодатель предоставляет за плату, помимо самого автомобиля, и услуги водителя. Здесь, согласно 634 ГК РФ, арендодатель самостоятельно производит ремонты как текущие, так и капитальные.

Внимание! Затраты на приобретение запчастей организацией невозможно будет признать в расходах, поскольку их приобретение является по законодательству обязанностью арендодателя и входит в понятие ремонта автомобиля.

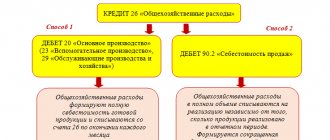

Капитальный и текущий ремонт ОС, отличие от иных способов восстановления

B производственной деятельности организаций при эксплуатации ОС естественным образом происходит износ эксплуатируемых объектов, случаются поломки. Своевременное их восстановление позволяет увеличить срок службы, избежать расходов на приобретение нового оборудования. Восстановление возможно путем модернизации, реконструкции и ремонта. Модернизацией и реконструкцией признаются работы, улучшающие либо создающие новые технические, экономические характеристики объекта. Тогда как ремонт включает в себя комплекс мероприятий, направленных на замену отдельных конструкций, деталей, поддержание его рабочего состояния.

Ремонт подразделяется на текущий и капитальный. Текущий ремонт направлен на профилактику, поддержание объекта в рабочем состоянии и устранение незначительных неисправностей. Капитальный — гарантирует восстановление технических параметров объекта, его рабочего состояния.

Капремонт может быть комплексный, охватывающий полностью объект, или выборочный, включающий в себя починку отдельных частей объектов.

Обоснованность ремонта ОС устанавливают технические службы организаций путем определения порядка планово-предупредительных ремонтов, при этом назначая вид ремонта.

Особенностью учета капремонта по сравнению с иными видами восстановления является то, что расходы на ремонт относятся на текущие затраты, тогда как траты на модернизацию и реконструкцию — на капитальные.

Ключевые отличия ремонта от модернизации ОС для целей налогообложения смотрите в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Автомобиль в лизинге

Согласно Закону №164-ФЗ от 29-10-98 г., рассматривающему вопросы лизинга (финансовой аренды), лизингополучатель обязан ремонтировать, производить техобслуживание, охранять принятое им по договору имущество. Если в договоре не прописано иное, положения ст. 17-1 ФЗ 164 являются основанием для включения указанных затрат в расчеты для целей налогообложения. Подтверждается это правило и указаниями ст. 260 НК РФ (п. 1,2). При этом не играет существенной роли, стоит ли автомобиль на балансе лизингодателя либо лизингополучателя – по общему правилу расходы по нему лежат на организации, получившей имущество.

Внимание! Первичные документы и учетные данные должны не только подтверждать факт расходов на автомобиль, но и содержать указание на использование этого автомобиля в производственных целях, для получения организацией дохода, подтверждать экономическую обоснованность расходов.

Кратко

- Ремонт автомобилей и их техническое обслуживание производятся как внутри организации, так и вне ее.

- Некоторые хозяйствующие субъекты создают резервы на покрытие будущих ремонтов. Эта процедура – их право, а не обязанность. Она должна быть прописана в учетной политике.

- Арендованные автомобили ремонтируются за счет арендатора, если заключен договор аренды автомобиля без экипажа.

- Имущество в лизинге ремонтируется и обслуживается за счет организации, получившей автомобиль по договору, вне зависимости от того, на чьем балансе находится имущество.