- Титульный лист

- Раздел 1. Данные об обязательствах налогового агента

- Раздел 2. Расчет исчисленных, удержанных и перечисленных сумм НДФЛ

- Приложение 1. Справка о доходах и суммах налога физического лица

- Раздел 1. Данные о физическом лице — получателе дохода

- Раздел 2. Общие суммы дохода и налога по итогам налогового периода

- Раздел 3. Стандартные, социальные и имущественные налоговые вычеты

- Раздел 4. Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога

- Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода

Титульный лист

В титульном листе отражаются сведения о налоговом агенте.

В поле «Номер корректировки» в первичном расчете автоматически проставляется «0», в уточненном за соответствующий период необходимо указать номер корректировки (например, «1», «2» и т. д.). При этом должна обеспечиваться сквозная нумерация.

Не допускается указание номера корректировки в уточненном расчете без ранее принятого первичного расчета.

В поле «Налоговый период» автоматически указывается календарный год и код отчетного периода, за который представляется расчет.

В поле «Представляется в налоговый орган» отражается код налогового органа, в который подается расчет. Он выбирается из справочника. По умолчанию в поле автоматически проставляется код, который был указан при регистрации клиента в системе.

В поле «По месту нахождения (учета)» выбирается код места представления расчета налоговым агентом из соответствующего справочника. Так, агенты, являющиеся юридическими лицами, выбирают код «214», ИП – «120» и т.д.

Крупнейшие налогоплательщики также выбирают код «214», что соответствует постановке на учет в налоговом органе по месту их нахождения.

В поле «Налоговый агент» отражается краткое наименование организации в соответствии с учредительными документами. Предприниматели, адвокаты, нотариусы указывают полностью (без сокращений) фамилию, имя, отчество (при наличии).

Также указываются ИНН и КПП (при наличии) налогового агента.

Крупнейшие налогоплательщики указывают ИНН и КПП согласно свидетельству о постановке на учет российской организации в налоговом органе по месту нахождения (5 и 6 разряд КПП — «01»).

В поле «Код по ОКТМО» указывается ОКТМО муниципального образования. Данный код выбирается из соответствующего классификатора. Узнать свой код ОКТМО можно с помощью электронного сервиса ФНС «Федеральная информационная адресная система» (https://nalog.ru, раздел «Все сервисы»).

В поле «Форма реорганизации, ликвидация» из соответствующего справочника выбирается код формы реорганизации (ликвидации) или лишения полномочий (закрытия) обособленного подразделения.

В поле «ИНН/КПП реорганизованной организации» указываются ИНН и КПП, которые были присвоены организации до ее реорганизации либо до закрытия обособленного подразделения.

При заполнении поля «Номер контактного телефона» автоматически отражается номер телефона налогового агента, указанный при регистрации.

В разделе титульного листа также отражается сведения о подписанте расчета:

- Руководитель — если документ представлен налоговым агентом;

- Уполномоченный представитель — если документ подан представителем налогового агента. При этом указывается наименование представителя и реквизиты документа, подтверждающего его полномочия.

Для смены подписанта в расчете, необходимо по соответствующей ссылке перейти на вкладку «Реквизиты» и указать необходимые сведения.

Раздел 1. Данные об обязательствах налогового агента

В разделе 1 отражаются сведения об удержанном (возвращенном) налоге, срок перечисления (возврата) которого наступает в последние три месяца отчетного периода.

Если налог удержан, а срок его перечисления наступит в следующем отчетном периоде, то сведения об этом налоге в разделе 1 за текущий отчетный период отражать не нужно, за исключением случая выплаты дохода в последний рабочий день отчетного периода (см. здесь).

По строке 010 указывается КБК налога.

С 01.01.2021 года, помимо основного КБК, применяемого налоговыми агентами, в отношении налога, исчисленного с налоговой базы, превышающей 5 млн. руб., используется новый КБК 18210102080011000110.

По строке 020 отражается обобщенная по всем физическим лицам сумма налога, удержанная за последние три месяца отчетного периода.

По строке 021 указывается дата, не позднее которой должна быть перечислена сумма налога.

Если срок перечисления налога, отражаемый по строке 021, выпадает на выходной или праздничный день, то указывается ближайший следующий за ним рабочий день.

По строке 022 указывается обобщенная сумма удержанного агентом налога, подлежащая перечислению в срок, отраженный по строке 021.

Сумма значений всех строк 022 должна соответствовать значению строки 020, т.е.:

стр. 020 = ∑ стр. 022

По строке 030 отражается общая сумма налога, возвращенная налоговым агентом физическим лицам за последние три месяца отчетного периода (например, когда работник представил уведомление о праве на социальный или имущественный вычет не с начала года).

По строке 031 указывается дата возврата налога.

Возврат излишне удержанной суммы налога должен быть произведен налоговым агентом в течение трех месяцев со дня получения от работника заявления.

По строке 032 указывается сумма налога, возвращенная налоговым агентом в срок, отраженный по строке 031.

Сумма значений всех строк 032 должна соответствовать значению строки 030, т.е.:

стр. 030 = ∑ стр. 032

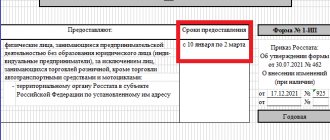

Форма 5 бухгалтерской отчетности

Форма 5 в обязательном составе бухгалтерской отчетности сейчас не фигурирует. Ранее применявшийся документ с некоторыми изменениями сейчас рекомендуется приказом Минфина № 66н как пример для оформления пояснений к бухбалансу. Это свод из нескольких таблиц, которые подробно расшифровывают все строки финансовой отчетности.

Если организация считает нужным подавать данные пояснения в структуре бухгалтерского годового отчета, то сдавать их следует в срок не позднее 31 марта, следующего после отчетного года. Сведения в ИФНС сейчас можно передать исключительно в электронном формате.

Раздел 2. Расчет исчисленных, удержанных и перечисленных сумм НДФЛ

В разделе 2 указываются обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей ставке.

Если налоговый агент выплачивал физическим лицам доходы, облагаемые по разным ставкам налога, раздел 2 заполняется отдельно для каждой налоговой ставки.

В поле «Ставка» указывается соответствующая ставка налога.

По строке 105 указывается КБК налога.

С 01.01.2021 года, помимо основного КБК, применяемого налоговыми агентами, в отношении налога, исчисленного с налоговой базы, превышающей 5 млн. руб., используется новый КБК 18210102080011000110.

По строке 110 отражается общая сумма дохода, начисленная по всем физическим лицам нарастающим итогом с начала налогового периода.

В строках 111-115 приводится расшифровка начисленного дохода по видам выплат:

- доходы, начисленные физическим лицам в виде дивидендов, указываются по строке 111;

- доходы, начисленные по трудовым договорам — по строке 112;

- доходы, начисленные по гражданско-правовым договорам (ГПД) — по строке 113;

- доходы, начисленные высококвалифицированным специалистам (ВКС) по трудовым договорам и ГПД — по строке 115 (из строк 112 и 113).

По строке 120 отражается количество физических лиц, которым начислен облагаемый доход в течение соответствующего отчетного периода.

В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, его считают только один раз.

По строке 121 из общего количества лиц, отраженных по строке 120, указывается количество ВКС, получивших доход по трудовым договорам и ГПД.

По строке 130 отражается нарастающим итогом общая сумма налоговых вычетов, уменьшающих налогооблагаемый доход, указанный в строке 110. В сумме налоговых вычетов также указывают другие суммы, которые уменьшают налоговую базу, и необлагаемые суммы, если доходы освобождены от налога в определенных пределах (например, материальная помощь в размере 4000 руб.).

Если сумма вычета окажется больше суммы дохода, то вычет указывается в размере, не превышающем доход.

По строке 140 отражается обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала года.

По строке 141 отражается сумма исчисленного налога с выплаченных дивидендов по всем физлицам с начала года. При этом исчисление суммы налога по каждому налогоплательщику осуществляется отдельно в отношении каждой выплаты дохода.

По строке 142 отражается обобщенная по всем ВКС сумма исчисленного налога нарастающим итогом с начала года.

По строке 150 указывается сумма фиксированных авансовых платежей, которые заплатил иностранец при получении патента. На эту сумму налоговый агент может уменьшить сумму исчисленного налога при наличии соответствующих документов (заявление от сотрудника, уведомление из ИФНС, квитанции об уплате фиксированных платежей).

По строке 155 отражается сумма налога на прибыль, удержанная в отношении дивидендов, полученных российской организацией, и подлежащая зачету при определении суммы налога по доходам от долевого участия в этой организации.

По строке 160 указывается сумма удержанного налога, исчисленная нарастающим итогом с начала налогового периода.

Если по строке 110 указана сумма дохода, но его фактической выплаты в отчетном периоде еще не было, то по строке 160 налог с такого дохода не отражается, поскольку он будет удержан в другом отчетном периоде.

По строке 170 отражается сумма налога, которую налоговому агенту невозможно удержать (например, при натуральной оплате труда при отсутствии денежных выплат). В эту сумму не включают налог с зарплаты, которая будет выплачена в следующем отчетном периоде.

По строке 180 отражается сумма налога, излишне удержанная налоговым агентом.

По строке 190 указывается сумма налога, возвращенная налоговым агентом (например, в случае излишнего удержания налога из доходов работника).

Общая справка по форме 5-НДФЛ

Эта особая форма отчета, содержащая в себе данные о всех налогоплательщиках региона. В обязательном порядке в ней отражается 3 группы разной информации. В сводных таблицах 5-НДФЛ отражаются такие данные:

- Налоговая база, подлежащая обложению по разным ставкам (9, 13, 30 и 35%).

- Информация о предоставленных налоговых вычетов (НВ) различных категорий.

- Прогнозы по определению налоговых отчислений и вычетов на будущие периоды.

Помимо этого справка отражает и другие данные, более детально раскрывающие нюансы этих пунктов. В масштабах страны — это важный документ. Его необходимость экономически обоснована, а форма и порядок заполнения регламентированы приказами и письмами Минфина.

Существует ряд таких документов, объединенных в рамках понятия «утверждение форм статотчетности ФНС». В первую очередь стоит ознакомиться с Приказом ФНС России № ММВ-7-1/674 от 2014 года, описывающего процесс заполнения сводных таблиц формы 5-НДФЛ. Также в таких нормативных актах прописаны сроки подачи объединенной документации и ответственные за ее составление.

Приложение 1. Справка о доходах и суммах налога физического лица

Справка подлежит заполнению при составлении расчета за налоговый период — календарный год.

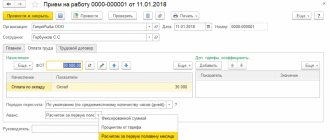

Заполнение справки начинают с добавления физического лица по кнопке «+Сотрудник».

Далее указывается уникальный порядковый номер справки, присваиваемый налоговым агентом.

В поле «Номер корректировки» в первичной справке автоматически отражается «00».

В корректирующей справке необходимо указать номер корректировки (например, «01», «02» и т. д.). При ее заполнении указывается номер ранее представленной справки.

При заполнении аннулирующей справки автоматически указывается код «99» и номер первичной справки. Эта справка оформляется в том случае, если нужно аннулировать показатели в ранее представленной справке.

При представлении корректирующей либо аннулирующей справки правопреемником налогового агента в поле «Номер справки» указывается номер ранее представленной справки налоговым агентом.

Важная информация

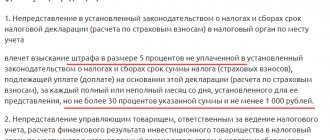

Стоит знать, что этот вид отчета подается 2 раза в год. На его основании формируется прогноз по налоговым отчислениям в следующем периоде, что позволяет приблизительно оценить объемы наполнения бюджета. Ответственность за правильность заполнения отчета и его своевременную подачу несут руководители конкретного территориального подразделения ФНС.

Для подачи этого вида отчета существует ограничение по срокам. Он должен быть готов через 5 дней после подачи работодателями и физическими лицами данных по 2— и 3-НДФЛ. Конкретные даты сдачи данных формируются в зависимости от уровня отчета — сначала данные предоставляются муниципалитетами, на их основе составляются региональные сводные бланки, позже заполняется документ федерального уровня.

Раздел 1. Данные о физическом лице — получателе дохода

В этом разделе приводятся сведения о физическом лице.

В поле «ИНН в Российской Федерации» указывается ИНН физического лица, подтверждающий постановку данного лица на налоговый учет. При отсутствии у налогоплательщика ИНН данное поле не заполняется. В то же время узнать ИНН можно на сайте ФНС России (https://nalog.ru) в разделе «Сервисы/ Сведения об ИНН физического лица».

В соответствующих полях указывается фамилия, имя и отчество (при наличии) физического лица без сокращений, как в паспорте. Употребление латинских букв допускается только для иностранцев.

В поле «Статус налогоплательщика» указывается код статуса:

- «1» — для налоговых резидентов (для россиян и сотрудников из стран ЕАЭС);

- «2» — для нерезидентов;

- «3» — для нерезидентов — высококвалифицированных специалистов;

- «4» — для переселенцев, проживающих за рубежом;

- «5» — для беженцев-нерезидентов;

- «6» — для сотрудников-иностранцев, которые работают на основании патента;

- «7» — для налоговых резидентов — высококвалифицированных специалистов.

Далее указывается дата рождения физического лица.

В поле «Гражданство (код страны)» из соответствующего справочника выбирается код страны постоянного проживания сотрудника.

Если у лица отсутствует гражданство, то указывается код страны, которая выдала документ, удостоверяющий личность.

В поле «Код документа, удостоверяющего личность» выбирается код вида документа в соответствии со справочником и указывается его серия и номер.

Особенности заполнения приложения к бухгалтерскому балансу

Рассмотрим нюансы заполнения всех разделов отдельно.

Таблица 1 «Нематериальные активы и расходы на НИОКР»

включает 5 подразделов:

- Наличие и движение нематериальных активов.

- Первоначальная стоимость нематериальных активов, которые были созданы компанией.

- Нематериальные активы, стоимость которых полностью погашена.

- Наличие и движение результатов НИОКР.

- Неоконченные и неоформленные НИОКР. Незавершенные операции по приобретению нематериальных активов.

В этом разделе следует раскрыть показатели бухбаланса из стр. 1110, 1120 и 1190. Следует отражать данные только о тех активах, которые находятся в собственности компании. Активы, которые организация получила во временное использование, включать не надо.

Таблица 2 «Основные средства»

включает 4 таблицы:

- Наличие и движение основных средств.

- Незавершенные капитальные вложения.

- Изменение стоимости основных средств в результате дооборудования, достройки или реконструкции.

- Другое использование основных средств.

Этот раздел предназначен для раскрытия сведений стр. 1150, 1160 и 1190 бухбаланса, а также для отражения незавершенных капитальных вложений организации.

Таблица 3 «Финансовые вложения»

включает два подраздела:

- Наличие и движение финансовых вложений.

- Другое использование финансовых вложений.

Используется для пояснения строк 1170 и 1240 баланса с данными по материальным вложениям организации в оборотные и внеоборотные активы.

Таблица 4 «Запасы»

объединяет два раздела:

- Наличие и движение запасов.

- Запасы в залоге.

Здесь необходимо классифицировать запасы по группам или видам, а также отдельно указать те из них, что заложены.

Таблица 5 «Дебиторская и кредиторская задолженности»

раскрывает информацию из баланса по 4 направлениям:

- Наличие и движение дебиторской задолженности.

- Просроченная дебиторская задолженность.

- Наличие и движение кредиторской задолженности.

- Просроченная кредиторская задолженность.

Здесь подробно поясняются стр. № 1230, 1410, 1450, 1510, 1520 и 1550.

Таблица 6 «Затраты на производство»

применяется в качестве пояснения к отчетности о финансовых результатах. Здесь необходимо подробнее раскрыть показатели строк 2120, 2210 и 2220 из данного документа.

Таблица 7 «Оценочные обязательства»

предназначена для раскрытия стр. 1430 и 1540 об обязательствах, которые взяты компанией на срок до 12 месяцев и более этого периода.

Таблица 8 «Обеспечение обязательств»

включает информацию о суммах обеспечения, которые были выданы или получены организацией.

Таблица 9 «Государственная помощь»

используется для раскрытия данных из строки 1530 бухгалтерского баланса. Это сведения о бюджетных кредитах, полученных в виде долгосрочных или краткосрочных займов.

Помимо этих разделов, в документации может быть приведена информация об особенностях или изменениях учетной политики компании, о различных договорах и обязательствах организации и иных моментах.

Вести бухучет и формировать отчетность удобно в веб-сервисе Астрал Отчет 5.0. Все актуальные формы отчетных документов представлены на сервисе, а для автоматического заполнения можно подгрузить все базы и документы компании за прошлые периоды. Составленную отчетность прямо из сервиса можно направить в ИФНС, заверив документ электронной подписью.

Раздел 2. Общие суммы дохода и налога по итогам налогового периода

В разделе 2 отражаются итоговые данные, рассчитанные на основе сведений из раздела 3 и приложения к справке.

Данный раздел заполняется отдельно для каждой налоговой ставки.

В поле «Ставка» указывается соответствующая ставка налога.

В отдельном поле указывается КБК налога.

В поле «Общая сумма дохода» автоматически рассчитывается величина начисленного и фактически полученного физическим лицом дохода по итогам налогового периода. Для этого суммируются все доходы, отраженные в приложении к справке. При этом доходы не уменьшаются на налоговые вычеты, указанные в разделе 3 и приложении к справке.

В поле «Налоговая база» автоматически рассчитывается величина налоговой базы, с которой исчислен налог. Для этого из показателя, отраженного в поле «Общая сумма дохода» вычитаются все налоговые вычеты, отраженные в разделе 3 и приложении к справке.

Если сумма вычетов, указанных в разделе 3 и приложении к справке, превышает общую сумму дохода, в поле «Налоговая база» указывается ноль.

В поле «Сумма налога исчисленная» автоматически рассчитывается сумма налога как произведение налоговой базы и ставки.

В поле «Сумма налога удержанная» указывается сумма налога, фактически удержанная с доходов физического лица.

Поле «Сумма фиксированных авансовых платежей» заполняется, если налог с иностранца, работающего по патенту, был уменьшен на сумму уплаченных им авансовых платежей.

В поле «Сумма налога на прибыль организаций, подлежащая зачету» указывается сумма налога на прибыль, удержанная в отношении дивидендов, полученных российской организацией, и подлежащая зачету при определении суммы налога в отношении доходов от долевого участия в этой организации.

В поле «Сумма налога перечисленная» указывается общая сумма перечисленного за год налога.

В поле «Сумма налога, излишне удержанная налоговым агентом» автоматически рассчитывается сумма налога, излишне удержанная и не возвращенная налоговым агентом, а также сумма переплаты по налогу, которая образовалась в связи с изменением налогового статуса физического лица.

Структура формы 5 приложения к бухгалтерскому балансу

Для заполнения используют стандартизированный вариант приложения к бухгалтерскому балансу.

Бланк формы 5 бухгалтерской отчетности объединяет 8 разделов, в каждом из которых представлено от одной до четырех таблиц. Графы таблиц позволяют раскрыть данные обо всех движениях активов и средств компании, которые имели место в отчетном периоде.

Так как заполнение данного отчетного документа оставлено на усмотрение компании, то допускается внесение данных не во все разделы.

Раздел 3. Стандартные, социальные и имущественные налоговые вычеты

Раздел заполняется в том случае, если физическое лицо имеет право на налоговые вычеты и получает их у налогового агента.

Если налоговый агент представляет физическому лицу стандартные, социальные и имущественные налоговые вычеты, то отразить их в данном разделе можно, кликнув по полю «Новая запись» и указав коды и суммы вычетов.

Если налоговый агент предоставлял физическому лицу налоговые вычеты на основании уведомлений, то заполняются данные подраздела «Уведомление, подтверждающее право на вычет».

В поле «Код вида уведомления» выбирается соответствующий код вычета, а также указываются номер и дата выдачи уведомления, код налогового органа, выдавшего его.

Как связаны бухгалтерский баланс и форма номер 5

Приложение по форме номер 5 заполняется после формирования бухгалтерского баланса и предназначено для пояснения информации, которая очень кратко изложена в главном отчете. Объем приложения зависит от того, какие строки отчетности заполнены в бухбалансе и какие из них раскрываются более подробно.

В частности, обсуждаемая форма не включает пояснения для строки «Денежные средства и эквиваленты». Причина этого кроется в том, что расшифровка этой части баланса дается в отчете о движении денежных средств.

Здесь не требуется подробно пояснять составляющие части капитала и прибыли — для этого используют отчеты об изменениях капитала и финансовых результатах деятельности организации.