Бухгалтерский учет расходов на лицензии при УСН

Достаточно часто в компании возникает ситуация, когда приобретается некое программное обеспечение или лицензия для компьютера. И тогда перед бухгалтером встает вопрос: как правильно учитывать эту лицензию, если компания находится на упрощенной системе налогообложения?

Чтобы правильно ответить на этот вопрос, надо понять, что именно вы приобрели — права на программное обеспечение или неисключительное право пользования?

- Если это исключительные права на использование лицензии, и у вас есть на руках соответствующий документ, то это будет нематериальный актив, и его учет должен будет вестись на основании ПБУ 14/2007. Обладатель подобных прав может использовать результат чьей-то умственной деятельности по своему усмотрению либо разрешить или запретить такое пользование другим лицам (ст. 1229 ГК РФ).

- А вот если у вас на руках акт на приобретение неисключительного права пользования некой программой, тогда это текущий расход.

Надо помнить, что для компаний, выбравших упрощенный режим налогообложения, финансовый учет облегчен, и они вправе не соблюдать многие требования, предъявляемые к компаниям на ОСНО. Но учет основных средств и НМА обязателен для всех компаний, независимо от видов уплачиваемых налогов.

Подробнее о ведении бухгалтерского учета при УСН можно прочитать в этой статье.

Соответственно, если вы приобретаете исключительное право, которое можно квалифицировать как НМА, то в соответствии с ПБУ 14/2007 вы должны поставить его на учет на счет 04 по фактической стоимости приобретения и погашать его стоимость путем амортизационных отчислений. Срок полезного использования (СПИ) НМА должен быть определен исходя из срока, в течение которого организация предполагает получать от него экономические выгоды. Установленные сроки рекомендуется ежегодно пересматривать и актуализировать при необходимости.

На нашем сайте вы можете подробнее прочитать о порядке присвоения СПИ для НМА: «Как определить срок полезного использования НМА».

Если вы приобрели право пользования НМА, то оплата по договору за такие права будет учитываться в отчетном периоде, а сама лицензия должна быть обязательно отражена на забалансовом счете у лицензиара (то есть компании, которая пользуется этой лицензией).

Если же ваша компания купила какой-либо программный продукт как неисключительное право, то надо помнить, что в соответствии с действующими положениями по БУ лицензии являются тем редким исключением, которое необходимо использовать как расходы будущих периодов (РБП). То есть в бухучете вашей компании должны быть такие проводки:

- Дт 97 Кт 60 — приобретена лицензия по договору на 12 мес. стоимостью 60 000 руб. без НДС;

- Д 25, 26, 44 Кт 97 — 5 000 руб. ежемесячно — списана на расходы лицензия как РБП.

Учет операций по приобретению лицензий

Типовые проводки по приобретению организацией лицензий на программное обеспечение, а также на виды деятельности рассмотрим на примерах.

Лицензии на ПО

Допустим, ООО «Снеговик» были приобретены:

- компьютер по стоимости 56 000 руб., НДС 8 542 руб.,

- лицензия на право использования операционной системой Windows (4 300 руб., НДС 656 руб.);

- ПО «1С: Бухгалтерия» (4 850 руб., НДС 740 руб.) со сроком использования 2 года.

Бухгалтером ООО «Снеговик» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 08/4 | 60 | Поступление компьютера (56 000 руб. — 8 542 руб.) | 47 458 руб. | Товарно-транспортная накладная |

| 19 | 60 | Отражения входящего НДС от стоимости компьютера | 8 542 руб. | Счет-фактура |

| 08/4 | 60 | Поступление ОС Windows (4 300 руб. — 656 руб.) | 3 644 руб. | Акт приема-передачи неисключительных прав |

| 19 | 60 | Отражения входящего НДС от стоимости лицензии на право пользования ОС Windows | 656 руб. | Счет-фактура |

| 01 | 08/4 | Ввод компьютера в эксплуатацию (47 458 руб. + 3 644 руб.) | 102 руб. | Акт ввода в эксплуатацию ОС |

| 68 НДС | 19 | Принятие к вычету НДС по покупке компьютера и ОС Windows (8 542 руб. + 656 руб.) | 9 198 руб. | Счет-фактура |

| 97 | 60 | Приобретение ПО «1С: Бухгалтерия» (4 850 руб. — 740 руб.) | 4 110 руб. | Акт приема-передачи неисключительных прав |

| 19 | 60 | Отражение входящего НДС от стоимости лицензии на право пользования ПО «1С: Бухгалтерия» | 740 руб. | Счет-фактура |

| 68 НДС | 19 | Принятие к вычету НДС от стоимости лицензии на ПО «1С: Бухгалтерия» | 740 руб. | Счет-фактура |

| 20 | 97 | Начисление ежемесячной амортизации по лицензионному договору на ПО «1С: Бухгалтерия» (4 110 руб. / 12 мес.) | 343 руб. | Ведомость начисления амортизации |

Лицензии на виды деятельности

Представим, что ООО «Утиль Сервис» организовывает деятельность по оказанию услуг утилизации автомобильных шин. Данный вид деятельности предполагает наличие у ООО «Утиль Сервис» соответствующей лицензии, с целью получения которой организация обратилась к ООО «Документ Плюс». Стоимость услуг по договору с ООО «Документ Плюс» составила 14 500 руб., НДС 2 212 руб., а размер госпошлины, уплаченной в бюджет — 3 800 руб.

В учете ООО «Утиль Сервис» операции по приобретению лицензии на вид деятельности были отражены таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 68 Госпошлина | Проводки по перечислению госпошлины за лицензию | 3 800 руб. | Платежное поручение | |

| 20 | 68 Госпошлина | Подача документов на получение лицензии | 3 800 руб. | Договор, заявление |

| 20 | 76 | Отражение стоимости (14 500 руб. — 2 212 руб.) | 12 288 руб. | Акт выполненных работ |

| 19 | 76 | Отражение входного НДС от стоимости | 2 212 руб. | Счет-фактура |

| 68 НДС | 19 | Принятие к вычету НДС от стоимости | 2 212 руб. | Счет-фактура |

| 76 | Перечисление средств ООО «Документ Плюс» за услуги по получению лицензии | 14 500 руб. | Платежное поручение |

Налоговый учет расходов на лицензии при УСН

Давайте сначала рассмотрим учет приобретения исключительных прав (то есть НМА).

При УСН в состав НМА (п. 4 ст. 346.16 НК РФ) можно включить амортизируемое имущество стоимостью более 40 000 руб., имеющее срок полезного использования более 12 мес., употребляемое налогоплательщиком для своих нужд. При этом если в договоре купли-продажи указаны периодические платежи в течение срока действия договора, то такие объекты нельзя отнести к НМА (подп. 8 п. 2 ст. 256 НК РФ).

Расходы на НМА, приобретенные или созданные в период применения УСН, списываются поквартально одинаковыми суммами до конца налогового периода, после оплаты и принятия объекта на бухгалтерский учет.

Если у нас есть акт на приобретение неисключительных прав, мы будем ориентироваться на подп. 2.1 п. 1 ст. 346.16 НК РФ, в которой указаны расходы на покупку исключительных прав на изобретения, компьютерные программы, а также прав на использование перечисленных разработок согласно лицензионному договору.

Такие расходы можно принять к налоговому учету единовременно, сразу после оплаты контрагенту и принятия к учету неисключительных прав.

Отразить лицензию в бухучете вам помогут разъяснения экспертов КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в Путеводитель по сделкам.

Как отразить покупку 1С в бухгалтерском и налоговом учете

Расходы на покупку программ 1С считаются расходами по обычным видам деятельности и не могут быть причислены к нематериальным активам. Не исключением является и система автоматизации бухгалтерского учета – 1С:Бухгалтерия.

Бухгалтерский учет

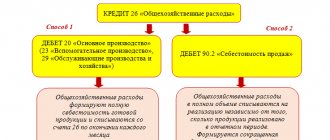

Поскольку программные продукты 1С, зачастую, используются организациями более одного месяца, а их оплата производится в виде разового фиксированного платежа, в бухгалтерском учете она отражается как расходы будущих периодов с последующим списанием на затраты в течение срока использования программы. Если в договоре срок использования программы не определен, его следует установить самостоятельно, исходя из срока полезного использования программы на платформе «1С:Предприятие» или опираясь на письмо фирмы 1С, где рекомендуемый срок службы программы составляет 24 месяца. При этом максимальный срок, в течение которого компания спишет расходы, равен 5 годам.

В течение этого срока сумма единовременного платежа равномерно включается в состав расходов текущего периода на 26 счет «Общехозяйственные расходы», т.к. ПП «1С:Предприятие 8» приобретен для нужд бухгалтерии (п. 18, абз. 3 п. 19 ПБУ 10/99, Инструкция по применению Плана счетов).

В бухгалтерском учете должны быть сформированы следующие проводки:

- Дебет счета 60.01 – Кредит счета 51

- Дебет счета 97.21 – Кредит счета 60.01

- Дебет счета 26 – Кредит счета 97.21

Если отражение расходов на программы посредством 1С вызывает у вас сложности, обратитесь к нашим специалистам по сопровождению 1С. Мы с радостью вам поможем!

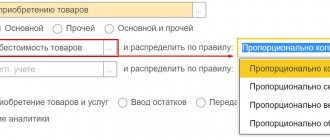

В программе «1С:Бухгалтерия» (ред. 3.0) операция приобретения неисключительного права на использование ПО отражается документом «Поступление (акт, накладная)», как услуга, т.к. программный продукт невозможно оприходовать на склад как товар или материал.

Рис.1 ПО отражается документом «Поступление (акт, накладная)»

Рис.2 Счета учета

Рис.3 Расходы будущих периодов

Для просмотра проводок необходимо нажать кнопку «Показать проводки и другие движения документа» (Дт/Кт)

Рис.4 Результат проведения документа «Поступление (акт, накладная)»

Результат проведения документа «Поступление (акт, накладная)»

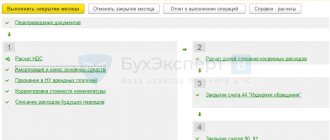

Для выполнения операции включения части расходов в текущем месяце необходимо создать документ «Регламентная операция» с видом операции «Списание расходов будущих периодов». В результате проведения документа будут сформированы соответствующие проводки.

Рис.5 Создание и заполнение документа «Регламентная операция»

Рис.6 Закрытие месяца

Создание и заполнение документа «Регламентная операция»

Рис.7 Результат проведения документа «Регламентная операция»

Результат проведения документа «Регламентная операция»

Сумма списанных расходов:

- 10800/2/12 = 450 руб. в месяц

- 450 руб / 31 = 14, 52 руб. в день

- 14,52 * (31-5) =377,42 руб. за декабрь

Расходы, связанные с приобретением права на использование программ для ЭВМ по лицензионным и сублицензионным договорам, включаются в состав прочих расходов, связанных с производством и реализацией (пп. 26 п. 1 ст. 264 НК РФ).

Если условиями лицензионного договора установлен срок использования программ для ЭВМ, расходы учитываются равномерно в течение данного срока. Если срок лицензии не установлен, то организация может самостоятельно установить срок списания расходов на программу (абз. 2 п. 1 ст. 272 НК РФ, письма Минфина РФ от 31.08.2012 № 03-03-06/2/95, от 18.03.2014 № 03-03-06/1/11743) или принять его равным 5 годам (письмо Минфина РФ от 23.04.2013 № 03-03-06/1/14039).

Как правило, срок полезного использования РБП по программному обеспечению в БУ и НУ устанавливается одинаковым, чтобы стоимость погашалась равными долями:

Рис.8 НУ

Вычеты НДС по расходам будущих периодов (на приобретение программ 1С) осуществляются в общеустановленном порядке при выполнении следующих условий:

- Товары приняты к учету;

- Суммы НДС уплачены поставщику;

- Приобретенные товары предназначены для использования в деятельности, облагаемой НДС;

- Наличие счет-фактуры поставщика с выделенной суммой НДС.

Если программа семейства «1С:Предприятие» налогоплательщиком получена, то он имеет право предъявить к вычету всю сумму «входного» НДС, относящуюся к ним, независимо от того, когда их стоимость будет отнесена на издержки. Т.е. сумма НДС может быть принята к вычету в полном объеме в том периоде, когда программа была приобретена и принята к учету на счете 97.21.

Применение норм ПБУ 18/02

В бухгалтерском учете расходы на приобретение программ «1С:Предприятие» будут списаны на затраты в течение установленного периода использования программы, а в налоговом – единовременно в период приобретения. Отражение такой разницы происходит по правилам, регламентированным нормами ПБУ 18/02.

В бухгалтерском учете (за период, в котором программы были приобретены) необходимо отразить налогооблагаемую временную разницу в сумме, равной разнице между всей суммой расходов на приобретение программ и той суммой, которая участвует в формировании бухгалтерской прибыли отчетного периода. Выявленная налогооблагаемая временная разница будет погашаться постепенно, по мере списания расходов на приобретение программ со счета 97.21 (в течение установленного срока использования программы).

Пример отражения в КУДиР затрат на лицензии

ООО «Книга» в январе 2022 года приобрело для своих нужд право на компьютерную лицензию на основании договора и акта приема-передачи. Стоимость лицензии составила 100 000 руб. без НДС. Программа была оплачена в день приобретения, сразу была установлена на компьютерные рабочие места. Срок полезного использования НМА установлен на 3 года.

- Если мы говорим о том, что данная лицензия будет считаться НМА для компании (есть лицензионный договор, право — исключительное), то на основании ст. 346 НК РФ мы должны списать понесенные расходы равными суммами в продолжении одного налогового периода (100 000 руб. / 4 квартала = 25 000 руб. в квартал). То есть книга учета доходов и расходов за 1 квартал будет выглядеть следующим образом:

| № п/п | Реквизиты документа | Операция | Доходы, принимаемые при расчете налоговой базы | Расходы, учитываемые при расчете налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 137 | Итоговое значение графы 12 раздела 2 за 1 квартал | Учтена в расходах стоимость исключительного права на программу | — | 25 000 |

Такие же записи появятся в книге за 2, 3, 4 кварталы. Расходы на покупку НМА заносят в раздел 1 книги учета последним днем отчетного или налогового периода (подп. 4 п. 2 ст. 346.17 НК РФ).

Порядок заполнения книги доходов и расходов вы можете узнать здесь.

Давайте посмотрим, как приобретение нового НМА отразится во 2-м разделе КУДиР:

- Если лицензия приобретена на основании сублицензионного договора, то эта программа уже не будет считаться НМА, и, соответственно, расходы на ее приобретение могут быть сразу включены в расходы текущего периода в налоговом учете. В разделе 1 КУДиР расходы на ее приобретение должны быть отражены в графе 5.

| № п/п | Реквизиты документа | Операция | Доходы, принимаемые при расчете налоговой базы | Расходы, учитываемые при расчете налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 45 | Платежное поручение от 15.01.2020 № 14 | Учтена в расходах стоимость неисключительного права на программу | – | 100 000 |

В дополнение отметим некоторые моменты, связанные с обслуживанием таких лицензий в налоговом учете:

- Программы требуется периодически обновлять и платить за это обслуживающим компаниям. Расходы на обновление прямо указаны в подп. 19 п. 1 ст. 346.16 НК РФ и могут быть учтены сразу после оплаты.

- Если в договоре прописаны периодические платежи за использование программы (лицензии), то в налоговом учете такие расходы учитываются в соответствии с подп. 32 п. 1 ст. 346.16 НК РФ, то есть также по мере оплаты.

Многие нюансы налоговых расходов при УСН вы можете прочитать в этом материале.

Итоги

Для корректного отнесения на затраты расходов на лицензии бухгалтеру необходимо точно знать, какой вид права (исключительное или неисключительное) получила организация, как можно этим воспользоваться и как правильно квалифицировать этот расход. На основании полученных данных правильно определить налоговые расходы не составит труда.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.