К сожалению, многие организации, обязанные уплачивать в государственную казну соответствующие налоговые сборы, далеко не всегда могут похвастаться налаженной бухгалтерией. Поэтому, возникают ситуации, когда ввиду допущенных специалистами бухгалтерского отдела недочетов не выплачиваются те или иные сборы. Как следствие, налоговый орган, вовремя не получивший выплаты, налагает на компанию санкции в виде штрафов и пеней. К сожалению, нарушение налогового законодательства может повлечь за собой и более серьезные последствия, а потому, нужно попытаться в кратчайший срок узнать, как оплатить пени по налогам, предварительно осуществив их расчет.

Как оплатить пени по налогам?

За что начислят пени

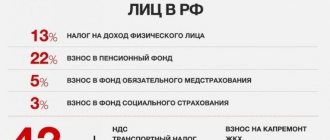

По правилам, страховые взносы, включая пени, уплачиваются в территориальную налоговую инспекцию по установленным реквизитам до 15 числа (включительно) месяца, следующего за отчетным. Исключение составляют те месяцы, когда 15-е календарно выпадает на выходной день, тогда последний срок — это следующий рабочий день. Во избежание просрочки платежей оплатите заблаговременно.

Чтобы не попасть на санкции, советуем прочитать статьи о том, когда платить и кому перечислять страховые взносы.

Оплату всех штрафных санкций регламентирует НК РФ (ст. 34 НК РФ). Страхователь несет административную ответственность и перечисляет пени за неуплату страховых взносов в 2022 году за просрочку основного платежа. Смотрите в таблице, за что еще последуют санкции:

| Нарушение | Штраф |

| Нарушение сроков оплаты отчислений | Неустойка 5% от суммы неуплаченных взносов за каждый просроченный месяц в следующих рамках: не менее 1000 рублей и не более 30% от общей суммы отчислений (ст. 119 НК РФ). Дополнительный штраф за нарушенные сроки сдачи составляет 300-500 рублей (ст. 15.5 КоАП РФ) |

| Сознательное занижение налогооблагаемой базы или ошибочный расчет обязательных платежей | 20% от неуплаченной суммы СВ (п. 3 ст. 120, п. 1 ст. 122 НК РФ) |

| Уплата в неполном размере или неуплата взносов вовсе | 40% (п. 3 ст. 122 НК РФ) |

| Умышленное нарушение сроков или полное игнорирование обязанности оплачивать СВ в ФСС | От 20% до 40% от суммы неуплаченных отчислений (ст. 19 125-ФЗ), дополнительно взыскивается 300-500 рублей (15.33 КоАП РФ) |

| Подача сведений на бумаге, а не в установленной электронной системе | 200 рублей (п. 2 ст. 26.30 125-ФЗ) |

| При общей численности сотрудников свыше 100 человек отчет предоставлен на бумажном носителе, а не в ЭС | 200 рублей (ст. 119.1 НК РФ) |

| Нарушение сроков подачи или предоставление искаженных индивидуальных сведений в ПФР | 500 руб. за 1 сотрудника (ст. 17 27-ФЗ), дополнительно взыскивается 300-500 рублей (ст. 15.33.2 КоАП РФ) |

| Подача сведений персонифицированного учета в бумажном, а не в электронном виде при численности сотрудников более 25 человек | 1000 рублей (ст. 17 27-ФЗ) |

Налоговые нарушители за неуплату отчислений в особо крупных размерах (от 5 млн руб.) привлекаются к уголовной ответственности на основании ч. 1 ст. 10 УК РФ. Если организация сознательно не платит, то Следственный комитет заводит уголовное дело по ст. 199 УК РФ за непредоставление отчетности или указание ложных сведений в ней.

Сумма максимального штрафа за состав вышеуказанного преступления — 500 000 рублей, максимально предусмотренный уголовный срок — 6 лет. При выплате совокупной суммы вместе со штрафными санкциями после того как произведут расчет пени за несвоевременную уплату страховых взносов в 2022 году в Пенсионный фонд и другие инстанции, уголовная ответственность с правонарушителя снимается, но только при условии, что это было первое нарушение подобного характера.

ВАЖНО!

Вышестоящие инстанции не вправе штрафовать организацию за нарушение сроков при условии своевременной сдачи установленных форм расчетов (письмо Минфина России № 03-02-07/1/31912 от 24.05.2017). В задачи инспектора входит только начисление пеней.

Когда участники закупок не платят пени

Контрактное законодательство (ч. 9 ст. 34 44-ФЗ) предусматривает основание, по которому производится освобождение от уплаты неустойки по 44-ФЗ: пени и штрафы не начисляются в случае, когда поставщику или заказчику помешали выполнить условия договора обстоятельства непреодолимой силы. К ним не относятся срыв договоренностей между партнерами, неожиданные финансовые проблемы, технические трудности.

Форс-мажор — это чрезвычайная ситуация, которую организация не в силах предотвратить, как и любая другая компания, которая оказалась в сходных условиях (п. 8 Постановления Пленума Верховного Суда №7 от 24.03.2016).

Письмо Минфина №24-06-06/21324 от 19.03.2020 приравняло коронавирус к чрезвычайным, непреодолимым обстоятельствам. Это значит, что организация, которая напрямую пострадала от распространения инфекции или мер, которые направлены на предотвращение ее распространения, вправе обратиться к заказчику с просьбой о списании штрафов и пеней, которые начислены из-за сдвига сроков исполнения договора по независящим от поставщика причинам.

Как рассчитать сумму

Налоговики рассчитывают санкции за просроченный платеж как 1/300 ставки рефинансирования за каждый день просрочки (п. 4 ст. 75 НК РФ).

ВАЖНО!

Если организация просрочила ежемесячный платеж на 1 календарный день, то санкций последовать не должно. Налоговые инспекторы начисляют взыскания со дня, следующего после срока уплаты, с учетом, что день платежа не является расчетным днем (письмо Минфина РФ от 05.07.2016 № 03-02-07/39318).

Вот как рассчитать пени на страховые взносы в ПФР и ФСС по формуле:

П = С × Д × СР × 1/300,

где:

- П — пеня;

- С — сумма отчислений, подлежащих к оплате;

- Д — календарные дни просрочки;

- СР — ключевая ставка рефинансирования.

Как оплатить ЖКХ через «Онлайн Сбербанк»: полезная информация :

Довольно часто современные граждане, постоянно проживающие в России, задумываются, как оплатить ЖКХ через «Онлайн Сбербанк». Подобный вопрос возникает в основном у поколения, которое привыкло работать в интернете.

В режиме «онлайн» можно не только совершать покупки, но и разделываться с теми или иными счетами. Это очень удобно. Соответственно, для подобной задачи у «Сбербанка» есть отдельный сервис под названием «Сбербанк Онлайн». Он позволяет осуществлять платежи, не выходя из дома.

Но что об оплате ЖКХ через данную службу должен знать каждый?

Описание сервиса

Для начала стоит рассмотреть, с каким сайтом предстоит иметь дело. Только после этого можно будет задумываться над тем, как оплатить ЖКХ через «Онлайн Сбербанк». Какие именно счета обрабатываются данным сервисом?

На самом деле все. Изучаемая служба — это интернет-банкинг. С его помощью можно:

- пополнять счет мобильного устройства;

- заказывать банковские карты и открывать их;

- осуществлять денежные переводы на те или иные счета;

- оплачивать штрафы и налоги;

- закрывать задолженности (в том числе пени);

- расплачиваться за услуги ЖКХ.

Иными словами, предлагаются практически все услуги банка, но их оформление происходит в режиме «онлайн». Как пользоваться данной службой? Как оплатить ЖКХ через «Онлайн Сбербанк»?

Информация для оплаты

Воплотить задумку в жизнь не так трудно, как может показаться на первый взгляд. Но у каждого гражданина должны быть определенные данные, без которых платеж не имеет места.

Чтобы по интернету расплатиться «за квартиру», требуется:

- квитанция об оплате;

- сумма, которую требуется списать;

- банковская карта, подключенная к «Сбербанк Онлайн» (можно просто иметь дебетовую карту «Сбербанка»);

- реквизиты получателя платежа (обычно имеются на квитанции);

- наименование расчета (название услуги, за которую платит гражданин).

Больше ничего не потребуется. Располагая данной информацией, можно без труда воспользоваться сервисом «Сбербанк Онлайн» и всеми его возможностями абсолютно бесплатно.

Регистрация в системе

Важным моментом является тот факт, что перед началом действий гражданин должен подключить банковскую карточку к сервису «Сбербанк Онлайн». Взамен человеку будет выдан пароль для входа и идентификационный номер. Только после этого можно размышлять о том, как оплатить ЖКХ через «Онлайн Сбербанк».

Если не хочется регистрироваться, следует воспользоваться разовыми регистрационными данными. Он выдается в банкоматах и терминалах «Сбербанка». В любом случае, без авторизации на сервисе не получится воплотить задумку в жизнь.

Чтобы зарегистрироваться в Sberbank Online, требуется:

- Зайти на официальную страницу сервиса.

- Выбрать в меню (с левой стороны) пункт «Регистрация».

- Набрать в специально отведенном поле номер банковской карты и ввести проверочный код.

- Напечатать телефон (обычно не требуется), который будет использоваться для подтверждения авторизации в дальнейшем. На него придет СМС с секретным кодом. Он вводится в специально отведенную область с целью подтверждения регистрации.

- Получить и запомнить логин и пароль для входа в «Сбербанк Онлайн».

В случае использования банкомата и разовых идентификаторов, требуется просто нажать на «Сбербанк Онлайн» в меню операций соответствующей машины и выбрать там «Получить разовый логин и пароль». Можно забрать чек и воспользоваться им для авторизации.

Инструкция по оплате

Как оплатить ЖКХ через «Сбербанк Онлайн»? Инструкция по совершению платежа поможет решить поставленную задачу. Если следовать ей, никаких проблем с осуществлением операции не возникнет.

Гражданину предлагается:

- Пройти авторизацию на сайте «Сбербанк Онлайн».

- Выбрать в появившемся меню пункт «Платежи и переводы».

- Далее все зависит от личных предпочтений. Можно щелкнуть по конкретной , после чего найти вручную получателя. Но чаще всего в строку поиска вводится ИНН организации, которая обслуживает дом. Так получатель обнаруживается быстрее.

- Выставить назначение платежа. Не во всех случаях, но подобный вариант развития событий имеет место.

- Выбрать карту, с которой будут списываться средства (если их несколько у гражданина).

- Ввести в соответствующие поля номер лицевого счета плательщика (из квитанции), номер УК (оттуда же), а также сумму, положенную к уплате. В некоторых платежах приходится дополнительно указывать адрес проживания гражданина.

- Проверить реквизиты и подтвердить платеж. Для этого в отведенное поле на экране (оно появится после нажатия на «Продолжить») вводится секретный код. Он придет в виде СМС.

- Распечатать или сохранить квитанцию об оплате.

Такой алгоритм действий поможет разделаться не только с коммунальными платежами, но и со всеми иными счетами.

Комиссия

Большинство граждан интересуется, какая будет комиссия при оплате ЖКХ через «Сбербанк Онлайн». Это немаловажный момент, учитываемый населением. Только дать точный ответ трудно.

Вообще, большинство операций, которые осуществляются посредством «Сбербанка» не облагается комиссией. Именно поэтому население обращает внимание на использование сервиса Online Sberbank. Все зависит от заключенного с той или иной обслуживающей компанией договора.

Какой процент оплаты ЖКХ через «Сбербанк Онлайн» взимается в некоторых ситуациях? Не больше 2%. Чаще всего от уплачиваемой суммы требуется отдать банку 1% переводимых денежных средств.

Автоплатеж

Еще одна интересная возможность — автоплатеж за коммунальные платежи. В определенный день с карты гражданина будет списываться:

- фиксированная сумма, положенная к уплате;

- столько денег, сколько требуется отдать за ЖКХ в том или ином периоде.

Этот нюанс будет зависеть от выбранных пользователем параметров. Как подключить оплату ЖКХ через «Сбербанк Онлайн»?

Для воплощения задумки в жизнь требуется:

- Зайти на сайт Sberbank Online и пройти там авторизацию.

- Посетить «Личный кабинет». Он находится в правом верхнем углу страницы.

- Выбрать там «Мои автоплатежи»-«Подключить».

- В появившемся меню нажать на необходимую услугу ЖКХ.

- Осуществить поиск получателя.

- Ввести данные о квартире, за которую вносятся деньги. Обычно речь идет о номере лицевого счета.

- Выставить параметры автоплатежа: дату осуществления, карту, с которой списывать деньги, тип платежа (фиксированной суммой или привязка к счету плательщика).

- Подтвердить действие при помощи одноразового пароля, который придет на мобильный по SMS.

Отныне ясно, как оплатить ЖКХ через «Онлайн Сбербанк», а также рассмотрены все особенности, о которых должен знать плательщик.

Источник: https://www.syl.ru/article/287489/new_kak-oplatit-jkh-cherez-onlayn-sberbank-poleznaya-informatsiya

Пример расчета

Детско-юношеская спортивная школа СДЮСШОР «Аллюр» нарушила срок оплаты СВ за январь 2022 г. (15.02.2020 — суббота, предельный срок — 17.02) и перечислила денежную сумму в размере 103 420 рублей в установленные фонды 24.02.2020.

Разбивка по неуплаченной сумме, в руб.:

- 73 226 — на обязательное пенсионное страхование;

- 22 650 — на обязательное медицинское страхование;

- 7544 — на случай временной нетрудоспособности и в связи с материнством.

Просрочка с 17.02.2020 по 24.02.2020 составила 7 календарных дней — исключаем день уплаты. Ставка рефинансирования на момент перечисления средств — 6,0%. В итоге:

- ОПС: 73 226 × 7 × 6,0% / 300 = 102,52 руб.;

- ОМС: 22 650 × 7 × 6,0% / 300 = 31,71 руб.;

- ВНиМ: 7544 × 7 × 6,0% / 300 = 10,56 руб.

В какие сроки платить

Основание для перечисления штрафных санкций — уведомление от ИФНС. В нем же прописан срок уплаты пени за просрочку страховых взносов в 2022 году. Законодательно установленного периода для перечисления такого платежа нет.

Но есть срок исковой давности. Если налогоплательщик не заплатил пеню вовремя, налоговая инспекция вправе подать в суд для взыскания штрафной суммы. Период, отведенный для обращения в суд, является сроком исковой давности. Если представители инспекции не начали судебное разбирательство с плательщиком, долг признают безнадежным и списывают.

Коронавирус с госзакупки: практика контрольных органов

С приходом коронавируса у заказчиков и участников возникает масса вопросов. Можно ли отменить закупку из-за форс-мажора? Когда допустимо заключить контракт с едпоставщиком для предупреждения ЧС? Включат ли участника в РНП, если исполнить контракт помешала пандемия? Разберемся на свежих примерах из практики.

Закупка у единственного поставщика в связи с коронавирусом

По мнению ФАС, МЧС и Минфина, заказчик может заключить контракт с единственным поставщиком по п. 9 ч. 1 ст. 93 закона 44-ФЗ, если между объектом закупки и его использованием для недопущения распространения коронавируса есть причинно-следственная связь.

Так, Московское УФАС признало правомерной закупку у единственного поставщика портативных лабораторий для экспресс-диагностики коронавируса. А вот закупку строительно-монтажных и прочих работ для школы на этом основании Татарстанское УФАС признало нарушением закона 44-ФЗ: работы по контракту направлены исключительно на строительство нового объекта.

Читать обзор КонсультантПлюс полностью

Также списание неустойки предусмотрено на основании положений постановления №783 от 04.07.2018 и внесенных в него изменений (постановление №591 от 25.05.2020). Действие постановления распространено на контракты, которые заключены в 2015, 2016, 2022 годах и исполнены в полном объеме. Исключения:

- наличие допсоглашений, которые изменяют основные условия договора — срок поставки, сумму и т. п.;

- исполнению контракта помешало распространение коронавирусной инфекции.

В каком объеме списывают неустойку по постановлению №783:

- В случае, когда исполнению договора помешало распространение коронавирусной инфекции или размер пеней и штрафов составляет не более 5% от цены договора, задолженность списывают в полном объеме.

- Если размер пеней и штрафов составляет не более 20% от цены договора, списывают половину задолженности. Обязательное условие: вторая часть долга выплачена поставщиком до 1 января 2022 г.

Об авторе этой статьи

Элла ЗалужнаяЭксперт проекта Закончила Университет при Межпарламентской Ассамблее ЕВРАЗЭС по специальности «Финансы и кредит». В 2013 году — Северо-Западный институт управления Российской Академии народного хозяйства и государственной службы при Президенте РФ по программе: «Управление государственными и муниципальными заказами». В 2014 году — НИУ ВШЭ по программе «Управление государственными и муниципальными заказами». В 2020 году прошла профессиональную переподготовку на базе образовательного и «Сбербанк-АСТ» по программе «Управление закупками для государственных и муниципальных нужд (44-ФЗ) и корпоративными закупками (223-ФЗ)». С 2008 по 2009 год работала экономистом отдела закупок на скорой помощи. С 2009 г. — ведущим экономистом госзаказа в театре им. Н.П. Акимова. В 2011 г. — специалистом Управления торгов Биржи (торги для Газпрома, Транснефти). С 2012 года — заместитель директора по финансово-хозяйственной деятельности в ГБУ. Сейчас консультирует заказчиков и поставщиков.

Другие публикации автора

- 2022.01.31НМЦКИнструкция по обоснованию НМЦК для закупок перевозки по 44-ФЗ

- 2022.01.14Контроль закупокИнструкция по согласованию закупок с ФАС

- 2022.01.10Торговые площадкиИнструкция по получению от площадки РТС-тендер закрывающих документов по закупке

- 2021.12.27ЕИСРазбираемся с проблемами при отправке плана на контроль

Как правильно оплатить

Плательщик вправе погасить неустойку самостоятельно (если знает, что он просрочил платеж) или оплатить штраф по требованию из налоговой инспекции. Вот как оплатить пени по страховым взносам в 2020 году:

- Получить уведомление от ИФНС.

- Проверить сумму платежа — рассчитать взнос по формуле.

- Заполнить платежное поручение и перечислить требуемую сумму в территориальную налоговую инспекцию.

Сумму неустойки надлежит отразить в бухгалтерском учете. При отсутствии нормативных документов, регламентирующих вид записи просроченных отчислений в бухучете, организация-плательщик вправе сама определить вид бухгалтерской записи.

| Проводки | Содержание операции | |

| Для коммерческих организаций и НКО | Для бюджетных учреждений (инструкции 157н, 174н) | |

| Дт 99, 91 Кт 68 | Дт 0.401.20.292 Кт 0.303.05.731 | Начисление пеней и штрафов по страховым взносам |

| Дт 68 Кт 51 | Дт 0.303.05.831 Кт 0.201.11.610 | Уплата образовавшейся неустойки |

Как взыскать с поставщика

Инструкция, как получить неустойку с компании, которая просрочила исполнение обязательств, состоит из нескольких шагов.

Шаг 1. Рассчитать сумму. Пени начисляйте за каждый день отсрочки поставки в размере одной трехсотой ставки рефинансирования ЦБ от цены контракта. В сумму обязательств не входят те, что исполнены. Конкретная формула и правила расчета заложены в контракте. Например:

Иные нарушения условий исполнения госконтракта (кроме задержки поставки) караются штрафами. Размер выплат указан в положениях контракта на основе Правил определения размера штрафа, которые утверждены постановлением правительства №1042 от 30.08.2017.

Шаг 2. Составить претензию, которая содержит:

- наименование заказчика и поставщика;

- реквизиты контракта, его сумму и предмет поставки;

- отсылку к определенному пункту контракта, который содержит дату, являющуюся крайним сроком поставки;

- описание факта нарушения (пример — поставка не произведена);

- информацию о сроке задержки исполнения обязательств;

- отсылку к пункту договора, в котором указана ответственность поставщика в случае задержки поставки;

- размер неустойки на дату составления претензии;

- требование об уплате;

- приложение — расчет.

Шаг 3. Направить претензию, которая содержит требование об уплате. Ст. 314 ГК указывает, что срок уплаты неустойки по 44-ФЗ, если договором или законом не установлено иное, составляет 7 дней со дня предъявления требования. Документ отправьте поставщику в бумажном и электронном виде. При выборе способа доставки предусмотрите возможность получить отметку о вручении корреспонденции.

Вот что делать, если поставщик не оплачивает пени: удержите эту сумму из обеспечения исполнения контракта. Для этого вместе с претензией направьте организации заявление о зачете или уведомление об удержании суммы неустойки. Также возможна оплата контракта за вычетом неустойки, если товар поставлен, а неустойка не выплачена. Для этого используйте тот же алгоритм, что и при удержании из обеспечения.

ВАЖНО!

Непременное условие, по которому допускается зачет неустойки в сумме, подлежащей уплате поставщику, — присутствие этого условия в контракте и наличие подтверждения того, что поставщик получил заявление (уведомление). При обращении взыскания на обеспечение необходимо подтверждение признания поставщиком своего долга.

В законодательстве уточняется, вправе ли заказчик вычесть сумму неустойки из вознаграждения контрагента: да, если все требования закона к этой процедуре соблюдены.

Когда удержание неустойки из обеспечения или суммы, которая причитается поставщику за выполнение условий контракта, невозможно, основания для списания отсутствуют, а поставщик отказывается добровольно погасить задолженность, взыскивайте неустойку в судебном порядке.

Инструкция, как размещать в ЕИС оплату пени, если договор исполнен в 2022 году:

- Загрузить в ЕИС общую информацию о контракте.

- Добавить сведения о платежах.

- В блоке «Исполнение (расторжение) контракта» вписать информацию о неустойке.

- Заполнить раздел о начислении штрафа и пеней.

Как заполнить платежку

Платежные поручения на оплату неустойки практически ничем не отличаются от взаиморасчетов с контрагентами. Но есть ряд нюансов:

- Если санкции оплачиваются добровольно, в поле 106 указываем значение ЗД. Оплата по требованию из налоговой — ТР. Если штраф начисляют по акту проверки, ставим АП.

- Аналогичная ситуация и с полем 107 «Налоговый период». При самостоятельном погашении указывается 0, если уплата производится на основании налогового предупреждения, то ставится дата, указанная в требовании.

- Поля 108 и 109 (в них ставят номер и дату документа-основания) заполняются по реквизитам требования или проверочного акта от ИФНС.

Какие КБК указать в 2022 году

Теперь разберем, куда платить пени по страховым взносам, и какие коды бюджетной классификации указывать в платежном поручении. Оплата осуществляется следующим образом: взыскания, выставленные на ОПС, ОМС и на случаи, связанные с временной нетрудоспособностью и материнством, зачисляются в ИФНС. Образовавшиеся неустойки по отчислениям «на травматизм» перечисляются в территориальные фонды социального страхования.

А вот какие КБК надлежит ставить в платежке на уплату пеней в налоговую:

- на обязательное пенсионное страхование: 182 1 0210 160;

- на обязательное медицинское страхование: 182 1 0213 160;

- на временную нетрудоспособность и материнство: 182 1 02 02090 07 2110 160.

Пени на травматизм перечисляйте в ФСС по такому коду: 393 1 02 02050 07 2100 160.

Если пени начислены и уплачены с ошибками

Плательщик провел некорректный расчет и перечислил неправильную сумму в бюджет. Что делать дальше? Уточните у инспектора, переплатили вы или недоплатили. Если образовалась переплата, напишите письмо о зачете излишка на будущий период. Если вы недоплатили пени за несвоевременное перечисление страховых взносов, рассчитайте и уплатите остаток в ИФНС.

При технических ошибках (неправильно указан ИНН или КПП, некорректно заполнены поля 104, 106-109) делать ничего не придется. Система автоматически уточнит платеж и направит его на нужный счет бюджета.

Если вы ошиблись в платежных реквизитах, оплату не примут. Пишите письмо об отмене транзакции в банк или о возврате неверно уплаченной суммы в Федеральную налоговую инспекцию. Не дожидаясь возврата, отправьте заново корректный платеж.

Почему напрямую в бюджет лучше

Отрадно, когда директор в случае необходимости может погасить обязательства компании перед бюджетом напрямую. Иногда это просто выгоднее (можно сэкономить на комиссии за снятие средств, внесение их на счет и перечисление в бюджет) и быстрее (что особенно актуально, если сроки уплаты поджимают).

Бывает так, что в банке висит «картотека» и налогоплательщик не уверен — уйдет ли платеж в ФНС, а не в счет уплаты задолженности по «картотеке», даже если он положит на счет. Например, платеж в пользу сотрудника (такой как компенсацию отпуска при увольнении, которую работник отсудил у организации) могут списать в первоочередном порядке.

Помните о том, что нельзя заплатить за компанию административные штрафы и иные неналоговые платежи (ст. 45 НК РФ, письмо Минфина от 21 мая 2022 г. № 23-01-06/34205). Также следует помнить о том, что оплата возможна только в безналичной форме.

Перечислить деньги можно следующими способами:

Через мобильный банк

Как правило, у всех современных бизнесменов мобильный банк имеется. Так что достаточно зайти в личный кабинет или мобильное приложение, отыскать вкладку, касающуюся оплаты налогов и найти подпункт или иконку, позволяющую оплатить налог за юридическое лицо. Осталось заполнить данные, сумму и нажать кнопку «Готово» или «Оплатить».

Можно использовать и перевод с заполнением полностью всех реквизитов или считать QR-код с документа (если, например, к требованию по уплате приложена квитанция), а также УИН (правда налоговики и приставы говорят, что с уникальным номером иногда возникает путаница — лучше не заполнять по нему документ).

На сайте ФНС России

Надо отдать должное налоговикам: у них на сайте созданы все условия для того, чтобы проводить оплату было легко.

Авторизовавшись, переходим в пункт меню: «Уплата налога за третьих лиц».

Тут все просто и прозрачно, можно сформировать платежные документы и провести оплату. Необходимо помнить, что если вы как физическое лицо (директор) допустите ошибку, неверно указав, например, основание, тип, принадлежность платежа, период и проч., то деньги хотя и поступят, но уточнять платеж придется фирме (см. п. 7 ст. 45 НК РФ).

Обратите внимание! При оплате вам сначала надо заполнить данные о себе (Сведения о лице, осуществляющем платеж), а уже потом о той организации, за которую вы будете производить оплату (Сведения о лице, чья обязанность по уплате исполняется). Не перепутайте реквизиты местами!

Аналогичным образом именно фирме, а не директору, придется решать вопрос с переплатой (вы не сможете потребовать возврата, см. п.1,8 ст. 45 НК РФ). Избежать этой напасти просто (и сложно, кому как): внимательно и аккуратно заполнять платежки.

Все вышеописанное — это техническая сторона. А самое интересное — это оформление долга фирмы перед руководителем, и этим моментом пренебрегать нельзя.

Сдавайте отчетность в налоговую службу и другие контролирующие органы через удобный сервис Онлайн-Спринтер. Пользуйтесь бесплатно целый месяц и оцените все его преимущества.