При вступлении в СРО строительная компания обязуется внести вступительный взнос и перевести денежные средства в компфонд. В дальнейшем участники оплачивают регулярные взносы, а некоторые саморегулируемые организации требуют также предоставить полис страхования гражданской ответственности, чтобы избежать расходования компфонда СРО в случае нанесения ущерба. Чтобы избежать проблем с налоговой инспекцией, организация должна вести учет расходов на вступление в некоммерческое партнерство.

Налогообложение по общей системе

Если вступление в СРО – обязательное условие для осуществления деятельности строительной организации, членские взносы учитываются при расчете налога на прибыль. Учет платежей осуществляется согласно пп. 29. п. 1 ст. 264 НК РФ и проводится единовременно (письмо Министерства финансов № 03-03-06/1/803). Учет страховых платежей осуществляется согласно с п.1 ст. 263 НК РФ, а списание проводится равными долями в течение периода действия договора (п. 6 ст. 272 НК РФ).

Если организация вступила в СРО на добровольных началах – для престижа организации, могут возникнуть сложности. Такие затраты налоговая служба может признать неоправданными, поэтому рекомендуется учитывать их как «прочие расходы», приравняв к затратам на производство и реализацию (пп. 49 п. 1 ст. 264 НК РФ).

Учет членских взносов

Для учета членских взносов следует использовать счет учета расходов будущих периодов (счет 97 «Расходы будущих периодов»).

С него оплата членства будет списываться на расходы по обычным видам деятельности равномерно исходя из срока, за который уплачиваются взносы.

Такой порядок можно объяснить тем, что только членство в СРО дает право заниматься строительством в течение времени, пока организация является членом СРО.

В балансе расходы, списываемые равномерно, могут отражаться в составе прочих внеоборотных или оборотных активов. В связи с тем что членские взносы имеют не долгосрочный характер (в пределах года), затраты на их уплату, учтенные как расходы будущих периодов, целесообразно отражать в составе прочих оборотных активов.

Налогообложение по упрощенной системе

Для строительных компаний, которые работают по упрощенной системе, внесенные суммы в СРО учитываются как затраты согласно с пп. 32.1. п. 1 ст. 346.16 НК РФ.

Упрощенная система налогообложения допускает причисление к затратам лишь обязательных видов страхования (пп.7. п.1. ст. 346.16 НК РФ). А необходимый для вступления в СРО страховой полис не квалифицируется НК как обязательный, поэтому правильно отразить его в бухгалтерском учете будет сложнее.

Хотя такое страхование является по своей сути обязательным, и только при наличии полиса организация может осуществлять деятельность, налоговые инспекторы вероятнее всего выберут формальный подход к трактовке законодательного акта и аннулируют затраты на страховку. Поэтому лучше заранее не включать сумму страхования гражданской ответственности в расходы.

Как отразить взносы в бухгалтерском учете

Ежегодные взносы нужно включать в текущие расходы того периода, за который они уплачены. Так, ежемесячные взносы следует относить на затраты соответствующего месяца, а квартальные – на затраты соответствующего квартала. Если регулярные платежи перечисляются раз в год, то их лучше распределить по кварталам или месяцам. Способ распределения может быть любым: равными долями, пропорционально выручке и проч. Вступительный взнос и взнос в компенсационный фонд – это одноразовые платежи, их перечисляют, когда происходит вступление в СРО, причем при выбытии деньги не возвращаются. Данные суммы традиционно учитывались по счету 97 «Расходы будущих периодов». Правда, из-за поправок, внесенных в пункт 65 Положения по ведению бухгалтерского учета*, использование данного счета в последнее время вызывает много вопросов. Но в одном из недавних писем Минфин России развеял сомнения и сообщил, что никаких принципиальных новшеств нет. В частности, любые расходы, которые не влекут возникновение активов, можно учесть как РБП (письмо от 12.01.12 № 07-02-06/5). Этот вывод в полной мере относится и к одноразовым взносам в саморегулируемую организацию.

При отражении расходов будущих периодов необходимо установить срок, в течение которого они будут списаны на текущие затраты. Поскольку свидетельство о вступлении в СРО выдается на неопределенное время, компания должна сама утвердить период списания. Обычно он составляет от трех до пяти лет. Моментом, когда можно показать вступительные взносы в бухучете, является дата получения свидетельства.

Получается, что в налоговом и бухгалтерском учете взносы в СРО списываются по-разному: в налоговом учете сразу, а в бухучете – в течение определенного периода. Это приводит к возникновению налогооблагаемой временной разницы и отложенного налогового обязательства (ОНО).

Пример

В январе 2012 года строительная компания вступила в саморегулируемую организацию и заплатила единовременный взнос в размере 90 000 руб., а также взнос в компенсационный фонд в размере 350 000 руб. Директор издал приказ, согласно которому данные взносы будут списаны в расходы равными частями в течение трех лет (3 года х 12 мес. = 36 мес.). Свидетельство о вступлении в СРО получено в январе 2012 года.

Начиная с января, компания стала ежемесячно перечислять регулярный взнос в сумме 6 000 руб.

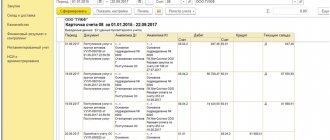

В январе 2012 года бухгалтер сделал проводки: ДЕБЕТ 76 КРЕДИТ 51 – 440 000 руб. (90 000 + 350 000) – перечислены деньги в СРО; ДЕБЕТ 97 КРЕДИТ 76 – 440 000 руб. – вступительный взнос и взнос в компенсационный фонд отражены как расходы будущих периодов; ДЕБЕТ 68 КРЕДИТ 77 – 88 000 руб. (440 000 руб. х 20%) – отражено ОНО.

Ежемесячно в период с января 2012 года по декабрь 2014 года включительно бухгалтер делал проводки: ДЕБЕТ 76 КРЕДИТ 51 – 6 000 руб. – перечислен ежемесячный взнос в СРО; ДЕБЕТ 26 КРЕДИТ 76 – 6 000 руб. – регулярный ежемесячный взнос списан на текущие расходы; ДЕБЕТ 26 КРЕДИТ 97 – 12 222,22 руб. (440 000 руб. : 36 мес.) – расходы будущих периодов частично списаны на текущие расходы; ДЕБЕТ 77 КРЕДИТ 68 – 2 444,44 руб. (12 222,22 руб. х 20%) – уменьшено ОНО.

Добавим, что согласно пункту 5 ПБУ 10/99 «Расходы организации» регулярные и одноразовые взносы относятся к расходам по обычным видам деятельности. В отчете о движении денежных средств их указывают в разделе «Денежные потоки от текущих операций» в строке с кодом 4129 «Прочие платежи».

Как влияет вид расходов на СРО на их налоговый учет

Порядок признания расходов на СРО в налоговом учете зависит от их вида.

Первичная документация

Избежать проблем с налоговой можно только при условии внимательного отношения к оформлению «первички». Эти документы подтверждают внесение средств и используются как материальная база для оформления проводки.

Основная сложность состоит в том, индивидуальные предприниматели или физические лица не подписывают договор при вступлении в некоммерческое объединение. Факт членства в саморегулируемой организации подтверждается свидетельством, однако в нем нет информации о сроках внесения и размерах оплаченных взносов.

Обратиться за документами с данными о суммах платежей можно в СРО. Саморегулируемая организация в ответ на обращение заинтересованного лица предоставляет счета, выставленные претендентам на участие в некоммерческом партнерстве; ксерокопии положения о размерах взносов.

Если СРО не предоставляет необходимые документы, распечатать положение о членстве или протокол собрания участников с сайта СРО можно самостоятельно. Допускается использование такой документации в качестве первичной.

Основная информация

Назовем основные платежи, которые выплачиваются при вхождении в СРО:

- Вступительные (выплачиваются единожды).

- Членские (выплачиваются раз в квартал).

- В компенсационный фонд.

- Страховые платежи.

Размер большинства этих взносов устанавливается самой СРО. Четких правил относительно учета взносов нет. Порядок учета должен основываться на базовых принципах. Взносы в рамках налогового учета имеет смысл признавать прочими расходами. Признаются они равномерно на протяжении всего налогового периода, что позволит избежать вопросы со стороны налоговой. Сроки учета определяются СРО самостоятельно.

ВАЖНО! Членские платежи, подлежащие ежеквартальной выплате, признаются прочими тратами единовременно. Учитываются они по дате оплаты.

Отражение взносов СРО в бухучете

Существуют некоторые различия в порядке отражения регулярных и разовых платежей. Ежемесячные платежи рационально отражать в тех отчетных периодах, когда они были совершены – один раз в месяц или в квартал. При отражении расходов будущих периодов (РПБ) указываются сроки списания средств на текущие расходы в пределах 3-5 лет.

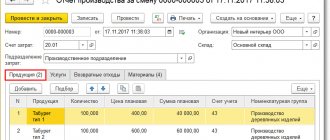

Для регулярных платежей:

- ДТ 76 – КТ 51 – уплата членских взносов.

- ДТ 97 – КТ 76 – отражение взносов в качестве РПБ.

- ДТ 20 – КТ 97 – регулярное списание взносов в качестве затрат на производство.

Вступительный платеж и взнос в компенсационный фонд вносятся единожды и не возвращаются при выходе из СРО, поэтому в проводках они отражаются как:

- ДТ 76 – КТ 51 – уплата членских взносов.

- ДТ 20 – КТ 76 – списание взносов.

Учет вступительного взнос и взноса в компенсационный фонд

Вступительный взнос и взнос в компенсационный фонд считаются текущими затратами для целей бухгалтерского учета при условии наличия документов, подтверждающих не только оплату, но и результат осуществления расходов (свидетельство о членстве в саморегулируемой организации и свидетельство о допуске к строительным работам).

Если бы данные документы выдавались на определенный период, то можно было бы расходы на уплату вступительного взноса и взноса в компенсационный фонд списывать постепенно.

Но в этом нет необходимости, так как свидетельство о допуске к строительным работам не имеет срока действия, а свидетельство о членстве «продлевается» за счет иных — членских взносов, которые уплачиваются за определенный срок.

Другие варианты учета

В соответствии с п. 1 ст. 272 НК РФ, если между доходами и расходами четко не определена связь, налогоплательщик может распределять расходы по своему усмотрению. Пользуясь этой законодательной нормой, бухгалтеры подгоняют налоговый учет под бухгалтерский и отражают вступительный платеж и сумму взноса в компфонд как регулярные РПБ.

Также взносы СРО могут быть отражены как НМА без определения срока полезного использования. При этом в соответствии с Положением по бухучету 14/2007 амортизация на указанные суммы не начисляется.

Как влияет вид расходов на СРО на их налоговый учет

Порядок признания расходов на СРО в налоговом учете зависит от их вида.

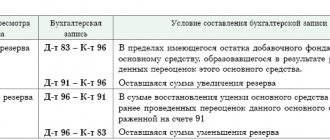

Вступительный, компенсационный и членские взносы в СРО

Такие виды расходов обладают двумя специфическими особенностями, которые оказывают влияние на порядок их налогового учета:

- бессрочность — членство в СРО не имеет конечной даты и невозможно определить период, к которому относятся периодические и разовые платежи в СРО, поэтому признать такие расходы можно единовременно на основании подп. 3 п. 7 ст. 272 НК РФ (см. письмо Минфина России от 12.07.2010 № 03-03-05/150);

- кассовый способ признания — учесть при расчете налога на прибыль можно только уплаченные взносы (подп. 29 п. 1 ст. 264 НК РФ).

Как с помощью ст. 264 НК РФ обосновать расходы — узнайте из материала «Ст. 264 НК РФ: вопросы и ответы».

Для обоснованного списания расходов потребуется:

- предусмотреть в учетной политике дату признания расходов на СРО — для этого нужно выбрать один из вариантов, перечисленных в подп. 3 п. 7 ст. 272 НК РФ;

- позаботиться о документальном подтверждении расходов — собрать платежки на перечисление взносов в СРО, копию свидетельства о членстве в СРО, копию положения о взносах, счета на оплату и др.

Страховой платеж

Вступающим в СРО необходимо застраховать свою гражданскую ответственность — выполнение этого условия является одним из обязательных требований при прохождении процедуры оформления членства в СРО.

Расходы на страховку сразу списать не получится — схема включения этого платежа в налоговые расходы описана в п. 6 ст. 272 НК РФ. Для ее применения требуется:

- конкретизация даты признания расходов на оплату страховки — день (период) ее оплаты в соответствии с договором;

- уточнение алгоритма включения страховки в расходы в зависимости от особенностей оплаты — разовым платежом (расходы признаются по отчетным периодам равномерно в течение срока договора страхования пропорционально количеству календарных дней действия договора) или в рассрочку (каждую часть проплаченной страховки признают в налоговых расходах пропорционально количеству календарных дней действия договора в отчетном периоде).

Рекомендации о бухучете страховок вы найдете в материале «Проводки страховых премий в бухгалтерском учете».

Признать в налоговых расходах суммы уплаченной страховки и иных взносов, если фирма вступает в СРО добровольно, проблематично — у налоговиков правомерность признания таких расходов вызывает сомнение ввиду их экономической необоснованности.

Как отражаются в учете членские взносы в саморегулируемую организацию? Ответ на этот вопрос детально рассмотрен в КонсультантПлюс. Изучите его, получив пробный демо-доступ к системе К+ бесплатно.