Закрытие ИП – это достаточно простая процедура. Сначала предприниматель должен подать в налоговую инспекцию заявление по форме Р26001 и заплатить пошлину в 160 рублей. Через пять рабочих дней ИФНС снимет его с учета и внесет соответствующую запись в ЕГРИП.

Но есть еще один обязательный шаг – сдать последнюю декларацию по своему режиму и окончательно рассчитаться с бюджетом. Если этого не сделать, придется все равно общаться с ИФНС после закрытия ИП, но уже в негативном тоне. Ведь за невыполненные обязанности бывшего предпринимателя оштрафуют.

Для тех, кто работал на упрощенной системе налогообложения, мы подготовили образец декларации УСН при закрытии ИП. Обязательно ознакомьтесь с ним, потому что форма налоговой отчетности для упрощенки изменилась с 20 марта 2021 года.

Как подготовиться к закрытию ИП

Наличие заявления о закрытии ИП по форме Р26001 является обязательным условием, чтобы прекратить деятельность. Лишь после этого получится обзавестись уведомлением о снятии с учета индивидуального предпринимателя. По окончании описанной процедуры разрешается закрыть ИП и сняться с учета ИФНС.

Перед тем как переходить к заполнению документа, надлежит внести пошлину за закрытие ИП в сумме 160 рублей (по состоянию на 2021 год). При наличии в штате работников нужно позаботиться об их уведомлении о факте прекращения деятельности компании минимум за 2 месяца. Сделать это рекомендовано в письменном формате. В противном случае действие расценивается как нарушение трудового законодательства.

Подача заявления в налоговый орган осуществляется в бумажном или цифровом виде. Во втором случае требуется наличие собственной ЭЦП. Заявление рассматривается на протяжении 5 рабочих дней с даты подачи. Понадобится обязательно сдать налоговую декларацию, даже если показатели в ней нулевые.

До 2013 года требовалось также приложить справку из Пенсионного фонда о том, что ИП не имеет долгов перед ПФР. Однако теперь это не является обязательным к выполнению требованием. Налоговая инспекция самостоятельно отправляет запрос в ПФР.

Сдача отчетности существенно упрощается благодаря веб-сервису Астрал Отчет 5.0.

Заполним декларацию

В нашем примере заполним титульный лист, разделы 1.1 и двухстраничный раздел 2.1.1. Всего в декларации будет 4 страницы. В верхней части каждой из них укажем ИНН.

На титульном листе укажем код 50. Все остальные поля титульного листа выглядят стандартно.

В разделе 1.1 подводятся итоги для объекта «доходы», поэтому начнём заполнение декларации с раздела 2.1.1.

Мы разбираем пример с обычной ставкой налога в размере 6%, код признака налоговой ставки — 1.

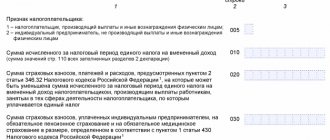

Наш ИП не имеет сотрудников, признак налогоплательщика — 2.

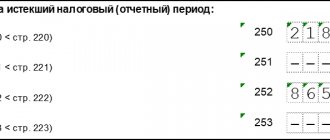

Заполняем блок «Сумма полученных доходов». Антон завершил свою предпринимательскую деятельность во 2 квартале, поэтому строка 112 «доходы за 9 месяцев» останется пустой. В строку 113 «доходы за налоговый период» переносится доход за полугодие.

- 110 — 185000 руб.

- 111 — 210000 руб.

- 112 –

- 113 — 210000 руб.

После очередных изменений в декларации появилась строка 124. Её заполняют те, кто работает с пониженной ставкой. Почитать об этом можно в статье «Новое в декларации для бизнеса с пониженной ставкой». Мы поставим в этой строке прочерк.

Блок «Сумма исчисленного налога» выглядит так:

- 130 — 11100 руб.

- 131 — 12600 руб.

- 132 –

- 133 — 12600 руб.

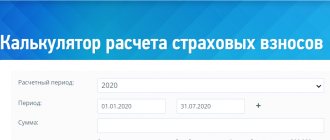

В блоке «сумма страховых взносов» покажем всё, что перечислили до закрытия:

- 140 — 10803 руб.

- 141 — 12253 руб.

- 142 –

- 143 — 12253 руб.

Теперь вернёмся к разделу 1.1. На этой странице заполним строку «Код по ОКАТО» — код административно-территориального образования. Наш ИП заплатил страховых взносов немного меньше, чем получился единый налог. В строку 020 внесём авансовый платёж по итогу 1 квартала — 297 рублей. А в строке 100 покажем доплату за год — 50 рублей.

Теперь осталось подписать декларацию и передать в инспекцию. Вы можете отнести её в налоговую лично, отправить по почте ценным письмом с описью вложения или электронно.

Сдача отчетности при закрытии ИП

Закрытие ИП сопряжено со сдачей отчетности в различные инстанции. В налоговую инспекцию требуется сдать:

- заявление о прекращении компанией деятельности, ликвидационную декларацию за 2022 год — зависит от выбранной системы налогообложения;

- сдача отчетности при закрытии ИП подразумевает и рассчитанный 6-НДФЛ, а также справки по форме 2-НДФЛ;

- рассчитанные страховые взносы по сотрудникам.

Важно ответственно отнестись к вопросу соблюдения сроков.

Декларацию по УСН требуется подать до 25-го числа того месяца, который идет в ЕГРИП записи о ликвидации ИП.

Декларацию по ОСНО нужно успеть подать в следующие после внесения сроки: по НДФЛ — в течение 5 суток с момента прекращения деятельности, отчет по НДС — в стандартном порядке, то есть до наступления 25-го числа следующего месяца.

С патентной системой все проще: отчетность сдавать попросту не нужно.

А вот декларацию по ЕСХН надлежит успеть подать до 25-го числа месяца, наступившего после даты внесения в ЕГРИП записи о ликвидации индивидуального предпринимателя.

Нужно помнить и о сдаче отчетов в ПФР и ФСС. В указанные фонды требуется подать такую отчетность:

- 4-ФСС в Фонд соцстрахования, рассчитанный за время с начала года по дату подачи документа;

- отчетность по персонифицированному учету в Пенсионный фонд.

Закрытие ИП становится возможным лишь после отправки ряда бумаг. Нужно сдавать индивидуальные сведения по каждому сотруднику в соответствии с формой АДВ-1, не забыв добавить СНИЛС. Также в перечень обязательных для сдачи документов входят СЗВ-М, СЗВ-ТД, ДСВ-3, СЗВ-СТАЖ.

Применение упрощенной системы налогообложения

Налоговый кодекс РФ предусматривает срок предъявления декларации по случаю упразднения ИП, работающего по упрощенной схеме налогообложения. Это должно быть сделано не позже 25 числа месяца, идущего следом за месяцем остановки деятельности. В это же время коммерсантом должны быть уплачены налоговые обязательства. В налоговые инстанции не позже 15 дней со дня закрытия налогоплательщиком предоставляется извещение об остановке работы ИП. Федеральная налоговая служба РФ издала приказ от 04 июля 2014 года, в котором утвердила Порядок внесения конкретных данных в декларацию по упрощенной системе.

В Приложении №1 этого документа указаны следующие коды для ликвидации ИП:

- 50 – обозначает крайний налоговый период ИП;

- 34 — обозначает календарный год;

- 96 – обозначает крайний календарный год при остановке ИП по упрощенной системе;

- 0 – код ликвидации ИП.

Когда предприятие ликвидируется, коммерсантом должна быть подана нулевая декларация по упрощенной системе (доходность). Налоговые законы обязуют предпринимателей подавать декларацию по месту своей регистрации, в срок не позже 30 апреля после последнего календарного года. В этом случае налоговый кодекс не предусматривает какой-либо альтернативный срок для подачи такой документации (даже если предприятие ликвидируется). Декларационная деловая бумага при остановке работы ИП должна быть подана предпринимателем не позже 3 мая после последнего календарного года. Это означает, что физическое лицо, уже не выступая в роли бизнесмена, может предъявить налоговому органу налоговую декларацию.

В то же самое время Министерство финансов утверждает, что физическое лицо обязано предоставить в налоговый орган декларацию и заплатить налог, установленный на время предпринимательской активности. По такому сценарию, в согласии с указом налоговой службы упомянутом выше, код налогового периода будет 50.

Закрытие ИП без сотрудников

Сдача отчетности при закрытии ИП становится существенно проще, если в штате не имеется сотрудников. В таком случае можно обойтись подачей заявления по форме Р26001 и уплатой государственной пошлины в размере 160 рублей. Однако второе условие необязательно к выполнению при отправке документации в цифровом формате. Это касается также МФЦ и нотариуса. Желательно представить бумагу, свидетельствующую о подаче сведений в ПФР.

При этом отправить заявление разрешается до погашения задолженностей по индивидуальному предпринимательству. Получив официальное уведомление о прекращении деятельности, понадобится позаботиться о погашении долгов за 15 суток.

Бланк заявления по форме Р26001

Штрафы за просроченный срок предоставления налоговой декларации

Налоговый кодекс, в статье 119 постановляет наложение государством штрафа на предпринимателя, в случае нарушения рока предоставления декларации. Штраф уплачивается в размере 5-ти процентов от невыплаченных налогов, в дополнение к самим налогам. Чтобы высчитать эту сумму, за основу берутся сведения из деклараций, ежемесячно с момента подачи. Максимальная величина штрафа – 30 процентов от всего налога, минимальная – 1 тыс. руб.

КоАП в свою очередь за нарушение сроков подачи взыскивает с предпринимателя штраф в размере 300-500 руб.

Закрытие ИП с сотрудниками

Если ИП работал с наемными сотрудниками в штате, процедура закрытия становится несколько сложнее. Требуется действовать по следующей схеме.

Сначала нужно решить вопрос с работниками. Это касается расчетов, а также подачи отчетов и уплаты взносов за каждого из них. По каждому из сотрудников должен быть подготовлен пакет бумаг. Требуется издать приказ о прекращении трудового договора, потом вносится запись в трудовые книжки по аналогии со сделанной в приказе. Следующий шаг — добавление записи в личную карточку работника. Требуется представить ее для ознакомления самому сотруднику с последующей простановкой подписи. В день увольнения каждый работник должен получить комплект документации: СЗВ-СТАЖ, справку 2-НДФЛ, СТД-Р, трудовую книжку. Важно также своевременно начислить сотрудникам заработную плату, компенсацию за неиспользованные отпускные дни.

Потом нужно снять с учета кассовую технику. Дальше решается вопрос с контрагентами и прочие дела.

Что еще нужно сделать при закрытии ИП

Сдача отчетности — далеко не весь список обязательных действий при закрытии ИП. Чтобы завершить процедуру ликвидации, понадобится выполнить следующие действия:

- Уведомить службу занятости о сокращении сотрудников. Уведомление надлежит отправить минимум за 2 месяца до даты увольнения.

- Погасить имеющуюся задолженность по налоговым отчислениям, взносам. В противном случае придется платить долги как обычному физлицу.

- Снять с учета кассу в случае ее наличия. Требуется подать соответствующее заявление в территориальный налоговый орган. Сделать это можно в онлайн-режиме, через сайт ФНС.

- Сообщить о закрытии ИП контрагентам. Также стоит запросить акты сверки, чтобы обнаружить задолженности, при их наличии.

- Закрыть расчетный счет в банке.

Весь необходимый функционал для работы с отчетами во время прекращения деятельности ИП содержится в 1С-Отчетность. С ее помощью можно выполнить необходимые действия максимально просто и быстро.

Налоговый период — квартал

Квартал является налоговым периодом для следующих налогов:

- НДС (ст. 163 НК РФ);

- водный налог (ст. 333.11 НК РФ);

- ЕНВД (ст. 346.30 НК РФ).

Если налоговым периодом по соответствующему налогу признается квартал, дата завершения налогового периода определяется с учетом положений, установленных п. 3.2 ст. 55 НК РФ:

| Период прекращения организации путем ликвидации или реорганизации | Последний налоговый период |

| До конца квартала | Период с начала квартала, в котором прекращена организация, до дня госрегистрации прекращения |

| Организация создана и прекращена в одном квартале | Период со дня создания организации до дня госрегистрации прекращения в результате ликвидации или реорганизации |

| Организация создана менее чем за 10 дней до конца квартала и прекращена до конца квартала, следующего за кварталом, в котором создана организация |

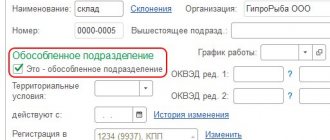

Как отразить закрытие ИП в 1С

При работе в программе 1С закрытие ИП может быть отражено следующим образом. Нужно перейти в разделе «Главное» в пункт «Налоги и отчеты», здесь выбрать «Страховые взносы (ИП)». Именно тут понадобится снять отметку с пункта под названием «ПФР и ФФОМС». Также надлежит обозначить дату, следующую за днем публикации в ЕГРИП данных о прекращении деятельности как индивидуальный предприниматель, нажать ОК.

Если ИП планирует сменить статус на самозанятый, нужно в этом же пункте выбрать «Система налогообложения» и поставить отметку напротив пункта «Налог на профессиональный доход». Обязательно ввести дату сдачи в ФНС заявления о постановке на учет как плательщика НПД.

Нулевая отчетность

При ликвидации ИП нужно подавать декларацию, даже если доходов за отчетный период не было. В таком случае сдается «нулевая» декларация ИП. Отличие заполнения такой декларации от обычной в том, что не указываются доходы, авансовые платежи и страховые взносы ИП. Рассмотрим заполнение нулевой декларации ИП на УСН с объектом налогообложения «доходы».

Декларация будет представлена на трех страницах.

- Первая страница заполняется по общим правилам заполнения титульного листа.

- Вторая страница – раздел 1.1. Авансовые платежи и налоги не прописываются, указывается только код по ОКТМО.

- Третья страница – раздел 2.1.1. Поля с доходами и налогами оставляем пустыми, остальные заполняем.

Если объект налогообложения «доходы минус расходы», то на второй странице (раздел 1.2) проставляется только код по ОКТМО, а на третьей (раздел 2.2) пропускаются все поля с доходами, расходами и налогами.

Обязательства после закрытия ИП

Прекращение деятельности в качестве индивидуального предпринимателя не освобождает от ответственности перед кредиторами. Статья 24 ГК РФ гласит, что гражданину придется отвечать по обязательствам имеющимся имуществом. Это означает, что все долги будут взыскиваться как с физлица — с помощью судебной инстанции или посредством процедуры банкротства. Второй вариант также избирается в ситуации, когда должник не платит на протяжении 3 месяцев. Однако в этом случае 5 лет будет запрещено вести бизнес, в некоторых случаях закрывается и выезд за рубеж. По итогу судебного разбирательства может быть вынесено решение: мировое соглашение, реструктуризация имеющегося долга либо реализация имущества.

Важно исполнить обязательства и перед ПФР. ИП является работодателем для себя, так что нужно вовремя вносить страховые взносы за время пребывания в статусе индивидуального предпринимателя. Оплатить задолженность перед Пенсионным фондом потребуется и после закрытия ИП.

Основные ошибки при закрытии ИП

Процедура закрытия ИП подразумевает выполнение внушительного перечня действий. Нужно рассчитать сотрудников, сдать отчеты в ФНС и пр. При этом есть риск допустить ошибки. Наиболее распространены следующие:

- Несвоевременная сдача отчетности в налоговую инспекцию. Ликвидация ИП подразумевает необходимость уплаты налоговых отчислений на протяжении 15 дней.

- Неснятие с учета ККТ. Используемая кассовая техника должна быть снята с учета до момента отправки заявления о закрытии ИП.

- Уничтожение документов. Хранение бумаг является обязательным последующие 4 года с момента ликвидации компании. В случае с кадровыми документами этот срок увеличивается до десятков лет. Сюда входят приказы о приеме и увольнении работников, их личные дела и карточки, счета и пр. Квитанции и платежные документы достаточно сохранить на протяжении 6 лет.

Решившие прекратить деятельность индивидуальные предприниматели должны правильно действовать. Это касается и корректного расторжения трудовых отношений с сотрудниками. При отсутствии задолженностей, своевременной уплате взносов и налоговых отчислений процедура закрытия ИП занимает в пределах от нескольких суток до календарного месяца.

Налоговый период — месяц

Месяц является налоговым периодом для следующих налогов:

- акцизы (ст. 192 НК РФ);

- налог на добычу полезных ископаемых (ст. 341 НК РФ);

- налог на игорный бизнес (ст. 368 НК РФ).

Если налоговым периодом по соответствующему налогу признается месяц, дата завершения налогового периода определяется с учетом положений, установленных п. 3.4 ст. 55 НК РФ:

| Период прекращения организации путем ликвидации или реорганизации | Последний налоговый период |

| До конца месяца | Период с начала календарного месяца, в котором прекращена организация, до дня госрегистрации прекращения |

| Организация создана и прекращена в одном календарном месяце | Период со дня создания организации до дня госрегистрации прекращения в результате ликвидации или реорганизации |