Уведомьте сотрудников и службу занятости

Людям нужно время, чтобы устроиться на новую работу, поэтому уведомление сотрудников о предстоящем увольнении должно стать первым шагом на пути к закрытию ИП.

Порядок увольнения сотрудников в связи с закрытием ИП регламентирован Трудовым Кодексом РФ. Вот как он выглядит:

- Сотрудников нужно уведомить за два месяца до увольнения. Единой формы уведомления не существует — каждая компания разрабатывает свой формат. Чтобы сэкономить время, можно воспользоваться примерной формой уведомления об увольнении. Убедитесь, что каждый сотрудник подписал уведомление. Подпись сотрудника — это подтверждение соблюдения предпринимателем трудового законодательства, а значит, его защита от возможных жалоб со стороны бывших работников.

- В соответствии со ст. 25 ФЗ «О занятости населения в РФ», не позднее, чем за две недели до грядущих увольнений необходимо уведомить службу занятости. Если предстоит массовое увольнение (больше 15 человек), сообщите им это за три месяца. Службу занятости нужно уведомить, чтобы она была наготове, если понадобится подыскать для уволенных сотрудников новые места работы. Единой для всех работодателей формы уведомления не предусмотрено, поэтому можете составить её в произвольном виде. Главное, отразить в ней сведения о специальности, квалификации и условиях оплаты труда уволенных работников. Или воспользуйтесь примерной формой уведомления службы занятости, просто добавив туда нужные данные.

- Для каждого работника следует подготовить приказ об увольнении по форме Т-8. Убедитесь, что каждый сотрудник прочитал и подписал свой приказ.

- В последний рабочий день сотруднику необходимо выдать трудовую книжку и произвести итоговый расчёт. В итоговый расчёт должна входить зарплата и компенсация за неиспользованный отпуск. Не забудьте о работниках-отпускниках по уходу за ребенком. Им также положена часть пособия по уходу за ребёнком, пропорционально части месяца до последнего рабочего дня. Подробно порядок расчёта пособия за неполный месяц описан в ч.5.2 ст.14 ФЗ «Об обязательном соцстраховании на случай временной нетрудоспособности и в связи с материнством».

Работодатель обязан предупреждать об увольнении за два месяца и выплачивать выходное пособие, если такое условие было закреплено в трудовом договоре. Однако, нередко уволенные сотрудники обращаются в суд в связи с тем, что работодатель не уведомил их об увольнении ровно за два месяца или не выплатил пособие. И суды иногда такие иски удовлетворяют, невзирая на положения трудового договора. Чтобы защититься от судебных разбирательств с бывшими работниками, лучше уведомлять их в двухмесячный срок и выплачивать выходное пособие, даже если в трудовом договоре это не прописано.

Снимите контрольно-кассовый аппарат с учета в налоговой

Ответственности за неснятие кассы с учёта для предпринимателя не предусмотрено. Но на практике незакрытая касса вызовет подозрения: вдруг, бывший предприниматель продолжает её использовать в обход налоговой? Поэтому, закрывая ИП, лучше самостоятельно снимите контрольно-кассовый аппарат с учёта.

Порядок снятия с учёта ККТ определён в ст. 4.2 ФЗ №54 «О применении контрольно-кассовой техники при осуществлении расчётов в РФ». Вот как он выглядит.

Для закрытия кассы необходимо подготовить заявление о снятии ККТ с учёта и отчёт о закрытии фискального накопителя.

В заявлении следует указать данные ИП, а также название и заводской номер кассы.

В соответствии с ФЗ №54, современные кассы должны быть оснащены фискальным накопителем. Он представляет собой небольшой чип внутри кассы, хранящий сведения обо всех совершенных операциях. Эти сведения оператор фискальных данных передаёт в налоговую инспекцию. Отчёт о закрытии фискального накопителя подтверждает, что никакие денежные операции ИП, на которого зарегистрирована касса, больше не ведутся.

Чтобы сформировать отчёт о закрытии фискального накопителя, выполните следующие действия:

- В меню кассового оборудования выберите > настройки > фискальный накопитель.

- Убедитесь, что накопитель готов к закрытию: в графе «количество неотправленных в ОФД документов» будет стоять ноль, а в графе «статус смены» — закрыта.

- Нажмите на кнопку «заменить фискальный накопитель».

- Архив автоматически закроется, и вскоре начнется печать отчёта о закрытии.

Заявление и отчёт можно подать в бумажном виде или онлайн. В бумажном виде — в любую налоговую инспекцию.

Если удобнее подавать онлайн, воспользуйтесь личным кабинетом налогоплательщика на сайте ФНС. Для этого перейдите в раздел ККТ и выберите «снятие с регистрации». Следуя подсказкам по заполнению отчёта, заполните несколько граф, выберите причину снятия кассы с регистрации и нажмите «подписать и отправить».

В течение 10 рабочих дней налоговая обработает запрос. Если подавали документы через личный кабинет на сайте ФНС, на странице «учёт ККТ» появится запись о снятии кассы с регистрации. Туда же — в личный кабинет — налоговая направит электронную карточку о снятии ККТ с учёта. Если предприниматель подавал документы в бумажном виде, то получит бумажную карточку о снятии ККТ с учёта по почте.

Карточку о снятии кассового терминала с учёта, как и все кассовые документы, нужно хранить в течение пяти лет, согласно п.277 «Перечня документов, с указанием сроков их хранения», утвержденному приказом Росархива.

Предпринимателям, работающим с офлайн-кассами, т.е. кассами, не передающими сведения в налоговую, необходимо скопировать данные всех фискальных документов и вместе с заявлением предоставить налоговикам. Для этого лучше обратиться в налоговую лично. Тогда инспектор на месте считает с кассового аппарата данные фискального накопителя с помощью специального USB-адаптера.

Рассчитайтесь с партнёрами, чтобы получить деньги на расчётный счёт до закрытия ИП

Всех кредиторов, должников, поставщиков и любых партнёров нужно уведомить о закрытии ИП. Если ИП перестанет существовать, значит договоры, заключённые от его имени, утратят силу. Партнеры имеют право узнать об этом заранее.

Расчёты с кредиторами и должниками необходимо произвести до прекращения деятельности ИП.

Предприниматель может отправить или получить деньги в уплату долга на свой расчётный счёт, и это не вызовет никаких подозрений. Физическому же лицу без статуса ИП сложнее получить долг с компании. Если организация переведёт деньги в уплату долга со своего расчётного счета на банковскую карту физлица-бывшего предпринимателя, это может вызвать повышенный интерес налоговиков. Они могут расценить такой транш как доход, и потребовать от организации, переводящей деньги, уплаты НДФЛ.

Поэтому постарайтесь расплатиться с кредиторами и взыскать с должников до того, как закроете предприятие. Так никаких недоразумений с налоговой не возникнет.

Что учесть при корректировке «упрощённого» налога на страховые взносы при закрытии ИП

Обычно это касается ИП, которые применяют ОСНО с объектом налогообложения в виде доходов. В этом случае имеется право уменьшать итоговую сумму по сборам. При наличии работников такое уменьшение достигает 50% максимум. Если же их нет – то уменьшение происходит и на полную сумму.

Момент перечисления денег чаще всего приходится на время уже после того, как в ЕГРИП появилась запись, подтверждающая прекращение деятельности.

То есть, платит уже физическое лицо, не в рамках действующей системы налогообложения. Это значит, что нельзя учитывать платежи, которые осуществлялись уже после такого момента.

При закрытии организация может столкнуться с задолженностями не только перед пенсионным фондом, но и перед другими организациями, частными и государственными. Долги по налогам – ситуация, с которой сталкиваются многие. Закрывать организацию можно только после того, как все соответствующие платежи перечислены. В связи с этим вопросом часто возникают дополнительные траты.

Поэтому обязательным требованием остаётся предоставление налоговой декларации за весь период, пока велась предпринимательская деятельность. Это делается, даже если сама деятельность фактически отсутствовала.

В графе по доходам и расходам компании в этом случае просто ставят нули. Нужен отчёт только по последнему налоговому периоду, если ранее документы подавались своевременно. Можно решить вопрос максимум спустя 5 дней после ликвидации, если в другие сроки вопрос не решили по тем или иным причинам.

В качестве оплаты за долги могут использовать собственность бывшего предпринимателя, если финансов у него сейчас не хватает.

Сдайте итоговую отчётность за работников, чтобы не получить штраф

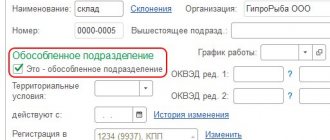

Если у ИП есть работники, до закрытия предприятия необходимо сдать отчётность в налоговую, ПФР и ФСС. Предприниматели без сотрудников могут пропустить этот этап.

ИП с наёмными работниками в штате, скорее всего, хотя бы раз уже приходилось сдавать отчётность, поскольку она сдаётся ежемесячно и ежеквартально. Если нет — мы подскажем, где можно и и посмотреть порядок их заполнения.

В налоговую нужно сдать расчёт по страховым взносам (РСВ), справки 2-НДФЛ и 6-НДФЛ. Форму и порядок заполнения РСВ можно скачать в приложении к приказу ФНС от 18.09.2019, форму и порядок заполнения справки 2-НДФЛ — в приложении к приказу ФНС от 02.10.2018, форму и порядок заполнения справки 6-НДФЛ — в приложении к приказу ФНС от 14.10.2015.

В Пенсионный фонд следует сдать отчёты СЗВ-М и СЗВ-СТАЖ. Форму СЗВ-СТАЖ можно скачать из Постановления Правления ПФР от 06.12.2018, а форму СЗВ-М — на сайте ПФР в разделе «страхователям».

И, наконец, в ФСС сдайте отчёт по форме 4-ФСС. Скачать форму можно на сайте ФСС в разделе «финансовая отчетность».

Важно. Всю отчётность за работников, кроме 2-НДФЛ, сдайте в налоговую и фонды до дня подачи заявления на закрытие ИП. 2-НДФЛ можно сдать до 1 апреля года, идущего за годом прекращения деятельности ИП.

Что нужно для закрытия ИП

Рассмотрим на простейшем примере ИП без работников, какие документы в течение года нужно сдать и что оплатить. Предпринимателям в РФ предлагается использовать общий или специальный налоговый режим.

Предприниматели, работающие по ОСН:

- Декларируют доход по форме 3-НДФЛ. (Образец заполнения декларации 3-НДФЛ в прошедшем году изменился).

- Ежеквартальная декларирование НДС.

- Производит платежи на пенсионное и медицинское страхование.

ИП на УСН в 2022 году:

- Каждые три месяца платят авансовые платежи.

- В начале нового года сдают декларацию УСН.

- Производят платежи на ОМС и ОПС.

ИП, применяющие ЕНВД, в 2022 году:

- Производит платежи в ФФОМС и ПФР.

- Ежеквартально предоставляет декларацию по ЕНВД.

ИП на ПСН:

- Производит платежи в ФФОМС и ПФР.

- Отчетность сдает только при наличии рабочих.

При использовании разных режимов налогообложения сроки сдачи и порядок предоставления отчетности различаются.

Уплатите страховые взносы, чтобы долги не перешли на физическое лицо

Долги по налогам и страховым взносам ИП, прекратившего деятельность, не аннулируются, а переходят на физическое лицо. Нередко в отношении физических лиц — бывших предпринимателей, не уплативших взносы, суды выносили исполнительные листы со всеми вытекающими последствиями, вроде конфискации имущества.

Чтобы этого не допустить, предпринимателю, закрывающему ИП, нужно уплатить страховые взносы за себя и за работников (если они были).

Взносы за себя предприниматель должен уплатить не позднее 15 дней со дня закрытия ИП. Датой закрытия предприятия будет считаться дата, указанная в листе записи ЕГРИП. О нём чуть позже.

Лучше рассчитаться с налоговой по взносам до подачи документов на прекращение деятельности. Если возникнут какие-то проблемы, будет время их устранить.

Согласно ст. 430 Налогового Кодекса РФ, за 2022 год предприниматель обязан внести 32 448 руб. на обязательное пенсионное страхование (+ 1% от дохода, превышающего 300 тыс. руб.) и 8 426 руб. на обязательное медстрахование. Всего 40 874 руб. Но это сумма за полный календарный год. Если предприниматель отработал не весь год, сумма взносов рассчитывается пропорционально отработанным месяцам и дням.

Чтобы рассчитать положенную к уплате сумму взносов, воспользуйтесь калькулятором расчёта страховых взносов на сайте ФНС. Нужно просто указать расчетный период, периоды работы, доход, и калькулятор рассчитает сумму взносов.

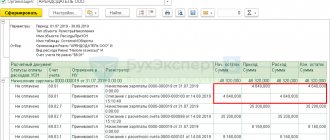

Пример

. Светлана планирует закрыть своё ИП в конце июля 2022 года. Она решила воспользоваться калькулятором расчёта страховых взносов. Калькулятор помогает рассчитать взносы быстро и не ошибиться. Светлана указала 2022 год в качестве расчётного периода и периоды работы с 01.01.2020 до 31.07.2020. Её доход за семь месяцев работы не превысил 300 тыс. руб., поэтому графу «сумма» Светлана не заполняла.

Калькулятор мгновенно рассчитывает сумму взносов.

Сумма к уплате 23 843,17 руб.

За указанный расчётный период Светлана должна уплатить 18 928 руб. на обязательное пенсионное страхование и 4 915 руб. на медстрахование. Всего 23 843 руб.

Страховые взносы за работников, на основании п.15 ст.431 Налогового Кодекса РФ, необходимо внести в течение 15 дней с даты подачи последнего расчёта по страховым взносам. Если на предприятии не предусмотрен повышенный или пониженный размер взносов, уплачивается стандартно: 5,1% на ОМС, 22% на ОПС и 2,9% на ОСС, всего 30%.

Оплатить взносы и за себя и за третьих лиц предприниматель может здесь же на сайте ФНС с помощью специального сервиса. Платите онлайн или распечатайте бумажную квитанцию и оплатите в банке — как вам удобно.

Важно. 8.06.2020 вступил в силу ФЗ №172, предусматривающий для субъектов МСБ из отраслей, пострадавших в результате распространения коронавирусной инфекции, списание взносов за работников и налогов (кроме НДС) за апрель, май и июнь. Также этот закон вводит снижение размера страховых взносов для ИП из пострадавших отраслей на 1 МРОТ. Но по этим вопросам пока мало разъяснений. Поэтому, если вы включены в реестр МСБ из пострадавших отраслей, перед уплатой взносов лучше обратитесь за разъяснением в налоговую.

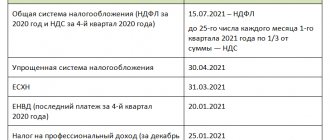

Сроки уплаты

Согласно статье 432 Налогового кодекса РФ, вам нужно уплатить взносы за ИП в бюджет в течение 15 дней после даты внесения записи в ЕГРИП о прекращении деятельности. Например, если ИП закрыто 1 апреля, то срок оплаты — 15 апреля.

Взносы с зарплаты сотрудников оплачиваются не позднее 15 календарных дней с даты сдачи последней РСВ в инспекцию ФНС РФ3. Напомним, этот отчёт сдаётся до подачи заявления Р26001.

При уплате взносов по истечении этих сроков придётся дополнительно платить пени за каждый день просрочки.

Сроки уплаты относятся к периоду, когда вы уже перестали быть предпринимателем. На сумму оплаты страховых взносов после закрытия ИП нельзя уменьшить налог по УСН (доходы)4.

«По этому вопросу есть и противоположное мнение: мол, нет официального запрета учитывать сумму взносов при расчёте налога на доходы. Но если придерживаться указаний Минфина, будете спать спокойнее. По аналогии можно применить их и к новшеству 2022 года: разрешено на сумму уплаченных взносов ИП за себя уменьшать стоимость патента до 100% и за работников — до 50%». Золотова Яна, помощник арбитражного управляющего

Поскольку вы не знаете заранее точную дату, можете отсчитать 5 рабочих дней с даты подачи вами заявления, уплатить сумму взносов по предварительному расчёту и принять её в счёт уменьшение налога по УСН. А «хвостик» — доплатить в установленный срок.

Подайте в налоговую документы на закрытие

Для прекращения деятельности в качестве ИП в 2022 году понадобятся следующие документы:

- Заявление по форме Р26001. заявления можно на сайте ФНС. В нём необходимо указать ФИО, ИНН, ОГРНИП, номер телефона и адрес электронной почты. Если предприниматель лично подает документы в налоговую или МФЦ вместе с паспортом, заявление нужно будет подписать на месте. Во всех иных случаях подпись на заявлении должна быть удостоверена нотариально. Если обращаетесь в налоговую, приготовьте два экземпляра заявления: один сдадите, а на втором инспектор поставит отметку о получении и вернет.

- Квитанция об уплате госпошлины в размере 160 руб. Оплатить пошлину можно онлайн на сайте ФНС с помощью сервиса или сформировать бумажную квитанцию и оплатить в банке. Если платите онлайн, не забудьте сохранить подтверждение оплаты. С оплаченной бумажной квитанции лучше снять копию: оригинал отдадите, а копию сохраните на всякий случай.

Подавать документы на прекращение деятельности в качестве ИП необходимо в регистрирующую налоговую инспекцию — ту, в которую были поданы документы на открытие ИП. Чтобы не ошибиться, можно воспользоваться сервисом определения реквизитов ИФНС.

Подать документы можно несколькими способами — выбирайте самый подходящий:

- Лично. В случае личного обращения не понадобится нотариально заверять документы. К тому же, инспектор на месте проконтролирует правильность заполнения заявления.

- Через представителя. Представитель может подать документы, если обладает нотариальной доверенностью, подтверждающей право действовать от имени предпринимателя.

- Онлайн. Документы можно подать на сайте ФНС с помощью сервиса для регистрации юрлиц и ИП. Если подавать документы в электронной форме, платить пошлину не потребуется. Зато понадобится электронная цифровая подпись. Её можно купить в удостоверяющих центрах любого города.

- Через МФЦ. Если планируете обращаться в МФЦ и оплачиваете госпошлину онлайн на сайте ФНС, в разделе «вид платежа» выбирайте «госпошлина за регистрацию прекращения ФЛ деятельности в качестве ИП (при обращении через МФЦ)». И прежде чем подавать документы через МФЦ, лучше позвоните и запишитесь на приём. Так вы удостоверитесь, что в этом МФЦ оказывают нужную услугу. К тому же, запись на приём введена в целях предотвращения распространения вируса.

Этот вид платежа нужно выбрать при обращении через МФЦ.

Важно. До сих пор некоторые налоговые инспекции не возобновили личный приём граждан. Если планируете оставлять документы на закрытие ИП в боксе для приёма корреспонденции, не забудьте нотариально удостоверить подпись на заявлении.

На шестой рабочий день уведомление о снятии с учёта физлица в налоговом органе и лист записи из ЕГРИП поступят на электронную почту, указанную в заявлении. Бумажный лист бывший предприниматель может получить в инспекции лично или через представителя по доверенности. С даты, указанной в листе записи ЕГРИП, ИП считается закрытым.

ИП закрыто 5 февраля 2022 года.

Закройте расчётный счёт в банке. Закрытому ИП он не нужен

Закон не обязывает предпринимателя закрывать расчётный счёт при закрытии ИП. Но мы советуем это сделать, чтобы опять же не вызывать повышенного интереса со стороны налоговой. Ведь счёт открывался на имя предпринимателя, а после закрытия ИП предпринимательский статус утрачивается.

Так что, выплатив итоговые расчеты сотрудникам, вернув и взыскав долги, заплатив взносы и налоги, лучше закрыть счёт. Не забудьте перед этим снять с него оставшиеся деньги и вернуть задолженности банку, если они есть.

Бланк заявления на закрытие счёта можно запросить у своего банка. Подтверждением закрытия расчётного счёта будет служить справка, выданная банком.

В 2014 году отменили обязанность предпринимателя сообщать о закрытии расчётного счёта в налоговую и фонды. Банк это сделает самостоятельно.

Расчет взносов, если отработан полный календарный год

При закрытии ИП основным моментом является то, сколько времени за год предприниматель отработал. Если отработан полный календарный год, то сложностей никаких не возникает.

В настоящее время величина отчислений в бюджет регламентируется законодательно и определяется статьей 430 НК РФ.

Кодексом установлено, что на 2022 год размер взносов составит:

- На пенсионное страхование 29354 рубля

- На медицинское страхование 6884 рубля

Если предприниматель отработал год полностью и закрылся последним днем года, то именно эти суммы нужно перечислить в бюджет.

Но это в идеале, обычно так не получается и закрытие происходит в течение года.

Чек-лист как закрыть ИП

Самостоятельно закрывая ИП, соблюдайте последовательность действий:

- За два месяца до закрытия сообщите сотрудникам об увольнении, а за две недели до закрытия направьте извещение службе занятости. Подготовьте приказ об увольнении на каждого сотрудника. В последний рабочий день выдайте работникам зарплату, компенсации за неиспользованные отпуска и прочие имеющиеся задолженности. Отдайте трудовые книжки.

- Подготовьте заявление о снятии кассы с учёта и отчёт о закрытии фискального накопителя. Подайте документы в налоговую не позднее одного рабочего дня с даты закрытия кассы и дождитесь карточки о снятии ККТ с учёта.

- Расторгните действующие договоры. Рассчитайтесь с кредиторами и взыщите долги.

- Сдайте отчетность за работников, если они есть. Уплатите страховые взносы за себя и работников.

- Заполните заявление о прекращении деятельности в качестве ИП, оплатите госпошлину. Подайте документы в налоговую любым удобным способом.

- Получите лист записи из ЕГРИП, подтверждающий закрытие ИП.

- Сдайте декларацию по выбранному налоговому режиму, уплатите налоги.

- Закройте расчётный счёт, подав заявление в обслуживающий банк. Если банков несколько — во все.

- Будьте готовы дать разъяснения на вопросы налоговиков в рамках камеральной проверки.

- Храните все налоговые и бухгалтерские документы, оставшиеся после закрытия ИП, не менее шести лет, а документы по сотрудникам — в течение 75 лет.