Главная • Блог • Блог для предпринимателей • Какие налоги платит ИП на УСН

19 ноября 2021

861

Налоги ИП на УСН несколько отличаются от взносов предпринимателей на других системах налогообложения. Налогоплательщик получает низкую процентную ставку, простую отчетность, возможность уменьшения налогов за счет страховых платежей.

«Упрощенка» ориентирована на представителей малого и среднего бизнеса. Особенно популярен этот режим у ИП без работников — при небольшом доходе налог можно снизить практически до нуля. УСН регулируется главой 26.2 НК РФ.

Особенности УСН

Налогоплательщиками при «упрощенке» признаются как ИП, так и организации. Чтобы перейти на этот режим налогообложения, нужно соответствовать определенным требованиям.

Общие условия

- количество сотрудников менее 100 человек;

- деятельность не связана с производством подакцизных товаров — исключение составляют вина, виноматериалы и другие продукты, изготовленные из собственного сырья;

- не ведется работа по добыче и продаже полезных ископаемых;

- годовой доход не превышает 150 млн. рублей.

Дополнительно предусмотрены условия для организаций. Если говорить точнее, отбор на «упрощенку» осуществляется по численности сотрудников, виду деятельности и годовой доходности.

Особое внимание стоит обратить на то, что с 01.01.2021 года вступают в силу серьезные изменения относительно лимитов для ИП и ООО, дающих право вести деятельность на УСН (ФЗ №266 от 31.07.2020). Рассмотрим их подробнее.

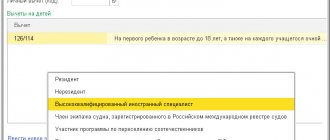

Платит ли ИП НДФЛ?

ИП признается физлицом, которое осуществляет предпринимательскую деятельность. Как известно из норм гл. 23 НК РФ, плательщиками подоходного налога являются физические лица — получатели дохода. Таким образом, на первый взгляд, ИП должен производить оплату НДФЛ в бюджет. Однако в связи с тем, что осуществление физлицом предпринимательской деятельности имеет ряд нюансов, однозначно ответить на вопрос: «Платит ли предприниматель такого статуса НДФЛ или нет и нужна ли справка 3-НДФЛ для ИП?» — не получится.

Для того чтобы понять, когда ИП все-таки сталкивается с такой обязанностью, предлагаем для начала рассмотреть некоторые вопросы:

- ИП находится на упрощенке, вмененке и прочих спецрежимах, или он работает на ОСНО?

О том, как выбранный ИП режим ведения предпринимательской деятельности влияет на возникновение обязанности по оплате НДФЛ, а также о плюсах и минусах каждого из режимов читайте в статье «Режимы налогообложения для ИП — что применить?».

- Попадает ли полученный ИП доход под перечень доходов от его основной деятельности?

Ответ на указанный вопрос также влияет на факт уплаты НДФЛ. Например, если ИП на упрощенке получил доход от выполнения работ, не заявленных им в учредительных документах, это одна ситуация. И совсем другое дело, если ИП на упрощенке получил доход от своей предпринимательской деятельности.

- Есть ли у ИП наемные сотрудники?

Имея в своем подчинении штат наемных рабочих, ИП становится налоговым агентом по удержанию НДФЛ.

Ознакомиться с исчерпывающими ответами на перечисленные вопросы, а также узнать, какие еще доходы провоцируют уплату НДФЛ, можно в материале «Должен ли ИП платить НДФЛ (случаи и нюансы)?».

Лимиты на УСН в 2022 году

В 2022 году начнут действовать два набора лимитов для УСН:

- базовые, привычные предпринимателям;

- повышенные.

Соблюдение базовых лимитов дает право ИП на УСН уплачивать налог по стандартным ставкам, как в 2022 году. Повышенные лимиты требуют внесения платежей по более высоким ставкам.

| Лимит | Базовый | Повышенный |

| Годовой доход, в рублях | 150 млн. | 200 млн. |

| Количество работников, чел. | 100 | 130 |

Проверка на соблюдение лимитов осуществляется в привычной форме:

- ведется подсчет дохода в течение года (подводятся итоги по завершении каждого квартала);

- считается численность сотрудников за каждый отчетный период.

Полученные значения сравниваются с допустимыми показателями. Если они превышают базовые лимиты, стоит перейти на другой уровень. Если данные превысят даже повышенный лимит, от УСН придется отказаться и перейти на общий режим налогообложения.

Расчет налога для УСН

На УСН два объекта налогообложения:

- «Доходы» — 6% от «грязной» прибыли;

- «Доходы минус расходы» — 15% («чистая» прибыль).

ИП вправе выбрать любую, выгодную на их взгляд, схему. Указывать ее нужно один раз в год. Сменить объект налогообложения удастся только после завершения годового периода.

Обратите внимание! Участники договора простого товарищества либо доверительного управления имуществом могут рассчитывать налог только от «чистой» прибыли.

Для ИП, работающих по схеме «Доходы минус расходы», предусмотрен «минимальный налог». Он составляет 1% от налоговой базы, исчисляемой по объекту «Доходы». Если по результатам отчетного периода у предпринимателя сумма налога окажется меньше минимального, ему придется уплатить 1% от «грязного» дохода.

Пример. Чистая прибыль за отчетный период составила 400 000 рублей, а вместе с расходами — 2 млн. руб. Расчет налога производится следующим образом: 400 000 * 15% = 60 000 руб. Одновременно выполняется расчет минимального налога: 2 000 000 * 1% = 20 000 руб. Уплате подлежит сумма 60 тыс. руб., так она выше.

| Читайте и задавайте вопросы: Налоговые каникулы для ИП в 2022 году |

Налоговые ставки по УСН в 2022 году

Напомним, что ИП на УСН в 2022 году платят налог на доход по стандартному лимиту. Поскольку в 2022 г. начинает действовать еще один лимит, некоторым предпринимателям придется столкнуться с повышенными ставками.

В таблице наглядно представлены налоговые ставки, которые начинают действовать уже с 01.01.2021.

| Объект налогообложения | Тариф при базовых лимитах | Налоговая ставка при повышенных лимитах |

| «Доходы» | 6% | 8% |

| «Доходы с вычетом расходов» | 15% | 20% |

Льготные ставки

Льготы по налогам для ИП на УСН предусмотрены для отдельных категорий налогоплательщиков:

- от 1 до 6% — «Доходы»;

- от 5 до 15% — из «чистой» прибыли.

Как уменьшить налоги ИП на УСН? Решение о применении льготных ставок принимаются на местном уровне. В частности, они действуют в Крыму. В период с 2022 по 2022 г., ставка может быть снижена до 3% при расчете налога от «чистого» дохода. Она устанавливается в зависимости от вида деятельности и категории предпринимателя.

Для налогоплательщиков, зарегистрировавшихся впервые, могут установить налоговую ставку в размере 0% на протяжении двух налоговых периодов. Это касается производителей, категорий, ведущих деятельность в научной либо социальной сферах, в области предоставления бытовых услуг населению и мест для временного проживания. Доля дохода от продажи товаров должна превышать 70% от общей прибыли.

При использовании ставки 0% на ИП могут накладываться определенные ограничения:

- на количество сотрудников;

- на предельный размер прибыли от реализации (уменьшен не более чем в 10 раз).

В каждом регионе ставка рассматривается индивидуально. Как правило, льготные налоговые выплаты устанавливаются на определенные виды деятельности, которые требуют усиленного развития в конкретной местности.

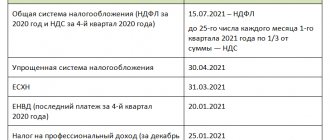

Сроки

Налоговым периодом при УСН признается год. Отчетные периоды — первый квартал, полугодие, 9 месяцев.

По результатам налогового периода предприниматели предъявляют декларацию в налоговую службу. ИП нужно уложиться в сроки до 30 апреля того года, который следует за истекшим налоговым периодом.

В течение года предприниматели вносят авансовые платежи. Сроки уплаты налогов ИП на УСН в виде авансовых платежей:

- до 25.04. за первый квартал;

- до 25.07. за полгода;

- до 25.10. за 9 мес.

Авансовые платежи, внесенные в течение года, учитываются при расчете годового налога. Сумма налога может быть уменьшена за счет уплаты страховых взносов.

Обратите внимание! В связи с распространением коронавирусной инфекции, Правительством приняты решения о продлении сроков предоставления деклараций и уплаты налогов. Подробнее — в сводной таблице.

УСН с объектом налогообложения «Доходы»

В течение года нужно сделать три авансовых платежа: до 25 апреля, июля и октября.

Как их рассчитать?

Надо взять сумму доходов из КУДиР за первые три месяца и умножить на ставку. Получится аванс за I кв., который необходимо заплатить в бюджет.

Если в первом квартале вы успели заплатить часть страховых взносов за себя или за работников, а также выплачивали им больничные, то на эту сумму можно уменьшить аванс.

Бизнесмены без работников могут уменьшить аванс полностью, вплоть до нуля, работодатели – только наполовину.

Если предприниматель платит торговый сбор, то на него тоже можно уменьшить налог, причем ограничений в 50% для работодателей нет – они тоже могут уменьшать вплоть до нуля.

Пример расчета для предпринимателя без работников (в рублях):

Бизнесмен Петров за I кварт. заработал 200 тысяч.

Ставка 6%.

В феврале Петров заплатил часть взносов за себя в размере 10 тыс.

200 х 6% = 12 тыс. руб. Из них вычитаем 10 тыс. страховых платежей и получаем 2 тысячи, которые Петров и должен заплатить до 25 апреля.

Пример для предпринимателя с работниками:

Доход ИП Сидорова за I кв. – 350 тыс.

Ставка 6%.

В течение I квартала Сидоров заплатил страховые взносы за себя и работников в размере 30 тыс.

350 х 6% = 21 тыс. Уменьшить налог работодатели могут только наполовину, поэтому страховые платежи вычитаем не полностью, а только 10,5 тыс.

Остается 10,5 тыс. к оплате до 25 апреля.

По истечении второго квартала надо будет взять выручку за 6 месяцев нарастающим итогом и умножить на ставку. Получим аванс за первое полугодие.

Из него надо будет вычесть то, что уже заплатили за I кв. и сумму страховых платежей за себя и работников (и суммы торгового сбора, если они есть).

Получим аванс к оплате за первое полугодие.

Расчет для ИП без работника:

Тот же Петров за полугодие заработал 500 тыс.

Ставка 6%.

В течение полугодия Петров заплатил за себя страховые взносы 20 тысяч.

500 тыс. х 6% = 30 тысяч. Из них вычитаем 20 тысяч страховых отчислений и 10 аванс, который уже был уплачен за первый квартал, и выясняем, что за полугодие Петрову платить ничего не надо: 30 – 20 – 10 = 0

Расчет для ИП с работниками:

Известный нам Сидоров в первом полугодии заработал ровно миллион.

Ставка 6%.

В течение 6 месяцев Сидоров уплатил взносы за себя и работников в размере 70 тысяч.

1 млн. х 6% = 60 тыс. Уменьшаем налог наполовину и получаем 30 тысяч – аванс к уплате за 1-е полугодие, который необходимо перечислить до 25 июля.

Аванс за 9 месяцев считается по тому же принципу – берется доход нарастающим итогом и уменьшается на сумму уже уплаченных авансов и страховых отчислений (и торгового сбора, если он есть).

Таким же образом нужно будет подсчитать итоговую сумму налога ИП на УСН в год и получить сумму либо к доплате до 30 апреля, либо к уменьшению.

Из авансовых платежей можно вычесть и дополнительные страховые взносы, которые платят те, кто заработал больше трехсот тысяч. При условии, что эти взносы уже перечислены в бюджет.

Для работодателей в этом случае тоже действует ограничение – налог уменьшается не больше, чем на 50%.

Дополнительные взносы можно начинать платить частями, как только выручка превысит 300 000, а можно одним платежом до 1 июля следующего года.

В каком периоде перечислите допвзнос, в том же периоде и сможете уменьшить налог, не раньше.

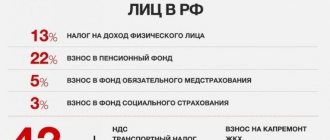

Страховые взносы

Размеры налогов и взносов ИП на УСН зависят от количества сотрудников и прибыли.

Действуют следующие ставки:

- 22% в Пенсионный Фонд (при предельной базе до 1 292 000 руб.) или 10% (до 912 000 руб.);

- 2,9 (или 1,8 для нерезидентов) — отчисления на обязательное социальное страхование (ОСС);

- 5,1% на обязательное медицинское страхование (ОМС).

С 1 апреля 2022 года действуют сниженные ставки: 10% на ОПС, 0% на ОСС и 5% на ОМС.

Если деятельность связана с опасными и вредными условиями труда, к основным тарифам добавляются дополнительные.

За самого себя предприниматель также платит взносы на ОПС и ОМС. Что касается выплат в Пенсионный Фонд (ПФР), их величина зависит от дохода:

- прибыль до 300 тыс. руб. — 32 448 руб.;

- прибыль свыше 300 тыс. руб. — дополнительно 1%, но не больше 8-кратного размера страхового взноса в ПФ (259 584 руб.).

Выше представлены суммы, действующие в 2022 году.

Сколько ИП платит за себя в 2022 году

Страховые взносы (гл. 34 Налогового кодекса РФ)

Предприниматель — не наемный сотрудник большой корпорации, где обязанность уплаты страховых взносов ложится на работодателя. Тем не менее, он — человек, который может заболеть или выйти на пенсию. Поэтому каждый ИП должен уплачивать за себя взносы на обязательное медицинское и пенсионное страхование. Кроме этого, он вправе уплачивать добровольные взносы на социальное страхование, чтобы уйти в декрет или получить оплачиваемый больничный.

Обязательные страховые взносы ИП состоят из фиксированной суммы и дополнительного взноса 1% на доход свыше 300 тысяч рублей. Поговорим о них подробнее.

Фиксированная сумма взносов

Фиксированная часть страховых взносов ИП — это та сумма, которую предприниматель должен уплатить при любых обстоятельствах. Даже если нет прибыли, и бизнес приносит лишь убытки — будь добр, уплачивай фиксированную сумму до 31 декабря.

В 2022 году каждый индивидуальный предприниматель за себя должен заплатить фиксированных взносов на сумму 36 238 рублей. Эта сумма распределяется так:

- на пенсионное страхование – 29 354 рубля,

- на медицинское страхование – 6 884 рубля.

Кстати, фиксированная сумма взносов ежегодно повышается. В 2018 году она была почти на 12% меньше, чем в 2022. А в 2022 году фиксированные взносы обещают повысить еще на 13%.

Вносить фиксированную сумму можно по-разному, например, разово — один раз в год, или частями – ежеквартально, ежемесячно.

Важно! Эксперты сервиса «Моё дело» рекомендуют разделять страховые взносы на 4 части и уплачивать их поквартально. Это поможет уменьшить налог на УСН 6% и ЕНВД, а на УСН 15% и ОСНО взносы можно включить в расходы, и таким образом уменьшить налогооблагаемую базу.

При регистрации или ликвидации ИП в текущем году, размер фиксированных взносов пересчитывается с учетом реального периода существования в статусе ИП. Онлайн-калькулятор от ФНС помогает рассчитать сумму взносов за неполный год.

Пример: Андрей зарегистрировался в качестве ИП 1 февраля 2019 года. Ему не нужно платить всю сумму фиксированных взносов, так как он ведет свою деятельность не с начала года. За 11 месяцев он платит фиксированную сумму – 33 218,17 рублей. Это почти на 3 тысячи рублей меньше, чем при оплате за полный год.

Дополнительный 1% на доход свыше 300 тысяч рублей

Фиксированная сумма страховых взносов – это еще не все. Когда годовой доход ИП превышает предельный лимит в 300 000 рублей, предприниматель должен дополнительно уплачивать 1% от сверхлимитного дохода.

Эти средства идут на пенсионное страхование предпринимателя. Их вносить можно не в отчетном году, а в следующем за ним – до 1 июля.

Пример: Доход Марины – 600 000 рублей за год. Она сначала заплатит фиксированную сумму 36 238 рублей в течение 2022 года. Потом она должна внести еще 1% от суммы дохода, свыше установленного лимита: (600 000 — 300 000)* 1% = 3 000 рублей. Итого страховых взносов за год: 36 238 + 3 000 = 39 238 рублей.

Максимальный платеж именно на пенсию для ИП – 234 832 рубля. Такого предельного размера достигнут взносы при годовом доходе почти в 20,8 млн.рублей. Если ИП зарабатывает больше, то страховые взносы сверх этой суммы платить не должен.

Добровольные взносы на социальное страхование

Кроме обязательных платежей, предусмотренных для ИП есть и другие. Например, взносы на социальное страхование. Это необязательный платеж, но он позволит получать выплаты на больничном и во время декрета.

Размер таких добровольных взносов за себя – 2,9% от МРОТ. На 20 февраля 2022 года размер федерального МРОТ – 11 280 рублей. Чтобы получать выплаты в период временной нетрудоспособности, за год заплатить в ФСС необходимо 2,9% * 11 280 руб. * 12 мес. = 3 925,44 рубля.

Оплачивать взносы нужно наперед – на выплаты от ФСС можно претендовать лишь в следующем году. Чтобы получить оплачиваемый больничный в 2022 году, взносы нужно было оплатить в 2018-м. Сейчас можно их внести, чтобы позаботиться о себе в 2020-м.

Если в обозримом будущем вы в статусе ИП собираетесь лечь на операцию или уйти в декрет, либо просто часто болеете – оплатите добровольные взносы, чтобы получать деньги от ФСС.

Пример: В ноябре 2022 года Алексей оплатил добровольно взносы в ФСС в размере 3 302,17 рублей (это с учетом МРОТ за прошлый год). В январе 2022 года он сломал руку, и врач выписал больничный лист о временной нетрудоспособности на три недели. ИП, который представит больничный лист в ФСС вместе с копией квитанции об уплате добровольных взносов за прошлый год, получит 7 641,3 рубля. Если Алексей еще раз заболеет или травмируется до конца года (надеемся, что этого не произойдет), он снова сможет обратиться за больничным и получить выплату.

Налог на доход от предпринимательской деятельности

Размер налога зависит от режима. ИП может выбрать общую систему налогообложения (ОСНО), упрощенку (УСН), вмененку (ЕНВД), единый сельхозналог (ЕСХН) или патентную систему (ПСН).

При УСН по схеме «Доходы» и ЕНВД налог можно уменьшить до нуля на всю сумму страховых взносов, уплаченных ИП за себя. Если есть наемные сотрудники, то налог удастся уменьшить только вдвое – на 50%.

Пример для ИП без сотрудников, на УСН «Доходы»: У Максима ИП на упрощенке, за год он заработал 1 200 000 рублей. Заплатил фиксированные страховые взносы в размере 36 238 рублей. Затем рассчитал взносы на доход свыше 300 тысяч рублей: (1 200 000 — 300 000) * 1% = 9 000 рублей. Всего страховых взносов вышло 45 238 рублей. Налог на доход на упрощенке по схеме «Доходы»: 1 200 000 * 6% = 72 000 рублей. Максим может уменьшить эту сумму на весь размер уже оплаченных страховых взносов за себя без ограничений: 72 000 — 45 238 = 26 762 рублей. В итоге налог он заплатит со скидкой в 63%.

Расчет для ИП с сотрудниками, на УСН «Доходы»: Если у Максима есть хотя бы один наемный работник, то сумма налога может быть уменьшена не на 100%, а только на 50%. Но зато учитываются не только платежи за себя, но и взносы за работника.

Страховые взносы за себя будут такими же: 45 238 рублей за год. А при зарплате сотрудника в 30 000 рублей, Максим, как работодатель будет оплачивать взносы по 30 000*30% = 9 000 рублей в месяц. В год это 108 000 рублей.

Всего взносов за себя и работника 153 238 рублей за год, это уже больше исчисленного налога в 72 тысячи. В итоге его удастся уменьшить только наполовину – до 36 000 рублей. Всего ИП придется заплатить взносов и налога 153 238 + 36 000 = 189 238 рублей. Он сэкономит 50% от суммы налога.

Аналогично сработает и уменьшение суммы налога на размер уплаченных страховых взносов при вмененке и едином сельхозналоге. Сумма ЕНВД или ЕСХН может быть снижена на 100% за вычетом взносов за себя и при отсутствии сотрудников, и на 50%, если ИП уплачивает взносы за работников.

А вот ИП на патентной системе налогообложения вовсе не может уменьшить сумму налога на размер страховых взносов – ни на взносы за себя, ни на взносы за сотрудников. Платить придется и всю сумму страховых взносов, и налог по ПСН.

Предприниматели, которые применяют общую систему налогообложения и упрощенку по схеме «Доходы минус расходы», могут уменьшить не сам налог, а налоговую базу на размер страховых взносов и за себя, и за сотрудников.

Пример: Так, если Максим выбирает для себя другой налоговый режим – УСН «Доходы минус расходы», он должен уплачивать налог по ставке 15% от этой разницы.

Его доход – 1,2 млн.рублей. Известные нам расходы – это сумма страховых взносов за себя, вот ее и можно вычесть из доходов. Конечно, у бизнесмена есть и другие расходы, но они очень индивидуальны и их сложно учесть.

Но мы точно можем узнать, что даёт уменьшение налоговой базы на сумму страховых взносов. Это позволит сэкономить 15% * 45 238 = 6 785,7 рублей.

При использовании предпринимателем общего режима (ОСНО) налог на доходы физлиц рассчитывается по ставке 13% от выручки с учетом профессиональных вычетов. Налоговую базу для НДФЛ при этом можно уменьшить на размер уплаченных страховых взносов. Экономия при этом составит 13% * 45 238 = 5 880,94 рубля.

Таким образом, почти при всех налоговых режимах можно снизить сумму налога к уплате за счёт страховых взносов.

Вычет не сработает, если страховые взносы уплачивались не в те периоды, когда был получен доход:

- если заплатите взносы наперед в январе – на весь год, то принять их в зачет удастся лишь к сумме дохода за первый квартал – январь, февраль, март. Уменьшить налог не удастся на тот доход, который был получен позже – с апреля до декабря;

- аналогично это работает и наоборот, если взносы единовременно были оплачены в конце года – они помогут снизить налог лишь за последние три месяца – октябрь, ноябрь, декабрь, а не с начала года.

При правильном планировании страховых взносов ИП за себя можно сэкономить десятки тысяч рублей на уплате налога. Пользуйтесь этим, чтобы оптимизировать свои затраты.

Как автоматизировать уплату взносов?

Для того, чтобы не высчитывать всё самостоятельно есть специальные сервисы. Работать в них просто и удобно, потому что расчет налогов и взносов происходит автоматически, с помощью пошаговых алгоритмов. Один из таких сервисов: интернет-бухгалтерия «Моё дело». Личный налоговый календарь напомнит, что пришло время платить взносы, чтобы уменьшить налог на доход, а также формирует документы с актуальными реквизитами, чтобы деньги не потерялись по ошибке.

Свежие материалы

01.12.2021

3944

Лучшие CMS для интернет-магазина в 2022 году — Рейтинг ТОП-15

14.10.2021

4212

Требования от ФНС: какие бывают и как на них отвечать

08.10.2021

2218

Как ФНС вычисляет в соцсетях нелегальных коммерсантов

Пример расчетов

Рассмотрим на примере, как платить налоги ИП на УСН.

Предприниматель на УСН «Доходы» оказывает услуги по пошиву и ремонту одежды на дому, работая без сотрудников. Он имеет небольшие расходы, поскольку материалы оплачивает заказчик. Аренду ИП также не оплачивает. Свои услуги он предоставляет у себя дома.

За 2022 году его доход составил 740 тысяч рублей.

Поквартально ( в рублях):

- 183 тыс.

- 119 тыс.

- 152 тыс.

- 286 тыс.

Соответственно авансовые платежи за каждый квартал следующие:

- 183 000 * 6% = 10 980 руб.

- 119 000 * 6% = 7 140 руб.

- 152 000 * 6% = 9 120 руб.

Но в марте была внесена часть страховых взносов, размер которых полностью покрыл авансовый платеж за 1 квартал. Поэтому платить налог не пришлось.

В мае размер страховых взносов составил 7 тыс. руб. Поскольку платеж за полугодие, который нужно было выплатить до 25 июля, составлял 7 140 рублей, с учетом страховых взносов ИП внес всего 140 руб.

Страховые взносы в сентябре составили 9 020 руб. Поэтому авансовый платеж за 9 месяцев обошелся в 100 руб.

В конце года была выплачена оставшаяся часть страховых взносов. Их фиксированная сумма составила 40 874 руб. С учетом уже внесенных платежей, получилось: 40 874 – (10 980 + 7 000 + 9 020) = 13 874 руб.

Размер годового налога составляет: 740 000 * 6% = 44 400 рублей.

Остаточная сумма рассчитывается следующим образом: 44 400 – 240 (авансовые платежи за три квартала) – 40 874 (страховые взносы) = 3 286 рублей.

Нужна помощь с налоговой отчетностью?

Не теряйте время, мы окажем бесплатную консультацию и поможем с бухгалтерской отчетностью для ИП.

ОСНО

Авансовые платежи ИП на ОСНО не считают. Их посчитает ИФНС на основе имеющихся данных за предыдущий период или на основе декларации 4-НДФЛ, и пришлет предпринимателю уведомление.

Половину авансовых платежей нужно будет перечислить до 15 июля текущего года, четверть – до 15 октября и четверть – до 15 января следующего после отчетного года.

Сам налог надо будет рассчитать самостоятельно и перечислить в бюджет до 15 июля следующего года.

Он считается исходя из разницы между доходами и расходами без НДС. Процент налога ИП на ОСНО 13%.

Если предприниматель не может подтвердить расходы документально, то у него есть право использовать профессиональный вычет в размере 20% от доходов.

ИП на ОСНО могут при расчете НДФЛ использовать налоговые вычеты, полагающиеся физлицам: социальные, имущественные, стандартные.

Пример расчета:

Выручка Самойлова за год составила 700 тысяч без НДС.

Подтвержденные расходы – 150 тыс.

Оплата труда сотрудников – 150 тыс.

Страховые взносы – 50 тыс.

В течение года уже были уплачены авансовые платежи на 40 тыс. рублей.

У Самойлова двое детей, на каждого из которых полагается вычет 1 400 рублей.

Облагаемая база: 700 000 – (150 000 + 150 000 + 50 000 + 2*1 400) = 347 200.

Налог: 347 200 * 13 % = 45 136.

Сумма налога ИП к доплате с учетом авансов: 45 136 – 40 000 = 5 136. Их надо будет перечислить до 15 июля следующего года.