2020 год стал переломным для многих предпринимателей. Уменьшение выручки и предстоящая отмена спецрежима ЕНВД привели к тому, что часть налогоплательщиков решила отказаться от дальнейшего ведения бизнеса. Снятие ИП с учета не освобождает от подачи отчетности за последний налоговый период — заполнить и сдать декларацию нужно в установленный законом срок. Рассмотрим, какие нюансы возникают при оформлении документа и приведем образец декларации по ЕНВД при закрытии ИП в 2022 году.

В какой срок сдается декларация по «вмененке»

Отдельный срок для представления отчетности ИП, прекращающим деятельность, в НК РФ не оговаривается. Заполнить декларацию ЕНВД при закрытии ИП и представить ее в ИФНС необходимо не позднее 20 числа месяца, следующего за последним налоговым периодом — кварталом (п. 3 ст. 346.32 НК РФ). Так, снявшись с учета, к примеру, в ноябре 2020 г., последнюю декларацию бывший ИП должен подать не позднее 20.01.2021 г. Правомерность применения указанного срока подтверждается и письмом ФНС от 20.03.2015 г. № ГД-4-3/[email protected]

Перечисляется налог в бюджет не позже 25 числа месяца, следующего после завершения отчетного квартала.

Что делать после ликвидации

Любое физическое лицо должно помнить, что даже после закрытия ИП человек не освобождается от уплаты всех налогов, страховых взносов и долговых обязательств, которые появились во время ведения бизнеса.

Если у ИП была печать, то она не подлежит обязательному уничтожению. Ведь ей можно воспользоваться при открытии нового ИП. А открыть новое предприятие можно на следующий день после закрытия. Документы, которые были сформированы на протяжении деятельности ИП, должны храниться в течение 4 лет.

Что учесть при заполнении декларации ЕНВД при закрытии ИП в 2022 г.

Основные требования, предъявляемые к оформлению отчета по ЕНВД, актуальны и для «ликвидационной» формы.

Действующим Порядком заполнения предусмотрены: односторонняя печать документа, запрет на внесение исправлений, использование только черных чернил и определенного шрифта при заполнении формы на компьютере («Courier New» высотой 16 — 18 пунктов).

Стоимостные показатели указываются в целых рублях. Текстовые поля заполняют заглавными печатными буквами.

Пустые ячейки при заполнении отчета вручную обязательно прочеркиваются. Листы нумеруются в хронологическом порядке, их общее количество указывается на первой странице.

Общие правила заполнения отчета

Все данные вносятся справа налево. Если какие-либо ячейки не заполняются, обязательно следует проставить в них прочерки. Все показатели, имеющие не целое значение, необходимо округлять по общему правилу. Также следует придерживаться следующих требований:

- если отчет заполняется вручную, то все буквы должны быть заглавными;

- цвет ручки должен быть черным или синим;

- абсолютно все страницы декларации следует пронумеровать в формате 001, 002 и так далее;

- первая страница отчета должна содержать дату заполнения и подпись составителя, то есть ИП;

- точный код налогового периода при ликвидации ИП на ЕНВД;

- при наличии печати на титульной странице ставится ее оттиск.

Декларация не подлежит сшиванию и печати с двух сторон на одном листе. Ни в коем случае отчет не должен содержать исправлений и помарок. В декларации не указываются начисленные штрафные санкции и пени.

В остальном заполнение отчетности ничем не отличается от остальных случаев заполнения подобных документов.

Коды для титульного листа «ликвидационной» формы

На титульном листе, как обычно, вписываются ИНН, фамилия, имя, отчество, телефон налогоплательщика. В декларации ЕНВД на закрытие налоговый период — это номер квартала, в котором была прекращена предпринимательская деятельность. Если ИП снялся с учета в 4 квартале 2022 г. – ставится код «24» (коды перечислены в Приложении № 1 к Порядку заполнения декларации).

После снятия ИП с учета он вправе подать декларацию в любую инспекцию – как по месту жительства, так и по месту ведения «вмененной» деятельности. Когда декларация сдается в ИФНС по месту ведения деятельности, код по месту учета — «320». Если декларация подается по месту жительства ИП, указывается код «120» (Приложение № 3 к Порядку заполнения).

Приостановка деятельности или закрытие

Уплачивать единый налог на вмененный доход закон разрешает в отношении определенных видов деятельности (розничная торговля, транспортировка, услуги населению). Переход на эту систему и уход с нее является добровольным.

Прекращение уплаты вмененного налога бывает связано:

- с прекращением ведения вмененной деятельности;

- снятием с учета в качестве индивидуального предпринимателя.

То, как производится заполнение декларации ЕНВД при прекращении деятельности ЕНВД, зависит от причины прекращения уплаты вмененного налога. При полном прекращении деятельности и снятии с учета ИП отчетность подается до момента исключения из ЕГРИП.

Временная приостановка ведения бизнеса не является автоматическим основанием для неподачи отчетности. Дело в том, что для прекращения ведения деятельности на данном спецрежиме необходимо подать заявление в ИФНС (ст. 346.28 НК РФ). Заполнять отчет обязательно до того момента, пока его не снимут с учета в качестве плательщика вмененного налога.

ВАЖНО!

С 2022 года ЕВНД отменяют.

Чтобы понять, на какой режим переходить именно вам, воспользуйтесь специальным инструментом «Сравнение режимов налогообложения» в программе «1С:БизнесСтарт».

Заполнение декларации ЕНВД при закрытии ИП

Дата снятия предпринимателя с регистрационного учета обычно не совпадает последним днем налогового периода. Поэтому часто возникает вопрос, как отразить в декларации неполный период. Напомним, расчет налоговой базы отражается в Разделе 2 декларации. Для того, чтобы начисление было корректным:

- указывается код предпринимательской деятельности (из Приложения № 5 Порядка заполнения);

- заполняется адрес места ведения бизнеса и ОКТМО территории;

- базовая доходность выбирается из перечня по видам деятельности (п. 3 ст. 346.29 НК),

- коэффициент К1 в 2022 г. — 2,005 (Приказ Минэкономразвития от 21.10.2019 г. № 684), коэффициент К2 утверждают региональные власти;

- физический показатель отражается по месяцам ведения бизнеса; если в налоговом периоде его значение менялось, новый показатель применяется с начала месяца изменения.

Если последний месяц неполный, в поле «Количество календарных дней…» нужно проставить число дней, в течение которых ИП числился плательщиком ЕНВД, включая день снятия с учета.

Закрытие ИП на ЕНВД до окончания отчетного периода

У ИП нет препятствий, чтобы завершить деятельность до момента подачи налоговой декларации. Проблемы могут возникнуть только из-за вопросов, которые связаны с количеством средств, выплачиваемых в ФНС. Ведь при ликвидации через 20 дней нет оснований оплачивать полный налоговый квартал в 90 дней.

В целях сохранения средств предпринимателей был создан специальный механизм, используемый при сдаче финальной отчетности. ЕНВД — это форма налогообложения, когда размер налога определяется не в зависимости от доходов и расходов. Сумма заранее фиксирована и отсылается ФНС в установленный срок. Поэтому факт работы не будет иметь значения при составлении последней декларации. Основанием для взимания закрепленной суммы является наличие статуса ИП.

Налоговая база

Определение размера налога осуществляется на основании нескольких показателей и коэффициентов, закрепленных на государственном или муниципальном уровне. Чтобы корректнее определять размер налога существует физических показатель для определения размера бизнеса в цифрах. Зависит от количества работников, площади в кв.м. и других показателей. Когда работодатель отпускает всех сотрудников, продает технику и помещение, то его физический показатель составит 0. Эта цифра должна указываться в декларации в соответствующем поле.

Как рассчитать налоговую базу по «вмененке»

Для определения налоговой базы за полный месяц базовая доходность, коэффициенты К1, К2 и величина физического показателя перемножаются. Получившееся значение вносится в соответствующую ячейку Раздела 2 декларации.

Если месяц отработан не полностью:

- сначала база рассчитывается за полный месяц;

- получившееся значение делится на количество календарных дней месяца и умножается на число фактически отработанных на спецрежиме дней (с 1-го числа по день снятия с учета).

В месяце, когда ИП не работал, во всех ячейках ставятся прочерки.

Налоговая база за квартал образуется при сложении величин баз за каждый месяц периода.

Нюансы расчёта налога на ЕНВД

- Обычная формула расчёта ЕНВД за месяц выглядит так:

- Физический показатель (ФП) х Базовая доходность (БД) * K1 * K2 * Ставка налога.

- В этой формуле используются такие параметры:

- ФП – физический показатель, для разной деятельности свой. Например, для перевозок это количество транспортных средств, для ветеринарных услуг – количество работников, для магазина – торговая площадь;

- БД – базовая доходность на единицу ФП;

- K1 – коэффициент-дефлятор, который утверждает Минэкономразвития;

- K2 – коэффициент, который устанавливается муниципальными органами для поддержки отдельных отраслей – он снижает сумму налога (при отсутствии принимается за «1»).

Если предприниматель закрылся, то за последний месяц работы он считает налог по другой формуле. Расчёт, приведённый выше, нужно скорректировать пропорционально отработанным в этом месяце дням.

Формула примет вид:

ФП * БД * К1 * К2 * Ставка / К дней в месяце * К отработанных дней,

где К – количество дней. Как именно рассчитать налог, будет показано ниже на примере.

Сроки подачи отчёта

Никаких особых сроков для представления декларации ЕНВД при закрытии ИП нет. Иначе говоря, направить её можно в стандартный срок, а именно до 20-го числа первого месяца квартала, следующего за отчётным.

✐ Пример ▼

Для примера возьмём ИП Зайцева Ивана Ивановича, который оказывает в Подмосковном городе Юбилейном ветеринарные услуги на ЕНВД. В начале 2022 года он принял решение прекратить деятельность.

Во втором квартале были уволены все сотрудники. В июле предприниматель завершил все дела и подал документы о снятии с учёта. ИП закрыли 15 июля. Следовательно, подать последнюю декларацию он должен за второй квартал.

Крайний срок – 20 октября 2022 года.

Как заполнить последнюю декларацию по ЕНВД

Ликвидационная декларация при закрытии ИП на ЕНВД подаётся на стандартном бланке из приказа ФНС от 26 июня 2022 года № ММВ-7-3/[email protected] Заполняется он также в обычном порядке, поскольку никаких особенностей по этому поводу в правилах не описано. Единственное отличие – в разделе 2 нужно отразить количество дней деятельности ИП за месяц, который стал последним.

Вернёмся к нашему примеру с предпринимателем-ветеринаром Зайцевым. Рассчитаем налог, который он должен заплатить за третий квартал и приведём образец заполнения декларации. Для этого будем использовать такие данные:

- ФП равен 1 (статья 346.29 НК РФ). Это количество работников, включая ИП;

- БД равен 7500 (статья 346.29 НК РФ);

- К1 равен 2,005 (Приказ Минэкономразвития от 10.12.2019 № 793);

- К2 равен 1 (решение Совета депутатов города Юбилейного от 30 октября 2008 года № 59);

- ставка налога 15%;

- количество дней в месяце – 31, из них отработано – 15.

Декларацию ЕНВД при закрытии ИП в 2022 году будем заполнять в таком порядке: титульный лист, раздел 2, раздел 3 и раздел 1. Раздел 4 более не актуален, так как он был предназначен для кассового вычета, который в 2022 году не предоставляется.

В конце статьи вы сможете заполнения декларации.

Титульный лист

Построчное заполнение первого листа таково:

- номер корректировки – «0–», поскольку эта отчётность подаётся в первый раз;

- налоговый период из приложения № 1 к приказу, которым утверждена декларация. Наш ИП указывает код «23», что соответствует третьему кварталу (коды, начинающиеся с цифры «5», предназначены для юридических лиц);

- отчётный год – 2020;

- код налогового органа, который обслуживает Юбилейный – 5018;

- код места учёта из приложения № 3 к приказу – 320 (по месту ведения деятельности);

- фамилия, имя и отчество предпринимателя;

- контактный телефон;

- декларация подана на 5 страницах, приложений – 0;

- код подписанта «1», так как отчёт подписывает сам ИП.

Кроме того, нужно указать дату заполнения и поставить подпись. В остальных ячейках ставятся прочерки.

Раздел 2

Тут отражаются данные, которые нужны для расчёта суммы ЕНВД:

- 010 – код «вменённой» деятельности из приложения № 5. Ветеринарным услугам соответствует код «02»;

- 020 – адрес, по которому ведётся деятельность;

- 030 – код ОКТМО;

- 040 – базовая доходность;

- 050 – K1;

- 060 – K2.

Из блока строк 070-090 нужно заполнить только первую строку, так как ИП был закрыт в июле и в двух оставшихся месяцах квартала не работал. В графы заносятся:

- 2 – физический показатель «1»;

- 3 – количество дней, которое ИП Зайцев работал в июле – «15».

- 4 – расчёт базы за месяц: 7 500×1 x 2,005×1 x 15 / 31 = 7 276

В строке 100 отражается итоговая база – она равна базе за июль. В строке 105 указывается ставка ЕНВД, а в строке 110 – его сумма: 7 276×15% = 1 091.

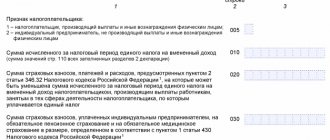

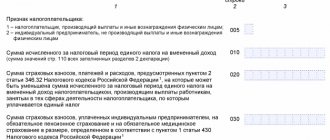

Раздел 3

Полученную сумму налога можно уменьшить на уплаченные в том же квартале страховые взносы. ИП Зайцев уплатит в июле за себя их остаток в сумме 4 000 рублей. Поскольку в отчётном квартале у него уже не было работников, то он вправе уменьшить налог на всю сумму взносов.

Для отражения вычетов предназначен раздел 3. В нём нужно указать такие данные:

- 005 – код «2», что означает отсутствие выплат физическим лицам;

- 010 – сумму налога, которая рассчитана в строке 110 раздела 2;

- 020 – прочерк, так как взносы за работников ИП не платил;

- 030 – сумму отчислений ИП за себя – 4 000;

- 040 – прочерк (строка была предназначена для кассового вычета);

- 050 – итоговая сумма налога, которую нужно уплатить в бюджет. Она рассчитывается так: ЕНВД – вычет. В нашем примере это: 1 091 – 4 000. Получается отрицательное значение, поэтому нужно указать «0». Это значит, что платить налог Зайцеву И.И. не придётся – он перекрывается уплаченными взносами.

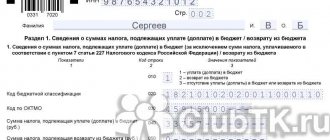

Раздел 1

Этот раздел предназначен для отражения итогов. Заполняется он так:

- в строке 010 указывается код ОКТМО;

- в строке 020 отражается сумма налога, которую нужно уплатить в бюджет за квартал. У ИП Зайцева в этой строке «0».

Образец заполнения декларации ЕНВД при закрытии ИП – скачать.

Итак, мы рассмотрели заполнение декларации ЕНВД при закрытии ИП. Когда отчёт готов, его необходимо подписать в двух местах – на титульном листе и в разделе 1.

Затем документ нужно отправить в налоговый орган, в котором бывший ИП стоял на учёте как плательщик ЕНВД. Налог необходимо уплатить в бюджет до 25 числа того же месяца, в котором следует подать последнюю декларацию.

Однако в рассмотренном примере платить ничего не придётся.

Налог к уплате

Налог рассчитывается умножением базы за квартал на ставку 15%. Сумма к перечислению в бюджет уменьшается до 50% на величину страховых взносов (уплаченных в налоговом периоде), взносов по договорам ДЛС (добровольного личного страхования) в пользу работников и больничных, выплаченных из средств предпринимателя. ИП без работников могут полностью снизить налог на сумму уплаченных страхвзносов «за себя». Эти сведения отражаются в Разделе 3 декларации.

Итоговая сумма, подлежащая оплате, переносится в Раздел 1 отчета.

Образец заполнения отчетности при ликвидации

Разберем, как заполнить декларацию ЕНВД при закрытии ИП на примере. Разделы 1-3 заполняются в обычном порядке. При прекращении деятельности предпринимателя особенностей их заполнения не предусмотрено.

Начинаем заполнение с раздела 2. В нем производится расчет налога исходя из вмененного дохода. Условный доход для спецрежима определяется на основе базового (условного) дохода и физического показателя.

В третьем разделе указывается сумма уплаченных страховых взносов, на которую можно уменьшить налог, и рассчитывается платеж. Рассчитанная сумма к уплате в бюджет переносится в раздел 1 с указанием КБК и ОКТМО.

Заполняя титульный лист, какой в строке «налоговый период» поставить код ликвидации ИП в декларации по ЕНВД. Приказ ММВ-7-3/[email protected] устанавливает особые коды налоговых периодов для ликвидированных организаций. Но для предпринимателей, исключенных из ЕГРИП, таких правил не установлено. Следовательно, коды периода проставляют в обычном порядке:

- 21 — 1 квартал;

- 22 — 2 квартал;

- 23 — 3 квартал;

- 24 — 4 квартал.

Нюансы ликвидации при деятельности без работников

Наличие трудоустроенных работников – это важный параметр при закрытии ИП. Самому процессу ликвидации предприятия их отсутствие никак не помешает, но добавит в процесс несколько формальностей. Например, в стандартной ситуации при наличии сотрудников, их необходимо рассчитать сразу после закрытия.

В том случае, если индивидуальный предприниматель реализовал деятельность своей конторы полностью самостоятельно, он вправе пропустить данный пункт и просто не указывать сторонних лиц в документах. Никаких последствий не будет.

При долгах

Закрыть ИП, имея на счету предприятия долги, можно – самому процессу это никак не помешает, однако налоговая задолженность никуда не денется. Сумма, которую предприниматель задолжал государству, останется на его ответственности и подлежит выплате.

Важное отличие состоит в том, что после ликвидации предприятия бывшему владельцу ИП придётся платить остаток уже в качестве физлица.

До погашения задолженности необходимо оплачивать счета по регламенту, а как только выплаты будут завершены, все претензии налоговых служб к должнику пропадут.

Ликвидация ИП с вменённым доходом имеет свою специфику, но в ней довольно просто разобраться, зная сроки сдачи и периоды, а также прочий регламент налогообложения по этому принципу.