Налогоплательщики

Транспортный налог платят фирмы и предприниматели, на которых зарегистрированы транспортные средства.

Трудности в определении плательщика налога могут возникнуть, если транспортное средство, зарегистрированное на физическое лицо, передано другому лицу на основании доверенности. При этом могут возникнуть две ситуации:

- если доверенность была выдана до 30 июля 2002 года (даты официального опубликования главы 28 «Транспортный налог»), то налог будет платить тот, кто указан в доверенности;

- если доверенность была выдана после 30 июля 2002 года, то налог будет платить прежний владелец транспортного средства.

При этом в первом случае граждане, на которых зарегистрированы транспортные средства, должны уведомить налоговую инспекцию по месту своего жительства о передаче по доверенности указанных транспортных средств.

1 июля 2002 года предприниматель купил микроавтобус «Газель» и автомобиль «Волга».

15 июля он передал «Газель» по доверенности фирме. Поэтому транспортный налог за «Газель» заплатит фирма.

30 августа предприниматель передал по доверенности этой же . Поскольку передача автомобиля по доверенности произошла после 30 июля 2002 года, транспортный налог за «Волгу» заплатит предприниматель.

Обязанность уплаты налога

Транспортный налог обязан платить человек, на которого зарегистрировано транспортное средство, облагаемое этим налогом (абз. 1 ст. 357 НК РФ).

После смерти автовладельца (объявления его умершим) задолженность по транспортному налогу, а также штрафы и пени должны уплатить наследники. Но только в пределах стоимости унаследованного имущества.

Аналогичные разъяснения содержатся в письме Минфина России от 19 октября 2011 г. № 03-02-07/1-373.

Если транспортное средство зарегистрировано на несовершеннолетнего ребенка, то обязанность по уплате транспортного налога возлагается на его законных представителей (родителей, усыновителей, опекунов, попечителей). Такие разъяснения содержатся в письме ФНС России от 23 октября 2012 г. № БС-2-11/666.

Ситуация: кто платит транспортный налог по транспортному средству, переданному по доверенности?

Транспортный налог обязан платить человек, на которого зарегистрировано транспортное средство, облагаемое этим налогом (абз. 1 ст. 357 НК РФ).

И факт того, что владелец выдал доверенность другому человеку, не отменяет его обязанность уплатить налог.

Ситуация: нужно ли платить транспортный налог с автомобиля с транзитными номерами?

Нет, не нужно.

Обязанность по уплате транспортного налога возникает только с момента регистрации автомобиля в ГИБДД (ст. 357 НК РФ). Регистрация автомобиля в ГИБДД и выдача знаков «Транзит» являются разными регистрационными действиями. При выдаче транзитного номера в паспорте транспортного средства делается соответствующая отметка, свидетельство о его регистрации при этом не выдают (п. 33.1 Административного регламента, утвержденного приказом МВД России от 24 ноября 2008 г. № 1001).

В частности, знаки «Транзит» нужно получать:

– в связи с вывозом автомобиля за пределы России на постоянное пребывание;

– при перегоне автомобиля на завод-изготовитель для доработки (доукомплектования);

– при перегоне автомобиля к месту продажи или регистрации.

В первом случае выдача транзитных номеров происходит уже после снятия автомобиля с учета (п. 43 Административного регламента, утвержденного приказом МВД России от 24 ноября 2008 г. № 1001).

В остальных случаях знаки «Транзит» выдают до постановки автомобиля на учет (п. 4 и 33 Административного регламента, утвержденного приказом МВД России от 24 ноября 2008 г. № 1001).

Таким образом, наличие на автомобиле транзитных номеров не означает, что он зарегистрирован в ГИБДД. А значит, платить с него транспортный налог не нужно.

Объект налогообложения

Транспортные средства, которые облагаются налогом, можно выделить в три группы:

- автотранспортные

(автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу); - водные

(теплоходы, яхты, парусные суда, катера, моторные лодки, буксируемые суда и др.); - воздушные

(самолеты, вертолеты и др.).

Все эти транспортные средства должны быть зарегистрированы в установленном порядке.

Не являются объектом налогообложения:

- весельные лодки и моторные лодки с двигателем мощностью не более 5 лошадиных сил;

- легковые автомобили, специально оборудованные для использования инвалидами;

- •легковые автомобили с мощностью двигателя до 100 лошадиных сил, полученные через органы социальной защиты населения;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суд а, находящиеся в собственности организаций, основным видом деятельности которых является осуществление пассажирских и грузовых перевозок;

- •тракторы, самоходные комбайны, специальные автомашины, зарегистрированные на сельскохозяйственных производителей;

- транспортные средства, принадлежащие федеральным органам исполнительной власти, где предусмотрена военная и приравненная к ней служба;

- транспортные средства, находящиеся в розыске;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда по Российскому международному реестру.

Ставка налога

Базовые ставки по транспортному налогу установлены в статье 361 Налогового кодекса. Региональные власти могут уменьшить или увеличить ставки транспортного налога не более чем в десять раз. Кроме того, региональные власти могут устанавливать налоговые ставки с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса.

Базовые ставки по налогу приведены в таблице:

| Вид транспортного средства | Ставка налога, руб. в год | |

| Легковые автомобили с мощностью двигателя (с каждой лошадиной силы) | до 100 л с включительно | 2,5 |

| свыше 100 л с до 150 л с | 3,5 | |

| свыше 150 л с до 200 л с | 5 | |

| свыше 200 л с до 250 л с | 7,5 | |

| свыше 250 л с | 15 | |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы) | до 20 л с включительно | 1 |

| свыше 20 л с до 35 л с | 2 | |

| свыше 35 л с | 5 | |

| Автобусы с мощностью двигателя (с каждой лошадиной силы) | до 200 л с включительно | 5 |

| свыше 200 л с | 10 | |

| Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы) | до 100 л с включительно | 2,5 |

| свыше 100 л с до 150 л с | 4 | |

| свыше 150 л с до 200 л с | 5 | |

| свыше 200 л с до 250 л с | 6,5 | |

| свыше 250 л с | 8,5 | |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы) | до 50 л с включительно | 2,5 |

| свыше 50 л с | 5 | |

| до 100 л с включительно | 10 | |

| свыше 100 л с | 20 | |

| до 100 л с включительно | 20 | |

| свыше 100 л с | 40 | |

| до 100 л с включительно | 25 | |

| свыше 100 л с | 50 | |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 2,5 | |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 20 | |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 25 | |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 20 | |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспорта) | 200 | |

Порядок расчета налога и авансовых платежей

Транспортный налог рассчитывают отдельно по каждому автомобилю. Организации самостоятельно определяют сумму транспортного налога. Физическим лицам рассчитывать налог не нужно: требование об уплате транспортного налога им пришлет инспекция. Для расчета суммы транспортного налога, которую нужно заплатить в бюджет, умножьте налоговую базу на ставку налога. Если транспортное средство принадлежит вам меньше года (например, несколько месяцев), то налог платится только за эти месяцы. Чтобы рассчитать транспортный налог за несколько месяцев, нужно определить коэффициент:

| Число полных месяцев, в течение которых автомобиль зарегистрирован на фирму | : | 12 месяцев | = | Поправочный коэффициент |

Сумму налога рассчитывают так: налоговую базу умножают на налоговую ставку и на поправочный коэффициент. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимаются за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца этот месяц принимается как один полный месяц.

По истечении каждого отчетного периода (I квартала, II квартала и III квартала) фирмы уплачивают авансовые платежи по транспортному налогу. Их рассчитывают так: общую сумму транспортного налога (произведение налоговой базы и налоговой ставки с учетом поправочного коэффициента) делят на 4.

А по итогам налогового периода (года) в бюджет перечисляют разницу между годовой суммой налога и суммой авансовых платежей, перечисленных в течение года.

Региональные власти могут освободить отдельные категории фирм от уплаты авансовых платежей по транспортному налогу. В этом случае «освобожденцы» должны будут перечислять налог только по итогам года.

Транспортный налог – отчетный период и налоговый

Налоговым периодом по транспортному налогу признается, для всех без исключения налогоплательщиков, календарный год (п. 1 стат. 360). По завершении этого временного промежутка производится начисление и оплата соответствующих фискальных сумм в бюджет государства. Независимо от вида ТС (транспортное средство), его мощности, а также организационно-правовой формы юрлица требования едины. Также не влияет на длительность налогового периода по ТН место регистрации средств передвижения, поскольку регионами РФ могут устанавливаться отчетные периоды, но не налоговые.

Согласно п. 2 стат. 360 за отчетные периоды для компаний-юрлиц признаны кварталы – первый, второй и третий. А по решению местных госорганов власти в отдельных субъектах (областях, краях, республиках) уплата авансов внутри года может не производиться (п. 6 стат. 362). В этом случае считается, что отчетные периоды по ТН в конкретном регионе страны отсутствуют – уплата сумм осуществляется только по завершении года. Поскольку налоговый период по транспортному налогу составляет 1 год, а отчетный – квартал, сроки уплаты по ТН зависят от порядка расчетов. Рассмотрим, какие даты регламентируются на федеральном уровне в , а какие – на региональном.

Порядок и сроки представления отчетности

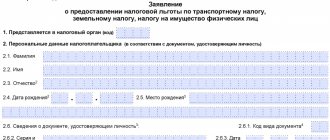

Сдавать декларации по транспортному налогу обязаны только фирмы. Физическим лицам делать этого не нужно – они платят налог на основании уведомлений, которые им высылает налоговая инспекция. Форма уведомления утверждена приказом ФНС России от 5 октября 2010 года № ММВ-7-11/[email protected]

Форма декларации по транспортному налогу утверждена приказом ФНС России от 20 февраля 2012 года № ММВ-7-11/[email protected] Этим же приказом утвержден формат представления декларации в электронном виде.

С 2011 года организации не должны представлять в налоговую инспекцию промежуточную отчетность по транспортному налогу – квартальные расчеты по авансовым платежам. Однако обязанность уплачивать авансовые платежи в течение года за фирмами сохраняется (если это предусмотрено региональными законами).

Срок сдачи декларации – не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Налоговая отчетность по транспортному налогу

Отчетность в виде налоговой декларации подается компаниями по истечении налогового периода, то есть календарного года. Орган подачи – территориальное подразделение ИФНС по адресу нахождения средств передвижения. Срок сдачи – 1 февраля следующего за истекшим года (п. 3 стат. 363.1). При отсутствии объектов налогообложения пустые «нулевые» отчеты сдавать не нужно. Если у предприятия имеются в собственности несколько ТС, подконтрольных одному региону, разрешается составление одной декларации с расчетом общей суммы, но при условии согласования с ИФНС порядка сдачи сведений.

Обратите внимание! Транспортный налог в налоговом учете относится на прочие расходы на момент начисления сумм (подп. 1 п. 1 стат. 264, подп. 1 п. 7 стат. 272).