Кого считают налоговыми агентами по НДС в 2022 году

Налоговый кодекс определяет несколько случаев, когда фирма считается налоговым агентом:

- если она приобретает товары, работы или услуги на территории РФ у иностранной компании, которая не состоит на налоговом учете в России (п. 1, 2 ст. 161 НК РФ);

- если фирма арендует имущество у органов власти, а также если фирма покупает или получает у органов власти имущество, составляющее государственную казну (абз. 1 п. 3 ст. 161 НК РФ);

- если по поручению государства фирма реализует имущество по решению суда, а также конфискованное, бесхозяйное или скупленное имущество (пп. 15 п. 2 ст. 146, п. 4 ст. 161 НК РФ);

- если фирма выступает в роли посредника — комиссионера или поверенного, участвует в расчетах и продает товары, работы, услуги или имущественные права иностранной компании, не зарегистрированной в России (п. 5 ст. 161 НК РФ);

- если фирма владеет судном на 46-й календарный день после перехода к ней права собственности, если до этой даты судно не зарегистрировано в Российском международном реестре судов (п. 6 ст. 161 НК РФ);

- если фирма покупает сырые шкуры животных, лом и отходы черных и цветных металлов, вторичный алюминий и его сплавы, а также макулатуру (п. 8 ст.161 НК РФ);

- если предоставляет на территории РФ железнодорожный подвижной состав или контейнеры на основании посреднического договора (за исключением международной перевозки товаров и транспортировки экспортируемых (реэкспортируемых) товаров, если пункт отправления и пункт назначения находятся на территории РФ) (п. 5.1 ст.161 НК РФ).

Даже если фирма не является плательщиком НДС, она не освобождается от обязанностей налогового агента. Например, «упрощенцы» или плательщики ЕНВД, выполняющие перечисленные операции, признаются налоговыми агентами.

Заполнение Титульного листа декларации

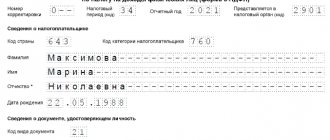

На титульном листе заполняется ИНН и КПП организации. Данные можно найти в свидетельстве о постановке на учет, полученного при регистрации. Заполнять ИНН нужно с первой ячейки, если в ИНН организации только 10 цифр, последние две ячейки заполнять не нужно, в них ставятся прочерки.

«Номер корректировки» зависит от того, какую декларацию подает организация: первичную или уточненную. При подаче первичной декларации поставить нужно «0–», а при подаче уточненной декларации указывается номер корректировки, то есть «1–» – при первом уточнении и «2–» – при втором.

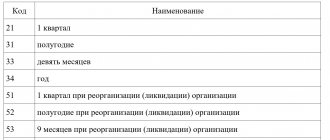

«Налоговый период» ставится в зависимости от квартала, за который декларация подается, то есть 21 – первый квартал, 22 – второй квартал, 23 – третий квартал, 24 – четвертый квартал.

«Отчетный год» – ставится год квартала, за который подается декларация. За 3-ий квартал 2022 года – «Отчетный год» следует проставить 2022.

«Представляется в налоговый орган» – ставится код ИФНС, которая зарегистрировала налогового агента. Код этот можно найти в том же свидетельстве, что и ИНН, либо по адресу ИФНС на официальном сайте.

«По месту нахождения (учета)» указывается, что представляется декларация по месту регистрации организации. Для этого указывается код «214».

«Налогоплательщик» – указывается полное наименование организации, либо полностью фамилия, имя и отчество предпринимателя. Указать следует также, как записано в свидетельстве о регистрации.

«Код вида экономической деятельности по классификатору ОКВЭД» – следует иметь ввиду, что с 2022 года код указывается в соответствии с классификатором ОКВЭД2.

«Номер контактного телефона» – указывается стационарный, либо сотовый телефон, включая код города.

Что должен делать налоговый агент по НДС

Говоря простым языком, налоговый агент по НДС должен уплатить налог вместо организации или ИП, которые не могут это сделать. В этом случае план действий налогового агента такой:

- рассчитать сумму НДС;

- удержать налог из доходов налогоплательщика, которые сам налоговый агент и выплачивает;

- перечислить налог в бюджет.

Налоговые агенты – плательщики НДС, которые удержали НДС и перечислили его в бюджет, могут принять налог к вычету (п. 3 ст. 171 НК РФ). Налоговые агенты — неплательщики НДС сделать этого не могут. Исключение составляют случаи, если фирма продает конфискат или выступает в роли посредника, в том числе предоставляет железнодорожный подвижной состав. В таких ситуациях вычет уплаченного НДС не положен даже плательщикам этого налога.

Как заплатить НДС при покупке товаров у иностранной фирмы

Читать далее…

Кто какие разделы заполняет

В следующей таблице перечислены разделы декларации по НДС, а также случаи, когда субъекты должны их заполнять.

Таблица 2. Разделы декларации по НДС

| Раздел | Кто заполняет / Что отражается |

| Титульный лист | Все |

| Раздел 1 | Все |

| Раздел 2 | Налоговые агенты |

| Раздел 3 | Все, кто производил облагаемые операции. Отражается расчет суммы налога к уплате / возврату |

| Раздел 4 | Если велась деятельность по ставке НДС 0%, и есть документы для подтверждения ее правомерности |

| Раздел 5 | Если велась деятельность по ставке НДС 0%, но документов на подтверждение нет |

| Раздел 6 | Если ранее было заявлено о применении ставки 0%, но право на льготу получено только в текущем периоде |

| Раздел 7 | Если есть операции, освобожденные от НДС |

| Раздел 8 | Все, кто производил облагаемые операции. Отражаются данные книги покупок |

| Раздел 9 | Все, кто производил облагаемые операции. Отражаются данные книги продаж |

| Раздел 10 | Посредники отражают данные о выставленных счетах-фактурах |

| Раздел 11 | Посредники отражают данные о полученных счетах-фактурах |

| Раздел 12 | Неплательщики НДС при выставлении ими счетов-фактур |

Из таблицы выше видно, что в большинстве случаев организации и ИП заполняют такие разделы декларации:

- Титульный лист.

- Раздел 1, в котором указывается сумма НДС к уплате.

- Раздел 3, в котором это сумма рассчитывается.

- Разделы 8-9, содержащие данные книг покупок и продаж.

Заполнение остальных разделов зависит от специфики деятельности.

Нулевая декларация по НДС

Плательщики НДС должны подавать отчетность, даже если показатели отсутствуют. В частности, это необходимо, если:

- в отчетном периоде деятельность не велась либо велась только за пределами РФ;

- в отчетном периоде осуществлялись только операции, не облагаемые НДС;

- субъект производил операции длительного цикла (срок выполнения — более полугода).

В таком случае заполняется только Титульный лист и Раздел 1. В строках, предназначенных для указания сумм налога, ставятся прочерки.

В какие сроки нужно заплатить агентский НДС

Удержанный из доходов налогоплательщика НДС налоговый агент должен перечислить в бюджет по месту своего нахождения. Всю сумму налога нужно разделить на три и каждую из третей перечислить в бюджет. Сделать это нужно не позднее 25-го числа каждого из трех месяцев, следующих за кварталом, в котором НДС был удержан (п. 1,3 ст. 174 НК РФ).

То есть, когда:

- перечислена оплата иностранной фирме за купленный товар;

- перечислены деньги органу госвласти по договору за аренду помещения;

- посредником получена оплата за реализованные товары, работы, услуги иностранного лица.

Другое правило установлено для перечисления НДС при приобретении работ и услуг у иностранной организации, не состоящей на налоговом учете в России. В этом случае НДС нужно заплатить в бюджет одновременно с перечислением денег иностранцу (п. 4 ст. 174 НК РФ).

Поэтому в банк придется направить сразу две платежки: одну на оплату работ или услуг иностранца, другую на перечисление налога в бюджет.

Как заплатить НДС при продаже иностранных товаров посредником

Читать далее…

Заполнение раздела 7

В разделе 7 декларации укажите:

- в графе 1 коды операций, приведенные в приложении № 1 к Порядку, утвержденному приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558;

- в графе 2 стоимость реализованных товаров (работ, услуг) по соответствующим кодам операций;

- в графе 3 стоимость приобретенных товаров (работ, услуг) по соответствующим кодам операций;

- в графе 4 сумму НДС по приобретенным товарам (работам, услугам), которая не подлежит вычету, по соответствующим кодам операций.

Это предусмотрено разделом XII Порядка, утвержденного приказом ФНС России от 29 октября 2014 г. № ММВ-7-3/558.

Как налоговому агенту заполнить декларацию по НДС

Налоговые агенты заполняют не всю декларацию, а только раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента».

Этот раздел заполняют отдельно по каждому иностранному партнеру, арендодателю (органу государственной власти), по отношению к которым фирма выступает в роли налогового агента. Отдельный раздел нужно заполнить и по каждому продавцу согласно договору на продажу (передачу) государственного имущества, которое составляет государственную казну.

Как заплатить НДС при покупке и аренде госимущества

Читать далее…

Налоговые агенты – владельцы судов – заполняют раздел 2 отдельно по каждому судну, не зарегистрированному в Российском международном реестре судов в течение 45 календарных дней после приобретения.

Исключение из этого порядка предусмотрено для фирм, которые реализуют имущество по решению суда, а также конфискованное или бесхозное имущество. Такие фирмы заполняют этот раздел на одной странице.

Как заплатить НДС, если фирма продает имущество по решению суда

Читать далее…

Также на одной странице нужно заполнить раздел 2, если фирма выплачивала доход только одному арендодателю (госоргану), но по нескольким договорам.

Другие разделы включают в декларацию, если есть необходимость отражения в них соответствующих данных.

Пример заполнения декларации налогового агента

Читать далее…

Правила заполнения декларации

От того, является ли организация плательщиком НДС, зависит установленный порядок заполнения отчета (приложение 2 к Приказу № ММВ-7-3/).

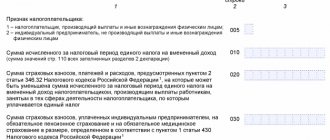

Если организация является плательщиком налога на добавленную стоимость, то дополнительно налоговый агент обязан заполнить раздел 2 декларации по НДС и перенести в раздел 9 данные книги продаж по операциям агентирования с кодом 06. Остальные разделы заполняются в стандартном порядке. Налогоплательщик вправе принять к вычету уплаченный агентский налог при выполнении условий:

- платеж перечислен в бюджет;

- товары (работы, услуги) приняты к учету и приобретены для облагаемой деятельности;

- оформлен счет-фактура в установленном порядке.

Подробнее: «О порядке предоставления отчета по налогу на добавленную стоимость»

Пример

ООО «Clubtk.ru» является плательщиком НДС. В 4 квартале 2022, кроме обычных операций, общество арендовало недвижимое имущество у местной администрации. Сумма арендной платы ежемесячно составляла 30 000 руб. Организация ежемесячно исчисляла и уплачивала в бюджет налог в размере:

30 000 × 20 / 120% = 5000 руб.

После уплаты налог принят к вычету. Заполняя раздел 2, ООО «Clubtk.ru» указало:

- в строке 070 — код операции 1011703, относящийся к аренде госимущества;

- реквизиты госоргана, у которого арендуется имущество;

- в строке 060 — сумму НДС к уплате налогового агента в декларации;

- КБК и ОКТМО — указываются аналогичные заполнению при исчислении налога налогоплательщиком.

Эксперты КонсультантПлюс разобрали, какой код вида операции указать продавцу макулатуры в книге продаж и кто подает декларацию по НДС (продавец и покупатель на ОСН), если в счете-фактуре проставляется пометка, что НДС исчисляется налоговым агентом. Используйте эти инструкции бесплатно.

Образец заполнения декларации по НДС налоговым агентом при аренде муниципального имущества 2022 года налогоплательщиком

ВАЖНО!

Перечень кодов всех операций, отнесенных к налогообложению в порядке агентирования, приведен в разделе V приложения 1 к порядку заполнения декларации, утвержденному Приказом ФНС № ММВ-7-3/ от 29.10.2014.

Неплательщики НДС заполняют отчет в особом порядке. Обязательно включите в декларацию по НДС налогового агента на УСН (или иного неплательщика налога на добавленную стоимость) следующие разделы:

| Раздел | Особенности заполнения |

| Титульный лист | В строке «По месту нахождения (учета) (код)» укажите код налогового агента в декларации по НДС 231 |

| Раздел 1 | Заполните только строки 010 и 020. Строки 030-095 оставьте незаполненными |

| Раздел 2 | Заполняется по каждому виду операции, связанной с фискальным агентированием |

| Раздел 9 | Перенесите данные из книги продаж по сделкам агентирования с кодом 06 |

Образец заполнения декларации по НДС при аренде муниципального имущества в 2022 году для неплательщика

Как налоговому агенту представить декларацию по НДС

Налоговые агенты должны сдавать декларацию по НДС в ту ИФНС, в которой они состоят на учете. Некоторые из них могут выбирать сами — сдавать им декларацию на бумаге или электронно. Это налоговые агенты, которые одновременно:

- не являются посредниками, действующими в интересах другого лица;

- не являются плательщиками НДС или являются таковыми, но освобождены от обязанности платить налог (п. 5 ст. 174 НК РФ);

- не являются крупнейшими налогоплательщиками;

- имеют среднесписочную численность работников за предыдущий календарный год не более 100 человек (п. 3 ст. 80). Вновь созданные организации должны ориентироваться на численность работников, которая не должна быть более 100 человек.

Остальные налоговые агенты должны сдавать декларацию исключительно в электронном виде. Декларация, поданная на бумаге, не считается принятой (пп. 1 п. 3 ст. 76, п. 5 ст. 174 НК РФ).

Форма отчетности по налогу на добавленную стоимость

Для предоставления сведений о суммах исчисленного и уплаченного налога на добавленную стоимость следует использовать унифицированную форму отчетности. Бланк фискальной декларации по налогу на добавленную стоимость утвержден Приказом ФНС № ММВ-7-3/[email protected] от 29.10.2014 в редакции Приказа ФНС России № ЕД-7-3/[email protected] от 26.03.2021. Документ содержит электронный формат отчета и порядок заполнения.

ВАЖНО!

Для отчетности по налогу на добавленную стоимость за 4-й квартал 2021 года применяется бланк, который обновили в 3-м квартале 2022! А с отчетности за 1 квартал 2022 года бланк опять обновят. Приказ еще официально не утвердили, но как только он вступит в силу, придется использовать новую форму декларации НДС.

Напоминаем, что налоговыми агентами бывают как организации-плательщики НДС, так и неплательщики. Остановимся на последних. Им заполнять отчет значительно проще, чем плательщикам. Обязательными для этой категории хозяйствующих субъектов являются:

- титульный лист;

- первый и второй разделы;

- раздел 9, при наличии информации о счетах-фактурах, зарегистрированных в книге продаж.

Основной порядок внесения сведений в фискальный отчет мы раскрыли в отдельном материале «Как сдать декларацию по НДС в электронном виде». Теперь определим, как правильно заполнить декларацию по НДС налоговому агенту с учетом новых требований.

Эксперты КонсультантПлюс разобрали, как заполняет декларацию по НДС налоговый агент. Используйте эти инструкции бесплатно.