В течение 2022 года сдать декларацию по НДС нужно четыре раза. Первым станет отчет за 4 квартал 2022 года — его надо сдать до 25 января. Все остальные отчеты идут за 2022 год, в том числе за первый квартал — до 26 апреля, за второй квартал — не позднее 26 июля, а за третий квартал — до 25 октября. Декларацию за 4 квартал подавайте уже в 2022 году — до 25 января. Декларация изменилась летом 2022 года — новая форма будет действовать с отчета за 3 квартал 2022 года. Расскажем, кто, когда и куда должен сдавать декларацию, чем грозит несдача документа, и дадим пример заполнения.

Кто и как сдает декларацию по НДС

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Получить бесплатный доступ на 14 дней

Все плательщики налога на добавленную стоимость сдают эту декларацию. Также ее сдают импортеры, неплательщики НДС, которые в прошедшем квартале выставили счет-фактуру с НДС, и налоговые агенты, которые получили или выставили счета-фактуры как посредники, даже если они работают на спецрежимах.

Все эти категории сдают декларацию в электронном виде. Если сдать документ на бумаге, налоговая посчитает это равносильным несдаче декларации. На бумаге документ можно сдать только некоторым налоговым агентам (п. п. 3, 12 ст. 80, п. 5 ст. 174 НК РФ).

Если в отчетном периоде вы не вели деятельность или у вас не возникало объектов налогообложения, декларацию все равно придется сдать, но уже в нулевой форме. Иногда вместо декларации по НДС можно сдать единую налоговую декларацию. Это возможно, если вы не вели деятельность в течение квартала, а на ваших счетах и в кассе не было движения денежных средств.

Форма декларации

Приказом ФНС № МВ-7-3/[email protected] от 29.10.2014 в редакции Приказа № ЕД-7-3/[email protected] от 26.03.2021 утверждена инструкция, как заполнять новую форму декларации по НДС за 4 квартал 2022 года, — с учетом внесенных изменений.

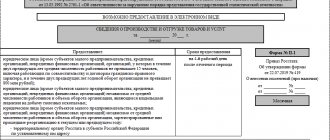

Действующая форма состоит из титульного листа и 12 разделов. Обязательно заполнять только первый лист и раздел 1. Остальные части налоговой декларации по налогу на добавленную стоимость заполняются, если есть необходимые условия.

ВАЖНО!

С 2014 года налогоплательщики и налоговые агенты подают декларацию в электронном виде. До этого отчет сдавался на бумаге, если число работников не превышало 100 человек. Больше такой возможностью воспользоваться нельзя и заполнить декларацию по НДС в эксель не получится — ее не примут.

Но в особых случаях бумажная отчетность по налогу на добавленную стоимость все же сдается. Предусмотрено составление декларации по НДС в бумажном варианте:

- для налогоплательщиков-иностранцев, которые платят «налог на Гугл»;

- для налоговых агентов — неплательщиков НДС (спецрежимники) или получивших освобождение от его уплаты, если одновременно выполняются следующие условия: они не являются крупнейшими налогоплательщиками;

- число работников не больше 100;

- они не выставляли счета-фактуры с НДС;

- не работали как агент от своего имени.

Освобождение от обязанностей уплачивать налог есть возможность получить, если за три предыдущих месяца выручка от реализации не превысит 2 млн рублей.

Куда и в какие сроки сдаем декларацию

Декларацию в общем случае сдают в течение 25 дней после завершения квартала. В 2022 году сроки сдачи таковы:

- за 4 квартал 2022 — до 25 января 2021;

- за 1 квартал 2022 — до 26 апреля;

- за 2 квартал 2022 — до 26 июля;

- за 3 квартал 2022 — до 25 октября.

Смещение дат связано с тем, что 25 число приходится на выходные дни. Например, отчет за 1 квартал 2022 надо сдать до 25 апреля включительно, но это воскресенье. Поэтому последним днем для сдачи становится понедельник.

Декларации направляют в налоговый орган по месту учета. Если у вас есть обособленные подразделения, декларацию вы должны представлять централизованно в ИФНС, в которой головная организация состоит на учете. Крупнейшие налогоплательщики подают декларацию в налоговый орган по месту учета в качестве крупнейшего налогоплательщика.

Ответственность за несдачу декларации

За опоздание со сдачей декларации налоговая может привлечь компанию или предпринимателя к ответственности. Прежде всего это штраф: его размер составит 5% от налога к уплате. Штраф назначается за каждый полный или неполный месяц, начиная с последнего срока сдачи декларации. Штраф не превысит 30% от суммы налога, но и не опустится ниже 1000 рублей.

То есть, за опоздание с декларацией вы заплатите 1000 рублей или больше. Скорее всего, штраф назначат даже при несвоевременной отправке нулевой декларациеи. Единого мнения по этому вопросу нет, но на практике налоговая штрафует за просрочку с “нулевкой”, а суды поддерживают ее. Хотя есть и противоположные решения судов, когда опоздавшие с «нулевкой» компании освобождаются от штрафов, — но их меньше.

Также ФНС может приостанавливать операции по банковским счетам за несдачу декларации спустя 20 рабочих дней после завершения сроков предоставления документа. Кроме того, налоговая за 14 дней до принятия решения о приостановлении операций по счетам уведомит об этом налогоплательщика.

Смотрите бланк новой декларации по НДС 2021 года

С 1 июля у ИФНС появилось право признавать декларации непредставленными. Такое случится, если во время камеральной проверки выяснится одно из обстоятельств (ст. 80 НК РФ):

- подпись неуполномоченным лицом;

- подпись дисквалифицированного физлица;

- подпись умершего физлица;

- подпись лица, о котором есть отметка о недостоверности сведений;

- подпись лица, которое по данным ЕГРЮЛ прекратило существование;

- нарушение контрольных соотношений, утвержденных приказом ФНС от 25.05.2021 № ЕД-7-15/[email protected]

В этих случаях налоговая направит уведомление о том, что декларация считается непредставленной. При нарушении контрольных соотношений она сообщит не позднее следующего рабочего дня, а в других случаях — в течение пяти дней с момента выявления обстоятельств.

После получения уведомления о непредставленности из-за нарушения контрольных соотношений, у налогоплательщика есть пять дней для исправления ошибок. Если успеть в срок, налоговая посчитает, что вы отчитались в тот день, когда подали первую декларацию, признанную непредставленной — просрочки не будет.

Ответственность по НДС

Если компания не перечислит сумму НДС в установленные сроки, налоговая инспекция на основании ст. 122 НК РФ выпишет штраф в размере 20% от суммы неуплаченного налога. Штраф будет удвоен (40% от неуплаченного налога), если налоговики докажут, что налогоплательщик не заплатил НДС умышленно.

За просрочку подачи декларации по НДС также предусмотрен штраф (ст. 119 НК РФ) в размере 5% от суммы налога по декларации за каждый полный и неполный календарный месяц просрочки. При этом минимальная сумма штрафа составляет 1 000 руб., а максимальная — 30% от суммы налога.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Понравилась статья?

Хотите получать подобные статьи по четвергам? Быть в курсе изменений в законодательстве? Подпишитесь на рассылку

Вычеты в декларации

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой. Получить бесплатный доступ на 14 дней

Вычеты помогают уменьшить сумму налога. Есть несколько видов вычетов по НДС, они перечислены в ст. 171 НК РФ. Суммы НДС к вычету отражаются в строках 120-190 раздела 3 декларации по НДС. В строках 120-185 вычет распределяется по видам, а в строке 190 — подсчитывается общий вычет за квартал. Всего в декларации выделяется 9 видов вычетов. Их итоговую сумму вычитают из общей суммы исчисленного налога и таким образом определяют НДС к уплате или возмещению.

Безопасная доля вычетов НДС для отчетности за третий квартал изменилась. Если доля вычетов больше средней, есть риск попасть под наблюдение. Средняя доля вычетов по стране в 2022 году — 89 %. На практике многие налоговики ориентируются не на общероссийские, а на региональные показатели. Уточняйте их на сайте ФНС. Ничто не запрещает вам делать вычет большего размера, если для этого есть основания. Но если вычет у компании не соответствует средним вычетам по региону, инспекторы могут вызвать «на ковер» и назначать проверки — даже выездные.

Подробнее о расчете безопасной доли вычетов мы рассказывали в статье «Безопасная доля вычетов по НДС».

Что нового в 2022 году

ФНС внесла изменения в декларацию по НДС приказом от 26.03.2021 N ЕД-7-3/[email protected] Новая форма начнет действовать с отчета за третий квартал 2022 года. Для большинства налогоплательщиков ничего важного не поменялось, но использовать новый бланк должны все. Изменения касаются запуска системы прослеживаемости товаров.

В декларации поменяли штрих-коды и уточнили разделы 8, 9, 10 и 11 — в них добавили строки для отражения операций с прослеживаемыми товарами. Суть изменений во всех разделах одна, отличаются только номера строк. Рассмотрим на примере раздела 8:

- убрали строку 150 для номера таможенной декларации;

- добавили строку 200 для регистрационного номера декларации на товары или регистрационного номера партии товара (РНПТ), подлежащего прослеживаемости;

- добавили строку 210 для кода единицы измерения прослеживаемого товара;

- добавили строку 220 для количества прослеживаемого товара в указанной единице измерения;

- добавили строку 230 для стоимости прослеживаемого товара, без НДС в рублях.

В разделе 9 добавили аналогичные строки 221-224, в раздел 10 — строки 220-250, и в раздел 11 — строки 210-240.

Из каких разделов состоит декларация

Декларация включает титульный лист и 12 разделов. Разберитесь, какие разделы нужно заполнить вам. Если заполнение декларации вызывает много вопросов и сложностей, обратитесь за помощью к опытному бухгалтеру или ведите учет в удобном бухгалтерском сервисе, который сформирует все отчеты и проверит их перед отправкой в налоговую и фонды. Это актуально для большинства плательщиков НДС и посредников, которые отправляют документ в налоговую только в электронном виде.

Заполнение декларации:

- титульный лист и 1 раздел заполняют все плательщики НДС;

- 2 раздел заполняют налоговые агенты отдельно на каждую компанию, по которой есть обязанности налогового агента;

- 3 раздел — для расчета налоговой базы и налога к уплате по ненулевым ставкам;

- 4, 5 и 6 разделы заполняют экспортеры;

- 7 раздел — для компаний, которые осуществляли необлагаемые НДС операции в предыдущем квартале;

- 8 раздел — это данные книги покупок, то есть данные о полученных счетах-фактурах;

- 9 раздел — данные книги продаж, то есть данные о выставленных счетах-фактурах;

- 10 раздел для посредников — нужно указать сведения из журнала учета выставленных счетов-фактур;

- 11 раздел для посредников — сведения из журнала учета полученных счетов-фактур;

- 12 раздел заполняют те, кто освобожден от НДС или совершает необлагаемые операции, например, упрощенцы и плательщики ЕНВД, которые выставляют счета-фактуры с НДС.

В общем случае в декларации заполняют титульный лист и разделы 1, 3, 8 и 9.

Заполнение декларации НДС

В 2022 году заполнять декларацию НДС потребуется на обновленном бланке. ФНС в очередной раз внесла изменения в форму отчета. В частности, обновлены штрихкоды и раздел 1. Также скорректирован перечень кодов операций, не облагаемых НДС. Обновленный бланк нужно применять начиная с отчета за I квартал 2022 года (Приказ ФНС РФ от 24.12.2021 № ЕД-7-3/1149).

Как правило, декларацию НДС формируют в учетной программе на основании данных, которые отражены в следующих документах, это:

- книга покупок и книга продаж. Сведения из этих НДС-регистров укажите в разделах 8 и 9 декларации;

- журнал учета счетов-фактур. Сведения из журнала укажите в разделах 10 и 11 декларации. Это касается плательщиков НДС и налоговых агентов, которые ведут посредническую деятельность в интересах других лиц;

- счета-фактуры. Сведения из выставленных счетов-фактур покупателям укажите в разделе 12 декларации. Это правило распространяется на тех, кто не должен платить НДС, но выставляет счета-фактуры с выделенной суммой налога. Например, упрощенцы (п. 5 ст. 173 НК РФ).

Кроме того, для заполнения декларации НДС используют сведения из регистров бухгалтерского и налогового учета.

Все налогоплательщики и налоговые агенты должны включить в состав декларации:

- титульный лист;

- раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика».

Большинство плательщиков НДС включают в состав декларации:

- раздел 3;

- разделы 8 и 9;

- приложения 1 к разделам 8 и 9;

- раздел 12.

Организации, которые не являются плательщиками НДС или налоговыми агентами, но выставляют счета-фактуры с выделенным налогом, заполняют:

- титульный лист;

- раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»;

- раздел 12.

Это следует из абзаца 5 п. 3 раздела I и п. 51 раздела XIV порядка заполнения декларации (утв. Приказом ФНС РФ от 29.10.2014 № ММВ-7-3/[email protected]).

В разделах 1–7 все стоимостные показатели указывайте в полных рублях, а в разделах 8–12 — в рублях и копейках (п. 15 порядка заполнения декларации).

Начните заполнение декларации с разделов 8 и 9. Затем сформируйте остальные приложения и разделы. Состав листов, которые нужно включить в декларацию, зависит от того, кто ее подает и какие были операции. В последнюю очередь заполните титульный лист, так как в нем нужно указать количество страниц декларации.

Другие разделы отчета и строки нужно заполнить, если в налоговом периоде компания совершала определенные операции. Так, разделы 4–6 заполняют, если совершались операции, облагаемые НДС по ставке 0 процентов. А раздел 7 — если организация совершала операции, освобожденные от налогообложения, или получала авансы под поставку продукции с длительным производственным циклом.

В 2022 году декларацию НДС составляют по обновленной форме и формату, которые предусмотрены в Приказе ФНС РФ от 29.10.2014 № ММВ-7-3/558.

Инструкция по заполнению

Приведем образец заполнения декларации для ООО «Ромашка» — это микропредприятие с двумя сотрудниками на ОСНО, основная деятельность — оптовая торговля. Организация заполняет лишь часть разделов декларации:

- «Ромашка» не является налоговым агентом, поэтому не заполняет раздел 2;

- не применяет налоговую ставку 0%, поэтому не заполняет разделы 4, 5 и 6;

- не имеет дела с операциями, которые не подлежат налогообложению или проводятся вне территории России, также не вносит предоплату за поставку товаров с циклом изготовления больше полугода, поэтому не заполняет раздел 7;

- не является посредником и не получает освобождение от НДС.

Титульный лист

На титульном листе указываем ИНН и КПП, код налогового органа, отчетный год 2022 (2021) и отчетный период — «21» для 1 квартала, «22» для 2 квартала, «23» — для 3 квартала и «24» — для 4-го квартала. Название организации пишем полностью, указываем телефон, число листов в декларации и данные директора или предпринимателя.

С отчета за 4 квартал 2022 года с титульного листа удалили строку «Код вида экономической деятельности по классификатору ОКВЭД». Ничего особенного в этом нет, просто убрали дублирование данных. Налоговая и так знает виды деятельности компаний, ведь при регистрации их указывают в документах и заносят в ЕГРЮЛ/ЕГРИП. Указывать ОКВЭД больше не нужно.

Раздел 1

В разделе 1 указываем код ОКТМО и код бюджетной классификации. КБК зависит от вида операции, по которой уплачивается налог. Налог с реализации в России (в том числе для налоговых агентов) платят по КБК — 182 1 0300 110.

В строке 030 указывают сумму налога поставщики на спецрежимах или освобожденные от НДС по ст. 145 НК РФ, если выставляют счета-фактуры с НДС. Эта сумма не включается в строки 040 и 050.

«Ромашка» указывает в строке 040 сумму налога к уплате, рассчитанную после сложения данных из раздела 3. Если бы вычет оказался больше начисленного налога, можно было бы заявить НДС к возмещению и отразить в строке 050.

Все остальные строка «Ромашка», как и многие другие плательщики НДС, не заполняет.

Раздел 3

В разделе 3 делаем расчет суммы налога к уплате: вносим облагаемые по обычным и расчетным ставкам операции, а также указываем налоговые вычеты.

В строках 010-118 «Ромашка» указала начисленный НДС и налог к восстановлению. Налог уплачивается только по ставке 20 %. В расчет попала оплата за поставку 25 000 рублей и предоплата на сумму 29 500 рублей. Затем в строках 120-190 отражаются вычеты по налогу и в строках 200 или 210 указывается итоговый налог к уплате или возмещению (стр. 118 — стр. 190).

Разделы 8 и 9

Разделы 8 и 9 — это сведения из Книг покупок и продаж об операциях за квартал. Для формирования этих разделов Декларации компании придется установить бухгалтерскую программу или зарегистрироваться в веб-сервисе, потому что налогоплательщики, которые заполняют и сдают эти разделы в составе декларации, имеют право сдавать ее только в электронном виде.

Разделы 8 и 9 можно не включать в состав декларации, если в течение отчетного квартала вы не регистрировали в книге покупок или в книге продаж ни одного счета-фактуры.

Легко подготовьте и сдайте через интернет декларацию по НДС с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые 14 дней новые пользователи работают в сервисе бесплатно.

Получить бесплатный доступ на 14 дней

Формируем отчетность по НДС за 4 квартал 2022 года

Вспомним основные правила заполнения декларации по НДС:

- Титульник и раздел 1 оформляют все, кто обязан отчитываться по НДС.

- Разделы 2–12, а также приложения к разделам 3, 8–9 оформляйте, только если у вас были соответствующие хозоперации. Если таковых не было, незаполненные листы к отчету не прикладывайте.

- Разделы 8–9 оформляют плательщики НДС, ведущие книги покупок и продаж. В листы 8–9 попадут все сведения из этих регистров, в т. ч. по корректировкам и исправлениям.

- Разделы 10–11 — для посредников, включая неплательщиков НДС. Эти листы идентичны разделам 8–9, однако информация для них берется из иного источника — журнала учета счетов-фактур.

- Раздел 12 — прерогатива неплательщиков НДС, оформляющих счета-фактуры с обозначенным строкой налогом. Те, кто не уплачивает налог (или освобожден от него), в случае выписки счета-фактуры с НДС представляют контролерам декларацию, состоящую из титула, разделов 1 и 12.

Образец декларации по НДС за 4 квартал 2022 года, заполненный на основании примера, можно скачать в материале «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)».

ВАЖНО! Оформляя налоговую декларацию по НДС, проверьте, корректно ли указаны коды вида операций (КВО) в налоговых регистрах по НДС. Нестыковки в КВО, внесенных в книги покупок, продаж и журналы учета счетов-фактур, приведут к тому, что отчетность не пройдет форматно-логическую проверку и будет приравнена к несданной.

НДС-декларация — одна из самых сложных. Однако даже с серьезной проблемой можно справиться, если рядом есть компетентная поддержка профессионалов.

Разделы декларации по НДС за 4 квартал 2022 года вам помогут заполнить рекомендации наших экспертов:

- «Каков порядок заполнения декларации по НДС (пример, инструкция, правила)»;

- «Как правильно заполнить декларацию по НДС налоговому агенту?»;

- «Как заполняется строка 090 раздела 3 декларации по НДС»;

- «Как заполняется строка 030 раздела 3 декларации по НДС»;

- «Раздел 7 декларации по НДС»;

- «Как заполняется строка 080 раздела 2 декларации по НДС»;

- «Что отражается в строке 170 декларации НДС в 2017-2018 годах?»;

- «Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%?».

А если вы практикуете раздельный учет, загляните сюда. Не забудьте перед отправкой отчета проверить корректность его заполнения, используя бухрегистры и контрольные соотношения, рекомендуемые ФНС. Иначе не исключено, что отчетность не будет принята, а налоговики не замедлят наложить штрафы.