Управление в ООО

Гражданский кодекс РФ прямо предусматривает как возможность учреждения ООО одним учредителем, так и допустимость функционирования ООО, первоначально учрежденного несколькими лицами, в дальнейшем с одним участником.

Подобное может произойти либо в результате выбытия остальных учредителей из ООО со временем, либо в случае приобретения одним лицом 100% долей ООО (ч. 2 ст. 88 ГК РФ). Если в деловой практике обычно пользуются термином «учредитель ООО», то законодатель предпочитает пользоваться термином «участник ООО». С юридической точки зрения эти термины почти тождественны: учредитель — это участник, занимавшийся созданием ООО. Далее мы не будем учитывать это незначительное различие.

Управление в ООО может быть:

- Трехуровневым, включающим:

- общее собрание участников (ОСУ);

- совет директоров (СД);

- один или несколько исполнительных органов управления.

- Двухуровневым, без образования СД. Для ООО с 1 участником наличие в системе управления СД не имеет практического смысла, в этом случае используется двухуровневая система управления.

Исполнительная власть в ООО может быть организована 3 способами:

- Единоличный исполнительный орган. На практике этот орган/должность чаще всего именуется «генеральный директор», хотя встречаются и иные названия.

- Единоличный исполнительный орган совместно с коллегиальным исполнительным органом (обычно встречаются названия «правление» или «дирекция»).

- Управляющая компания — другое юридическое лицо, выполняющее функции исполнительного органа.

При совпадении учредителя и директора ООО в одном лице обычно используется 1-й вариант организации исполнительного органа.

Главным органом управления ООО является общее собрание участников, оно принимает решения по важнейшим вопросам функционирования ООО. Компетенция собрания определена ст. 33 закона «Об обществах с ограниченной ответственностью» от 8.02.1998 № 14-ФЗ (далее — закон № 14-ФЗ). Ряд вопросов относится к исключительной компетенции ОСУ, т. е. их разрешение нельзя передать другому органу ООО уставом общества. Если участник в ООО один, то решения от имени общего собрания он принимает единолично. Такие решения обязательно должны быть оформлены в письменном виде. В этом случае целый ряд положений, определенных законом № 14-ФЗ в отношении общих собраний в ООО, не действует на одного участника (ст. 39 закона № 14-ФЗ).

О распределении прибыли в ООО с одним учредителем читайте статью КонсультантПлюс. Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить его бесплатно на 2 дня.

Единственный учредитель – он же директор. Умножаем на два

В ООО единственный учредитель назначен по уставу генеральным директором. Между ним и организацией заключен трудовой договор, внесена запись в трудовую книжку. В настоящее время работа приостановлена и в ближайшее время работы не предвидится, о прекращении деятельности ООО пока речи не ведется. Параллельно этот же человек становится учредителем в другом ООО и также назначен генеральным директором и вновь становится единственным учредителем, с ним также заключен трудовой договор, ежемесячно выплачивается зарплата.

Что делать с записями в трудовой книжке? Как правильно поступить в этом случае? Возможно ли его уволить с одного ООО и устроить в другое ООО?

Ст. 49 Гражданского кодекса РФ

установлено, что правоспособность юридического лица возникает в момент его создания и прекращается в момент внесения записи о его исключении из единого государственного реестра юридических лиц.

То есть пока юридическое лицо не исключено из Госреестра, оно считается реально существующим

и правовые основы его функционирования регулируются соответствующими законами и подзаконными актами.

В учредительных документах юридического лица должны определяться наименование юридического лица, место его нахождения, порядок управления деятельностью

юридического лица, а также содержаться другие сведения, предусмотренные законом для юридических лиц соответствующего вида (

ст. 52 ГК РФ

).

Порядок управления деятельностью юридического лица определяется при его учреждении.

Юридическое лицо приобретает гражданские права и принимает на себя гражданские обязанности через свои органы

, действующие в соответствии с законом, иными правовыми актами и учредительными документами.

Порядок назначения или избрания органов юридического лица определяется законом и учредительными документами (ст. 53 ГК РФ

).

Так, например, в соответствии со ст. 32 Федерального закона РФ от 08.02.1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью» руководство текущей деятельностью общества осуществляется единоличным исполнительным органом

общества или единоличным исполнительным органом общества и коллегиальным исполнительным органом общества.

Единоличный исполнительный орган общества избирается

общим собранием участников общества на срок, определенный уставом общества.

В обществе, состоящем из одного участника

, решения по вопросам, относящимся к компетенции общего собрания участников общества, принимаются единственным участником общества

единолично

и оформляются письменно.

Единоличным исполнительным органом общества может быть генеральный директор, президент, директор и другие.

Ст. 40 Закона № 14-ФЗ установлена обязанность общества заключить договор

между обществом и лицом, осуществляющим функции единоличного исполнительного органа.

Единоличный исполнительный орган общества:

1)

без доверенности действует от имени общества, в том числе представляет его интересы и совершает сделки;

2)

выдает доверенности на право представительства от имени общества, в том числе доверенности с правом передоверия;

3)

издает приказы о назначении на должности работников общества, об их переводе и увольнении, применяет меры поощрения и налагает дисциплинарные взыскания;

4)

осуществляет иные полномочия, не отнесенные Законом об ООО или уставом общества к компетенции общего собрания участников общества, совета директоров (наблюдательного совета) общества и коллегиального исполнительного органа общества (ст. 40 Закона № 14-ФЗ).

Обратите внимание!

В данной норме прямо указано, что директор (единоличный исполнительный орган общества) действует от имени общества

.

В результате назначения на должность или утверждения в должности согласно ст. 19 Трудового кодекса РФ

возникают

трудовые отношения

.

Сторонами трудовых отношений являются работник и работодатель.

При этом работником признается физическое лицо

, вступившее в трудовые отношения с работодателем, а

работодателем

(в Вашем случае)

юридическое лицо (организация)

, вступившее в трудовые отношения с работником.

Таким образом, независимо от того, что физическое лицо является единственным учредителем

созданной им организации, в случае если указанное лицо выполняет также функции

директора

организации, то между ним и юридическим лицом

возникают трудовые отношения

.

Особенности регулирования труда руководителя организации установлены главой 43 ТК РФ

, где указано, что

руководитель организации – это физическое лицо

, которое в соответствии с ТК РФ, другими федеральными законами и иными нормативными правовыми актами Российской Федерации, учредительными документами юридического лица (организации) и локальными нормативными актами осуществляет руководство этой организацией, в том числе выполняет функции ее единоличного исполнительного органа.

При этом согласно ст. 273 ТК РФ

положения главы 43 ТК РФ

не распространяются

на руководителя организации, который является

единственным участником

(учредителем), членом организации, собственником ее имущества.

Роструд

считает, что в ситуации, когда единственный учредитель юридического лица является к тому же его руководителем, по отношению к генеральному директору отсутствует его работодатель.

Таким образом, по мнению чиновников, в указанном случае трудовой договор с генеральным директором как с работником не заключается

.

Вместе с тем генеральный директор заключает трудовые договоры с работниками, выступая в них в качестве работодателя. Подписание трудового договора одним и тем же лицом от имени работника и от имени работодателя не допускается. Особенности регулирования труда руководителя организации предусмотрены главы 43 ТК РФ.

Согласно ст. 273 ТК РФ

положения указанной главы не распространяются на руководителя организации в случае, если он является единственным участником (учредителем) организации (письмо от 28.12.2006 г. № 2262-6-1)

(конец цитаты)

.

Однако ст. 19 ТК РФ

установлено, что

работодатель

– это физическое либо юридическое лицо (организация), вступившее в трудовые отношения с работником.

Следовательно, вывод Роструда о том, что в рассматриваемой нами ситуации по отношению к директору отсутствует его работодатель, неверен.

Работодатель присутствует

. Это – юридическое лицо, учрежденное физическим лицом.

Директор не является работодателем, а выступает от имени работодателя-организации.

Кроме того, несостоятельно в данном случае отсылка Роструда к главе 43 ТК РФ.

Глава 43 ТК РФ устанавливает именно отдельные особенности

регулирования труда руководителя организации,

в частности

, заключение срочного трудового договора с руководителем организации, дополнительные основания для прекращения трудового договора с руководителем организации, гарантии руководителю организации в случае прекращения трудового договора, досрочное расторжение трудового договора по инициативе руководителя организации, работа у руководителя организации по совместительству, материальную ответственность руководителя организации.

Понятно, что все эти вопросы руководитель — единственный учредитель решает самостоятельно.

Например

, на него не могут распространяться нормы о материальной ответственности руководителя, поскольку, являясь единственным учредителем, он причиняет убытки сам себе и, соответственно, сам себе их либо возмещает, либо не возмещает.

Остальные нормы трудового права в полном объеме

распространяются на руководителя — единственного учредителя.

В ст. 11 ТК РФ

установлен перечень лиц, на которых

не распространяется

трудовое законодательство. Руководитель — единственный учредитель в этом перечне

не поименован

.

Следовательно, с точки зрения Трудового кодекса РФ директор ООО является обычным работником, на которого распространяются нормы трудового права, в том числе нормы, регулирующие порядок оформления трудовых отношений.

Соответственно, на директора-учредителя распространяются нормы трудового права, регулирующие порядок оплаты труда.

С руководителем организации — единственным учредителем нужно заключать трудовой договор и ему должна выплачиваться заработная плата

не реже двух раз в месяц и не ниже минимального размера оплаты труда.

Таким образом, пока фирма не исключена из Госреестра (то есть официально не прекратила свое существование), она признается действующей и правоспособной.

У компании должен быть исполнительный орган (в Вашем случае – единоличный исполнительный орган – директор), который по отношению к юридическому лицу — работодателю признается работником.

В соответствии с трудовым законодательством работнику должна выплачиваться заработная плата.

Из Вашего вопроса неясно, каким образом оформлены трудовые отношения в двух организациях.

Согласно ст. 276 ТК РФ

руководитель организации может работать

по совместительству

у другого работодателя только с разрешения уполномоченного органа юридического лица либо собственника имущества организации, либо уполномоченного собственником лица (органа).

Поскольку и единственным уполномоченным органом организации, и единственным собственником ее имущества является единственный учредитель организации, то разрешения на работу по совместительству ему не требуется.

В соответствии со ст. 66 ТК РФ

трудовая книжка ведется только

по основному месту работы

.

По желанию работника сведения о работе по совместительству вносятся в трудовую книжку по месту основной работы на основании документа, подтверждающего работу по совместительству.

То есть у физического лица, признаваемого по трудовому договору работником, может быть только одна трудовая книжка.

Совместительством является выполнение другой оплачиваемой работы, помимо основной, у другого работодателя с заключением отдельного трудового договора

.

Следовательно, в одном ООО работа директором будет являться для него основной, в другом – работой по совместительству.

Трудовая книжка – одна и должна храниться по основному месту работы.

Пока ООО не ликвидировано, у него должен быть единоличный исполнительный орган, то есть директор.

В Вашей ситуации можно предложить два варианта решения проблемы.

Первый

– воспользоваться не совсем верными, но выгодными для Вас рекомендациями Роструда (вышеприведенное письмо) и

расторгнуть трудовой договор директора с первым ООО

.

При этом директор останется директором ООО на основании решения единственного участника общества, но без трудового договора и, соответственно, без обязательного начисления заработной платы.

Во втором ООО также расторгается трудовой договор о работе по совместительству и заключается трудовой договор по основному месту работы с внесением соответствующих записей в трудовую книжку.

Вариант второй

– по месту работы в первом ООО директору отправить самого себя в отпуск без сохранения заработной платы.

Однако в этом случае возникает проблема с налоговыми декларациями.

В соответствии со ст. 80 НК РФ

лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, обязано представлять по данным налогам

единую (упрощенную) налоговую декларацию

, форма которой утверждена приказом Минфина РФ от 10.07.2007 г. № 62н.

При подтверждении достоверности и полноты сведений, указанных в декларации, представленной организацией, по строке «Руководитель» проставляется подпись руководителя организации

, которая заверяется печатью организации. При этом указываются фамилия, имя, отчество полностью и проставляется дата подписания декларации.

Если руководитель находится в отпуске без сохранения заработной платы, он не может подписывать декларацию.

Но выход из этой ситуации все же есть.

П. 2 ст. 8 Закона об ООО гласит, что помимо прав, предусмотренных Законом, устав общества может предусматривать иные права

(дополнительные права) участника

(участников) общества. Указанные права могут быть предусмотрены уставом общества при его учреждении или предоставлены участнику (участникам) общества по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

Следовательно, единственный участник общества может наделить себя дополнительным правом

, оформив это письменно.

Так, учредитель может принять решение о том, что он наряду с единоличным исполнительным органом может действовать без доверенности от имени общества.

В этом случае для налоговых правоотношений он будет признаваться законным представителем налогоплательщика-организации.

Согласно ст. 27 НК РФ

законными представителями налогоплательщика-организации признаются лица, уполномоченные представлять указанную организацию на основании закона или ее учредительных документов.

А ст. 26 НК РФ

предусмотрено, что налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и сборах через

законного

или уполномоченного представителя.

Полномочия представителя должны быть документально подтверждены.

В соответствии с порядком заполнения единой (упрощенной) налоговой декларации

при подтверждении достоверности и полноты сведений в декларации представителем налогоплательщика указывается фамилия, имя, отчество (полностью) физического лица — представителя налогоплательщика в соответствии с документом, удостоверяющим личность.

При подтверждении достоверности и полноты сведений, указанных в декларации, физическим лицом — представителем налогоплательщика ставится подпись

физического лица и проставляется

дата

подписания.

Также указывается наименование документа

, подтверждающего полномочия представителя налогоплательщика. При этом к декларации прилагается

копия указанного документа

.

Таким образом, единственный учредитель

может подписывать налоговую декларацию как законный представитель организации — налогоплательщика, прилагая к декларации копию решения единственного учредителя организации о приобретении им прав и принятии обязанностей от имени организации.

Однако второй вариант менее выгоден

, поскольку работая директором второго ООО на условиях внешнего совместительства, директор потеряет в заработной плате.

Ведь согласно ст. 284 ТК РФ

продолжительность рабочего времени при работе по совместительству не должна превышать четырех часов в день.

И хотя в дни, когда по основному месту работы работник свободен от исполнения трудовых обязанностей, он может работать по совместительству полный рабочий день (смену), в течение одного месяца (другого учетного периода) продолжительность рабочего времени при работе по совместительству не должна превышать половины месячной нормы рабочего времени (нормы рабочего времени за другой учетный период).

А оплата труда лиц, работающих по совместительству, производится пропорционально отработанному времени.

Следовательно, директору выгоднее поступить в соответствии с первым вариантом.

Может ли учредитель быть директором ООО

Прямой и положительный ответ на этот вопрос содержится в ч. 2 ст. 88 Гражданского кодекса. Отметим, что, когда директор и учредитель в одном лице, система управления в ООО не становится одноуровневой. Хотя все решения на любых уровнях управления в таком ООО принимает один и тот же человек, с юридической точки зрения это двухуровневая система управления. Вопрос разграничения компетенции решается следующим образом:

- полномочия участника определяются уставом ООО;

- все остальные вопросы разрешаются генеральным директором по остаточному принципу (при отсутствии в системе управления СД).

Для ООО с одним участником (он же директор) не действуют правила закона № 14-ФЗ о сделках с заинтересованностью и крупных сделках (ч. 1 п. 5 ст. 45 и ч. 1 п. 9 ст. 46 указанного закона).

В ООО с единственным участником отсутствует конфликт интересов, оно просто в администрировании и с управленческой точки зрения напоминает ИП. Однако юридически между ИП и таким ООО есть существенные различия.

ВАЖНО! Преимуществом ООО перед ИП является ограниченная ответственность. При создании ООО физлицо передает ему часть своего имущества, и этим имуществом ООО отвечает по своим долгам. При образовании ИП физлицо отвечает всем своим имуществом по долгам ИП. В тоже время в предпринимательстве ИП имеет свои преимущества перед ООО. Подробно этот вопрос разобран в статье «Что лучше открыть — ИП или ООО (нюансы)?».

Исполняющий обязанности генерального директора

Когда директор идет в отпуск, либо направляется в командировку, то порядок его замещения определяют на основании устава компании. Если в уставе право директора на передачу своих обязанностей другому сотруднику не предусмотрено, то согласуют этот вопрос с акционерами или учредителями, которые могут как назначить заместителя, так и не разрешить это сделать. Если учредителями будет принято решение назначить исполняющим обязанности директора одного из них, то его временно принимают в штат компании, то есть оформляют с ним трудовые отношения на время отсутствия генерального директора. По возвращении директора, временного сотрудника увольняют (

Учредитель и генеральный директор в одном лице: трудовой договор

Одним из основных вопросов, возникающих в практической жизни, является вопрос о трудовом договоре (ТД) с директором. Особенности составления ТД в этом случае рассмотрены в статье «Трудовой договор с генеральным директором ООО (образец)». Вопросам трудового договора с директором (а также членами правления) посвящена глава 43 Трудового кодекса РФ (ТК). Однако на случай совпадения участника ООО и его директора ее регулирование не распространяется (ч. 2. ст. 273 ТК). В то же время в перечень лиц, на которых не распространяется регулирование ТК и с которыми не заключается трудовой договор, директор ООО не входит (ч. 8 ст. 11 ТК). Налицо некоторая правовая неопределенность.

Дополнительная сложность заключается в следующем: если ООО заключает ТД с директором, то кто же подписывает его от имени работодателя?

Получается некий правовой парадокс: ТД и от имени работника, и от имени работодателя должно подписывать одно и то же физлицо. Отметим, что при этом физлицо находится в разном статусе: в одном случае оно выступает от себя (работник), а в другом — является представителем юрлица. Заметим, что запрет на заключение сделок для представителя в отношении себя в качестве физлица содержится в п. 3 ст. 182 Гражданского кодекса. Но регулирование ГК на трудовые отношения не распространяется, а в ТК таких запретов нет.

Зарплата генерального директора

Даже если генеральный директор получает дивиденды с прибыли организации, ему положена зарплата. Так как он, как и другие работники выполняет определенную трудовую функцию. Согласно, 57 статьи ТК РФ , в договоре с гендиректром , как и с любым другим работником необходимо прописать размер оплаты труда. В случае нарушения трудового законодательства, как на организацию, так и на должностное лицо будет наложен штраф (статья 5.27 КоАП РФ):

- 1 000 – 5 000 рублей – для ИП и должностных лиц;

- 30 000 – 50 000 рублей – для организаций.

Правоприменительная практика: ТД с директором в ООО с одним участником (он же директор)

В результате различные правоприменители высказывали разные взгляды на данный предмет и в своей деятельности формировали различную правоприменительную практику. Рассмотрим высказанные точки зрения.

- Роструд в письме от 06.03.2013 № 177-6-1 заявил, что трудовой договор с директором в данном случае не заключается.

- На сайте онлайнинспекция.рф (информационный портал Роструда) 10.03.2015 был дан ответ, что ТД (и никакой другой договор) в такой ситуации не заключается, зарплата директору не начисляется, отчисления в ПФ и ФСС не делаются. Но 17.03.2016 на этот же вопрос был дан противоположный ответ: ТД заключается, зарплата начисляется.

- Минздравсоцразвития считает, что в этом случае трудовые отношения возникают независимо от того, заключен ли ТД или нет (приказ от 8.06.2010 № 428н). При этом директор подлежит обязательному социальному страхованию. Отметим, что данного ведомства в настоящий момент не существует, а его правопреемник — Минтруд — официального разъяснения не давал (имеются лишь вышеуказанные консультации Роструда — службы, подчиненной Министерству труда и социальной защиты).

- Минфин считает, что в этой ситуации ТД не заключается (письма от 19.02.2015 № 03-11-06/2/7790, от 17.10.2014 № 03-11-11/52558). При этом начисляемая зарплата не может включаться в состав затрат, понижающих налогооблагаемую базу. Первое из приведенных писем применимо к организациям, находящимся на УСН (упрощенной системе налогообложения), второе — для предприятий, платящих ЕСНХ (сельскохозяйственный налог).

- Судебные органы придерживаются мнения, что в такой ситуации трудовые отношения возникают (постановление ФАС ЗСО от 09.11.2010 по делу № А45-6721/2010 и еще целый ряд прецедентов). В важном определении ВС РФ от 28.02.2014 № 41-КГ13-37 сделан вывод, что такие трудовые отношения регулируются общими положениями ТК (напомним, что гл. 43 ТК их не регулирует). Эта точка зрения подтверждена в п. 1 постановления ВАС от 2.06.2015 № 21). В ряде судебных решений был сделан вывод, что трудовые решения возникают на основании решения единственного участника, при этом оформления ТД не требуется (определение ВАС от 5.06.2009 № ВАС-6362/09).

Как учесть расходы

В общих случаях начисленную заработную плату можно учесть в составе расходов по оплате труда (п. 1 ст. 255 НК РФ). А как быть с зарплатой директора – единственного учредителя? На наш взгляд, этот пункт Налогового кодекса применим и в этом случае, даже если письменный договор с генеральным директором – единственным учредителем не заключался. Ведь трудовые отношения имеют место, так как работник фактически допущен к работе, независимо от того заключен договор «на бумаге» или нет (ч. 2 ст. 16, ст. 19, ч. 2 ст. 67 ТК РФ).

Важно

Оформлять трудовой договор с директором – единственным учредителем не нужно. Ведь одной и той же подписи с обеих сторон договора быть не должно, а другого собственника у организации нет (письмо Минздравсоцразвития России от 18.08.2009 № 22-2-3199)

Пунктом 1 статьи 255 Налогового кодекса, определено, что в расходы на оплату труда включаются любые начисления работникам в денежной и натуральной формах, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми или коллективными договорами. Данный пункт указывает, в частности, на установленные нормы законодательства. А основные нормы законодательства в сфере трудовых отношений и договоров о труде закреплены в Трудовом кодексе.

Кроме того, в соответствии с пунктом 1 статьи 252 Налогового кодекса все расходы должны быть экономически оправданы и документально подтверждены. Расходы на оплату труда, при отсутствии трудового договора, можно подтвердить любыми документами, указывающими на наличие трудовых отношений между руководителем и организацией. Это могут быть штатное расписание, приказы о приеме на работу, расчетные листки по зарплате и так далее. То есть это еще раз подтверждает то, что расходы на зарплату гендиректору — единственному учредителю можно учесть в налоговых расходах.

И все же нужно учесть, что при проверке ИФНС может не согласиться с такими выводами и данную позицию придется отстаивать в суде. Но положительная для налогоплательщика судебная практика есть (постановления ФАС Северо-Западного округа от 11.10.2007 № А42-5270/2006, Восточно-Сибирского округа от 10.10.2007 № А33-15270/06-Ф02-6504/07, Северо-Западного округа от 23.04.2010 по делу № А13-5979/2009).

О. О. Кружилина,

для журнала «Практическая бухгалтерия»

Помощь в решении практических ситуаций

В журнале «Практическая бухгалтерия» с 2001 года публикуются статьи с конкретными решениями и рекомендациями. Теперь издание доступно еще и в электронном виде. Получите полный доступ ко всем материалам >>

Если у Вас есть вопрос — задайте его здесь >>

Учредитель и директор — одно лицо: риски

Как же быть предпринимателю в такой ситуации? Однозначного ответа нет. Но полагаем, риск неблагоприятных последствий значительно выше при отсутствии ТД с директором. Роструд, являющийся контрольным органом в сфере труда и управомоченный проводить проверки, налагать административное наказание, как было указано выше, часто меняет свою точку зрения по данному вопросу.

В то же время суды выработали устойчивую практику признания отношений с директором-учредителем трудовыми отношениями. Напомним, что за нарушения законодательства о труде на основании п. 1 ст. 5.27 Кодекса об административных правонарушениях налагается штраф от 30 000 до 50 000 руб. с юрлица. Перед оформлением ТД с директором необходимо создать решение единственного участника ООО о назначении директора. Об особенностях такого решения рассказывает статья «Трудовой договор с генеральным директором ООО (образец)».

Начисление страховых взносов и представление отчетности: возможны ли варианты?

Отдельно остановимся на вопросе о том, нужно ли начислять на выплаты директору — единственному учредителю страховые взносы и включать сведения о нем в отчетность по взносам. Естественно, в том случае, когда руководителю на основании трудового договора выплачивается зарплата, начислять страховые взносы и представлять персонифицированные» сведения необходимо. Но на практике встречаются ситуации, когда поставленный выше вопрос решается не столь однозначно. Рассмотрим такие ситуации.

Первая ситуация: трудовой договор с директором не заключен, и никаких выплат в его пользу (кроме дивидендов) не производится.

В таком случае очевидно, что обязанность по уплате страховых взносов не возникает, поскольку отсутствует облагаемая база (п. 1 ст. 419 НК РФ).

Что же касается представления отчетности, то тут нужно учитывать, что согласно позиции Минфина России (письмо от 18.06.18 № 03-15-05/41578) организация, которая за отчетный (расчетный) период вообще не производила начислений в пользу физических лиц, все равно обязана сдавать нулевую отчетность. Как пояснили чиновники, тем самым страхователь заявляет об отсутствии выплат и вознаграждений, являющихся объектом обложения страховыми взносами, и, соответственно, об отсутствии уплаченных сумм взносов (см. «Директор-учредитель не получает зарплату: нужно ли указать эти сведения в нулевом РСВ?»).

Кроме того, чиновники настаивают, что на директора, с которым не заключен трудовой договор, нужно представлять форму СЗВ-М (письмо ПФР от 29.03.18 № ЛЧ-08-24/5721 и Минтруда России от 16.03.18 № 17-4/10/В-1846; см. «СЗВ-М на директора: ПФР требует сдавать отчеты даже за тех директоров-учредителей, с которым нет трудового договора»). И хотя в обоих письмах аргументация, используемая ведомствами, недостаточно убедительна, непредставление отчетности, скорее всего, приведет к конфликту с проверяющими. о с руководителем должен быть заключен трудовой договор.

Арбитражная практика складывается не в пользу плательщиков. ПФР выиграл спор, доказав, что даже при отсутствии трудового договора на директора-единственного учредителя необходимо подать формы СЗВ-М и СЗВ-СТАЖ (постановление АС Западно-Сибирского округа от 29.11.19 № А75-7182/2019).

Заполнить, проверить и сдать СЗВ‑М через интернет Сдать бесплатно

ВАЖНО. А как быть с отчетом по форме СЗВ-ТД? Нужно ли сдавать его на единственного учредителя, с которым не заключен трудовой договор? Нет, не нужно. Так считают в Минтруде (письмо от 24.03.20 № 14-2/В-293; см. «Минтруд сообщил, нужно ли подавать СЗВ‑ТД на директора — единственного учредителя»).

Вторая ситуация: с руководителем заключен трудовой договор, но заработная плата ему не начисляется

Все сделанные выше выводы актуальны и для той ситуации, когда с руководителем заключен трудовой договор, но заработная плата ему не начисляется. Отличием в такой ситуации будет еще более шаткая позиция организации в случае инициирования судебного разбирательства. Ведь при наличии трудового договора начисление заработной платы обязательно (ст. ТК РФ).

Правда, в 2022 году появилось определение ВС РФ от 17.02.17 № 309-КГ16-20570, в котором судьи признали: при наличии трудового договора с директором и при отсутствии начисленной ему зарплаты взносы можно не платить (см. «Верховный суд: если организация не платит директору зарплату, она не обязана платить страховые взносы»).

Тем не менее не исключено, что инспекторы станут искать выплаты в пользу директора. И когда найдут, постараются обосновывать, что эти выплаты носят характер вознаграждения за труд. Если им это удастся, то организации будут доначислены взносы, пени и штрафы.

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузке Определить бесплатно

Третья ситуация: организация не ведет деятельности

Эта ситуация является разновидностью первой или второй ситуации, но с условием, что никакой деятельности организация не ведет (то есть речь идет о «спящей» организации).

Налоговики настаивают, что НК РФ не освобождает плательщиков страховых взносов от обязанности подавать расчеты в случае, если они не ведут финансово-хозяйственную деятельность и не выплачивают вознаграждения физлицам в течение того или иного расчетного (отчетного) периода. Поэтому «спящая» компания обязана сдать РСВ с нулевыми показателями (письмо ФНС России от 16.11.18 № БС-4-21/[email protected]; см. «ООО не платит зарплату и не ведет деятельность: нужно ли сдавать нулевой РСВ?»).

Есть арбитражная практика, положительная для ИФНС. Налоговики убедили судей, что блокровка счета за несданный РСВ в отношении директор-единственного учредиеля — законна (постановление АС Уральского округа от 28.09.20 № Ф09-5374/20; см. «Могут ли налоговики заблокировать счет за непредставление нулевого РСВ на директора‑учредителя: позиция суда»).

Бесплатно заполнить, проверить и сдать нулевой РСВ через интернет

Единственный учредитель — генеральный директор в 2 обществах

Законодательство не содержит запретов на занятие единственным участником ООО должности директора в 2 и более таких ООО. Но только один ТД в таком случае является основным. В остальных ООО директор должен оформлять ТД о работе по совместительству. На все договоры по совместительству распространяются правила гл. 44 ТК, в т. ч. норма о продолжительности рабочего дня не выше 4 часов (ст. 284 ТК) и норма о начислении зарплаты пропорционально установленному рабочему времени (ст. 285 ТК).

ВАЖНО! Норма о необходимости разрешения на работу по совместительству со стороны вышестоящего органа управления ООО, содержащаяся в ст. 276 ТК, на директора-учредителя не распространяется, поскольку находится в гл. 43 ТК, а эта глава к данной ситуации не применяется.

Заметим, что большое количество одновременно занимаемых директорских должностей — это повод для проверки со стороны налоговой инспекции. Так, одним из критериев возможной недостоверности сведений, включенных в ЕГРЮЛ, является совмещение физлицом, занимающим директорскую должность, более чем 5 таких должностей в разных организациях (письмо ФНС от 3.08.2016 № ГД-4-14/[email protected]).

ООО с одним участником (он же директор) — это весьма распространенный в деловой жизни и удобный практический инструмент предпринимательства. Во избежание проблем с государственными контролирующими органами мы рекомендуем (на данный момент) заключать трудовой договор с директором в таком ООО. Перед созданием ТД с директором нужно оформить письменное решение единственного участника ООО о его назначении.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Полномочия заместителя директора

Временная передача полномочий директора оформляется приказом или доверенностью. Если перед заместителем стоит выполнение только внутренних задач компании, то будет достаточно приказа. Если помимо внутренних на зама возлагается решение внешних вопросов, то понадобится доверенность. Под внутренними вопросами понимают заключение трудового договора с работниками, их увольнение, прием на работу и другие кадровые вопросы. Под внешними – заключение коммерческих сделок, общение с контрагентами и др.

Важно! Доверенность позволяет заместителю директора представлять интересы компании перед третьими лицами.

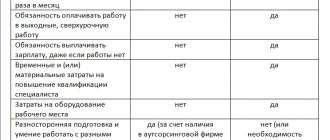

Содержание трудового договора с управляющим-ИП

Договор с управляющим должен быть составлен таким образом, чтобы его не могли расценить как трудовой.

Предмет такого договора — возмездное оказание услуг по управлению организацией. Заключить его можно на любой срок.

Во-первых, управляющий-ИП не должен получать фиксированное вознаграждение. Оно должно быть завязано на конкретные показатели и результаты. Не стоит ежемесячно выплачивать ему по 1 млн рублей без причин. В договоре нужно закрепить:

- форму отчета о проделанной работе — в виде приложения к контракту;

- сроки и порядок предоставления отчета;

- задачи и цели, которые должен достигнуть управляющий-ИП;

- как взаимосвязаны достигнутые результаты и вознаграждение — можно расписать расчет вознаграждения в виде формулы;

- в какие сроки выплачивается вознаграждение.

Во-вторых, прописывать в договоре режим работы, обеда, наличие рабочего места и каких-либо социальных пакетов не рекомендуется. Такие положения уместны только в трудовом договоре.

В-третьих, в договоре с управляющим-ИП нужно подробно прописать его ответственность. По гражданско-правовому договору предприниматель может нести ответственность за результаты работы организации всем своим имуществом.

Недостатки работы с управляющим-ИП

Экономия — это одновременно преимущество и недостаток работы с управляющим индивидуальным предпринимателем. Ведь такая оптимизация привлекает внимание налоговых органов.

Недобросовестные компании часто нанимают управляющего-ИП, чтобы сэкономить на налогах. Фактически договор управления скрывает под собой обычные трудовые отношения, как с наемным руководителем. Поэтому налоговая в первую очередь изучает факты, которые позволят переквалифицировать договор с управляющим-ИП в трудовой договор.

О том, что отношения с управляющим индивидуальным предпринимателем являются трудовыми, свидетельствуют следующие обстоятельства:

- ИП ранее был генеральным директором или является учредителем организации;

- регистрация ИП была произведена практически в одно время с регистрацией ООО;

- в договоре отсутствует четкий алгоритм расчета вознаграждения управляющего-ИП и не зависит от результатов работы организации;

- в договоре с управляющим-ИП прописаны положения, характерные для трудового договора: указан распорядок дня, условия для отпусков и так далее.

При этом работа с управляющим-ИП может быть вполне обоснована. Например, если индивидуальный предприниматель обладает большим опытом и навыками.

Будет отлично, если управляющий индивидуальный предприниматель руководит сразу несколькими компаниями и имеет соответствующие ОКВЭДы — 70.22, 69.10 и 69.20. В таком случае будет проще доказать, что договор трудовым не является.