Особенности раздельного учета при расчете налога на прибыль

Если налогоплательщик совмещает общий режим налогообложения и режим ЕНВД, ему необходимо отдельно учитывать доходы и расходы по видам деятельности, подпадающие под разные режимы (пп. 9, 10 ст. 274 НК РФ). Для такого учета зачастую в план счетов внедряются дополнительные субсчета, позволяющие отдельно учитывать доходы и расходы по каждому виду деятельности, а также доходы и расходы, которые невозможно прямо отнести к тому или иному режиму.

Учет доходов, а точнее выручки, обычно не вызывает вопросов, поскольку всегда можно четко определить, по какому виду деятельности поступили средства или была отражена выручка, и разнести суммы по нужным субсчетам.

База по налогу на прибыль при общем режиме определяется без учета доходов, полученных при осуществлении деятельности на ЕНВД.

А вот к доходам, полученным от вмененной деятельности, кроме самой выручки нужно также относить прочие поступления, непосредственно связанные с ее ведением. Это могут быть, например:

- различные бонусы или скидки, получаемые по договорам, заключенным в рамках вмененки (письмо Минфина России от 04.07.2016 № 03-11-11/38954);

- излишки, выявленные при инвентаризации;

- штрафы и пени за просрочку платежей, начисленные в судебном порядке (письмо Минфина России от 22.05. 2007 № 03-11-04/3/168).

Подобные доходы не должны учитываться при расчете налога на прибыль. Они также должны облагаться согласно положениям гл. 26.3, если налогоплательщик не ведет никакой деятельности, кроме подпадающей под ЕНВД (письмо Минфина России от 01.07.2009 № 03-11-06/3/178).

Расчет налога на вмененный доход вам поможет осуществить наш сервис «калькулятор ЕНВД».

Метод начисления

При методе начисления момент признания выручки в бухгалтерском и налоговом учете, как правило, совпадает (п. 5 ПБУ 1/2008, п. 3 ст. 271 НК РФ). Поэтому данные для распределения общехозяйственных (общепроизводственных) расходов между двумя видами деятельности можно взять из бухучета (ст. 313 НК РФ). Для этого организуйте систему ведения раздельного учета доходов и расходов по видам деятельности.

Для организации раздельного учета к счетам учета затрат (25, 26 или 44) откройте соответствующие субсчета. Например, субсчета к счету 26 «Общехозяйственные расходы» могут называться так:

- субсчет «Общехозяйственные расходы по деятельности организации, облагаемой ЕНВД»;

- субсчет «Общехозяйственные расходы по деятельности организации на общей системе налогообложения».

К соответствующим счетам учета выручки (90-1 или 91-1) откройте, например, такие субсчета:

- субсчет «Выручка от деятельности организации, облагаемой ЕНВД»;

- субсчет «Выручка от деятельности организации на общей системе налогообложения».

При методе начисления величина выручки для целей налогообложения может отличаться от величины бухгалтерской выручки. Такая разница возникнет, например, из-за разного порядка учета процентов, полученных по договору коммерческого кредита. В налоговом учете проценты по кредиту нужно включить в состав внереализационных доходов (п. 6 ст. 250 НК РФ). В бухучете они увеличивают сумму выручки (п. 6.2 ПБУ 9/99). В таких случаях нужно либо дополнять бухгалтерские регистры необходимыми реквизитами, либо вести отдельные регистры налогового учета (ст. 313 НК РФ).

Общие расходы: как распределить их по различным видам деятельности

Раздельный учет расходов вести сложнее, нежели учет доходов. Зачастую многие расходы нельзя четко разделить по видам деятельности, поэтому требуется их корректное распределение по ОСНО и ЕНВД.

Например, организация занимается оптовой (ОСНО) и розничной (ЕНВД) торговлей. Товар в розницу отпускает продавец в торговом зале, оптовую торговлю с оформлением договоров поставок и выписыванием товарных накладных осуществляет менеджер по оптовым продажам. Кроме них в компании работают грузчик, директор и бухгалтер, которые заняты в обоих видах деятельности.

Расходы по выплате заработной платы и больничных продавца и менеджера бухгалтер сразу относит на конкретный вид деятельности. Что же касается расходов по заработной плате и больничных грузчика, директора и бухгалтера, то они подлежат распределению, поскольку данные расходы нельзя конкретно разнести по видам деятельности.

О том, как разграничить розничную и оптовую торговлю, читайте в статье «Возможна ли оптовая торговля при ЕНВД»

По мнению финансового ведомства, налогоплательщик может самостоятельно выбрать метод распределения расходов, закрепив его в учетной политике (письмо Минфина России от 04.10.2006 № 03-11-04/3/431).

Законодательством предусмотрен принцип распределения расходов пропорционально доходам, полученным от того или иного вида деятельности (абз. 3 и 4 п. 9 ст. 274 НК РФ). Некоторые суды считают, что налогоплательщики не имеют права использовать какие-либо еще методы распределения общих затрат, кроме метода, основанного на стоимостных показателях (постановление ФАС Северо-Западного округа от 22.05.2012 № А42-5489/2010).

Однако Минфин России не против применения метода распределения расходов пропорционально площади помещений, используемых в конкретной деятельности. Такая точка зрения поддерживается и некоторыми судами (см. постановление ФАС Московского округа от 07.12.2009 № КА-А41/13288-09).

Поскольку по данному вопросу есть разногласия, во избежание конфликтных ситуаций налогоплательщикам следует посоветоваться с территориальными налоговыми органами.

Вопрос о распределении работников по численности для исчисления ЕНВД

Подсчет числа трудящихся для установления возможности применения спецрежима проводится по всей организации, включая подразделения, осуществляющие деятельность как на ЕНВД, так и на ОСНО. Это вытекает как из текста подп. 1 п. 2.2 ст. 346.26 НК РФ, так и из разъяснений Минфина РФ (например, данных в письме от 11.01.2013 № 03-11-06/3/1).

У налогоплательщиков возникает вопрос: как распределить количество работников при подсчете налога к уплате? Одним из физических показателей для расчета доходности является количество работников, которое определяется, согласно ст. 346.27 НК РФ, в среднем за месяц по такому же принципу, который был приведен выше, т. е. с включением работающих по ГПД.

Однако в штатной структуре предприятия, применяющего 2 режима, нередко имеется несколько подразделений, выполняющих функции, относящиеся к организации в целом, а не обслуживающих исключительно отдельные направления работы. К числу подобных могут относиться администрация, бухгалтерия.

Можно привести следующий пример.

Пример

В подразделении, работающем на ЕНВД по бытовым услугам, трудятся 10 человек, в подразделении на ОСНО — 60 человек, а в администрации организации — 30 человек. Базовая доходность этого вида деятельности, согласно п. 3 ст. 346.29 НК РФ, составляет 7 500 руб.

Если умножить этот показатель на 10, мы получим 75 000 руб., а если умножить на 40, то есть суммировать численность подразделения на ЕНВД и администрации (10 + 30), то в результате получим 300 000 руб. Размер ЕНВД к уплате меняется значительно.

Так какой же показатель нужно учитывать?

Как вести раздельный учет для целей исчисления НДС

При общем режиме налогоплательщики должны уплачивать в бюджет НДС, который может быть уменьшен на сумму налога по приобретенным товарам, работам и услугам (ст. 171, 172 НК РФ).

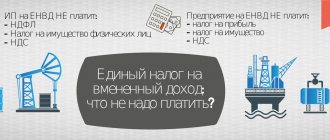

«Вмененщикам» же платить НДС не нужно, за исключением тех сумм налога, которые относятся к импортируемым товарам, работам и услугам. Следовательно, у них нет права на вычет «входного» налога.

В связи с этим налогоплательщикам, применяющим оба режима, необходимо вести раздельный учет сумм налога по приобретаемым товарам (работам, услугам и пр.) (абз. 7 п. 4 ст. 170 НК РФ). Для этого открываются дополнительные субсчета, на которых учитываются суммы НДС отдельно по общему режиму и отдельно по режиму ЕНВД.

Нужно помнить, что отсутствие раздельного учета не позволяет организациям и предпринимателям принимать к вычету суммы «входного» НДС и относить их на расходы при налогообложении прибыли (абз. 8 п. 4 ст. 170 НК РФ).

Правда, НК РФ определил один случай, когда раздельный учет по НДС может не вестись. Это касается тех налоговых периодов, в которые доля затрат по ТРУ, понесенных при вмененной деятельности, не превышает 5% от общей суммы затрат на производство. Тогда все суммы НДС по приобретенным ценностям могут быть приняты к вычету независимо от того, в какой деятельности они были использованы (абз. 9 п. 4 ст. 170 НК РФ).

Подробности см. в материале «Правило 5% срабатывает не всегда».

Во всех остальных случаях придется вести раздельный учет НДС. Об этом мы рассказывали здесь.

Как правильно вести раздельный учет по НДС читайте в этом материале.

См. также «Порядок ведения раздельного учета по НДС в аптеке».

Обо всех изменениях в раздельном учете по НДС мы рассказываем в специальной рубрике «Раздельный учет НДС»

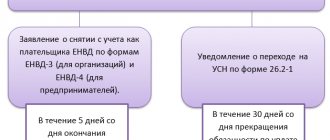

Переход на ЕНВД по одному из направлений

Основным вариантом совместного применения 2 режимов является тот, при котором налогоплательщик сразу после регистрации или в течение работы решает перевести одно из направлений на спецрежим. Для этого нужно:

- убедиться в наличии нужных кодов деятельности организации в госреестре и в соответствии требованиям к плательщикам единого налога по нормам гл. 26.3 НК РФ (отсутствии ограничений);

- удостовериться, что на территории, где будет вестись работа, не введен торговый сбор для нужного направления (это исключает возможность введения для него данного спецрежима, п. 2.1 ст. 326.26 НК РФ);

- представить в налоговый орган заявление о постановке на учет в качестве плательщика ЕНВД по месту нахождения организации или соответствующего подразделения (п. 2 ст. 346.28 НК РФ).

Целесообразно провести предварительный расчет налога. Для этого понадобится изучить нормативный акт, устанавливающий коэффициент К_2 в соответствующем населенном пункте.

Для чего нужно распределять суммы страховых взносов при расчете налога на прибыль и ЕНВД

Выплачивая вознаграждения своим работникам, все работодатели должны рассчитать и перечислить взносы на обязательное страхование.

К таким взносам относятся:

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- обязательное пенсионное страхование;

- обязательное медицинское страхование.

Более подробно о страховых взносах читайте в статье «Тариф страховых взносов на 2022 год в таблице»

При расчете налога на прибыль суммы взносов на обязательное страхование должны уменьшать базу по налогу (п. 2 ст. 263 НК РФ). Однако это касается только тех взносов, которые относятся к общему режиму.

Взносы, относящиеся к вмененке, а также фиксированные платежи в ПФР (уплачиваемые индивидуальными предпринимателями, которые не начисляют никаких вознаграждений в пользу физических лиц) уменьшают непосредственно сам налог на вмененный доход (п. 2 ст. 346.32 НК РФ).

Таким образом, при совмещении двух режимов для корректного расчета налога на прибыль и ЕНВД налогоплательщику нужно распределить суммы страховых взносов по видам деятельности, что, в свою очередь, требует распределения всех выплат в пользу работников по режимам.

Распределить суммы вознаграждений работников, занятых в одной деятельности, — несложная задача. Лучше всего обозначить, какой вид деятельности обслуживает данный работник, в трудовом договоре или других подобных документах.

Но если работник обслуживает оба режима (например, административно-управленческий персонал), могут возникнуть вопросы.

Для ведения раздельного учета необходимо предусмотреть дополнительные субсчета к счетам по учету затрат и страхвзносов, на которых будут отражаться начисленные вознаграждения и взносы отдельно по работникам на ОСНО и ЕНВД, а также вознаграждения и взносы, которые невозможно отнести к конкретному режиму.

Совмещение ЕНВД и ОСНО

Когда предприниматели и юрлица регистрируются, они выбирают режим, на котором будут работать. Его можно сменить в процессе деятельности, но для этого нужно выждать определенные сроки и соблюсти условия.

ЕНВД могут применять только предприятия ограниченных сфер деятельности, соблюдающие условия применения вмененки. Преимущество ЕНВД — возможность заменить единым налогом уплату НДС, налога на имущество и прибыль. Совмещение режимов позволяет оптимизировать налоговые платежи и снизить налоговую нагрузку, но если вы решили совмещать эти два режима, готовьтесь вести раздельный учет обязательств, активов и хозопераций.

ОСНО связан с уплатой налога на прибыль, НДС и налога на имущество. Если не разделять учет, можно столкнуться с затруднениями при расчете суммы разных налогов и последующими претензиями от налоговых органов.

Совмещать ОСНО и ЕНВД в 2022 году нельзя. С 1 января вмененку отменят. Выберите новую систему налогообложения с помощью нашего онлайн-калькулятора: введите свои параметры, чтобы найти самый выгодный режим. Мы ответили на популярные вопросы об отмене ЕНВД и переходном периоде в статье. Если вы не найдете ответа — задайте свой вопрос в комментариях, мы обязательно ответим.

Вознаграждения в пользу каких работников подлежат распределению при расчете страховых взносов

Если работник задействован или обслуживает оба вида деятельности, подпадающие и под ОСНО, и под ЕНВД, то его заработная плата (и другие вознаграждения) подлежит распределению.

Таким образом, необходимо распределять выплаты:

- в пользу работников, занятых в видах деятельностях, относящихся к разным режимам налогообложения (например, продавец торгового зала осуществляет оптовые продажи);

- в пользу административно-управленческого и прочего вспомогательного персонала, обслуживающего ведение бизнеса.

Итоги

При совмещении режимов ЕНВД и ОСНО необходимо вести раздельный учет доходов, расходов, активов и физических показателей, применяемых для расчета вмененного налога. Если порядок учета доходов практически не вызывает вопросов, то алгоритм распределения затрат законодательно не регламентирован и поясняется многочисленными письмами чиновников.

Обо всех новшествах и разъяснениях чиновников мы рассказыаем в специальной рубрике «ЕНВД»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.