Как уже следует из названия, эти формы крепко связаны с режимом налогообложения в виде единого налога на вмененный доход. Или проще говоря, ЕНВД.

Вебинар от Контура «Отмена ЕНВД. Пора действовать!»

10 ноября в 10:00 по МСК, участие бесплатное

Зарегистрироваться

Напомним, ЕНВД применяется в отношении отдельных видов деятельности (розница, транспорт, общепит, бытовые услуги и т п.). Полный перечень приводится в пункте 2 статьи 346.26 НК РФ.

Каждый регион сам определяет какие виды деятельности облагаются ЕНВД. В Москве и Санкт-Петербурге, как известно, ЕНВД нет.

Сам налогоплательщик в дальнейшем выбирает, применять ли ему для отдельного бизнеса ЕНВД или нет. Иногда это экономически выгодно, например розничный магазин с большим оборотом на ЕНВД, а торговля оптом — на упрощенном режиме.

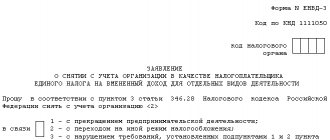

Чтобы начать применять ЕНВД, организации должны подать в налоговую заявление по форме ЕНВД-1, а индивидуальные предприниматели — ЕНВД-2.

Перейти на ЕНВД с 1 января 2022 года будет невозможно, этот режим отменят по всей стране. Плательщикам ЕНВД пора выбирать новый налоговый режим, а тем, кто только собирается открыть бизнес, надо рассмотреть альтернативы. Подберите для себя выгодную систему налогообложения с помощью нашего онлайн-калькулятора, чтобы не переплачивать налоги. А чтобы не запутаться в переходном периоде, прочитайте статью с разъяснениями экспертов. Если вы не найдете ответа на свой вопрос — задайте его в комментариях к тексту, мы обязательно ответим.

Что собой представляет заявление ЕНВД-2 в 2022 году

Заявление ЕНВД-2 нужно подать индивидуальному предпринимателю, чтобы быть поставленным на учет налоговыми органами в качестве плательщика единого налога на вмененный доход.

ВНИМАНИЕ! С 2022 года ЕНВД прекращает свое действие на территории всей страны. Но ряд субъектов решил отказаться от спецрежима уже сейчас. Подробности см. здесь.

Кроме заявления, для постановки на учет от налогоплательщика не требуется больше никаких документов (письмо ФНС от 28.12.2015 № ГД-18-14/1644, п. 1 письма ФНС от 21.09.2009 № МН-22-6/[email protected]).

О процедуре постановки на учет в настоящее время можно узнать из этой статьи.

Форма ЕНВД-2 утверждена приказом ФНС от 11.12.2012 № ММВ-7-6/[email protected] и применяется для постановки на учет именно индивидуальных предпринимателей.

Сама форма ЕНВД-2 с образцом заполнения будут представлены в статье ниже.

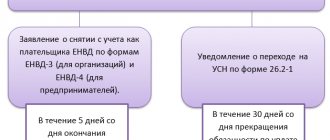

Если вам нужен пример заполнения заявления о снятии ИП с учета в качестве плательщика ЕНВД (форма ЕНВД-4), вы можете найти его в КонсультантПлюс. Получите бесплатный доступ к системе и переходите к образцу.

Особенности перехода на ЕНВД

Система ЕНВД распространяется на отдельные виды деятельности, а не на бизнес в целом. Все варианты работ, которые можно выполнять на вменёнке, перечислены в п. 2 ст. 346.26 НК РФ. В список попали розничная торговля, общепит, бытовые услуги, пассажирские и грузовые перевозки и многое другое.

На ЕНВД можно переводить как все виды деятельности, так и отдельные. Есть два варианта развития событий.

Выбор одного вида деятельности

Если при регистрации ИП вы выбрали и указали в заявлении один вид деятельности, которым будете заниматься, то ситуация самая простая. В течение пяти дней после регистрации в налоговую нужно подать заявление о переходе на ЕНВД.

Так как вы осуществляете только один вид деятельности, то будете сдавать отчетность и платить налоги только из числа предусмотренных вменённкой: ежеквартальные декларации, отчётность по сотрудникам и вменённый налог.

Выбор нескольких видов деятельности

При регистрации вы указали несколько видов деятельности, а на ЕНВД перевели не все. В этом случае ФНС посчитает, что вы совмещаете налоговые режимы даже если часть из указанных видов деятельности не ведётся. Режим, с которым будет совмещена вменёнка, зависит от ваших действий при регистрации:

- Совмещение ЕНВД с ОСНО — если вы не подали уведомление о переходе на УСН при регистрации ИП и в течение 30 дней после. Придётся сдавать нулевые или заполненные декларации по всем налогам, которые предусмотрены общим режимом, в том числе по НДФЛ и НДС.

- Совмещение ЕНВД и УСН — в момент регистрации или в течение 30 дней после вы подали уведомление о применении УСН, а затем часть деятельности перевели на вменёнку. Придётся отчитываться по ЕНВД и ежегодно сдавать нулевую декларацию по упрощёнке.

С УСН на ЕНВД можно перейти в любой момент — хоть в начале года, хоть в середине. Об этом сказано в Письме Минфина России № 03-11-06/3/52556 от 16.07.2019.

Совмещение ЕНВД с другими налоговыми режимами бизнесмены часто выбирают специально. Это помогает оптимизировать налоговую нагрузку и расширить список возможных видов деятельности. Самый яркий пример — рестораны и кафе. Зал и кухня работают на ЕНВД, а бар на УСН. Так делают, чтобы получить возможность продавать алкоголь: на вменёнке это запрещено (ст. 346.27 НК РФ).

С начала 2022 года ЕНВД отменят по всей России. Такое решение представлено в ФЗ от 29.06.2012 № 97-ФЗ. Поэтому вам придётся переходить на ОСНО, УСН или ПСН.

Когда подается форма 2-ЕНВД

Начиная с 01.01.2013 и по настоящее время заявление ЕНВД-2 подается в налоговые органы в течение 5 дней с того момента, когда началось осуществление деятельности, подпадающей под вмененку. Налоговики поставят предпринимателя на учет в качестве плательщика вмененного налога в тот день, который будет указан в форме ЕНВД-2 как день начала применения деятельности на вмененке.

Отметим, что переход на режим ЕНВД осуществляется по желанию предпринимателя. Учитывая, что в заявлении он может поставить любую дату из тех 5 дней, которые отводятся ему на подачу формы 2-ЕНВД, момент начала ведения и момент перехода могут не совпадать.

Что будет, если пропустить срок подачи заявления, разъяснено в Путеводителе от КонсультантПлюс. Бесплатно получите пробный доступ к К+ и переходите в материал.

Срок подачи ЕНВД-2

Подать заполненную ЕНВД-2 нужно не позднее 5-ти дней (рабочих) с начала ведения бизнеса, подлежащего обложению специальным налогом.

Этот срок должен обязательно соблюдаться коммерсантом, в противном случае штраф составит достаточно существенную сумму в 10000 руб. Кроме того, осуществление бизнеса на вмененном режиме без подачи заявления ЕНВД-2 выступает поводом для дополнительной ответственности в размере 10 %-тов от доходной части, полученной за данный период времени от той деятельности, которая должна была быть переведена на «вмененку». Минимально возможный штраф ограничен 40000 руб. Данная ответственность закреплена в налоговом кодексе (1-й пункт 116-й статьи).

Неподача заявления ЕНВД-2 для налоговиков означает, что ИП не желает в добровольном порядке работать на ЕНВД и, при отсутствии уведомления о переходе на УСН, считается, что коммерсант работает по общему классическому налоговому режиму.

На основании полученного заявления ЕНВД-2 налоговые специалисты подготавливают уведомление, подтверждающее факт постановки ИП на учет в виде плательщика ЕНВД. На это действие отводится срок в 5 дней, в течении которых уведомление передается коммерсанту.

Подача заявления ЕНВД-2 является обязательным действием для добровольного применения режима ЕНВД.

Добровольный порядок действует с начала 2013г. Если компания до конца 2012г. применяла «вмененный» режим и подавала соответствующее заявление в налоговую, то повторно его подавать после 2013г. не требуется. Если работа на ЕНВД велась до конца 2012г., но налоговая об этом не проинформирована посредством заявление, то совершить это действие нужно в следующем году для того, чтобы иметь возможность добровольно работать на «вмененке».

Как заполнить ЕНВД-2: порядок и особенности заполнения

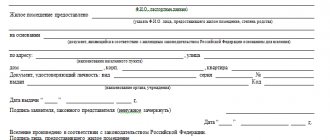

Заявление ЕНВД-2 (бланк, применяемый в 2022 году) имеет строго регламентированную форму и порядок заполнения.

В бланке ЕНВД-2 указывается ИНН и ОГРНИП налогоплательщика, его фамилия, имя, отчество (при его наличии). Кроме того, необходимо указать дату начала применения вмененки. Также нужно упомянуть о приложениях к настоящему заявлению.

Заявление подписывается налогоплательщиком либо его уполномоченным представителем. Указывается дата подписи.

Если заявление ЕНВД-2 составляет и сдает уполномоченный представитель предпринимателя (пп. 1, 3 ст. 26 НК РФ), вместе с заявлением ему нужно иметь копию документа, подтверждающего его полномочия. Таково требование приказа № ММВ-7-6/[email protected] (см. примечания к форме заявления о постановке на учет индивидуального предпринимателя в качестве налогоплательщика ЕНВД (ЕНВД-2), а также п. 10 разд. II приложения 10).

При сдаче ЕНВД-2 на бланке формы налоговый инспектор должен поставить отметку о том, какой датой заявление принято и под каким номером оно зарегистрировано. Затем налоговыми органами отражается информация о постановке индивидуального предпринимателя на учет в качестве плательщика вмененного налога.

Правильно выбрать ИФНС для постановки на учет и подачи заявления вам помогут разъяснения экспертов К+. Получите пробный доступ и переходите в Путеводитель по ЕНВД.

О получении уведомления о постановке на учет в качестве вмененщика читайте в статье «Как получить уведомление о применении ЕНВД?».

Порядок заполнения страницы 001 заявления по форме № ЕНВД-2

1. В поле «ИНН» указывается идентификационный номер налогоплательщика. Он присваивается человеку с рождения, один единственный раз и за всю жизнь не меняется.

Посмотреть идентификационный номер можно в свидетельстве о постановке на учет физического лица в налоговом органе. Если свидетельства Вы не получали или оно было утеряно, можно обратиться к сервису Федеральной налоговой службы или ИФНС по месту жительства.

Не забывайте, что ИНН у физического лица состоит из 12 цифр, поэтому пустых ячеек (знакомест) оставаться не должно.

2. В поле «код налогового органа» указывается четырехзначный код налогового органа, на территории которого ИП осуществляет «вмененную» деятельность (абз.2 п.2 ст.346.28 НК РФ). Если предприниматель занимается развозной и разносной розничной торговлей, оказывает услуги по перевозке пассажиров и грузов, или размещает рекламу на транспортных средствах, то встать на учет необходимо по месту жительства (абз.3 п.2 ст.346.28 НК РФ). Ниже в таблице перечислены коды налоговых инспекций Ярославской области. Также узнать код налогового органа, куда подается заявление, можно на сайте ФНС России.

Таблица 1 – Коды налоговых инспекций Ярославской области

| Код ИФНС | Наименование ИФНС | Обслуживает налогоплательщиков |

| 7600 | Управление Федеральной налоговой службы по Ярославской области | |

| 7602 | Инспекция Федеральной налоговой службы по Дзержинскому району г. Ярославля | Дзержинского района г. Ярославля |

| 7603 | Инспекция Федеральной налоговой службы по Заволжскому району г. Ярославля | Заволжского района г. Ярославля |

| 7604 | Межрайонная инспекция Федеральной налоговой службы № 5 по Ярославской области | Кировского, Фрунзенского, Красноперекопского р-нов г. Ярославля |

| 7606 | Инспекция Федеральной налоговой службы по Ленинскому району г. Ярославля | Ленинского района г. Ярославля |

| 7608 | Межрайонная инспекция Федеральной налоговой службы № 1 по Ярославской области | г. Переславль-Залесского, Переславль-Залесского муниципального района |

| 7609 | Межрайонная инспекция Федеральной налоговой службы № 2 по Ярославской области | Ростовского, Борисоглебского, Гаврилов-Ямского муниципальных р-нов |

| 7610 | Межрайонная инспекция Федеральной налоговой службы № 3 по Ярославской области | г. Рыбинска, Рыбинского, Пошехонского муниципальных р-нов |

| 7611 | Межрайонная инспекция Федеральной налоговой службы № 4 по Ярославской области | Тутаевского, Большесельского, Любимского, Первомайского, Даниловского муниципальных р-нов |

| 7612 | Межрайонная инспекция Федеральной налоговой службы № 8 по Ярославской области | Угличского, Брейтовского, Мышкинского, Некоузского муниципальных р-нов |

| 7627 | Межрайонная инспекция Федеральной налоговой службы № 7 по Ярославской области | Ярославского, Некрасовского муниципальных р-нов |

3. Следующее поле «Прошу в соответствии с пунктами 2 и 3 статьи 346.28 Налогового кодекса Российской Федерации поставить на учет индивидуального предпринимателя» состоит из 3-х строк. В первой указывается фамилия, во второй – имя, в третьей – отчество индивидуального предпринимателя без сокращений.

4. В поле «ОГРНИП» указывается основной государственный регистрационный номер ИП из 15 цифр. Его можно посмотреть в свидетельстве о государственной регистрации физического лица в качестве индивидуального предпринимателя.

5. В поле «Дата начала применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» проставляется дата (день, месяц и год) начала применения спецрежима ЕНВД.

6. В поле «Приложение к заявлению составлено на» указывается количество страниц приложения к форме ЕНВД-2. Их может быть несколько: один, два, три и т. д., в зависимости от числа видов предпринимательской деятельности и (или) мест их осуществления, которые предприниматель пропишет в приложении.

7. Поле «с приложением копии документа на» проставляется количество страниц копии документа (доверенности), который подтверждает полномочия представителя ИП.

8. В разделе «Достоверность и полноту сведений, указанных в настоящем заявлении, подтверждаю» указываются несколько показателей.

В поле с кодом лица, которым представлено заявление, указывается:

- цифра 1 – если документ подан непосредственно индивидуальным предпринимателем;

- цифра 2 – если бланк передан в инспекцию доверенным лицом.

Во втором случае необходимо построчно заполнить данные представителя ИП в поле «фамилия, имя, отчество полностью». Также в поле «ИНН» указывается его ИНН (при наличии).

В поле «Номер контактного телефона» необходимо прописать номер контактного телефона с кодом города, по которому можно связаться с лицом, представившим заявление. Номер указывается без пробелов и прочерков.

Заявление подписывается в отведенном для этого месте. В поле «Дата» проставляется дата (день, месяц и год) когда было подписано заявление.

В поле «Наименование документа, подтверждающего полномочия представителя» указываются наименование и реквизиты документа, на основании которого представитель осуществляет свои полномочия.

Образец заполнения полей раздела при подаче заявления уполномоченным лицом представлен ниже.

Разделы «Заполняется работником налогового органа» и «Сведения о постановке на учет» заполняются налоговым органом. В них предприниматель ничего не должен указывать.

В результате мы получили первую заполненную страницу заявления формы № ЕНВД-2.

Что отражается в приложении к форме ЕНВД-2

Приложение к форме ЕНВД-2 является его неотъемлемой частью и содержит сведения о тех видах деятельности, которыми собирается заняться предприниматель, и местах осуществления таковых.

В приложении также должны найти отражение адреса осуществления предпринимательской деятельности с указанием кода деятельности по каждому адресу. Код вида предпринимательской деятельности указывается в соответствии с приложением к порядку заполнения налоговой декларации по ЕНВД для отдельных видов деятельности.

Если количество видов деятельности на вмененке превышает 3, предприниматель должен заполнить столько листов приложений к заявлению ЕНВД-2, сколько необходимо для полного отражения всех видов его деятельности.

Особенности заполнения

Заявления по ЕНВД заполняются черной или синей шариковой ручкой печатными буквами (или, если речь идет об электронном документообороте — шрифтом Courier New, 18) с прочерками на месте каждого незаполненного поля. В одной ячейке должен — строго один символ, хотя Excel позволяет вбить несколько. Даже если незаполненным остается целый блок, в ячейках должны быть прочерки.

В графе “Прошу поставить на учет” указываем ФИО в полной форме в именительном падеже.

Неправильно: Осколову Анастасию Игоревну

Обратите внимание: коды видов предпринимательской деятельности для ЕНВД

Если ИП подает заявление собственноручно, блок про представителя заполнять не нужно. Если же документы передает доверенное лицо, то его ФИО вписываются в именительном падеже, а под ними указывается тип документа (например, доверенность), дающего право представлять ИП.

Как видно, форма предполагает представление 3 видов деятельности (заполняются в приложении). Если вы планируете переводить на ЕНВД большее количество услуг, то распечатайте вторую страницу дважды и прикрепите ее к уже заполненным, обозначив в шапке номер 003, а на странице один укажите, что приложение к заявлению представлено на 002 страницах.

Итоги

Форма бланка заявления о постановке индивидуального предпринимателя на учет в качестве плательщика ЕНВД утверждена приказом ФНС России от 11.12.2012 № ММВ-7-6/[email protected] и в течение 2013–2018 годов не изменялась. В 2022 году постановка на ЕНВД-учет ИП производится на этом же бланке.

См. также: «Снятие с учета ЕНВД: условия и сроки».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Действия при ошибках

При составлении заявки предпринимателями часто допускаются ошибки (указываются неправильные коды и другая информация). Тогда следует обратиться в налоговый орган, куда сдавался документ. Некоторые инспекторы требуют составлять новое уведомление, а другие – проходить более сложные процедуры.

Если у территориального органа нет полномочий для внесения корректировок в программу, плательщики должны писать уведомление о снятии их с учета по неверно указанному типу деятельности. После этого нужно написать новую заявку о постановке на учет в откорректированном варианте.