Что такое ЕНВД

Единый налог на вмененный доход – это специальный налоговый режим, который могут применять индивидуальные предприниматели и организации в отношении определенных видов деятельности.

Примечание

: в отличие от УСН для ЕНВД фактически полученный доход значения не имеет. Налог рассчитывается, исходя из размера предполагаемого дохода, который устанавливает (вменяет) государство.

Особенностью ЕНВД, как и любого другого специального режима, является замена основных налогов общей системы налогообложения одним – единым. На вмененке не подлежат уплате:

- НДФЛ (для ИП).

- Налог на прибыль (для организаций).

- НДС (кроме экспорта).

- Налог на имущество (за исключением объектов, налоговая база по которым определяется как их кадастровая стоимость).

Сформировать декларацию ЕНВД

О том, как заполнить декларацию ЕНВД за 4 квартал 2022 года, читайте здесь.

Переход на единый налог на вмененный доход (ЕНВД) при регистрации ИП

От налоговых платежей никуда не деться. У индивидуальных предпринимателей эта необходимость возникает сразу же следом за регистрацией. И если сам факт налогообложения не обсуждается, то в порядке начисления и сроках выплаты есть выбор. И это зависит от того, на каком режиме налогообложения остановился предприниматель. И задуматься об этом стоит перед регистрацией. Данная статья расскажет вам, как встать на ЕНВД при регистрации ИП, когда платить налоги после регистрации, а также о других важных моментах.

Кто имеет право применять ЕНВД

ИП и организации, отвечающие определенным условиям, в частности:

- Количество сотрудников не превышает 100 человек (указанное ограничение до 31.12.2020 года не применяется к кооперативам и хозобществам, учредителем которых является потребительское общество или союз).

- Доля участия других организаций не более 25%, за исключением организаций, чей уставной капитал состоит из вкладов общественных организаций инвалидов.

Обратите внимание

, с 1 января 2022 года

нельзя применять ЕНВД

при продаже одежды из меха, обувных товаров и лекарственных средств. Указанные товарные группы подлежат обязательной маркировке. В соответствии с новой редакцией ст. 346.27 НК РФ, их реализация не признается розничной торговлей в рамках ЕНВД.

Кто не может применять ЕНВД

- Организации и ИП численность сотрудников которых превышает 100 человек.

- Организации, в которых доля участия других организаций не превышает 25%, за исключением ряда учреждений, перечисленных пп.2 п. 2.2 ст. 346.26 НК РФ.

- Организации и ИП в отношении продажи лекарственных препаратов, обуви, а также меховых изделий (одежды, аксессуаров).

- ИП и организации, ведущие деятельность в рамках договоров простого товарищества или доверительного управления.

- ИП и организации, оказывающие услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

- Учреждения образования, здравоохранения и социального обеспечения, оказывающие услуги общественного питания.

- Организации, относящиеся к категории крупнейших налогоплательщиков.

Критерии отнесения той или иной организации к крупнейшим налогоплательщикам установлены Приказом ФНС России от 16.05.2007 N ММ-3-06/[email protected] Разделяют 2 категории крупнейших налогоплательщиков: регионального и федерального уровней.

К региональным относятся организации с объемом доходов за год (любой из трех последних, не считая последнего отчетного) составляет от 10 до 35 млрд. руб.

К крупнейшим налогоплательщикам федерального уровня относятся организации, суммарный объем доходов которых превышает 35 млрд. руб.

Отдельные критерии установлены для организаций оборонно-промышленного комплекса, стратегических предприятий и обществ.

При наличии лицензии, к крупнейшим налогоплательщиком относятся кредитные организации, страховые компании (осуществляющие страхование, перестрахование, взаимное страхование), участники рынка ценных бумаг, страховые брокеры, организации осуществляющие деятельность по пенсионному страхованию и обеспечению.

Примечание

: к крупнейшим налогоплательщикам не может быть отнесена организация, применяющая специальные режимы налогообложения.

Можно ли перейти после регистрации индивидуального предпринимателя

Как сдать нулевую отчетность в налоговую для ИП на УСН — инструкция

В обязательном порядке дату перехода (к примеру, квартал или отчетный календарный год) каждый налогоплательщик указывает при заполнении заявления. Одновременно с этим, переход можно с легкостью инициировать:

- в начале отчетного календарного года;

- в середине отчетного периода.

Во время осуществления перехода, предприниматель берет на себя обязанность по своевременному уведомлению налоговой службы о данном факте. К примеру, в случае с использованием УСН — не позднее 15 января того года, когда инициирована процедура перехода.

Завершение использования рассматриваемого режима налогообложения может быть инициирована:

- на основании добровольно принятого решения — согласно нормам ст. 346.28 НК РФ;

- на основании норм федерального законодательства, при которых предприниматель аннулирует ранее имеющиеся основания, предоставляющие возможность использовать вмененку — согласно правилам ст. 346.26 НК РФ.

За что не платит ИП на ЕНВД

В случае необходимости инициировать процедуру перехода на рассматриваемый тип налогообложения, к примеру, предпринимателя, который занят в сфере грузоперевозок, не с начала отчетного года, необходимо обращать внимание на следующие ключевые особенности:

- в случае перехода с упрощенного режима налогообложения, воспользоваться правом на переход на ЕНВД можно только с 1 января того года, который следует за отчетным (согласно поданной декларации) периодом;

- при необходимости выполнить переход с ОСНО расчет суммы вмененного налога можно выполнить, беря во внимание дату, которая указана в заявлении для регионального представительства налоговой службы — в течение 5-дневного периода.

В случае с новыми налогоплательщиками заявление о необходимости использовать рассматриваемый тип налогообложения в обязательном порядке должно быть передано на рассмотрение в течение 5-дневного срока после официальной постановки на налоговый учет.

Одновременно с этим, определение налоговой базы за неполный отчетный месяц осуществляется, беря во внимание коэффициент, полученный в результате пропорции суммарного числа отработанных дней пребывания на вмененке по отношении к суммарному числу календарных жней в месяце — согласно правилам ст. 346.29 Налогового Кодекса РФ.

Согласно нормам федерального законодательства, уровень ответственности, в частности штраф, ничем не отличается от того, который предусмотрен для тех индивидуальных предпринимателей, которые используют иные режимы налогообложения. Именно по этой причине, в 2022 году принято выделять следующие разновидности нарушений норм российского законодательства, которые влекут за собой административное взыскание:

- отсутствие факта постановки на налоговый учет;

- несвоевременно поданная декларация либо ее отсутствие вовсе;

- установлен факт нарушения правил учета доходов и расходов;

- отсутствие уплаты налогов;

- невыполнение в полном либо частичном объеме взятых на себя обязательств налоговым агентом;

- не предоставление соответствующей отчетности в многочисленные фонды.

Помимо этого, ответственность может наступить по причине не предоставления сведений о налоговом контроле. Размер штрафа разный (к примеру, есть просрочка или нет и пр.), оплатить можно в режиме онлайн. Однако, если поставить своевременно на учет свой бизнес, можно легко избежать неприятных последствий.

Виды деятельности подпадающие под ЕНВД

Классификатор видов деятельности, в отношении которых предусмотрено применение ЕНВД

ЕНВД применяется в отношении следующих видов предпринимательской деятельности (п. 2 ст. 346.26 НК РФ):

- Бытовые и ветеринарные услуги.

- Ремонт, техническое обслуживание и мойка автомототранспортных средств.

- Предоставление мест для стоянки или хранения автотранспортных средств.

- Перевозка пассажиров и грузов (при условии, что количество используемых для оказания этих услуг транспортных средств не более 20).

- Розничная торговля через магазины и павильоны, с площадью торгового зала не более 150 квадратных метров по каждому объекту.

- Розничная торговля через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети.

- Общественное питание через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту.

- Общественное питание через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

- Распространение наружной рекламы с использованием рекламных конструкций.

- Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств.

- Предоставление помещений для временного размещения или проживания (при условии, что площадь помещений не более 500 кв. метров).

- Передача во временное владение или пользование торговых мест или земельных участков.

Примечание

: 24 ноября 2016 года Распоряжением Правительства РФ от 24.11.2016 № 2496-р был утвержден новый перечень кодов услуг относимых к бытовым в целях применения ЕНВД.

В каждом муниципальном образовании местные органы власти самостоятельно решают по каким видам деятельности налогоплательщики вправе перейти на ЕНВД. Поэтому в зависимости от субъекта этот список может изменяться. Перечень видов деятельности, подпадающих под вмененку, указывается в нормативном акте местных органов власти.

Примечание

: в ряде регионов, например, в Москве, ЕНВД не установлен.

Переход на ЕНВД в 2022 году

Для перехода на ЕНВД необходимо в течение 5 дней

, после начала осуществления деятельности, заполнить в 2-х экземплярах заявление (для организаций – форма ЕНВД-1, для ИП – форма ЕНВД-2) и подать его в налоговую службу.

Заявление подается в ИФНС по месту ведения деятельности

, но в случае оказания таких услуг, как:

- Развозная или разносная розничная торговля.

- Размещение рекламы на транспортных средствах.

- Оказание автотранспортных услуг по перевозке пассажиров и грузов

заявление о переходе на ЕНВД, организациям необходимо подавать по месту нахождения, а ИП по месту своего жительства.

Если деятельность ведется в нескольких местах одного города или района (с одним ОКТМО), то вставать на учет как плательщик ЕНВД в каждой налоговой службе не нужно.

В течение 5 дней

после получения заявления, налоговая служба должна выдать уведомление, подтверждающее постановку ИП или организации на учет в качестве плательщика ЕНВД.

Условия для перехода для перехода на ЕНВД в 2022 году

- Количество сотрудников менее 100 человек.

- Доля участия других организаций не более 25%.

- Организация или ИП не относятся к субъектам, которым запрещено применять ЕНВД (пп.2 п. 2.2 ст. 346.26 НК РФ, ст. 346.27 НК РФ).

- ЕНВД введен на территории, на которой планируется ведение деятельности.

Документы, нужные для перехода на «вмененку»

Чтобы перейти к ЕНВД, заинтересованной стороне необходимо предоставить налоговикам ряд документов.

Если это ИП, то потребуются:

- заявление о желании применять ЕНВД;

- паспорт;

- свидетельства о налоговом учете и гос. регистрации в качестве ИП.

Учредителям ООО для перехода на ЕНВД нужно предоставить:

- заявление о желании применять ЕНВД;

- свидетельства о налоговом учете и гос. регистрации.

Расчет налога ЕНВД в 2020 году

Единый налог на вмененный доход за один месяц

рассчитывается по следующей формуле:

ЕНВД = Базовая доходность x Физический показатель x К1 x К2 x 15%

Базовая доходность

устанавливается государством в расчете на единицу физического показателя и зависит от вида предпринимательской деятельности.

Физический показатель

у каждого вида деятельности свой (как правило, это количество работников, квадратных метров и т.д.).

Таблица 1. Базовая доходность и физические показатели по видам деятельности ЕНВД

| Код деятельности | Вид деятельности | Физически показатели | Базовая доходность в месяц |

| 01 | Оказание бытовых услуг | Количество работников, включая индивидуального предпринимателя | 7 500 |

| 02 | Оказание ветеринарных услуг | Количество работников, включая индивидуального предпринимателя | 7 500 |

| 03 | Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств | Количество работников, включая индивидуального предпринимателя | 12 000 |

| 04 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках | Общая площадь стоянки (в квадратных метрах) | 50 |

| 05 | Оказание автотранспортных услуг по перевозке грузов | Количество автотранспортных средств, используемых для перевозки грузов | 6 000 |

| 06 | Оказание автотранспортных услуг по перевозке пассажиров | Количество посадочных мест | 1 500 |

| 07 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы | Площадь торгового зала (в квадратных метрах) | 1 800 |

| 08 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров | Количество торговых мест | 9 000 |

| 09 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров | Площадь торгового места (в квадратных метрах) | 1 800 |

| 10 | Развозная и разносная розничная торговля | Количество работников, включая индивидуального предпринимателя | 4 500 |

| 11 | Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей | Площадь зала обслуживания посетителей (в квадратных метрах) | 1 000 |

| 12 | Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей | Количество работников, включая индивидуального предпринимателя | 4 500 |

| 13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) | Площадь, предназначенная для нанесения изображения (в квадратных метрах) | 3 000 |

| 14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения | Площадь экспонирующей поверхности (в квадратных метрах) | 4 000 |

| 15 | Распространение наружной рекламы с использованием электронных табло | Площадь светоизлучающей поверхности (в квадратных метрах) | 5 000 |

| 16 | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств | Количество транспортных средств, используемых для размещения рекламы | 10 000 |

| 17 | Оказание услуг по временному размещению и проживанию | Общая площадь помещения для временного размещения и проживания (в квадратных метрах) | 1000 |

| 18 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров | Количество переданных во временное владение и (или) в пользование торговых мест, объектов нестационарной торговой сети, объектов организации общественного питания | 6000 |

| 19 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров | Площадь переданного во временное владение и (или) в пользование торгового места, объекта нестационарной торговой сети, объекта организации общественного питания (в квадратных метрах) | 1 200 |

| 20 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров | Количество переданных во временное владение и (или) в пользование земельных участков | 10 000 |

| 21 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров | Площадь переданного во временное владение и (или) в пользование земельного участка (в квадратных метрах) | 1 000 |

| 22 | Реализация товаров с использованием торговых автоматов | Количество торговых автоматов | 4500 |

К1

– коэффициент-дефлятор. Его значение, на каждый календарный год устанавливает Министерство экономического развития России. В 2019 году данный коэффициент составлял К1 = 1,915. На начало

2020 года

он утвержден в размере

2,005

(приказ № 684 от 21.10.2019).

К2

– корректирующий коэффициент. Его устанавливают власти муниципальных образований с целью уменьшения размера налога ЕНВД, для тех или иных видов деятельности. Узнать его значение вы можете на официальном сайте ФНС (в верхней части сайта выберите свой регион, после чего внизу страницы в разделе «Особенности регионального законодательства» появится правовой акт с необходимой информацией).

Обратите внимание

, с 1 октября 2015 года местные власти в регионах получили право изменять

налоговую ставку

ЕНВД. Разброс величины составляет от 7,5 до 15 процентов в зависимости от категории налогоплательщика и вида предпринимательской деятельности.

Расчет налога ЕНВД за квартал

Для расчета ЕНВД за квартал

необходимо сложить суммы налогов по месяцам. Также можно умножить величину налога за один месяц на

3

, но только при условии, что в течение квартала не менялся физпоказатель (новое значение показателя необходимо учитывать при расчете, начиная с того же месяца, в котором он изменился).

Расчет налога ЕНВД за неполный месяц

Для расчета ЕНВД за неполный месяц

, необходимо величину налога за целый месяц умножить на количество фактических дней ведения деятельности за месяц и разделить на количество календарных дней в месяце.

Расчет налога ЕНВД по нескольким видам деятельности

Если у вас несколько видов деятельности

подпадающих под ЕНВД, тогда налог по каждому из них необходимо рассчитывать отдельно, после чего получившиеся суммы складывать. Если же деятельность ведется в

разных муниципальных образованиях

, тогда налог необходимо рассчитывать и уплачивать отдельно по каждому ОКТМО.

Как уменьшить налог ЕНВД

- Индивидуальные предприниматели без работников

могут уменьшить

100%

налога ЕНВД на сумму уплаченных в налоговом периоде (квартале) фиксированных платежей за себя. ИП самостоятельно выбирают наиболее удобный график уплаты страховых взносов за себя (главное, чтобы вся сумма вовремя была уплачена в рамках календарного года, т.е. с 1 января по 31 декабря).Обратите внимание

, что в соответствии с Письмом Минфина России от 26.01.2016 № 03-11-09/2852 вмененщикам разрешили уменьшать налог на страховые взносы, уплаченные в другом квартале при условии, что они были уплачены до момента сдачи декларации по прошедшему отчетному периоду. Например, ИП может уменьшить налог за 1 квартал на взносы, уплаченные до 20 апреля (крайнего срока сдачи о отчетности за 1 квартал).

Также можно принять к уменьшению страховые взносы, уплаченные за один налоговый период в другом. Допустим, за 4 квартал 2022 года взносы были перечислены в 1 квартале 2022 года. Так вот, их можно принять к вычету при расчете налога за 1 квартал 2022 года (Письмо от 29.03.2013 № 03-11-09/10035). - ИП и организации с работниками

могут уменьшить до

50%

налога на сумму уплаченных страховых взносов за работников и фиксированных взносов за себя (ИП).Примечание

: изменения в ст. 346.32 НК РФ, предоставляющие ИП возможность уменьшения налога на взносы за себя при наличии наемного персонала, вступили в силу с 1 января 2022 года. До 2022 года ИП, осуществляющие выплаты своим работникам, не имели права уменьшать налог на страховые взносы за себя.

Ограничение на уменьшение налога в 50% для ИП распространяется только на те кварталы, в которых у него были работники. - В 2018-2019 годах ИП на ЕНВД могли учесть затраты на покупку и установку онлайн кассы в размере 18 000 руб. при расчете налога. Рассчитывать на данную льготу могли ИП, которые зарегистрировали онлайн-кассу в период с 1 февраля 2022 года до 1 июля 2022 года. Если же ИП оказывает услуги общепита и ведет розничную торговлю с наемными работниками, то ККТ должна быть поставлена на учет с 1 февраля 2022 года до 1 июля 2022 года. Для получения вычета указанные расходы не должны быть учтены ранее по иным системам налогообложения.

Размер льготы – 18 000 руб.на каждый кассовый аппарат.

Обратите внимание

, что 4 квартал 2022 года — последний, в декларации за который ИП может заявить вычет по кассе. В периодах 2022 года заявить его будет нельзя.

Пример расчета налога ЕНВД с уменьшением на страховые взносы

Исходные данные

Предположим, что в 2022 году ИП Антонов В.М. оказывал услуги по ремонту обуви в г. Балашиха (Московская область).

Базовая доходность

для этого вида деятельности составляет

7500 руб.

Физическим показателем для услуг по ремонту обуви является количество работников (включая ИП). На протяжении всего года физпоказатель

не менялся и был равен

2

.

Коэффициент К1

в 2022 году равен

2,005

.

Коэффициент К2

для этого вида деятельности в г. Балашиха равен

0,8

.

Ежемесячно ИП Антонов В.М. отчислял страховые взносы за своего работника. Всего он уплатил 86 000 руб.

(1-й квартал: 20 000 руб., 2-ой квартал: 23 000 руб., 3-й квартал: 22 000 руб., 4-й квартал: 21 000 руб.)

За себя ИП Антонов В.М. уплатил в 2022 году фиксированные страховые взносы в размере 40 874 руб.

(по 10 218,5 руб. каждый квартал).

Расчет налога

Так как физический показатель не менялся на протяжении всего года, налог в каждом квартале будет рассчитываться одинаково: 7 500 руб. x 2 x 2,005 x 0,8 x 3 мес. x 15% = 10 827 руб.

Получившуюся сумму налога можно уменьшить на уплаченные страховые взносы за работника и фиксированные взносы за себя, но не более чем на 50%

.

Таким образом, ИП Петрову В.М. в каждом квартале необходимо будет уплачивать 5 413,5 руб.

(10 827 руб. x 50%).

Пример расчета ЕНВД ИП без работников

Исходные данные

В 2022 году Иванов А.А. оказывал ветеринарные услуги в г. Смоленске.

Базовая доходность

для этого вида деятельности составляет

7 500 руб.

Физическим показателем для ветеринарных услуг является количество работников (включая ИП). На протяжении всего года физпоказатель

не менялся и был равен

1 (сам ИП)

.

Коэффициент К1

в 2022 году равен

2,005

.

Коэффициент К2

для этого вида деятельности в г. Смоленск равен

1

.

Ежеквартально Иванов А.А. уплачивал страховые взносы за себя. Всего он уплатил 40 874 руб.

(по 10 218,5 руб. каждый квартал).

Расчет налога

Так как, физический показатель не менялся на протяжении всего года, налог в каждом квартале будет рассчитываться одинаково: 7 500 руб. x 1 x 2,005 x 1 x 3 мес. x 15% = 6 766,88 руб.

Получившуюся сумму налога можно уменьшить на уплаченные страховые взносы за себя в полном размере.

Так как сумма уплаченных страховых взносов превышает исчисленную сумму налога, ИП Петров В.М. ничего по итогам квартала платить не должен (6 766,88 руб. – 10 218,5 меньше 0).

Пример расчета ЕНВД ИП без работников при уплате страховых взносов в другом налоговом периоде

Исходные данные

В 1 квартале 2022 года Сергеев А.А. оказывал услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств в г. Пушкино Московской области.

Базовая доходность

для этого вида деятельности составляет

12 000 руб.

Физическим показателем является количество работников (включая ИП)

.

Коэффициент К1

в 2022 году равен

2,005

.

Коэффициент К2

для этого вида деятельности в г. Пушкино равен

1

.

В 1 квартале 2022 года Сергеев уплатил страховые взносы за себя за 4 квартал 2022 года и 1 квартал 2022 года в общей сумме 19 278 руб. (9 059,5 руб. за 4 квартал 2022 года и 10 218,5 руб. — за 1 квартал 2022 года).

Расчет налога за 1 квартал 2022 года

12 000 руб. x 1 x 2,005 x 1 x 3 мес. x 15% = 10 827 руб.

Получившуюся сумму налога можно уменьшить на фактически уплаченные страховые взносы за себя в полном размере, в том числе перечисленные с опозданием за другой период. То есть предприниматель может уменьшить налога на сумму 19 278 руб.

Таким образом, ИП Сергееву А.А. за 1 квартал 2022 года платить ЕНВД не придется (10 827 руб. — 19 278 руб. меньше 0).

ОСНО — ЕНВД: особенности перехода

Когда можно перейти на ЕНВД? Если дело касается основного режима налогообложения (ОСНО), это реально сделать в любое время года по желанию налогоплательщика. Переход в данном случае достаточно простой: вам необходимо обратиться с соответствующим заявлением в местное отделение налоговой службы.

Но тут важно не забыть соблюсти важное условие: переход должен быть осуществлен не позже чем в 5-дневный срок с даты начала выполнения работ/оказания . Что касается времени года, тут каких-то ограничений налоговое законодательство РФ не накладывает.

Обратите внимание, что при ЕНВД отчетным периодом является квартал. Поэтому первый раз вы уплачиваете налоговые платежи по «вмененке» по итогам первых 3 квартальных месяцев после вашего перехода на этот режим.

Если вы выбираете ЕНВД после ОСНО в середине года, то налоговую базу необходимо учитывать по итогам фактической продолжительности бизнес-деятельности конкретно в том месяце, когда ваше ИП или ООО было зарегистрировано в налоговой в качестве плательщика по «вмененке».

Сроки уплаты налога ЕНВД в 2020 году

Налоговым периодом на ЕНВД является квартал.

Крайние сроки уплаты ЕНВД в 2022 году

| Налоговый период | Крайний срок уплаты |

| 1 квартал | 27 апреля 2022 года |

| 2 квартал | 27 июля 2022 года |

| 3 квартал | 26 октября 2022 года |

| 4 квартал | 25 января 2022 года |

Примечание

. Налог необходимо уплачивать

ежеквартально

в срок

до 25-го числа

первого месяца следующего квартала. Но в 2022 году крайние сроки уплаты налога за 1-3 кварталы выпадают на выходные дни, в связи с чем сдвигаются на ближайший следующий рабочий день. Срок уплаты ЕНВД за 4 квартал не переносится.

Порядок заполнения отчетности по УСН и ЕНВД

Если налогоплательщик, решив перейти на ЕНВД по отдельным видам деятельности, будет применять УСН и ЕНВД параллельно, ему придется по каждому виду деятельности заполнять соответствующую декларацию и уплачивать налоги в бюджет.

Форма декларация по УСН установлена приказом ФНС России от 26.02.2016 № ММВ-7-3/; при этом следует обратить внимание на то, что по объектам «доходы» и «доходы минус расходы» порядок заполнения декларации несколько отличается.

В соответствии со ст. 346.23 НК РФ организации направляют в налоговый орган отчетность по УСН до 31 марта после окончания года, ИП — до 30 апреля. Однако в определенных ситуациях УСН-декларацию следует подать раньше: до 25 числа месяца, следующего за тем, в котором была прекращена деятельность на УСН по инициативе налогоплательщика, и до 25 числа месяца, следующего за кварталом прекращения применения по причине утраты права нахождения на указанном режиме.

Уплата авансовых платежей производится до 25 числа месяца следующего квартала. Уплата упрощенного налога по итогам года производится в сроки представления отчетности.

Верно заполнить декларацию по упрощенному налогу вам поможет этот материал.

Теперь о том, что касается отчетности по ЕНВД. В настоящее время действует форма декларации, утвержденная приказом ФНС от 26.06.2018 № ММВ-7-3/

Образец заполнения декларации по новой форме см. здесь.

Сроки представления декларации регламентированы п. 3 ст. 346.32 НК РФ — не позднее 20 числа месяца, следующего за истекшим кварталом.

Уплата ЕНВД, согласно п. 1 ст. 346.32 НК РФ, производится до 25 числа месяца, следующего за истекшим кварталом.

Налоговый учет и отчетность ЕНВД

Учет физических показателей

Все ИП и организации на ЕНВД обязаны вести учет физических показателей. В каком именно виде это делать – кодекс не регламентирует, поэтому все так называемые «Книги ЕНВД», которые настойчиво рекомендуют работники налоговой службы, незаконны

. Особенно если в них присутствуют такие разделы, как «Доходы», «Расходы» и т.д.

Однако в любом случае учитывать физические показатели необходимо, поэтому, если стоимость такой книги приемлемая (штраф за ее отсутствие от 500 до 700 руб.), возможно, стоит ее приобрести. Но при этом важно помнить, что в ней необходимо вести только учет физпоказателей

, всю остальную информацию по доходам и расходам туда заносить не нужно.

Налоговая декларация

Налоговым периодом по ЕНВД является квартал.

По итогам каждого квартала

, не позднее

20-го числа

первого месяца следующего квартала, все ИП и организации на ЕНВД обязаны сдавать налоговую декларацию.

Крайние сроки сдачи декларации по ЕНВД в 2022 году

| Отчетный период | Срок представления |

| 1 квартал | 20 апреля 2022 года |

| 2 квартал | 20 июля 2022 года |

| 3 квартал | 20 октября 2022 года |

| 4 квартал | 20 января 2022 года |

Примечание

: если крайние сроки сдачи декларации по ЕНВД попадают на выходные или праздничные дни, они также переносятся на следующий рабочий день.

Бухгалтерский учет и отчетность

ИП, применяющие ЕНВД, не обязаны представлять бухгалтерскую отчетность и вести учет.

Организации на ЕНВД, помимо налоговой декларации и учета физпоказателей, обязаны вести бухгалтерский учет и сдавать бухгалтерскую отчетность.

Бухгалтерская отчетность для разных категорий организаций различается. В общем случае она состоит из следующих документов:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

- Отчет об изменениях капитала (форма 3).

- Отчет о движении денежных средств (форма 4).

- Отчет о целевом использовании средств (форма 6).

- Пояснения в табличной и текстовой форме.

Более подробно о бухгалтерской отчетности здесь.

Отчетность за работников

Сдают только ИП и организации, имеющие наемных работников.

Подробнее про отчетность за работников здесь.

Кассовая дисциплина

Организации и предприниматели, осуществляющие операции, связанные с приемом, выдачей и хранением наличных денежных средств (кассовые операции), обязаны соблюдать правила кассовой дисциплины. Для ИП действуют облегченные правила.

Более подробно о кассовой дисциплине здесь.

Дополнительная отчетность

Осуществление некоторых видов деятельности, а также владение определенным имуществом, подразумевает уплату дополнительных налогов и ведение отчетности.

Подробнее о дополнительных налогах для ООО здесь.

Подробнее о дополнительных налогах для ИП здесь.

Основные правила перехода с ОСНО

Когда можно перейти на ЕНВД с ОСНО? Мы определились, что это возможно в любую желаемую вами дату. Но при этом не забывайте про важные правила:

- Обязательно проведите процедуру восстановления входного НДС и по своим основным средствам, и по иным операциям. Такой восстановленный НДС впоследствии будет учитываться в графе «налог на прибыль» — строка «прочие расходы».

- В декларации по налогу на прибыль вам обязательно следует учесть прибыль и растраты, относящиеся к тому периоду, когда ваша организация или ИП еще были на основном режиме обложения налогом. Это производится путем заполнения и передачи в отделение ФНС декларации по налогу за прибыль за тот отчетный период, который был перед переходным.

Совмещение ЕНВД с иными налоговыми режимами

ЕНВД, также как и ПСН, является налоговым режимом, который применяется в отношении определенных видов деятельности, поэтому вмененку можно спокойно совмещать с любой другой системой налогообложения (ОСН, УСН, ЕСХН).

О правилах совмещения ЕНВД и УСН читайте в статье.

Примечание

: одновременно заниматься одним и тем же видом деятельности на разных налоговых режимах

нельзя

. Помимо этого, необходимо

раздельно

по каждой системе налогообложения вести налоговый учет (имущества, обязательств, хозяйственных операций), сдавать отчетность и уплачивать налоги.

Раздельный учет на ЕНВД

При совмещении налоговых режимов, необходимо отделять

доходы и расходы по ЕНВД от доходов и расходов по остальных видам деятельности. Как правило, с разделением доходов трудностей не возникает. В свою очередь, с расходами ситуация обстоит несколько сложнее.

Существуют расходы, которые нельзя однозначно отнести ни к ЕНВД, ни к остальной деятельности, например, зарплата работников, которые занимаются всеми видами деятельности одновременно (директор, бухгалтер и т.п.). В таких случаях, расходы необходимо разделять

на две части

пропорционально

полученным доходам нарастающим итогом с начала года.

Как перейти с УСН на ЕНВД

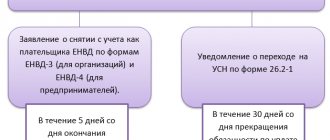

Переход с УСН на ЕНВД (здесь речь о замене одного режима на другой, без совмещения, о котором мы скажем ниже) осуществляется следующими способами:

- По окончании года, в котором налогоплательщик правомерно применял УСН. Для этого надо соблюсти 2 срока. До 15 января года, следующего за годом применения УСН, следует уведомить ИФНС об отказе от применения этой системы. Что будет, если такое уведомление не подать, см. здесь. В то же время не позднее 5 рабочих дней с даты начала применения ЕНВД нужно сообщить в ИФНС об этом обстоятельстве (смотрите формы бланков для ИП и для организаций). Соответственно, при намерении с начала года применять ЕНВД вместо УСН надо подать оба заявления с соблюдением обоих установленных сроков. В течение года такой переход сделать нельзя, т. к. есть обязанность применять УСН в течение всего налогового периода, если не происходит утрата права на использование этого режима.

- В случае утраты права на применение УСН в течение года из-за несоответствия требованиям ст. 346.12 НК РФ (к ним относятся как прекращение соответствия вышеуказанным требованиям, так и превышение максимально допустимого для УСН предела возможного дохода в 150 млн руб.) плательщик должен перестать начислять налог по этой системе с начала того квартала, в котором это произошло. Об этом факте необходимо уведомить ИФНС в течение 15 дней, следующих за кварталом утраты. С квартала утраты до конца года налоги следует начислять в порядке, действующем для ОСНО, поскольку НК РФ не предусматривает возможность замены упрощенки на ЕНВД до окончания года в случае утраты права на УСН. При намерении и возможности применять ЕНВД по окончании года, в котором утрачено право на УСН, необходимо в течение 5 рабочих дней с 1 января года, следующего за годом утраты, сообщить об этом в ИФНС.

Форма уведомления об отказе от применения УСН содержится в приказе ФНС России от 02.11.2012 № ММВ-7-3/

Также следует отметить, что в силу норм п. 7 ст. 346.13 НК РФ в случае перехода на ЕНВД с УСН обратно на упрощенку налогоплательщик может перевестись только через год после перехода с УСН.

Утрата на право применение ЕНВД

Организация или ИП утрачивает право на применение ЕНВД, если нарушает условия применения этого режима. Чаще всего это связано с количеством нанятых лиц, то есть по итогам налогового периода (квартала) среднесписочная численность сотрудников превысила 100 человек.

Если организация или ИП применяет только ЕНВД, то при утрате права на вмененку происходит автоматический переводятся на общий режим налогообложения с того квартала, в котором были допущены нарушения.

Если наравне с ЕНВД применялась УСН, то при утрате права на вмененку компания (ИП) автоматически будете переведена на УСН, как на основной режим налогообложения. При этом повторного представления заявления о переходе на УСН не требуется.

Процесс перехода

Если предприниматель принял решение сразу стать плательщиком ЕНВД и род его деятельности соответствует существующим требованиям, то это значительно облегчит процесс перехода.

Необходимые документы

В первую очередь это касается подбора необходимого комплекта документов. Если предприниматель переходит на налог по вмененному доходу одновременно с регистрацией ИП, то к документам, необходимым для этого, следует добавить:

- Заявление, заполненное по форме ЕНВД 2 (два экземпляра).

- Паспорт и его копию.

- Подтверждение оплаты пошлины.

Далее рассмотрена подача заявления на ЕНВД при регистрации ИП.

Заполнение заявления

Заявление пишется на специальном бланке, образец которого можно взять в налоговой или скачать в интернете. Заполнять надо пустующие клетки заглавными печатными буквами следующим образом:

На каком бензине ездите?

АИ 95АИ 98

- Вверху предприниматель записывает свой ИНН и чуть ниже номер страницы (001).

- Еще ниже и правее код инспекции ФНС, в которой происходит регистрация.

- Затем в трех последовательных строках предприниматель вписывает фамилию, имя и отчество.

- И ниже, в графе ОГРНИП — свой индивидуальный номер.

- Внизу левой части — дата начала работы по ЕНВД.

- Следом заполняется приложение, начиная с указания числа листов.

- В приложении в верхней части левой половины ставится цифра «1», если заявление подает предприниматель, и цифра «2», если его представитель.

- Далее следуют данные на представителя (если он подает заявление).

- Ниже контактный телефон.

- Подпись лица, подтверждающего данные заявления (предприниматель или его представитель) и дата заполнения.

- Правую сторону заполняют в налоговой.

Скачать форму-бланк заявления на применение ЕНВД при регистрации ИП можно здесь, а образец — здесь.

Заявление на применение ЕНВД при регистрации ИП

Заявление на применение ЕНВД при регистрации ИП — 1

Заявление на применение ЕНВД при регистрации ИП — 2

Далее представлена пошаговая инструкция регистрации ИП и ЕНВД.

О заполнении заявления и особенностях перехода на ЕНВД при регистрации Ип расскажет этот видеоролик:

Пошаговая процедура

- Проверить соответствует ли планируемая сфера деятельности ИП требованиям законодательства к применению ЕНВД.

- Если соответствует, то можно приступать к процедуре, а для этого надо выяснить, в какой инспекции вы будете становиться на учет ЕНВД (обязательно по месту регистрации).

- Затем — подготовка документов на регистрацию с одновременным переходом на налог по вмененному доходу, включая заполнение ЕНВД 2.

- Подать документы в инспекцию.

Про срок подачи ЕНВД-2 при регистрации ИП читайте ниже.

Сроки и штрафы

Сроки по переходу на ЕНВД регламентируются Налоговым кодексом РФ. Если ИП собирается перейти на налог по вмененному доходу, то он должен в течение пяти дней после регистрации подать заявление об этом. При нарушениях в этой сфере предусмотрены следующие санкции:

- При неподаче заявления о переходе на ЕНВД в положенный пятидневный срок штраф составит десять тысяч рублей.

- Если предприниматель ведет деятельность, предусматривающую налогообложение по ЕНВД, без установленной законом регистрации, то штраф составит минимум сорок тысяч рублей.

Из вышесказанного видно, что нарушение правил и срока перехода на ЕНВД может быть чревато большими расходами.

Финансовый вопрос

При переходе на уплату налога на вмененных доход ИП освобождается от следующих платежей:

- НДС.

- Налог на заработанную ИП прибыль.

- Налог на имущество.

- Взносы в пенсионный фонд и соцстрах.

А сумма, требуемая к выплате в качестве налога, высчитывается по формуле: БД×ФП×К1×К2×15%.

В этой формуле:

- Базовая доходность (БД) — определяется по видам деятельности Налоговым кодексом.

- Физический показатель (ФП) — количественная характеристика бизнеса.

- К1 — индекс, устанавливаемый правительством.

- К2 — коэффициент от местных органов власти.

- 15% — налоговая ставка.

Данное видео расскажет, почему при регистрации ИП, даже если вы точно уверены, что будете работать на ЕНВД, стоит подать уведомление и на УСН:

Дополнительная информация

От налоговых платежей никуда не деться. У индивидуальных предпринимателей эта необходимость возникает сразу же следом за регистрацией. И если сам факт налогообложения не обсуждается, то в порядке начисления и сроках выплаты есть выбор. И это зависит от того, на каком режиме налогообложения остановился предприниматель. Документы при ДТП? И задуматься об этом стоит перед регистрацией. Данная статья расскажет вам, как встать на ЕНВД при регистрации ИП, когда платить налоги после регистрации, а также о других важных моментах.

Частые вопросы по применению ЕНВД

Что считать датой начала ведения деятельности на ЕНВД? Дату заключения договора аренды, дату открытия магазина или дату получения первого дохода?

Датой начала ведения деятельности является день получения первого дохода. Таким образом при подаче заявления для перехода на ЕНВД отчет должен вестись с даты получения первого дохода, а не заключения договора аренды или подписания акта приема-передачи помещения.

Есть ли лимит выручки на ЕНВД, как, например, на УСН или патенте?

Лимита выручки на ЕНВД нет. В этом основное отличие ЕНВД от других спецрежимов.

Может ли ИП, осуществляющий розничную торговлю, заключать договоры с иностранными компаниями?

Налоговый кодекс не устанавливает каких-либо ограничений на розничную торговлю с иностранными компаниями в целях применения ЕНВД. В случае, если соблюдаются условия данного вида деятельности (именно розничная, а не оптовая торговля), ИП вправе вести ВЭД, являясь плательщиком ЕНВД.

Сроки перехода на вменеку

В соответствии со ст. 346.28 НК РФ, с заявлением о постановке на учет необходимо обратиться в налоговый орган в течение 5 рабочих дней с начала применения ЕНВД.

Датой постановки на учет станет дата, указанная в соответствующей строке в заявлении (согласно ст. 346.28 НК РФ).

После получения заявления, в течение 5 рабочих дней налоговый орган выдаст (направит) налогоплательщику уведомление о постановке его на учет по ЕНВД.

Согласно статье 346.29 НК РФ, если организация или индивидуальный предприниматель поставлены на налоговый учет как плательщики единого налога (а также и их снятие с такого учета) не с первого дня календарного месяца, то размер вмененного дохода за этот месяц рассчитывается исходя из фактического количества дней деятельности в этом месяце.

Нарушение срока постановки на учет

За нарушение налогоплательщиком срока подачи заявления по единому налогу возможна ответственность по ст.116 НК РФ «Нарушение порядка постановки на учет в налоговом органе» – штраф от 10 до 40 тысяч рублей.