Матвыгоду показывайте в 6-НДФЛ за каждый период пользования займом Письмо Минфина от 18.03.2016 N 03-04-07/15279.

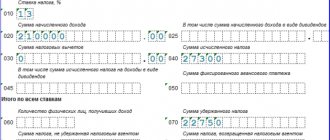

В разд. 1 заполните отдельный блок строк 010 — 050.

В строке 020 укажите матвыгоду, рассчитанную за весь отчетный период, а в строке 040 — исчисленный с нее НДФЛ.

В строку 070 включите НДФЛ с матвыгоды, удержанный с начала года до конца отчетного периода. Эта сумма обычно меньше исчисленного НДФЛ из строки 040. Так происходит, потому что НДФЛ с матвыгоды за последний месяц периода удерживают уже в следующем квартале.

В строку 080 НДФЛ с матвыгоды включайте только в 6-НДФЛ за год. Укажите в ней НДФЛ с матвыгоды, исчисленный 31 декабря, который вы не можете удержать до конца текущего года Письмо ФНС от 27.01.2017 N БС-4-11/[email protected]

В разд. 2 заполните столько блоков строк 100 — 140, сколько раз вы перечисляли НДФЛ с матвыгоды в последнем квартале отчетного периода. В каждом из них укажите:

- в строке 100 — последний день месяца, за который рассчитана матвыгода;

- в строке 110 — дату удержания НДФЛ;

- в строке 120 — следующий рабочий день после удержания.

Матвыгоду за декабрь и НДФЛ с нее в разд. 2 не показывайте ни в 6-НДФЛ за год, в котором начислена матвыгода, ни в 6-НДФЛ за 1 квартал следующего года Письмо ФНС от 27.01.2017 N БС-4-11/[email protected]

Если вы выплатили заемщику зарплату или другие доходы в последний день отчетного периода: в строку 070 включайте НДФЛ, удержанный со всей матвыгоды за период, т.е. всю сумму НДФЛ с матвыгоды из строки 040; матвыгоду, НДФЛ с которой вы перечислили в последний день квартала, показывайте в разд. 2 за следующий квартал. Например, не надо показывать в 6-НДФЛ за 1 квартал 2022 г. матвыгоду, НДФЛ с которой перечислили 29 марта. Ведь срок уплаты налога по ст. 226 НК в этом случае — 01.04.2019. Покажите эту матвыгоду в разд. 2 6-НДФЛ за полугодие 2022 г. Пример. Матвыгода в 6-НДФЛ за 1 квартал и полугодие 2022 г.

Беспроцентный заем 30 000 руб. выдан работнику 01.02.2019.

| Период | Матвыгода, руб. | НДФЛ с матвыгоды, руб. (гр. 2 x 35%) | Дата удержания НДФЛ |

| 1 | 2 | 3 | 4 |

| Февраль | 114,73 | 40 | 06.03.2019 |

| Март | 131,73 | 46 | 05.04.2019 |

| 1 квартал | 246,46 | 86 | — |

| Апрель | 127,48 | 45 | 06.05.2019 |

| Май | 131,73 | 46 | 06.06.2019 |

| Июнь | 127,48 | 45 | 05.07.2019 |

| Полугодие | 633,15 | 222 | — |

Всего за февраль — июнь удержан НДФЛ с матвыгоды — 177 руб. (40 руб. + 46 руб. + 45 руб. + 46 руб.).

Эти суммы отражены:

в 6-НДФЛ за 1 квартал:

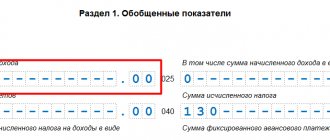

в 6-НДФЛ за полугодие:

Материальная выгода в 6-НДФЛ

формы 6-НДФЛ (Excel)

Образцы заполнения 6-НДФЛ: за 1 кв 2022, за 6 мес 2022, за 9 мес 2018, за весь 2022 год

Смотреть инструкцию по заполнению бланка

Доход в виде матвыгоды у гражданина образуется в случаях:

1) Экономии на процентах за пользование заемными средствами.

Может возникнуть при следующих условиях (закон от 27.11.2017 № 333-ФЗ):

- заем получен у юрлица (ИП), которое является взаимозависимым по отношению к гражданину или выступает в качестве работодателя данного физлица, и трудовые отношения между сторонами оформлены официально;

- такая экономия по факту является матпомощью или видом встречного исполнения обязательств организации (ИП) перед гражданином, в том числе вознаграждением за товары (услуги, работы), поставленные (оказанные) физлицом.

При этом размер процентов, установленных по кредитному договору:

- равен 0 (беспроцентный заем);

- ниже 2/3 учетной ставки ЦБ РФ, действующей на момент получения ссуды в рублях;

- меньше 9% годовых для займов в валюте.

Облагается разница между суммой процентов, указанных в договоре, и суммой процентов, исчисленных исходя из порога, установленного НК РФ.

Не облагается экономия на процентах, полученная:

- от операций с банковскими картами, выданными кредитными учреждениями РФ, в течение беспроцентного периода использования;

- от пользования кредитами, выданными для покупки или строительства жилья;

- от пользования ссудами, выданными для перекредитования «жилищных» займов.

Экономия на процентах от «жилищных» займов не облагается подоходным налогом только при наличии подтвержденного права на имущественный вычет у налогоплательщика.

2) Выгоды от покупки продукции (услуг, работ) по договору ГПХ у взаимозависимых лиц по расценкам ниже рыночных. В такой ситуации облагается разница между продажной и рыночной ценой предмета сделки.

3) Выгоды от приобретения ценных бумаг по цене ниже рыночной.

Доход образуется, если ценные бумаги получены безвозмездно или куплены по цене ниже рыночной. Облагается разница между рыночной ценой бумаг и расходами на их покупку.

Мат. выгода облагается по следующим ставкам:

| Вид материальной выгоды | Процентная ставка налога, % | |

| для резидентов | для нерезидентов | |

| Экономия на процентах | 35 | 30 |

| Покупка товаров (услуг, работ), ценных бумаг | 13 | |

Следовательно, на сумму выгоды, облагаемой по ставке, отличной от 13%, требуется заполнить отдельный блок из строк 010-050 раздела 1.

Если налоговый агент не смог удержать налог с материальной выгоды в течение года (лицу, получившему выгоду, не выплачивались денежные доходы), то в годовом расчете следует заполнить строку 080 раздела 1.

Даты получения дохода, удержания и уплаты налога по матвыгоде:

| Строка раздела 2 формы 6-НДФЛ | Дата |

| 100 | Приобретения ценных бумаг, продукции (услуг, работ) |

| Последний день каждого месяца на протяжении срока кредитования по договору займа с 01.01.2016 | |

| 110 | Ближайший день выплаты дохода в денежном выражении |

| 120 | Следующий день за днем выплаты |

Пример:

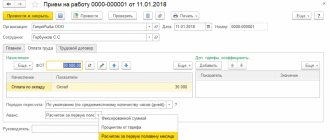

10.01.2018 работник ООО «Энергия» Петров А.К. получил процентный кредит в размере 280 000 руб. под 3% годовых. Срок возврата займа – 10.01.2019. Даты получения дохода в виде матвыгоды – 31.01.2018, 28.02.2018, 31.03.2018 и т.д. Учетная ставка ЦБ РФ – 7,75 % (условно).

09.02.2018 Петров получил з/п за февраль. В этот же день бухгалтерия произвела начисление и уплату НДФЛ.

Сумма матвыгоды за январь составила: 349,04 руб. (280 000 * (7,75/100 * 2/3 – 3/100)/ 365 * 21). НДФЛ – 122 руб.

07.03.2017 – выдана з/п за февраль. Выгода за февраль: 465,39 руб. (280 000 * (7,75/100 * 2/3 – 3/100) / 365 * 28). НДФЛ – 163 руб.

Выгода за март – 515,25 руб. (280 000 * (7,75/100 * 2/3 – 3/100) / 365 * 31). Операция будет отражена в разделе 2 формы 6-НДФЛ за полугодие 2022.

Отражение операции в форме за 1 квартал 2022:

| Раздел 2 | |

| 31.01.2018 | 28.02.2018 |

| 09.02.2018 | 07.03.2018 |

| 12.02.2018 | 12.03.2018 |

| 349,04 руб. | 465,39 руб. |

| 122 руб. | 163 руб. |

Мы подобрали для вас лучшие предложения для ИП и ООО по открытию расчетного счета.

Открытие расчетного счета в банке «Тинькофф»

- 6 месяцев бесплатно для новых ИП и малого бизнеса (ООО).

- Открытие за 1 день.

- Интеграция с онлайн бухгалтерией (автоматический расчет УСН, ЕНВД, страховых взносов).

- 6% на остаток по счету.

Подать заявку на регистрацию счетаза 9 минут

Открытие расчетного счета в банке «Точка»

- Бесплатное открытие расчётного счёта.

- 3 месяца бесплатного обслуживания.

- 7% годовых на остаток каждый месяц.

Подать заявку на регистрацию счеталучший мобильный банк 2015, 2016, 2017

Открытие расчетного счета в банке «Восточный банк»

- 3 месяца бесплатно.

- Овердрафт сразу после открытия.

- Онлайн регистрация счета.

Подать заявку на регистрацию счетакредит для бизнеса сразу после открытия счета

Открытие расчетного счета в банке «Открытие»

- Бесплатное открытие расчетного счета.

- Обслуживание 0 руб. в месяц.

- Онлайн регистрация.

Подать заявку на регистрацию счетаспецпредложения от AmoCRM, Tilda, Shiptor, Insales

Открытие расчетного счета в банке «ВТБ»

- Бесплатное открытие расчетного счета.

- Бесплатное обслуживание 3 месяца.

- Онлайн регистрация.

- Переводы и операции с наличными 0 руб.

Подать заявку на регистрацию счетапереводы наличных 0 руб. комиссия

Нередко сотрудники обращаются к своему работодателю с просьбой о беспроцентном займе. Если руководство идет навстречу и выдает денежные средства с минимальным процентом или совсем без него, то у заемщика возникает материальная выгода из-за экономии на процентах. У работодателя (налогового агента) появляется обязанность удержать, перечислить налог с доходов и, кроме того, данные необходимо включить в отчет 6-НДФЛ. О том, как правильно отразить НДФЛ с материальной выгоды в 6-НДФЛ, и пойдет речь ниже.

Итоги

Материальная выгода бывает разных видов (от экономии на процентах, при покупке ТРУ и ЦБ по цене ниже рыночной). Для заполнения 6-НДФЛ при отражении материальной выгоды потребуются проведение дополнительных расчетов для определения ее величины и суммы отвечающего ей налога. В отношении МВ могут действовать ставки, отличные от общепринятой. Для правильного заполнения 6-НДФЛ данными по МВ важно правильно определить дату получения дохода, отвечающего матвыгоде, и срок перечисления НДФЛ с нее.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Отражение в отчете 6-НДФЛ

Матвыгода и налог с нее показываются в обоих разделах отчета. Напоминаем, что раздел 1 составляется нарастающим итогом – с начала календарного года и до конца отчетного/налогового периода. А в разделе 2 показываются только те операции, что происходили именно в 3 последних месяца отчетного периода.

В разделе 1 должны быть заполнены строки 010 (ставка налога) и 020 (сумма начисленного дохода). Так как по матвыгоде ставка отличается от ставки налога по зарплате, то придется отражать данные раздела 1 отдельным блоком.

В итоговую строку 060 работник включается только один раз, несмотря на то, что показатели доходов и налогов могут быть включены в строки 010-050 дважды (если есть начисленные и зарплата, и матвыгода).

Если налог был удержан в отчетном периоде — заполняются строки 010, 020, 040, 060, 070 формы.

Если не было удержания налога – не заполняется строка 070.

Материальная выгода в 6-НДФЛ: пример заполнения

01.03.2019 работающий в ООО «Мега» Килин А.В. заключил на 1 год договор беспроцентного займа и получил по нему денежные средства в размере 100000 рублей. За март 31.03.2019 начислили матвыгоду. Допустим, что ключевая ставка ЦБ на 01.03.2019 – 7,75%.

10.04.2019 Килин А.В. получает заработную плату за март, из которой у него в т.ч. удерживают НДФЛ по матвыгоде и сразу перечисляют в бюджет.

Расчет материальной выгоды за март:

100000 х (2/3 х 7,75%) : 365 х 31 = 438,82 (руб.), где

100000 – сумма займа,

2/3 – установленный предел по ставке ЦБ для начисления матвыгоды,

7,75% – действующая ставка ЦБ,

365 — количество дней срока действия договора,

31 – календарных дней в марте 2022 года.

НДФЛ = 438,82 х 35% = 154 руб.

Покажем отражение операций по мартовской матвыгоде в разделе 1 (6-НДФЛ за 1 квартал), если налог не был удержан в отчетном периоде. Поскольку в марте налог с матвыгоды не удержали, строка 070 и раздел 2 (в части матвыгоды) останется незаполненным.

Образец заполнения формы 6-НДФЛ за 1 квартал (ставка 35%):

Если начисление матвыгоды прошло в последнем месяце отчетного периода, а сумма НДФЛ не была удержана и, соответственно, перечислена, то за этот месяц строки 100-140 раздела 2 не заполняются. Удержание отразится уже в отчете следующего периода.

Отражение материальной выгоды в 6-НДФЛ – пример

Продолжим предыдущий пример. Матвыгода продолжала начисляться работнику и во 2 квартале:

- За апрель – 424,66 руб. (НДФЛ 35% — 149 руб.);

- За май – 438,82 руб. (НДФЛ 35% — 154 руб.);

- За июнь – 424,66 руб. (НДФЛ 35% — 149 руб.).

Зарплата за июнь выплачена в июле, поэтому она в раздел 2 не войдет. Данные раздела 1 отражаем нарастающим итогом с начала года.

Как будет отражена материальная выгода в 6-НДФЛ — пример отчета за полугодие будет следующим:

Дата получения дохода при наличии материальной выгоды

Организация, для развития нового направления деятельности, взяла в феврале в долг денежные средства у физического лица (резидента РФ). Ответ на этот вопрос содержится в недавно опубликованном письме ФНС России от 08.06.16 № что расчет 6-НДФЛ заполняется на отчетную дату (соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря). Раздел 1 расчета составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

На дату заполнения расчета компания еще не удержала НДФЛ с выгоды, поэтому в строке 070 этот налог не отражала. В разделе 1 выгоду компания заполнила, как в образце 52.

Если физическому лицу проценты по предоставленному займу начислены в первом квартале 2022 года, при этом выплачены будут только во втором квартале 2022 года, то данная операция отражается в строках 020, 040 раздела 1 расчета по форме 6-НДФЛ за первый квартал 2022 года.

В следующем разделе остановимся на нюансах заполнения строки 100, отражающей дату получения дохода в ситуации с МВ.

Как раскрывается данное понятие

Это прибыль физического лица, которая вытекает из заемных отношений. Если в такие отношения вступают работник и работодатель, то дополнительный доход возникает именно у работника.

Следовательно, на работодателя возлагается обязанность по начислению и удержанию с работника подходного налога, а также отражение этих сведений в отечности за работников по форме 6 НДФЛ. Налоговые агенты обязаны это делать!

В ст. 212 НК РФ описаны случаи, когда у человека может возникнуть дополнительный доход. Это:

- Экономия на процентах по кредиту или займу, полученному от работодателя. При этом, работодателем может быть как ИП, так и юрлицо. Экономия возникает тогда, если заем выдается под проценты, где ставка ниже 2/3 от ключевой ставки ЦБ РФ на день погашения, или вовсе заем должен являться беспроцентным;

- при покупке ценных бумаг по цене, ниже рыночной;

- при покупке товаров и услуг у лиц, которые относятся к категории взаимозависимых.

Материальной выгодой считается именно та разница, которая возникает между «нормальными» и примененными условиями сделки. С этого дохода и нужно уплатить налог по ставке налога 35%. Сделать это должен работодатель, рассчитав сумму налога, вычислив от суммы прибыли и уплатив ее в бюджет. Все эти сведения должны быть правильно отражены в отчете.

На заметку! Для корректного заполнения отчета необходимо правильно определить дату получения работником дохода, а также дату исчисления и удержания НДФЛ.

Момент, когда сотрудник получил дополнительный доход в виде материальной выгоды, отражается в строке 100 отчета. Таким моментом признается:

- День покупки товара или услуги у контрагента, который имеет статус взаимозависимого лица от своего покупателя;

- день, когда произошла оплата стоимости ценных бумаг. Это актуально, если оплата произошла уже после того, как право собственности на эти бумаги было оформлено;

- последний день каждого календарного месяца, в течение всего срока действия договора займа.

Когда возникает материальная выгода

Материальная выгода (МВ) представляет собой полученный физическим лицом (ст. 212 НК РФ) доход:

- от экономии на процентах за пользование заемными средствами, выданными ему юрлицом или ИП под невысокий процент;

- покупки ценных бумаг (ЦБ) по цене ниже рыночной;

- приобретения товаров (работ, услуг) у взаимозависимых лиц.

Подробнее о каждом из указанных видов доходов читайте здесь.

О нюансах налогообложения НДФЛ материальной выгоды детально рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Как правильно заполнить отчет

Отражать дополнительную прибыль, получаемую по договору займа между работодателем и сотрудником, нужно в течение всего периода действия данного договора по всем системам налогообложения. А так как отчет сдается ежеквартально, то и прибыль отражается также ежеквартально.

В разделе 1 отчета необходимо отдельно заполнить строки 010 – 050. Для этого:

- В строке 020 указывается сумма полученных средств конкретным работником, в данном отчетном периоде. Суммы указываются за последующие периоды нарастающим итогом;

- в строке 040 указывается сумма НДФЛ, исчисленная с материальной выгоды;

- в строке 070 необходимо указать значение, где включен НДФЛ с полученного дохода, удержанный с начала календарного года и до конца текущего отчетного периода за весь период пользования. Как правило, это значение ниже того, что указано в строке 040;

- в строке 080 указывается НДФЛ за год, который исчисляется 31. 12 текущего года, но не может быть удержан в этом году.

Теперь нужно правильно отразить материальную выгоду и правильно заполнить все строки раздела 2. Указать необходимо:

- В строке 100 последнее число календарного месяца, когда сотрудник получил доход;

- в строке 110 тот день, когда был удержан налог;

- в строке 120 – следующая дата, после удержания.

На заметку! Тот доход, полученный сотрудником в декабре, и тот налог, начисленный с него, не нужно показывать в отчетности ни за текущий год, ни в 1 квартале следующего календарного года.

Как отразить в форме 6-НДФЛ прошлогоднюю зарплату, выданную в январе

Если в январе вы выплатили работникам зарплату за декабрь прошлого года, в форме 6-НДФЛ за I квартал 2016 года ее отразите так. В расчет показателей по строкам 020 и 030 раздела 1 декабрьскую зарплату не включайте. Ведь она считается полученной 31 декабря, то есть относится к прошлому году (п. 2 ст. 223 НК РФ). В разделе 2 заполните по этой выплате отдельный блок. В строке 100 запишите 31.12.2015, в строке 110 — дату, когда выдана последняя часть зарплаты за декабрь и удержан НДФЛ. В строке 120 укажите следующий день после дня выплаты. В строках 130 и 140 отразите начисленную зарплату за декабрь и НДФЛ с нее. Образец полностью заполненной формы 6-НДФЛ вы можете посмотреть на сайте электронного журнала «Упрощенка» e.26-2.ru. Для этого зайдите в раздел «Формы» и в поисковой строке наберите «пример заполнения 6-НДФЛ». Отчет вы можете распечатать или скачать на свой компьютер. После того как вы составили отчет, проверьте себя. Контрольные соотношения, которыми будут пользоваться налоговики, даны в письме ФНС России @.

Пример заполнения отчета

Для наглядности отражения материальной выгоды в 6 НДФЛ, пример заполнения отчета приведен ниже:

Сотрудник П. В 1-ом квартале получил доход по договору займа:

- январь – 854 рубля;

- февраль – 726 рублей;

- март – 698 рублей.

С материальной выгоды был начислен налог:

- январь – 854 * 35% = 299,8 рубля;

- февраль – 254, 1 рубля;

- март – 244,3 рубля.

Заработная плата данного сотрудника за месяц составляет 45 000 рублей. Выплата происходит каждый месяц – 07 числа. Других доходов он не получает. Поэтому налог с зарплаты за январь можно удержать только в феврале. То же самое происходит каждый последующий месяц.

Отражение сведений происходит следующим образом:

Раздел 1 за январь:

- 100 – 31. 12. 2016 года;

- 110 – 07. 01. 2017;

- 120 – 08. 01. 2022.

Раздел 2 за январь:

- 130 – 45 000;

- 140 – 5 850 (НДФЛ с зарплаты и с матвыгоды удержанный).

Раздел 1 за февраль:

- 100 – 31. 01. 2017;

- 110 – 07. 02. 2017;

- 120 – 08. 02. 2022.

Раздел 2 за февраль:

- 130 – 45 854;

- 140 – 6 149, 8.

Раздел 1 за март:

- 100 – 28. 02. 2017;

- 110 – 07. 03. 2017;

- 120 – 08. 03. 2022.

Раздел 2 за март:

- 130 – 45 726;

- 140 – 6 104, 1.

Остальные сведения по материальной выгоде в 6 НДФЛ уже будут отражаться в отчете за 1-ое полугодие и за 9 месяцев. Образец отчета представлен ниже.

Так как, заимодателем является юридическое лицо, то есть, работодатель, то обязательно нужно заключить договор в письменной форме. То, что заем беспроцентный, в нем также нужно прописать. В противном случае, налоговики могут насчитать проценты, равные ключевой ставке, с учетом положений ЦБ РФ. Тогда налоговые последствия возникнут у работодателя.

Ситуация № 3. Вы выдали зарплату за март в апреле, то есть в другом квартале

Что может вызвать вопросы.

Зарплата считается за март фактически полученной 31-го числа этого месяца (п. 2 ст. 223 НК РФ). А если вы выдали деньги работникам не в марте, а в апреле, то даты удержания и перечисления налога выходят за пределы I квартала. И неясно, как тогда отразить мартовскую зарплату в форме 6-НДФЛ за этот период.

Как заполнить правильно.

В форме 6-НДФЛ за I квартал включите начисленную сумму в расчет показателя по строке 020 раздела 1. Вычеты, относящиеся к этой зарплате, покажите в строке 030. В строке 040 запишите сумму НДФЛ, исчисленного со всех доходов за I квартал. А вот в строке 070 налог с мартовской зарплаты, выданной в апреле, не отражайте. Это разъяснено в письмах ФНС России @ и от 12.02.2016 № БС-3-11/*****@***Дело в том, что на конец квартала НДФЛ с этих доходов вы еще не удержали. Кроме того, зарплату за март, выданную в апреле, не показывайте в разделе 2 формы 6-НДФЛ за I квартал. Налоговики отмечают, что данные о ней нужно будет записать в отдельном блоке раздела 2 формы 6-НДФЛ за полугодие.

Обратите внимание: если вы так заполните форму, сумма доходов по всем строкам 130 раздела 2 отчета за I квартал не будет совпадать с показателем в строке 020 раздела 1. Это может вызвать вопросы у инспекторов, однако вы сможете пояснить им, что действуете в соответствии с разъяснениями ФНС России. И не отражаете в разделе 2 мартовскую зарплату, выплаченную во II квартале.

А в форме 6-НДФЛ за полугодие зарплату за март вы отразите уже в двух разделах. Ведь в раздел 1 формы 6-НДФЛ вы вписываете показатели, определенные нарастающим итогом с начала года. А в раздел 2 заносите лишь данные за последние три месяца отчетного периода (письмо ФНС России @).

Важное обстоятельство

В разделе 1 формы 6-НДФЛ вы отражаете показатели, определенные нарастающим итогом с начала года. А в разделе 2 — данные за последние три месяца отчетного периода (письмо ФНС России от 01.01.2001 № БС-3-11/[email protected]).

Пример 3. Как отразить в форме 6-НДФЛ зарплату за март, выданную в апреле

В трудится 6 работников. Информация о зарплате за I квартал 2016 года дана в таблице ниже.

Таблица Данные о зарплате за I квартал 2016 года

Покажем, как бухгалтер заполнит форму 6-НДФЛ за I квартал, если иных доходов, кроме зарплаты, организация физлицам не выплачивала.

В строке 020 раздела 1 бухгалтер запишет 470 000 руб., в строке 030 — 21 000 руб. В строке 040 будет исчисленный НДФЛ со всей зарплаты за I квартал — 58 370 руб. А в строке 070 только удержанный налог с выплат за январь и февраль — 38 480 руб. (18 590 руб. + 19 890 руб.). И в разделе 2 отразит только выплату зарплаты за январь ифевраль. Фрагмент формы 6-НДФЛ показан справа.

Ситуация № 5. Вы выдали работнику беспроцентный заем

Что может вызвать вопросы.

Вы как налоговый агент удерживаете НДФЛ с материальной выгоды по беспроцентному займу (подп. 1 п. 1 ст. 212 НК РФ). И налог с этого дохода рассчитываете по ставке не 13, а 35% (п. 2 ст. 224 НК РФ). С 2016 года действует новое правило: начислять материальную выгоду и НДФЛ с нее вы должны в последний день каждого месяца, когда сотрудник пользовался заемными средствами (подп. 7 п. 1 ст. 223 НК РФ). И неясно, какие именно суммы записывать в таком случае в форме 6-НДФЛ.

Как заполнить правильно.

Заполните отдельные разделы 1 и 2 по доходам, облагаемым по ставке 35%. К ним относится и материальная выгода от беспроцентных займов. Доход в виде материальной выгоды укажите в строке 020, а в строке 040 — исчисленный налог. Строки 060 — 090 вы заполните только в первом разделе 1 по организации в целом. В строке 100 раздела 2 запишите дату получения дохода — последний день месяца (подп. 7 п. 1 ст. 223 НК РФ). А в строке 110 — дату, когда вы удержали НДФЛ из ближайшей денежной выплаты сотруднику. А материальную выгоду можно рассчитать по формуле:

Если заем беспроцентный, вместо ставки по займу подставьте 0. А ставка рефинансирования с начала года приравнена к ключевой и равна 11% (Указание ЦБ РФ от 11.12.2015 и информация ЦБ РФ от 31.07.2015).

На заметку

Доходы, которые облагаются НДФЛ по ставке 35 или 15%, отражайте в отдельных разделах 1 и 2 формы 6-НДФЛ (п. 3.2 Порядка заполнения).

Еще раз подчеркнем, что рассчитывать материальную выгоду и начислять НДФЛ с нее нужно в последний день каждого месяца, когда сотрудник пользовался заемными средствами.

Пример 5. Как отражать в расчете 6-НДФЛ материальную выгоду по беспроцентному займу

выдало 1 марта 2016 года беспроцентный заем сотруднику на сумму 100 000 руб. 31 марта 2016 года бухгалтер рассчитал доход в виде материальной выгоды. Его сумма составила 621,13 руб. (100 000 руб. × 2/3 × 11% : 366 дн. × × 31 дн.). НДФЛ в размере 217 руб. (621,13 руб. × 35%) был удержан в этот же день из других выплат работнику.

Посмотрим, как бухгалтер отразил доход в виде материальной выгоды в расчете 6-НДФЛ. Иных доходов, облагаемых по ставке 35%, не выплачивало.

Бухгалтер заполнит в форме 6-НДФЛ отдельные разделы 1 и 2 по доходам, облагаемым по ставке 35%. В строке 010 раздела 1 он впишет ставку 35%, в строке 020 — 621,13 руб., в строках 040 и 070 — 217 руб. А в разделе 2 укажет в строках 100 и 110 — 31.03.2016, в строке 120 будет 01.04.2016. В строках 130 и 140 бухгалтер поставит 621,13 руб. и 217 руб. Заполненный фрагмент формы 6-НДФЛ показан выше.

Нюансы, требующие особого внимания

Раздел 2 в форме 6-НДФЛ состоит из отдельных блоков строк 100—140. В каждом вы отражаете данные о выплатах, у которых одинаковые дата получения и дата удержания НДФЛ, а также срок перечисления налога. Если у выплат работникам разные даты и сроки, вы заполняете по ним отдельные блоки.

Выплаты, которые облагаются НДФЛ, если превышают лимит, вы отражаете в форме 6-НДФЛ. А те вознаграждения, что не облагаются НДФЛ независимо от суммы, в отчет не вносите.

Если зарплату за март вы выдали в апреле, запишите ее в форме 6-НДФЛ за I квартал только в разделе 1. В разделе 2 вы ее отразите в отчете за полугодие.