Корректировка 6-НДФЛ может понадобиться при допущении налоговым агентом ошибок в Расчете. Ответственность за недочеты в этой отчетной форме несет лицо, выполняющее функции налогового агента (например, работодатель) — к налогоплательщикам (получателям дохода) штрафные санкции за ошибки агента не применяются. При обнаружении недостоверных сведений в поданном расчете надо оперативно внести правки в документ, ведь если ошибка будет обнаружена налоговым инспектором в ходе камеральной проверки, избежать штрафа не получится.

Ошибки в 6-НДФЛ

В расчете по НДФЛ бухгалтером могут быть допущены несущественные технические недочеты или значимые ошибки, результатом которых становится искажение суммы налогового обязательства. При выявлении нарушения контрольных соотношений, в т.ч. междокументных (по аналогичным показателям в 6-НДФЛ и 2-НДФЛ), налоговая инспекция направит работодателю запрос на предоставление пояснений. Если в расчете по подоходному налогу отражена недостоверная информация, на следующем этапе подается «уточненка» по 6-НДФЛ в соответствии с требованиями ст. НК РФ.

Какие нарушения при сдаче Расчета встречаются чаще всего:

- ошибки, вызвавшие завышение или занижение суммы налога, неправильное применение ставки НДФЛ и т.п.;

- указание неверного значения численности персонала – этот параметр можно проверить путем сравнения количества сданных в налоговый орган за аналогичный годовой период справок 2-НДФЛ;

- сумма дохода или налога в расчете разнится с размером доходных начислений и НДФЛ по итогам всех предоставленных в ФНС справок 2-НДФЛ;

- разночтения в величине дивидендных платежей при междокументарной сверке 6-НДФЛ и 2-НДФЛ;

- опечатки, ошибки на титульной странице отчета (неверный ИНН, наименование и т.п), при которых расчет вовсе не будет принят ИФНС.

Как сдать уточненный (корректировочный) расчет правильно

Алгоритм сдачи корректировочного расчета принципиально не отличается от предоставления первичной версии документа. Однако есть ряд важных особенностей, характеризующих данную процедуру.

При подготовке уточненки по 6-НДФЛ нужно иметь в виду, что:

- Уточненка сдается по той форме, что применялась в налоговый период, за который направлялся первичный документ (п. 5 ст. 81 НК РФ).

Форма бланка 6-НДФЛ утверждена приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Однако в нее внесены изменения приказом ФНС от 15.10.2020 № ММВ-7-11/[email protected] Обновленный бланк вступит в силу, начиная с отчетности за первый квартал 2022 года. Основное изменение в нем — объединение форм 6-НДФЛ и 2-НДФЛ в одном документе.

- Фирмой, имеющей штат 10 сотрудников и больше, уточненка 6-НДФЛ, как и первичная версия расчета, сдается в электронном виде.

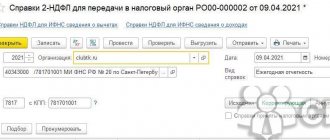

- Корректировка 6-НДФЛ заполняется полностью, как если бы в ФНС направлялся первичный расчет. Однако на титульном листе уточняющей формы должен стоять номер корректировки — 001, 002 и т. д.

Таким образом, уточненка по 6-НДФЛ может сдаваться в ФНС, и не один раз. А в некоторых случаях предоставляется даже в нескольких экземплярах одновременно. Изучим подробнее, когда именно.

6-НДФЛ корректировка – как сделать?

При выявлении недостоверных данных в Расчете по подоходному налогу корректировать его надо за тот период, в котором ошибка впервые появилась. Так как 6-НДФЛ в разделе 1 отражает данные начислений накопительно с начала налогового года, может потребоваться предоставление «уточненок» за несколько отчетных периодов.

Корректировочный 6-НДФЛ составляется по шаблону формы, который действовал в момент сдачи первичного отчета.

Как исправить 6-НДФЛ, если ошибка заключается в неверном отражении кода КПП или ОКТМО в первичном отчете? В этом случае надо составить два новых Расчета (рекомендация дана в Письме ФНС от 12.08.2016 г. № ГД-4-11/14772):

- заново сделать первичный Расчет с номером корректировки «000», всеми внесенными показателями и правильными КПП, ОКТМО;

- предоставить уточненный Расчет с кодом корректировки «001» и изначально указанными неверными реквизитами (КПП, ОКТМО), но с нулевыми числовыми показателями, это действие аннулирует ранее сданную ошибочную отчетность.

Если после сдачи отчета обнаружены ошибки в 6-НДФЛ, как исправить некорректные суммы в первичном расчете? Здесь нужно действовать по следующему алгоритму:

- заполняется новый отчет за период, в котором обнаружен недочет, но с правильными данными;

- на титульном листе проставляется номер корректировки в трехзначном числовом формате, например, «001», если «уточненка» за конкретный временной интервал сдается впервые; там же надо указать, какой период корректируется (строка «Период представления (код)» и «Налоговый период (год)»);

- далее надо ввести в разделы расчета правильные данные, то есть заполнить отчет заново, проставив вместо ошибочных сведений корректную информацию; при этом все данные вносятся в полном объеме, а не только те, которые исправляются.

Сроки подачи 6-НДФЛ и ответственность за несдачу

Форма 6-НДФЛ — вид налоговой декларации, которую обязаны подавать все работодатели, являющиеся участниками предпринимательской деятельности.

Введена декларация 6-НДФЛ Приказом ФНС от 14 октября 2015 № ММВ-7–11/

Подавать отчёт 6-НДФЛ обязаны следующие лица:

- индивидуальные предприниматели;

- коммерческие и государственные организации;

- физические лица, имеющие трудовые взаимоотношения с гражданами нашей страны, но не являющиеся ИП (адвокаты, нотариусы и т. п.).

Нотариусы в качестве работодателей также являются налоговыми агентами, обязанными подавать декларацию 6-НДФЛ

Документ составляется по всем гражданам, получившим от налогового агента доходы:

- заработок по трудовым договорам;

- вознаграждения по гражданским контрактам;

- дивиденды и пр.

Таблица: структура декларации 6-НДФЛ

| Наименование | Содержание |

| Титульный лист | На титульном листе отражаются следующие сведения:

|

| Раздел I | В разделе фиксируется конечная сумма начисленного налога за определённый период и число физических лиц, получивших доход. |

| Раздел II | Отражаются даты и размеры фактически полученных доходов и удержанного НДФЛ. |

На титульном листе фиксируются реквизиты налогового агента

Декларация 6-НДФЛ предоставляет сведения о том, в полной ли мере и своевременно ли налогоплательщики осуществляют уплату НДФЛ. Отсутствие у субъекта предпринимательской деятельности работников предполагает отсутствие необходимости подачи 6-НДФЛ. Однако в таком случае нередко подаётся отчёт с нулевыми показателями.

Налоговая инспекция может не владеть информацией о том, что организация или ИП не являются налоговым агентом, и будет ожидать поступления расчёта 6-НДФЛ. А если он не поступит в течение определённого периода, то последуют штрафные санкции.

В этом случае субъект предпринимательской деятельности может поступить следующим образом:

- письменно проинформировать налоговую службу о том, что он не обязан сдавать отчёт 6-НДФЛ;

- подать отчёт с нулевыми показателями.

У плательщиков есть возможность подать нулевой отчёт в целях избежать разного рода проблем с ФНС

Отчётность сдаётся ежеквартально. Предусмотрен крайний срок подачи — последнее число месяца, который следует за отчётным кварталом. Как и во всех подобных случаях, используется правило переноса дня представления отчётности, если он выпадает на выходной или праздничный день. Для сдачи отчётности за год установлен срок: последнее число месяца первого за отчётным годом квартала.

Законодательством установлены крайние сроки подачи налоговой декларации 6-НДФЛ

Если налогоплательщики не сдали декларацию или не уложились в предусмотренные сроки, к ним будут применяться штрафные санкции в размере 1 тыс. руб. за месяц просрочки.

За несвоевременность подачи отчёта 6-НДФЛ полагаются штрафы, размер которых будет зависеть от количества месяцев просрочки

Отчёт вовсе не будет принят в следующих ситуациях:

- на титульном листе указаны неверные реквизиты налогового агента (ИНН, наименование, Ф. И. О.);

- неверно указан код ИФНС;

- указан неправильный код отчётного периода.

Если субъект предпринимательской деятельности более чем на 10 дней задержал подачу отчётности, то контролирующие органы могут произвести блокировку его расчётного счёта.

Декларация 6-НДФЛ сдаётся в органы налоговой службы:

- для ИП — по месту их жительства;

- для организаций — по месту их нахождения.

Корректировка отчета 6-НДФЛ на примере

После сдачи годового Расчета 6-НДФЛ за 2022 год было выявлено расхождение между Расчетом и справками 2-НДФЛ по суммам начислений доходов и по подоходному налогу (как исчисленному, так и удержанному). Данные 6-НДФЛ показывали заниженные суммы налоговых обязательств предприятия перед бюджетом (была указана сумма доходов 660000 руб., исчисленного налога – 85800 руб). Выяснилось, что бухгалтер не учел при составлении полугодового 6-НДФЛ выплату уволенному работнику, произведенную 19.06.2018 г. (доходы в сумме 77 800 руб. и налог в размере 10 114 руб.).

В связи с этим придется сдать уточненный 6-НДФЛ за полугодие, 9 месяцев и год. При этом в полугодовом отчете правки будут в разделах 1 и 2, а в последующих периодах корректировки затронут только раздел 1 (увеличив значение строк 020, 040 и 070).

Приведем порядок оформления 6-НДФЛ за полугодие с учетом исправлений:

- на титульном листе проставляется номер корректировки «001»;

- код периода – «31» (полугодие), налоговый период – «2018»;

- в строке 020 первичного отчета стояла сумма дохода 660 000 руб., ее надо заменить значением 737 800 руб. (660 000 + 77 800);

- в строке 040 исходная величина налога 85 800 руб., следует указать правильное значение – 95 914 руб. (85 800 + 10 114);

- в строке 070 было указано 72 800 руб., надо поставить 82 914 руб. (72 800 + 10 114);

- в разделе 2 следует заполнить дополнительный блок – в графах 100 и 110 надо показать дату выплаты расчета увольняющемуся работнику и удержания налога (19.06.2018), в поле 120 ставится срок уплаты налога (20.06.2018), в поле 130 вводится сумма не учтенного ранее дохода (77 800), а в строке 140 фиксируется удержанный налог (10 114 руб.).

За какой период составляется уточняющая форма

Согласно общепринятым правилам, исправленный отчет готовится за тот же период, что и предыдущая его версия, содержащая ошибки. Например, если бухгалтер обнаружил помарку в форме за 1-й квартал 2018 года, ему нужно представить налоговикам сведения за эти же три месяца.

Составляя исправления для фискалов, необходимо учитывать, что данные берутся нарастающим итогом. Это означает, что если подается корректировка 6-НДФЛ за 1 квартал 2022, неверные сведения могут содержаться и в формах за последующие периоды: за полугодие, девять месяцев. Чтобы избежать штрафных санкций от ИФНС, нужно представить отчеты за каждый из указанных кварталов.

6-НДФЛ корректировка – штрафы

Если налоговый агент самостоятельно выявит наличие недостоверных данных в расчете по подоходному налогу до окончания сроков представления такой отчетности за конкретный период, или до того, как это обнаружат налоговики, подача уточняющей формы не повлечет за собой начисление штрафных санкций. Если же ошибка будет выявлена инспекторами ФНС в результате камеральной проверки, ее сочтут недостоверными сведениями, за которые субъекту хозяйствования выписывается штраф в сумме 500 руб. Такое взыскание за представление в налоговый орган недостоверных сведений предусмотрено нормами п. 1 ст. 126.1 НК РФ.

Если отчет не был принят инспекцией и после исправлений подается вновь как первичный, сделать это нужно в срок, отведенный для подачи 6-НДФЛ за соответствующий период, иначе за невовремя сданный отчет можно получить штраф в сумме 1000 руб. за каждый просроченный месяц, включая неполный (п. 1.2 ст. 126 НК РФ).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.