Многие крупные компании имеют обособленные подразделения. В процессе деятельности возникают различные ситуации, когда филиалы, представительства и иные «обособки», меняют место своего нахождения. Такое изменение подлежит государственной регистрации и для ее совершения организация должна соблюсти определенный порядок.

Процесс внесения изменений зависит от конкретного вида обособленного подразделения. В отношении представительств и филиалов действует один порядок, в отношении иных видов обособленных подразделений – другой. Регламентируется данная процедура положениями федеральных законов № 14-ФЗ от 08.02.1998 «Об обществах с ограниченной ответственностью», № 129-ФЗ от 08.08.2001 «О госрегистрации юридических лиц и ИП», Налоговым кодексом РФ, а также подзаконными актами – приказом Минифина России об утверждении Административного регламента № 169н от 30.09.2016 г. Рассмотрим, как происходит изменение адреса обособленного подразделения, порядок действий компании при этом.

Представительства и филиалы

Для смены адреса представительства или филиала необходимо проанализировать устав организации. Если данный документ содержит информацию об адресе такого обособленного подразделения, то потребуется внести изменения в устав. Напомним, что действующее законодательство не обязывает указывать подобную информацию в уставе юридического лица, но практика показывает, что во многих случаях сведения о филиалах и их адресах в этом документе все же есть. Поэтому, изменение адреса обособленного подразделения в таких ситуациях потребует процедуры внесения изменений в устав.

Для этого необходимо созвать внеочередное собрание участников, на котором должно быть принято решение об изменении документа. Здесь возможно два варианта:

- Исключение из устава пункта об обособленном подразделении;

- Внесение новых сведений о месте нахождения.

Решение собрания утверждается протоколом, который вместе с заявлением по форме Р13001 и с новой редакцией устава сдается в налоговую для регистрации изменений.

В ситуации, когда устав организации не содержит сведений о филиале или представительстве, порядок внесения изменений несколько иной. Руководитель организации должен принять соответствующее решение, на основе которого заполняется заявление по форме Р14001. Заявление должно поступить в налоговую инспекцию по месту регистрации организации в течение трех рабочих дней с момента вынесения решения. Отметим, что в случае, если устав организации или положение о филиале предусматривает иной порядок принятия решений в отношении его деятельности, в том числе по принятию решений о его наименовании, местонахождении и иным вопросам, то должен быть соблюден указанный в этих документах порядок, например, проведено общее собрание участников.

Отметим, что в настоящее время обособленному подразделению нет необходимости дополнительно уведомлять налоговые органы по месту своего нахождения об осуществляемых изменениях. Информация об этом поступает им в порядке ведомственного обмена.

Бухгалтерия и финансы

Сообщение об изменении адреса обособленного подразделения (ОП) по форме N С-09-3-1 надо подавать, только если изменился адрес ОП, которое не является филиалом или представительством.

Направить это сообщение надо в ИФНС по месту нахождения самой организации (головного подразделения) в течение трех рабочих дней со дня изменения адреса ОП, т.е. со дня, когда начата деятельность ОП по новому адресу п. 6 ст. 6.1, пп. 3 п. 2 ст. 23 НК РФ. Эта дата может быть указана в приказе руководителя организации о начале деятельности ОП по новому адресу.

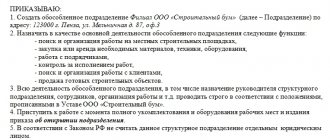

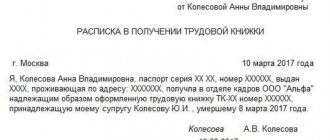

Пример. Приказ о начале деятельности ОП по новому адресу

ООО «Альфа» ПРИКАЗ о начале деятельности обособленного подразделения «Бета» по новому адресу

20.06.2019 N 48

С 25.06.2019 деятельность обособленного подразделения «Бета»:

- прекратить по адресу Московская область, г. Домодедово, ул. Лесная, д. 17;

- начать по адресу Московская область, г. Балашиха, ул. Советская, д. 18.

Генеральный директор Иванов Иванов И.И.

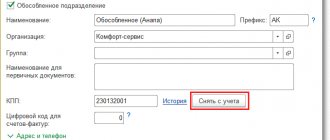

Пример. Заполнение сообщения об изменении адреса обособленного подразделения (форма С-09-3-1)

ООО «Альфа» состоит на налоговом учете в ИФНС N 22 по г. Москве. У организации есть обособленное подразделение «Бета» в г. Домодедове Московской области. Организации присвоен КПП:

- по месту нахождения организации — 772201001;

- по месту нахождения ОП «Бета» — 500945001.

С 25.06.2019 ОП «Бета» ведет деятельность по новому адресу в г. Балашихе Московской области.

Направить в ИФНС сообщение N С-09-3-1 надо не позднее 28.06.2019.

Филиал или представительство снимет с учета по старому адресу и поставит на учет по новому сама ИФНС (на основании сведений, которые вы внесете в ЕГРЮЛ).

Если новый адрес ОП (в т.ч. филиала или представительства) подведомственен другой ИФНС, то в течение пяти рабочих дней со дня подачи сообщения N С-09-3-1 (внесения сведений в ЕГРЮЛ) ОП присвоят новый КПП пп. 4 п. 7 Порядка присвоения ИНН, п. 2 ст. 84 НК РФ.

Сообщать в ФСС об изменении адреса ОП надо, только если оно состоит на учете в этом фонде.

В течение 15 рабочих дней со дня изменения адреса в отделение ФСС, где ОП состояло на учете до изменения адреса, представьте заявление о регистрации ОП по новому месту нахождения пп. 13 п. 2 ст. 17 Закона N 125-ФЗ, п. 26 Порядка N 202н, пп. «в» п. 14 Регламента ФСС.

В заявлении в Сведениях об ОП нужно указать:

- в п. 2 — новый адрес ОП;

- в п. 8 — расширенный регистрационный номер организации в ФСС (номер с кодом ОП).

Сообщать в ПФР об изменении адреса ОП не надо.

Полезные публикации

- Снятие с учета обособленного подразделения Происходит процедура следующими этапами: В налоговую инспекцию необходимо подать Форму С-09-3-2 (по приказу ФНС №…

- Руководитель обособленного подразделения Основы правового положения обособленных подразделенийГражданское законодательство регламентирует правовой статус двух категорий обособленных подразделений — представительств…

- Закрытие обособленного подразделения Сокращение штата обособленного подразделенияПервый шаг к закрытию обособленного подразделения — заблаговременное информирование сотрудников о предстоящем…

- Доля налоговой базы для обособленного подразделения расчет Расчет доли налоговой базы по обособленному подразделению из СРЕДНЕСПИСОЧНОЙ ЧИСЛЕННОСТИ. Где?В программе 1С Бухгалтерия ведение…

- Изменение сведений в ЕГРЮЛ Сведения из единого государственного реестра юридических лицВ ЕГРЮЛ сведения о юридическом лице (любом) представлены в…

Иные обособленные подразделения

Смена адреса обособленного подразделения, не относящегося к категории филиалов или представительств, носит упрощенный характер. Для регистрации изменения необходимо, чтобы руководитель организации вынес соответствующее распоряжение. После этого подается уведомление налоговой о смене адреса обособленного подразделения, по форме С-09-3-1. Данное уведомление направляется в течение трех дней (с момента вынесения решения) в налоговую инспекцию по месту регистрации юридического лица.

В данном случае уведомлять налоговиков по месту нахождения обособленного подразделения также не требуется.

Смена «обособленного» адреса

Для начала разберемся, что считать обособленным подразделением и когда оно имеет налоговую прописку.

Принципы идентификации

Как указали специалисты главного финансового ведомства в письме от 21 апреля 2008 г. № 03-02-07/2-73, Налоговый кодекс предусматривает два признака, при наличии которых подразделение признается обособленным:

- осуществление фирмой деятельности через свое подразделение, территориально обособленное от ее места нахождения;

- создание по месту ведения этой деятельности рабочих мест на срок более одного месяца (п. 2 ст. 11 НК).

Таким образом, подчеркнули финансисты, оборудование хотя бы одного стационарного рабочего места компании вне места ее нахождения уже признается созданием обособленного подразделения независимо от того, отражен данный факт в учредительных документах фирмы или нет.

Правила регистрации

Встать на налоговый учет по месту нахождения обособленного подразделения хозяйствующих субъектов обязывают пункты 1 и 4 статьи 83 Налогового кодекса. Для этого необходимо подать соответствующее заявление в местную инспекцию не позднее чем по истечении одного месяца со дня создания «обособленца». Специальная форма такого заявления утверждена приказом ФНС от 1 декабря 2006 г. № САЭ-3-09/[email protected]

Вместе с тем, если компания по какому-либо из оснований, предусмотренных Налоговым кодексом, уже состоит на учете в одной из инспекций муниципального округа, на территории которого открыто подразделение, то ставить на учет такого «обособленца» нет нужды. Достаточно лишь сообщить «своим» налоговикам о его создании (п. 2 ст. 23 НК). Однако сделать это необходимо также в месячный срок и по строго установленной форме, которая утверждена приказом ФНС России от 17 января 2008 г. № ММ-3-09/[email protected] Обратите внимание, что фирма обязана подобным образом ставить в известность контролеров в отношении каждого созданного подразделения, независимо от того, подлежит оно постановке на учет или нет.

Упрощенный порядок налогового учета организаций предусмотрен и для случаев, когда у фирмы насчитывается несколько «обособленцев» в рамках одного муниципального округа, но на территориях, подведомственных разным налоговым инспекциям. В этом случае постановка на учет осуществляется ревизорами по месту нахождения того подразделения, которое выберет сама нормы

Итак, в течение месяца с момента создания обособленного подразделения фирме необходимо представить в налоговую инспекцию следующие документы:

- сообщение о создании обособленного подразделения по форме № С-09-3, которое направляется в родную инспекцию по месту нахождения головной организации;

- заявление о постановке на учет обособленного подразделения по форме № 1-2-Учет, направляемое ревизорам по месту создания «обособленца».

Кроме того, к заявлению нужно приложить заверенные в установленном порядке копии свидетельства о постановке на учет в инспекции головной организации и документы, подтверждающие создание обособленного подразделения.

Проблемы переезда

Можно было бы сказать, что Налоговым кодексом достаточно ясно прописан порядок постановки на учет обособленных подразделений, если бы не одно «но». Главный налоговый закон не содержит нормы, предусматривающей возможность изменения местонахождения «обособленца», а соответственно и специальных правил по постановке на налоговый учет по новому адресу.

В сущности это означает, что, к примеру, при заключении нового договора аренды помещения для осуществления деятельности через подразделение по адресу, подведомственному иному налоговому органу, фирма должна осуществить процедуру закрытия одного «обособленца» и открытия новой аналогичной структуры. Более того, скорее всего, аналогичным образом компании придется поступать даже в том случае, если подразделение меняет адрес в рамках территории одной и той же налоговой инспекции.

Таким образом, получается, что организация в данной ситуации обязана, во-первых, направить в инспекцию по месту нахождения головного офиса два сообщения по форме № С-09-3 о закрытии одного подразделения и об открытии нового. Во-вторых, ей необходимо подать заявление налоговикам по месту нахождения прежнего «обособленца» о снятии с учета по форме № 1-4-Учет, утвержденной приказом ФНС от 1 декабря 2006 г. № САЭ-3-09/[email protected] И, наконец, по месту нахождения вновь созданной структуры представить ревизорам уже упомянутое заявление о постановке на учет по форме № 1-2-Учет и сопровождающий комплект документов. Не стоит также забывать, что закрытие обособленного филиала является законным основанием для проведения контролерами выездной налоговой проверки. В частности, пункт 5 статьи 84 гласит, что снятие с учета подобной структуры налоговики должны произвести в течение 10 дней с даты подачи соответствующего заявления налогоплательщика, но не ранее окончания выездной проверки в случае ее проведения.

Перспективы

Справедливости ради необходимо отметить: подобная проблема не осталась незамеченной Минфином. Так, в упомянутом письме от 21 апреля 2008 г. № 03-02-07/2-73 финансисты рассмотрели вопрос об установлении порядка внесения налоговиками изменений в имеющиеся у них сведения о подразделении в случае если «обособленец» меняет месторасположение в рамках района, подведомственного одним и тем же налоговым инспекторам. Как это нередко бывает в нашей стране, причиной всех бед оказались пробелы в законодательстве. В своем опусе специалисты главного финансового ведомства указали, что согласно российским законам местонахождение организации и ее филиалов и представительств определяется через соответствующие адреса. Адрес же является и одним из идентификационных признаков иных обособленных подразделений хозяйствующих субъектов. При этом, посетовали эксперты Министерства финансов, ни Налоговым, ни Гражданским кодексами не определено, что необходимо понимать под изменением местонахождения филиала, представительства или иного «обособленца». Не установлен налоговым законодательством и порядок учета в налоговых органах подразделений компании в связи с изменением мест их нахождения.

Вместе с тем нужно отдать чиновникам Минфина должное: оставлять все как есть они не намерены. Другое дело, что, по их мнению, предложение об упрощении порядка учета «блуждающих обособленцев» требует дополнительной доработки. В частности, они считают, что упростить необходимо и «переезды» с территории одной инспекции на территорию другой. Правила же смены местонахождения филиалов и представительств финансисты предполагают сделать аналогичными учету сведений об изменении местонахождения головной организации.

С. Котова, эксперт «Федерального агентства финансовой информации»

| Бератор нового поколения ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения. Подключить бератор |

Изменение адреса обособленного подразделения в пределах одной налоговой

Законодательство четко определяет, что изменение адреса юридического лица или его обособленных подразделений должно быть зарегистрировано уполномоченным государственным органом. Поэтому смена места нахождения обособленного подразделения, даже в пределах территории, подведомственной одной налоговой инспекции, влечет за собой необходимость уведомления ФНС. Данное требование действует и в том случае, если головной офис и обособленное подразделение относятся к компетенции одного территориального подразделения налоговой службы.

В то же время в практике бывают ситуации, когда такое уведомление не требуется. Например, в сведениях о филиале указан только номер здания, без указания конкретного помещения, где располагается данный филиал. В таком случае переезд в новое помещение в пределах этого же здания не влечет за собой необходимость заявлять изменения в налоговую инспекцию.

Документы о смене адреса обособленного подразделения подаются непосредственно в подразделение налоговой службы по месту регистрации организации, либо направляются туда посредством телекоммуникационных каналов связи, или заказным почтовым отправлением.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Обособленное подразделение сменило адрес. Алгоритм действий

У нашего предприятия открыт филиал в г. Челябинске. Филиал от имени предприятия заключает договоры с клиентами на оказание услуг, имеет свой расчетный счет, начисляет зарплату своим сотрудникам и уплачивает соответствующие налоги, самостоятельно сдает декларации по начисленной зарплате. Сейчас в силу производственных причин возникает необходимость поменять адрес филиала, а это другой район города и, соответственно, другая ИФНС. Как правильнее провести операции по регистрации филиала по новому адресу, сохранив расчетный счет и договоры с клиентами?

—————————

Предприятие – филиал организации, которая находится в другом городе. Юридический адрес филиала, который указан в положении о филиале и учредительных документах, не совпадает с фактическим адресом, кроме того, в связи с кризисом, было принято решение арендовать новый офис с меньшей арендной платой, но в этом же административном районе. В связи с вышеизложенным возникает вопрос: надо ли и в какой форме извещать налоговый орган, ПФР, ФСС (ведь филиал еще может не один раз поменять офис)?

В соответствии с п.п. «н» п. 1 ст. 5 Федерального закона РФ от 08.08.2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» сведения о филиалах

и представительствах юридического лица

содержатся

в едином государственном реестре юридических лиц.

Согласно п. 5 ст. 5 Федерального закона РФ от 08.02.1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью» устав

общества должен содержать сведения о его филиалах и представительствах.

Сообщения об изменениях в уставе

общества сведений о его филиалах и представительствах представляются в орган, осуществляющий государственную регистрацию юридических лиц.

Указанные изменения в уставе общества вступают в силу для третьих лиц с момента уведомления о таких изменениях органа, осуществляющего государственную регистрацию юридических лиц.

Аналогичная норма содержится в п. 6 ст. 5 Федерального закона РФ от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах»

.

Ст. 19 Закона № 129-ФЗ

установлено, что в случаях, установленных федеральными законами (Законом об ООО, Законом об АО),

юридическое лицо представляет в регистрирующий орган

по месту своего нахождения подписанное заявителем

уведомление

о внесении изменений в учредительные документы, решение о внесении изменений в учредительные документы и изменения.

При внесении изменений в учредительные документы юридического лица регистрирующий орган в срок не более чем пять дней

с момента получения указанного уведомления вносит соответствующую запись в единый государственный реестр юридических лиц, о чем в письменной форме сообщает юридическому лицу.

При этом изменения, внесенные в учредительные документы, приобретают силу для третьих лиц с момента уведомления регистрирующего органа о таких изменениях.

На листе А формы Уведомления о внесении изменений в учредительные документы юридического лица

, которая утверждена постановлением Правительства РФ от 19.06.2002 г. № 439, указываются

адрес (место расположения) филиала

юридического лица на территории Российской Федерации, в том числе почтовый индекс, субъект Российской Федерации, район, город, населенный пункт, улица (проспект, переулок и т.д.), номер дома (владение), корпус (строение), квартира (офис).

Минфин РФ в письме от 21.04.2008 г. № 03-02-07/2-73 отметил, что в соответствии с законодательством Российской Федерации места нахождения

организации, ее

обособленных подразделений в виде филиалов

и представительств

определяются через соответствующие адреса

.

Для целей налогового учета ст. 83

и

84 НК РФ

установлен порядок постановки на учет и снятия с учета организации при осуществлении организацией деятельности в Российской Федерации через обособленное подразделение.

Напомним, ст. 11 НК РФ

признает обособленным подразделением организации любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места.

Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение.

При этом НК РФ не установлен порядок учета в налоговых органах обособленных подразделений

организаций

в связи с изменением мест их нахождения

.

Кроме того, НК РФ и гражданским законодательством Российской Федерации не определено, что понимается под изменением места нахождения филиала

, представительства или иного обособленного подразделения организации.

Минфин отмечает, что НК РФ не предусмотрено признание подразделения организации обособленным вне связи с конкретным местом деятельности организации, территориально обособленным от места ее нахождения, и в зависимости от подведомственности налоговым органам территории, на которой находится это обособленное подразделение, а также не установлен порядок учета в налоговых органах обособленных подразделений организаций в связи с изменением мест их нахождения.

В связи с этим контролирующие органы считают, что в случае изменения места нахождения обособленного подразделения организация должна осуществить процедуру закрытия и открытия обособленного подразделения

.

В соответствии с п. 1 ст. 83 НК РФ

организация, в состав которой входят обособленные подразделения, расположенные на территории Российской Федерации,

обязана встать на учет

в налоговом органе по месту нахождения каждого своего обособленного подразделения, если она не состоит на учете в налоговом органе по месту нахождения этого обособленного подразделения по основаниям, предусмотренным НК РФ.

В течение одного месяца со дня прекращения деятельности

организации через обособленное подразделение (закрытия обособленного подразделения) организация обязана письменно сообщить об этом в налоговый орган по месту нахождения организации.

Форма № С-09-3

«Сообщение о создании (закрытии) на территории Российской Федерации обособленного подразделения организации» утверждена приказом ФНС РФ от 21.04.2009 г. № ММ-7-6/[email protected]

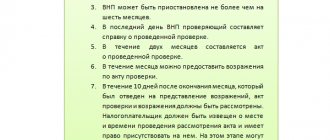

В случае принятия организацией решения о прекращении деятельности (закрытии) своего обособленного подразделения снятие с учета организации по месту нахождения этого обособленного подразделения осуществляется налоговым органом по заявлению налогоплательщика

в течение 10 дней со дня подачи такого заявления, но не ранее окончания выездной налоговой проверки в случае ее проведения (

п. 5 ст. 84 НК РФ

).

Следовательно, организация должна подать Заявление о снятии с учета российской организации в налоговом органе по месту нахождения ее обособленного подразделения

на территории Российской Федерации

по форме № 1-4-Учет

, утвержденной приказом ФНС РФ от 01.12.2006 г. № САЭ-3-09/[email protected]

Далее организация должна подать Заявление о постановке на учет российской организации в налоговом органе по месту нахождения ее обособленного подразделения

на территории Российской Федерации (

форма № 1-2-Учет

) в течение одного месяца со дня создания обособленного подразделения в налоговый орган по месту нахождения этого обособленного подразделения, если организация не состоит на учете по основаниям, предусмотренным НК РФ, в налоговых органах на территории муниципального образования, в котором создано обособленное подразделение (

п. 4 ст. 83 НК РФ

).

ФНС РФ считает, что одновременно с Заявлением представляются

в одном экземпляре копии заверенных в установленном порядке свидетельства о постановке на учет в налоговом органе организации по месту ее нахождения, документов, подтверждающих создание обособленного подразделения. При наделении организацией обособленного подразделения полномочиями по уплате налогов по месту его нахождения представляется документ, подтверждающий указанные полномочия (письмо от 15.03.2007 г. № 09-2-03/[email protected]).

Напомним, все эти правила действуют, если организация не состоит на учете

по основаниям, предусмотренным НК РФ, в налоговых органах на территории муниципального образования, в котором создано это обособленное подразделение.

В иных случаях

постановка на учет организации в налоговых органах по месту нахождения ее обособленных подразделений осуществляется налоговыми органами

на основании сообщений в письменной форме, то есть по форме № С-09-3

.

При этом в случае, если несколько обособленных подразделений

организации находятся

в одном муниципальном образовании на территориях, подведомственных разным налоговым органам

, постановка организации на учет может быть осуществлена налоговым органом по месту нахождения одного из ее обособленных подразделений, определяемым организацией самостоятельно.

Согласно п. 1 ст. 83 НК РФ

организации подлежат постановке на учет

в налоговых органах соответственно по месту нахождения организации, месту нахождения ее обособленных подразделений, а также

по месту нахождения принадлежащего им недвижимого имущества и транспортных средств

.

Таким образом, если организация состоит на учете хотя бы по одному из вышеперечисленных оснований в налоговом органе на территории муниципального образования, постановка организации на учет в налоговых органах по месту нахождения ее обособленных подразделений на территории этого муниципального образования осуществляется налоговыми органами только на основании сообщений по форме № С-09-3

.

Минфин РФ считает, что порядок внесения изменений в имеющиеся в налоговом органе сведения об обособленном подразделении организации в случае изменения места деятельности организации (адреса) нужно упрощать, и в письме от 08.05.2009 г. № 03-02-07/1-236 сообщил, что в настоящее время Минфином РФ с участием ФНС РФ разработан проект приказа об утверждении порядка постановки на учет организаций по месту нахождения их обособленных подразделений, в котором, в частности, предусматривается возможность постановки на учет в налоговых органах организации по месту нахождения ее филиала (представительства) на основании заявления о постановке на учет, которое подается организацией в регистрирующий налоговый орган, одновременно с представлением заявления о внесении изменений в учредительные документы юридического лица в отношении соответствующего филиала (представительства).

Кроме того, предполагается подготовка проекта федерального закона о внесении изменений в НК РФ в целях совершенствования порядка учета в налоговых органах организаций и физических лиц. При этом предполагается упростить порядок учета в налоговых органах организаций по месту нахождения их обособленных подразделений.

Однако впредь до внесения соответствующих изменений в часть первую НК РФ налоговые органы обеспечивают учет организаций по месту нахождения их обособленных подразделений на основе исследования фактических обстоятельств, руководствуясь действующим законодательством

Российской Федерации.

То есть при каждой смене адреса филиала

организация должна осуществлять процедуру закрытия и открытия обособленного подразделения.

В соответствии с п. 19 Правил ведения единого государственного реестра юридических лиц и предоставления содержащихся в нем сведений, утвержденных постановлением Правительства РФ от 19.06.2002 г. № 438 (в ред. от 08.12.2008 г.), регистрирующий орган

в срок не более 5 рабочих дней с момента государственной регистрации юридического лица и (или) внесения изменений в государственный реестр

бесплатно представляет сведения

о юридическом лице в территориальные органы Федерального агентства по управлению федеральным имуществом, территориальные органы Пенсионного фонда РФ, региональные отделения Фонда социального страхования РФ, военные комиссариаты, территориальные фонды обязательного медицинского страхования и территориальные органы Федеральной службы государственной статистики и в случаях, установленных федеральными законами, – в иные органы.

Указанные сведения представляются в электронном виде.

Однако это не означает

, что на основе переданных сведений фонды самостоятельно произведут перерегистрацию организации в случае изменения места нахождения филиала.

Согласно п. 6 Порядка регистрации в качестве страхователей юридических лиц по месту нахождения обособленных подразделений

и физических лиц в исполнительных органах Фонда социального страхования Российской Федерации, утвержденного постановлением ФСС РФ от 23.03.2004 г. № 27 (в ред. от 25.01.2007 г.),

в случае изменения места нахождения обособленного подразделения

юридического лица, являющегося страхователем, указанное

лицо подает заявление о регистрации

в качестве страхователя в региональное отделение Фонда (филиал регионального отделения Фонда)

по новому месту нахождения

в течение месяца со дня таких изменений.

Организация, имеющая обособленные подразделения, должна уведомить ТФОМС в письменном виде

(с приложением копии решения о ликвидации обособленного подразделения)

об изменении сведений, указанных при регистрации

этой организации в территориальном фонде по месту нахождения обособленного подразделения, или при снятии ее с учета, территориальный фонд в 10-дневный срок с даты внесения таких изменений в отношении этих подразделений в Единый государственный реестр юридических лиц федеральным органом исполнительной власти, осуществляющим государственную регистрацию юридических лиц и индивидуальных предпринимателей (п. 18

Правил регистрации страхователей в территориальном фонде обязательного медицинского страхования

при обязательном медицинском страховании, утвержденных постановлением Правительства РФ от 15.09.2005 г. № 570).

Не совсем понятна ситуация с Пенсионным фондом РФ.

П. 18 Порядка регистрации и снятия с регистрационного учета в территориальных органах Пенсионного фонда Российской Федерации

страхователей, производящих выплаты физическим лицам, утвержденного постановлением Правления ПФР от 13.10.2008 г. № 296п, установлено, что снятие организации с регистрационного учета по месту нахождения обособленного подразделения в случае принятия ею

решения о прекращении деятельности своего обособленного подразделения

или решения о переходе на централизованную уплату единого социального налога и страховых взносов на обязательное пенсионное страхование осуществляется территориальным органом ПФР по месту нахождения обособленного подразделения в течение 5 дней со дня представления организацией

следующих документов

:

– заявления о снятии с регистрационного учета организации по месту нахождения обособленного подразделения на территории Российской Федерации в территориальном органе ПФР;

– копии решения (приказа, распоряжения) о прекращении деятельности обособленного подразделения (ликвидации, реорганизации), решения (приказа, распоряжения) о переходе на централизованную уплату единого социального налога и страховых взносов на обязательное пенсионное страхование.

Как видим, речь здесь идет о прекращении деятельности обособленного подразделения, а не об изменении места его нахождения.

Поэтому в данном случае Вам лучше обратиться в территориальный орган ПФР, в котором Ваша организация состоит на учете, за соответствующими разъяснениями.

Если у Ваших организаций есть длящиеся договоры с контрагентами, то в случае изменения адреса филиала Вам нужно информировать контрагентов об изменении адреса

.

Можно заключить дополнительное соглашение к договору

, в котором раздел договора «Адреса и реквизиты сторон» изложить в новой редакции.

Смена адреса филиала никак не отражается

на расчетном счете филиала.

Счет остается прежним.

Обособленное подразделение или командировка?

Согласно ст.209 ТК РФ, рабочим местом признается место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя.

Согласно п.1 ст.83 НК РФ организации, в состав которых входят обособленные подразделения, расположенные на территории РФ, подлежат постановке на учет в налоговых органах по месту нахождения каждого своего обособленного подразделения.

При этом, если у налогоплательщика возникают затруднения с определением места постановки на учет в налоговом органе, то решение на основе представленных им данных принимается налоговым органом (п.9 ст.83 НК РФ).

Налоговые органы принимают указанное решение, исходя из представленных организацией документов, на основании которых она осуществляет соответствующую деятельность:

- либо по месту нахождения организации,

- либо по месту осуществления деятельности организации.

Как отмечает Минфин в своем Письме от 02.08.2013г.№03-02-07/1/31001:

«Обособленное подразделение признается таковым независимо от формы организации работы, от конкретных работников, выполняющих определенную работу, срока нахождения конкретного работника на стационарном рабочем месте.»

При этом, никакого определенного ответа на вопрос, нужно ли создавать обособленное подразделение в случае:

- длительных командировок сотрудников,

- оказания услуг заказчикам в других регионах,

- и т.п.

ведомство не дает, отсылая к вышеприведенным нормам НК РФ.

Соответственно, если компания не имеет собственной четкой позиции по вопросу возникновения обособленного подразделения, она может обратиться в свою налоговую, которая и будет решать – быть обособленному подразделению или не быть.

Аналогичной позиции придерживается Минфин, отвечая на вопросы о создании обособленных подразделений в случае заключения трудовых договоров с дистанционными работниками.

Так, в своем Письме от 17.07.2013г. №03-02-07/1/27861 Минфин пишет следующее:

«Согласно ст. 312.1 Трудового кодекса Российской Федерации дистанционной работой является выполнение определенной трудовым договором трудовой функции вне места нахождения работодатели, его филиала, представительства, иного обособленного структурного подразделения (включая расположенное в другой местности), вне стационарного рабочего места, территории или объекта, прямо или косвенно находящихся под контролем работодателя, при условии использования для выполнения данной трудовой функции и для осуществления взаимодействия между работодателем и работником по вопросам, связанным с ее выполнением, информационно-телекоммуникационных сетей общего пользования, в том числе сети Интернет.

В определении дистанционной работы имеются признаки, отличные от характерных признаков обособленного подразделения организации, указанных в п. 2 ст. 11 Кодекса.

В соответствии с п. 9 ст. 83 Кодекса в случае возникновения у налогоплательщика затруднения с определением места постановки на учет в налоговом органе решение на основе представленных им сведений принимается налоговым органом.

Налогоплательщик вправе обратиться в налоговый орган по месту нахождения организации или налоговый орган по месту осуществления деятельности организации, который принимает указанное решение исходя из представленных организацией документов о выполнении ее работниками дистанционной работы.»

Такой же позиции Минфин придерживается и в своем Письме 04.07.2013г. №03-02-07/1/25829.

На наш взгляд, никаких обращений по этому вопросу в налоговые органы не нужно, чтобы сделать простой и очевидный вывод:

- В связи с тем, что трудовая функция дистанционного работника выполняется вне стационарного рабочего места, находящегося под контролем работодателя, заключение трудового договора с дистанционным работником не приводит к образованию стационарного рабочего места, а значит, у компании-работодателя не возникает обособленного подразделения, так как не выполняются требования п.2 ст.11 НК РФ.

Смена адреса у обособленного подразделения – порядок расчета налога на прибыль

Налоговые декларации продолжают составляться по обособленному подразделению нарастающим итогом с начала года

10.02.2020Российский налоговый портал

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Ответ прошел контроль качества

Обособленное подразделение в середине года сменило адрес, закрытия подразделения не было. Как правильно по данному подразделению рассчитать налог на прибыль?

По данному вопросу мы придерживаемся следующей позиции:

Поскольку в рассматриваемой ситуации произошло изменение места нахождения обособленного подразделения, а не его закрытие, не ликвидация, налоговые декларации продолжают составляться по обособленному подразделению нарастающим итогом с начала года.

Обоснование позиции:

При наличии у организации обособленных подразделений (далее также — ОП) уплата налога на прибыль (в том числе и авансовых платежей) осуществляется в соответствии со ст. 288 НК РФ.

На основании п. 1 ст. 288 НК РФ организации, имеющие ОП, исчисление и уплату в федеральный бюджет сумм авансовых платежей, а также сумм налога, исчисленного по итогам налогового периода, производят по месту своего нахождения без распределения указанных сумм по ОП.

Уплата авансовых платежей, а также сумм налога, подлежащих зачислению в доходную часть бюджетов субъектов РФ, производится российскими организациями по месту нахождения организации, а также по месту нахождения каждого из ее ОП исходя из доли прибыли, приходящейся на эти ОП, определяемой как средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого ОП соответственно в среднесписочной численности работников (расходах на оплату труда) и остаточной стоимости амортизируемого имущества, определенной в соответствии с п. 1 ст. 257 НК РФ, в целом по организации (п. 2 ст. 288 НК РФ, смотрите также письма Минфина России от 23.01.2017 N 03-03-06/1/3007, от 01.02.2016 N 03-07-11/4411, от 19.05.2016 N 03-01-11/28826).

В соответствии с п. 1 ст. 289 НК РФ налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого ОП соответствующие налоговые декларации в порядке, определенном данной статьей.

Организация, в состав которой входят ОП, по окончании каждого отчетного и налогового периода представляет в налоговые органы по месту своего нахождения налоговую декларацию в целом по организации с распределением по обособленным подразделениям (п. 5 ст. 289 НК РФ).

Авансовые платежи по налогу на прибыль, исчисленные по итогам отчетного периода (первого квартала, полугодия, девяти месяцев календарного года), и налог на прибыль, исчисленный по итогам налогового периода, уплачиваются в бюджет субъекта РФ по месту нахождения ОП не позднее 28 календарных дней после окончания соответствующего отчетного периода (для авансовых платежей) и 28 марта года, следующего за истекшим налоговым периодом (ст. 285, п. 4 ст. 288, п.п. 3, 4 ст. 289 НК РФ).

Таким образом, по итогам каждого отчетного периода налог на прибыль организаций исчисляется исходя из прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода. Порядок исчисления налога не зависит от изменения местонахождения организации и изменения места учета организации в налоговом органе (письмо Минфина России от 15.03.2018 N 03-02-07/1/16043).

Форма, формат представления и порядок заполнения (далее — Порядок) налоговой декларации по налогу на прибыль организаций установлены приказом ФНС России от 19.10.2016 N ММВ-7-3/[email protected]

В абзаце 1 п. 1.4 Порядка указано, что организация, в состав которой входят ОП, по окончании каждого отчетного и налогового периода представляет в налоговый орган по месту своего нахождения Декларацию, составленную в целом по организации с распределением прибыли по ОП в соответствии со ст. 289 НК РФ. Распределение прибыли по ОП осуществляется в Приложениях N 5 к Листу 02 декларации «Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации организацией, имеющей обособленные подразделения».

При этом, исходя из п. 4.1.5 Порядка, при представлении декларации по налогу на прибыль после смены местонахождения обособленного подразделения следует указывать ОКТМО по новому месту нахождения организации.

При изменении местонахождения обособленного подразделения деятельность организации через обособленное подразделение не прекращается и налоговые декларации (включая уточненные налоговые декларации за прошлые отчетные и налоговые периоды) представляются в налоговый орган по новому месту нахождения этого обособленного подразделения смотрите письмо ФНС России от 20.11.2015 N СД-4-3/20373. В этом же письме говорится, что при изменении места нахождения обособленного подразделения организации налоговым органом по прежнему месту его нахождения в налоговый орган по новому месту нахождения данного обособленного подразделения производится передача документов.

Применительно к рассматриваемой ситуации в письме ФНС России от 18.03.2011 N КЕ-4-3/[email protected] разъяснено, что поскольку при изменении места нахождения обособленного подразделения деятельность организации через это свое обособленное подразделение не прекращается, то, соответственно, налоговые декларации продолжают составляться по этому обособленному подразделению нарастающим итогом с начала года. Уплата налога в бюджет субъекта Российской Федерации после изменения места нахождения должна быть продолжена по месту нахождения обособленного подразделения по новому адресу (смотрите также письма УФНС России по г. Москве от 28.08.2012 N 16-15/[email protected], ФНС России от 31.08.2015 N ПА-4-6/15235, Информацию УФНС России по Владимирской области от 30.09.2015 «При изменении места нахождения обособленного подразделения КПП не меняется»).

Таким образом, поскольку в рассматриваемой ситуации произошло изменение места нахождения обособленного подразделения, а не его ликвидация, налоговые декларации продолжают составляться по обособленному подразделению нарастающим итогом с начала года.

Разместить: