Процедура по приобретению продовольственной или промышленной продукции между продавцом и покупателем регламентируется положениями Гражданского Кодекса РФ (гл. 30).

Участниками заключается договор, по которому одна из сторон обязуется поставить определенное количество товара (услуг), а вторая сторона обязуется его оплатить. Неисполнение положений соглашения служит основанием для его расторжения и возврата товара, основания для которого законодательно определены.

Вопрос: Покупатель перепродает продавцу ранее приобретенный у него и принятый на учет товар. В этом случае покупатель как новый продавец выставляет продавцу как новому покупателю счет-фактуру. В таком случае бывший продавец принимает НДС к вычету в общем порядке как обычный покупатель. Как отразить в учете этот вариант возврата товара? Посмотреть ответ

Основные понятия

Продавец при покупке изделия для дальнейшей реализации (оптом) именуется поставщиком, а покупатель – контрагентом. В роли поставщика может выступать непосредственно производитель (изготовитель) продукции, юридическая организация или частное лицо. По отношению к покупателю поставщик обязан:

- предоставить определенное количество приобретаемых изделий соответствующего качества;

- удовлетворить полностью претензии законного характера к приобретению со стороны контрагента;

- произвести поставки в зафиксированные в договоре сроки, без задержек.

Контрагент обязан принять поставляемые объекты и оплатить все предоставленное ему способом, оговоренным в договоре: авансовым (предварительным) платежом, по факту получения, по факту реализации (по графику).

При нарушении платежных условий продавец имеет право выставить потребителю претензии по оплате.

Как отразить возврат товара в налоговом учете по налогу на прибыль?

При несоблюдении поставщиком условий соглашения покупатель имеет право произвести возврат товара полностью или частично. Проблемы по обратной передаче чаще возникают из-за нарушения комплектности поставки или несоответствия качественным параметрам. Поставщик и контрагент оформляют операцию документально, выполняя в учете необходимые бухгалтерские проводки.

Кстати! По договоренности допускается замена приобретения или устранение нарушений в установленные сроки. При уклонении продавца от исполнения претензий контрагент имеет право направить в судебные органы исковое заявление.

Правовые основы для возврата товара

Передача покупки между сторонами сделки регулируется договором поставки (ст. 506 ГК РФ). Допускается передача по месту приобретения той продукции, которая поставлена контрагенту фактически. Согласно ГК РФ в числе причин могут указываться следующие:

- приобретенное не соответствует заявленному качеству (ст. 475);

- поставленный ассортимент не соответствует документам (ст. 468);

- количество (объем) поставленного объекта оказалось меньше указанного в документах значения (ст. 466);

- контрагенту не переданы необходимые документы по поставленному объекту (ст. 464);

- упаковка продукции выполнена не по установленным требованиям или отсутствует необходимая тара (ст. 482).

Получатель, обнаруживший неисполнение (исполнение ненадлежащего качества или объема) поставщиком условий соглашения в части сроков поставки, комплектности, качественных характеристик поставляемой продукции, вправе отказаться от выполнения договорных требований в отношении изделий, по которым соответствующие требования нарушены. Подобный отказ может явиться основанием для возврата продукции.

Облагается ли НДС возврат товара продавцу — неплательщику НДС?

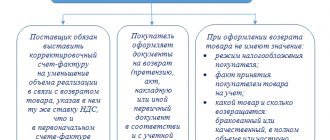

Тот факт, что продукция не соответствует условиям соглашения, может выявляться в ходе ее приемки или позже в результате обнаружения скрытых дефектов. Поэтому в учете потребителя товары могут быть как оприходованы, так и нет. Реализатору направляется документ о расхождениях (акт) с приложением претензии на возврат полученного.

В числе условий для возвращения может быть оговоренное в договоре право контрагента вернуть приобретенное, не реализованное им в течение оговоренного срока после поставки, или право на обратную передачу по взаимной договоренности участников сделки.

В таких ситуациях по соглашению о поставке применяется обратная реализация полученного, но теперь поставщик выступает в роли покупателя, а предыдущий покупатель – поставщика.

Как вернуть при отсутствии оснований, но с согласия второй стороны?

Какие документы оформлять?

Независимо от того, предусмотрен ли возврат в договоре или нет, обязательными документами при возврате являются:

- товарная накладная (унифицированная форма ТОРГ-12 или самостоятельно разработанный документ);

- счет-фактура (узнать о том, как оформить счет-фактуру на возврат товара поставщику, а также посмотреть образец документа, можно здесь).

Важный аспект заключается в том, что в этих документах поставщик станет покупателем, а покупатель поставщиком.

Товарная накладная

Поставщиком товара выступает бывший покупатель. Соответственно его данные указывается в графах «наименование, адрес, реквизиты».

Грузоотправителем так же будет покупатель. Заполнять графы касательно грузоотправителя не обязательно (письмо ФНС России от 25.11.2014 №ЕД-4-15/[email protected]).

Грузополучателем является бывший продавец (поставщик). Его данные указываются в графе «грузополучатель».

Графа «Плательщик» заполняется, только если, бывший покупатель получит при возврате деньги.

Графа «Основание» — самый важный пункт. Здесь указывается — «возврат товара». Так же перечисляются реквизиты накладных, по которым принималась возвращаемая продукция, реквизиты договора и иных документов касательно возврата.

Пункты о товаре. Здесь необходимо четко описать продукцию, количество, упаковку и другие условия, на основании которых будет видно полное совпадение с ранее принятой продукцией.

Документ подписывается руководителем, главным бухгалтером, материально ответственным лицом и получателем.

Так же в товарной накладной можно указать документы, на основании которых было заключено соглашение о возврате — письма, дополнительное соглашение.

Счет-фактура

Если организация, ранее выступавшая покупателем, находится на общей системе налогообложения, то оформляется счет-фактура. Она отражается в книге продаж, а у поставщика — в книге покупок.

Если организация, ранее выступавшая покупателем, находится на упрощенном режиме налогообложении, то счет-фактура не оформляется, т.к. эта организация не уплачивает НДС и не имеет право на налоговый вычет (узнать о нюансах возврата товара поставщику при различных системах налогообложения, а также посмотреть как правильно нужно заполнять декларацию на прибыль, можно здесь).

Различия в понятиях

Некоторые бухгалтерские работники не разделяют понятия «возврат товаров» и «обратная реализация», получая в итоге многочисленные проблемы с оформлением документации и с отражением в учете (налоговом, бухгалтерском) совершаемых операций.

Если через некоторое время после отгрузки купленной партии приобретатель возвращает продавцу полученное (полностью, частично), важно выяснить точную причину для этого.

Когда причиной обратного перемещения продукции указывается несоответствие поставки условиям соглашения (спецификации) по комплектации, окраске, качеству или размеру, то процедура должна трактоваться именно как возврат.

Такая ситуация возникла в результате неисполнения должным образом реализатором своих обязательств по поставке заказанного.

Если договор расторгнут по причине, указанной в ГК РФ, обязательства сторон получаются не исполненными, отсутствует факт реализации. При такой передаче получается отказ от прав собственника на полученное приобретение, а не восстановление перешедшего права владения. Покупатель, уже оприходовавший поступление в учете, должен сделать сторнирующие проводки для исправления.

В случаях, когда у приобретателя отсутствуют какие-либо претензии к полученной продукции, а ее перемещение по месту продажи производится по договоренности с продавцом (к примеру, нереализованная в срок часть), то процесс представляет собой обратную реализацию. Фактически происходят 2 сделки: при первой поставщик продал товары покупателю, а затем во второй сделке покупатель реализовал эти же объекты или их часть поставщику. Обе стороны оформляют и отражают в учете сделку как обычную куплю или продажу продукции.

Кстати! Полученный по соглашению продукт соответствующего требованиям качества возвращается продавцу только по решению участников сделки или если ситуация оговорена условиями действующего договора (ст. 450, ст. 453 ГК РФ). При получении право собственности на продукцию передается приобретателю (ст. 223 ГК РФ), а при обратной реализации, совершаемой по той же стоимости, по которой продукция приобретена, право собственности меняется на первоначальное состояние (до продажи).

Как избежать переплаты налогов

Вариантом решения этой проблемы, на наш взгляд, является отсроченный переход права собственности. Чем объясняется такой наш вывод?

По общему правилу, право собственности на товар переходит к покупателю с того момента, когда он его получает (ст. 224 Гражданского кодекса). Исключение из общего правила — статья 461 ГК. В ней предусмотрена такая возможность: у продавца сохраняется право собственности на товар — даже если он был отгружен покупателю — до наступления определенных обстоятельств.

И если в определенный срок такие обстоятельства не наступили, продавец, как собственник, имеющий право определять судьбу этого товара, вправе потребовать от покупателя возвратить ему товар.

Фото с сайта megapolis-real.by

Но, как мы уже неоднократно повторяли, порядок перехода права собственности, отличающийся от установленного общим правилом, необходимо определить в самом договоре!

Следовательно, возврат даже качественного товара, без негативных последствий, по договору купли-продажи возможен. Но только при условии, что в этом договоре:

1. Предусмотрены обстоятельства, до наступления которых право собственности сохраняется за продавцом (оговорка об отсроченном переходе прав собственности).

2. На момент возврата товара такие обстоятельства не наступили.

Таким образом, стороны могут руководствоваться порядком перехода права собственности, прямо согласованных сторонами в договоре. Например, переходом права собственности при выполнении определенным условий – при продаже товара третьим лицам, оплате товара.

Продавец может и должен определить условия возможного возврата переданного покупателю товара. Например, обычно продавец в договоре прямо указывает, что он разрешает продавать такой товар третьим лицам. Кроме этого стороны согласовывают порядок действий при предъявлении продавцом требования о возврате товара. Желательно прямо в договоре указать на право собственника (продавца) потребовать возврата товара, а также на обязанность покупателя возвратить этот товар в определенные сроки.

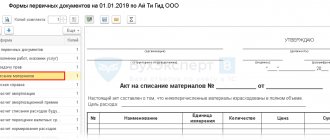

Оформление обратной реализации

Процедура обратной реализации не требует оформления акта (ф.ТОРГ-1). Приобретатель направляет поставщику счет-фактуру на сумму передаваемого обратно товара. Указанный документ регистрируется в книге продаж (письма МФ РФ №№ 03-07-09/17 (02.03.2012), 03-07-11/79 (23.03.2012)).

По бухгалтерскому учету реализатора поступления от продажи признаются поступлениями от обычных видов деятельности, а расходы (в виде себестоимости) — тратами по обычным типам деятельности (приказ Министерства финансов РФ №32Н, 33Н, 06.05.1999).

Контрагент оформляет продажу стандартным образом, а у поставщика выполняются следующие проводки (по дебету/по кредиту):

- 62 / 90.1 – отражение выручки от продажи (Расчеты с покупателями и заказчиками/Продажи (выручка));

- 90.3 / 68 – начисление НДС с продажи (Продажи (НДС)/Расчеты по налогам и сборам (НДС));

- 90.2 / 41 – списание себестоимости продукции (Продажи (себестоимость продаж)/Товары);

- 41 / 60 – передача объекта на склад (возврат);

- 19 / 60 – выделение НДС по товару;

- 68 / 19 – направление НДС на вычет;

- 60 / 62 – взаимозачет сторон (с составлением акта).

Кстати! Продавец при возврате может зачесть начисленный при реализации НДС к вычету (ст. 171 НК РФ), который в полном размере может применяться после проведения в учете всех корректировок, но не позже 12 месяцев от даты возврата (ст. 172 НК РФ).

Оформление в случае, когда покупатель — не плательщик НДС

При обратной реализации первоначальный покупатель, а ныне – продавец, который не зарегистрирован плательщиком НДС в связи с работой по упрощенной системе налогообложения, тем не менее может поставить НДС на вычет по возвращенным товарам (письмо МФ РФ №03-07-15-29, 07.03.2007).

Первоначальный продавец вносит корректировки в счет-фактуру, которую ранее выставил приобретателю. Указанный документ подлежит регистрации в журнале покупок (на величину суммы к возврату). Поэтому выходит, что несостоявшийся реализатор сможет произвести зачет НДС по вернувшимся предметам. Причина возвращения продукции и факт принятия или непринятия ее на учет контрагентом-неплательщиком НДС к моменту возврата не имеют значения.

Если приобретенное возвращает физическое лицо, при передаче денег из кассы рекомендуется выполнить регистрацию в журнале покупок реквизитов выданного кассового ордера (расходного). После оприходования полученного вновь объекта продавец получает возможность принять НДС (на вычет).

Кстати! Некоторые бухгалтера полагают, что при возврате бывший приобретатель должен перечислить продавцу НДС посредством платежного поручения, так как указанная сделка идентична взаимозачету требований и товарообменным операциям, когда партнеру сумма налога перечисляется деньгами (ст. 168 НК РФ). Но по разъяснению МФ РФ (письмо № 03-07-11/128, 27.04.2007) если приобретение возвращено поставщику, то сумма налога должна ставиться на вычет и не может быть компенсирована за счет средств приобретателя. Поэтому при обратной передаче покупатель не должен направлять сумму налога отдельно.

Возврат товаров при отгрузке без перехода права собственности в «1С:Бухгалтерии 8»

Порядок отражения продавцом возврата товаров по договору с особым условием перехода права собственности в программе «1С:Бухгалтерия 8» редакции 3.0 рассмотрим на следующем примере.

Пример

Организация ООО «Торговый дом» (продавец) отгрузила ООО «Модный город» (покупатель) партию товаров (10 шт.) на сумму 150 000,00 руб. (в т. ч. НДС 20 % — 25 000,00 руб.). Доставку товаров осуществляет продавец силами транспортной компании. Право собственности на товары переходит к покупателю в момент приемки товаров на складе покупателя. В связи с выявлением брака покупатель вернул часть товаров продавцу:

- 1 шт. — при приемке (до перехода права собственности к покупателю);

- 2 шт. — после приемки (после перехода права собственности к покупателю). Последовательность операций приведена в таблице.

Отгрузка товаров покупателю

Для включения механизма начисления НДС по операциям отгрузки без перехода права собственности необходимо на закладке НДС формы Настройки налогов и отчетов (раздел Главное — подраздел Настройки — Налоги и отчеты) установить флаг для значения Начислять НДС по отгрузке без перехода права собственности.

Для выполнения операций 1.1 «Отражение отгрузки товаров без перехода права собственности»; 1.2 «Начисление НДС по отгрузке без перехода права собственности» необходимо создать документ Реализация (акт, накладная) с видом операции Отгрузка без перехода права собственности (раздел Продажи — подраздел Продажи), рис. 1.

Рис. 1. Отгрузка товара покупателю

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 45.01 Кредит 41.01

— на себестоимость отгруженных товаров в размере 100 000,00 руб. (10 шт. х 10 000,00 руб.);

Дебет 76.ОТ Кредит 68.02

— на сумму начисленного НДС в размере 25 000,00 руб. (10 шт. х 12 500,00 руб. х 20 %).

В регистр накопления НДС Продажи вносится регистрационная запись для формирования книги продаж за налоговый период отгрузки товаров.

Для выставления счета-фактуры на отгруженные товары (операция 1.3 «Выставление счета-фактуры на отгруженные товары») необходимо нажать на кнопку Выписать счет-фактуру внизу документа Реализация (акт, накладная), рис. 1. При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Счет-фактура выданный, который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Реализация (акт, накладная).

Кроме того:

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ реализации;

- в поле Код вида операции будет отражено значение 01, которое соответствует отгрузке (передаче) товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]);

- переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде;

- в строке Выставлен (передан контрагенту) будет проставлен флаг и указана дата регистрации документа Реализация (акт, накладная), которую при необходимости следует заменить на дату фактического выставления счета-фактуры. Если с покупателем заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператору ЭДО, указанная в его подтверждении.

В результате проведения документа Счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном счете-фактуре.

С помощью кнопки Печать документа Счет-фактура выданный можно просмотреть и распечатать счет-фактуру.

Таким образом, в книге продаж за III квартал 2022 года (утв. Постановлением № 1137) — раздел Отчеты — подраздел НДС — будет отражена регистрационная запись по счету-фактуре № 5 от 01.07.2020 на сумму НДС, начисленную при отгрузке товаров, в размере 25 000,00 руб. с КВО 01.

Возврат товаров от покупателя до реализации

Возврат товаров, производимый до момента перехода права собственности на товар к покупателю согласно условиям договора (операции 2.1 «Сторно отгрузки товаров без перехода права собственности»; 2.2 «Корректировка начисленного НДС»; 2.3 «Отражение налогового вычета»), регистрируется с помощью документа Возврат товаров от покупателя (рис. 2), который можно сформировать из документа Реализация (акт, накладная) с видом операции Отгрузка без перехода права собственности по кнопке Создать на основании (рис. 1).

Рис. 2. Возврат отгруженных товаров от покупателя

В новом документе, заполненном сведениями из документа Реализация (акт, накладная), необходимо в графе Количество табличной части документа указать количество товара, возвращенного продавцу до момента его реализации покупателю.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 45.01 Кредит 41.01

— СТОРНО на себестоимость возвращенных товаров в размере 10 000,00 руб. (1шт. х 10 000,00 руб.);

Дебет 76.ОТ Кредит 19.03

— СТОРНО на сумму НДС, начисленную при отгрузке возвращенных товаров в размере 2 500,00 руб. (1 шт. х 12 500,00 руб. х 20 %);

Дебет 68.02 Кредит 19.03

— на сумму НДС, предъявляемую к налоговому вычету в отношении возвращенных отгруженных товаров в размере 2 500,00 руб.

В результате проведения документа выполняются записи в регистр накопления НДС предъявленный с видом движения Приход и Расход.

Приход в этом регистре — это потенциальная запись в книге покупок, расход — предъявление НДС к вычету либо списание по другим основаниям. Например, сумма налога может быть включена в стоимость товаров, списана за счет чистой прибыли организации и т. п.

Для формирования книги покупок вносится запись в регистр накопления НДС Покупки.

Согласно пункту 1.4 письма ФНС России от 23.10.2018 № СД-4-3/[email protected] при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем.

Таким образом, при возврате всей партии товаров или части товаров продавец производит налоговый вычет сумм НДС, исчисленных и предъявленных покупателю при отгрузке возвращенных товаров, на основании выставленного им корректировочного счета-фактуры.

Для выставления корректировочного счета-фактуры на отгруженные товары (операция 2.4 «Выставление корректировочного счета-фактуры») необходимо нажать на кнопку Выписать корректировочный счет-фактуру внизу документа Возврат товаров от покупателя (рис. 2). При этом автоматически создается документ Корректировочный счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Корректировочный счет-фактура выданный (рис. 3), который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Возврат товаров от покупателя.

Рис. 3. Корректировочный счет-фактура при возврате отгруженных товаров

Кроме того:

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ возврата товаров;

- в поле Код вида операции будет отражено значение 18, которое соответствует составлению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]);

- переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде;

- в строке Выставлен (передан контрагенту) будет проставлен флаг и указана дата регистрации документа Корректировка реализации, которую при необходимости следует заменить на дату фактического выставления корректировочного счета-фактуры. Если с покупателем заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператору ЭДО, указанная в его подтверждении.

В результате проведения документа Корректировочный счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном покупателю корректировочном счете-фактуре.

С помощью кнопки Печать документа Корректировочный счет-фактура выданный (рис. 3) можно просмотреть и распечатать корректировочный счет-фактуру.

В результате проведенной операции по возврату отгруженных, но не реализованных товаров в книгу покупок за III квартал 2022 года (раздел Отчеты — подраздел НДС) будет внесена регистрационная запись по корректировочному счету-фактуре № 6 от 07.07.2020, выставленному к счету-фактуре № 5 от 01.07.2020, с кодом вида операции 18, который соответствует составлению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]).

Реализация отгруженных товаров

Для выполнения операций 3.1 «Учет выручки от продажи товаров»; 3.2 «Отражение НДС по продаже товаров»; 3.3 «Списание себестоимости реализованных товаров» необходимо создать документ Реализация отгруженных товаров (рис. 4) на основании документа Реализация (акт, накладная) (рис. 1) по кнопке Создать на основании.

Рис. 4. Реализация отгруженных товаров

Поскольку до момента перехода права собственности на товары к покупателю часть товаров была возвращена продавцу, в результате проведения документа Реализация отгруженных товаров формируются бухгалтерские проводки с учетом произведенного до реализации возврата товаров:

Дебет 90.02.1 Кредит 45.01

— на себестоимость реализованных товаров в размере 90 000,00 руб. (9 шт. х 10 000,00 руб.);

Дебет 62.01 Кредит 90.01.1

— на сумму выручки от продажи с НДС в размере 135 000,00 руб. (9 шт. х 15 000,00 руб.);

Дебет 90.03 Кредит 76.ОТ

— на сумму НДС, начисленную по операции реализации товаров, в размере 22 500,00 руб. (9 шт. х 12 500,00 руб. х 20 %).

Отражение реализации отгруженных ранее товаров по договору с особым условием перехода права собственности не приводит к изменению суммы НДС, начисленной при отгрузке этих товаров.