Определение понятия

Это отдельный лицевой счет, открываемый налоговым органом по каждому виду налога для всех субъектов без исключения с целью контроля поступления средств.

Важно: благодаря наличию такого счета налоговая может контролировать поступление средств от налогоплательщика и их зачисление.

Правила ведения и обслуживания подобных счетов обусловлены Рекомендацией о порядке ведения счетов по различным, сборам, пошлинам, налогам и прочим платежам.

Лицевой счет хранит информацию о субъекте, которую третьи лица не вправе запрашивать у налоговой с целью проверки информации о гражданах, этот регистр является внутренним и используется только ФНС.

Регулируется весь вопрос применения счета Приказом ФНС РФ № ЯК-7-1 / 9 @ от 2012 года.

Информация, отражающаяся на ЛСН

В нормативных документах ФНС данный счет указан как КРСБ – карточка расчета с бюджетом, предназначенная для:

- ИП, фирм и граждан, которым вменяется перечисление платежей;

- отражения информации по административным штрафам.

При этом в отношении штрафов происходит занесение данных отделением, начисливших их, при этом роли относительно места регистрации субъекта абсолютно нет.

Карточка несет сведения относительно:

- обязательств лица;

- сумм, перечисленных лицом;

- указание недоимок по результатам налоговой проверки;

- суммы начисленных пени.

Как карточка РСБ заводится

Карточка на налогоплательщика согласно нормам закона, должна заводиться после его постановки на учет в соответствующем статусе, а также с момента:

- возникновения у него обязательств по выплате налоговых платежей на основании поданных в налоговое отделение документов;

- получение фискальных проводок от граждан с различным статусом.

Важно: карточка должна открываться по каждому налоговому платежу отдельно с обязательным обозначением КБК.

Например, если у одного субъекта существует два статуса – налогоплательщика и налогового агента, тогда заводится сразу две карточки.

Носителем каких данных является карточка

Карточка по платежам имеет унифицированную форму и состоит из 2 частей, предназначенных для определенных целей и имеет соответствующую структуру:

- Призначная часть:

- ИНН и КПП налогоплательщика. Как восстановить ИНН при утрате – читайте в публикации по ссылке;

- вид платежа и его КБК;

- ОКТМО. ОКАТО и ОКТМО – это одно и тоже или нет вы узнаете ;

- код деятельности предприятия или предпринимателя;

- статус субъекта.

Кроме этого в данную часть могут включаться сведения относительно:

- сведение о лице;

- бюджетном обязательстве;

- необходимые для корректного отображения информации.

- Сальдо расчетов:

в данной части имеется 3 таблицы в каждую из которых нужно внести такие данные:

- дата и срок уплаты;

- объем поступивших средств от налогоплательщика;

- доначисление или уменьшение средств;

- сальдо по уплате налогоплательщиком, какой оно имеет показатель – положительный или отрицательный;

- сумма пени при ее существовании;

- расчеты по процентам в счет штрафных санкций. вы узнаете, какой установлен штраф за несдачу декларации в срок.

Важно: данные таблицы являются основанием для дальнейших действий инспектора, так как из них можно увидеть недоимки по платежам или их полное отсутствие.

Выписка операций по расчету с бюджетом.

Как расшифровывается понятие

КРСБ расшифровывается как карточка расчетов с бюджетом и является четко сгруппированным информационным ресурсом, в котором отражены сведения по начисленным и погашенным налоговым выплатам. Карточка налогоплательщика формируется из налоговых отчетностей, подаваемых лицом в ФНС. В спорных ситуациях, возможных между сторонами, этот документ позволяет выявить расхождения и проконтролировать уплату налогов.

В соответствии с едиными требованиями Приказа ФНС РФ от 18.01.2012 № ЯК-7-1/[email protected], карточки расчетов с бюджетом ведутся для каждого налогоплательщика и по каждому отдельному виду налогов. За каждым видом платежей закреплен свой код (КБК), а также учитывается код муниципального образования, куда поступают налоговые сборы (ОКТМО). Для налогоплательщика и налогового агента предусмотрены разные карточки, поэтому в случае если одно и тоже лицо выполняет сразу две налоговые функции, то на него заводят соответственно две КРСБ.

Зачем нужна карточка расчетов с бюджетом

Нередко у предпринимателей и ИФНС возникаю нестыковки при проверке состояния налоговых платежей. В таких ситуациях источником необходимой информации служит база данных КРСБ или так называемый лицевой счет налогоплательщика.

Мероприятия по учету средств, поступающих в бюджет, позволяют избежать переплат или накопления долгов со стороны субъекта налогообложения: юридического или физического лица.

Налоговые органы прибегают к использованию данного инструмента учета платежей, поскольку статья 32 НК РФ возлагает на ИФНС обязанности по сверке сумм уплаченных налогов, пеней, штрафов, формированию справок и выписок о состоянии лицевого счета налогоплательщика и так далее. Во время камеральных проверок налоговая служба будет ссылаться на КРСБ, однако начиная с 2010 года, этот документ утратил свою юридическую силу и с тех пор носит только справочный характер. Следовательно, карточка является дополнительным инструментом для организации или предпринимателя, позволяющим налогоплательщику контролировать состояние своего лицевого счета.

Кто ведет документ

Базу данных КРСБ ведет непосредственно ФНС на основании сведений, подаваемых налогоплательщиком. Для этого в налоговую подают налоговые декларации по формам 2-НДФЛ (в конце отчетного года) и 6-НДФЛ (ежеквартально). Использование карточек РСБ — процедура, подведомственная налоговым органам, осуществляемая как по инициативе налогоплательщика, так и ИФНС.

Закрытие карточки также осуществляется через ИФНС, в частности для постановки на учет налогоплательщика на новом месте. Тогда лицо снимают с учета в одном налоговом органе и переводят в другой территориальный отдел ФНС в установленном порядке. Что касается штрафов за просрочку налоговых выплат и административные правонарушения, то КРСБ с этими данными не передают на новое место учета, а открывают по месту нахождения органов, вынесших решение о санкциях в отношении налогоплательщика. То есть, информация, не отражающая деятельность организации/ИП, не подлежит передаче в другую ИФНС.

Получение информации относительно счета

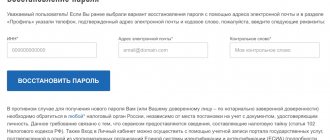

Чтобы узнать собственный счет можно воспользоваться 2 вариантами:

- Обратиться лично в налоговый орган с паспортом и получить необходимые данные исключительно о своем счете.

- Использовать портал Госуслуг, если там есть учетная запись. При этом номер не будет где-либо отображаться для его получения следует, открыть вкладку « и «Получить» после чего через некоторое время придет файл с указанием сведений по операциям и соответствующим номеров.

Получение выписки

Чтобы сверить свои платежи и данные, зафиксированные в налоговой пользователь может заказать выписку в ФНС в удобный вариант:

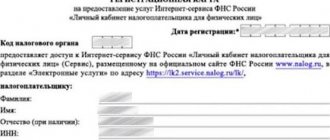

- На сайте nalog.ru можно заказать выписку как для предприятия, так и для предпринимателя. Для этого следует зайти в личный кабинет и получить следующую информацию:

- справку о состоянии счета;

- выписку;

- получить акт сверки;

- справку о качестве выполнения обязательств налогоплательщиком;

- отчеты, предоставленные в отчетном периоде.

- Использовать сервис ИОН-offline посредством системы Контур Экстрен.

Если в процессе получения данных применить ПО «Баланс-2» тогда можно импортировать сведения в требуемую электронную систему документооборота.

Лицевой счет налогоплательщика – это карточка в которой ФНС содержит основную информацию относительно платежей субъекта в бюджет. При этом его можно применить, чтобы свериться или получить выписку для личных целей.

Что такое идентификационный номер налогоплательщика и где он используется вы можете посмотреть в этом видео:

КРСБ налогоплательщика – это карточка лицевого счета, отражающая бюджет налогового агента. Ее ведут сотрудники ФНС на основе отчетной документации юридического или физического лица. На практике бланк оформляется согласно рекомендациям Приказа ФНС № ММ-3-10/[email protected]

Условиями для открытия карты является наступление сроков выплат сборов или налогов, предоставления декларации или другой отчетности, получения лицензии или регистрирующего документа. Бланк также заводится в случае невыясненных платежей, обнаруженных при аудите. Расчетная карта не является основанием для достоверности информации по НДФЛ, поскольку она относится к внутренним формам контроля налоговой службы.

Что такое КРСБ в налоговой практике, поможет уточнить ее содержание. В документ включены:

- данные о суммах пошлин, штрафных выплат и пеней. Эти сведения вносят сотрудники ФНС, исходя из предоставленных юрлицом или ИП деклараций, а также на основании аудита или решения суда;

- информация о факте перечисления налога, пени или штрафа;

- сальдо – разница между начислениями и переводами. Отрицательное значение отражает задолженность налогового агента, а положительное – наличие переплаты.

Обязательное условие карточки расчета – соответствие внесенных в нее сумм бюджету предприятия или физлица в настоящее время.

Специфика заполнения карточки расчетов

Полученные от плательщиков и агентов сведения вносятся в специальную карту учета. Что такое КРСБ в налоговой практике, уже установлено. Это внутриведомственный бланк, который нужен для сбора данных от физических и юридических лиц. Внесение информации в документ предусматривает ряд нюансов:

- Данные о НДФЛ организаций и ИП со статусом налогового агента вносятся только на основании аудита согласно п. 1 разд. 10 Приказа ФНС № ЯК-7-1/[email protected]

- Суммы НДФЛ, которые начислялись, но не проплачивались, в КРСБ не указываются. Если удержание пошлины отсутствует, налоговиками на основании Постановления ВАС № 57 начисляется пеня.

- Информация карты РСБ не является основанием для начисления недоимок. Их факт должен подтверждаться другими источниками.

Сведения КРСБ по ст. 32 НК могут передаваться плательщикам налогов или агентам в форме справки. В п. 10 ст. 32 отмечена необходимость подачи запроса в течении 5 рабочих дней. Информация о том, что нужно уплатить налоги, проценты, пеню или штрафы передается сотрудниками ФНС через 10 дней после получения извещения.

Что такое карточка расчетов с бюджетом

Важно! Карточка расчетов с бюджетом (КРСБ) –представляет собой понятие, напрямую связанное с уплатой налогов. Карточка является базой данных по физическим или юридическим лицам, зарегистрированным в налоговом органе.

Карточка является информационным ресурсом, содержащим сведения по начисленным и уплаченным налогам. Ее формирование происходит на основании налоговых отчетов, представляемых в налоговый орган налогоплательщиками. При возникновении спорных ситуаций между налогоплательщиком и налоговым органом, данный документ помогает определить расхождения, а также осуществлять контроль за уплатой налогов.

Согласно требованиям Приказа ФНС РФ №ЯК-7-1/[email protected] от 18.01.2012, карточку заводят по каждому налогоплательщику и по всем видам налога. Каждый налоговый платеж имеет свой код КБК и ОКТМО (код муниципального образования). По налогоплательщикам и налоговым агентам ведутся разные карточки. Таким образом, если одно лицо одновременно является и налоговым агентом и налогоплательщиком, то него заводятся две карточки (

Как получить данные КРСБ по компании

Непосредственного доступа к самой карточке расчетов с бюджетом у налогоплательщиков нет. Данные этого регистра являются служебной и налоговой тайной и открытый доступ к ним не предоставляется. Но можно запросить в ИФНС выписку по расчетам с бюджетом. Она будет содержать основные сведения из регистра ИФНС в разрезе видов налогов:

- сальдо на начало и конец периода;

- суммы к начислению;

- платежи налогоплательщика;

- суммы зачтенных и списанных фискальных платежей.

Чтобы получить выписку, необходимо направить запрос в ИФНС по месту учета плательщика посредством ТКС. Выписка будет предоставлена в течение пяти дней с момента направления запроса.

Кто ведет карточки расчетов с бюджетом

База данных по карточкам расчетов с бюджетом ведется налоговой на основании тех данных, которые представляют отдельные налогоплательщики или налоговые агенты. Полученные сведения налоговая заносит на основании таких форм, как 2-НДФЛ и 6-НДФЛ, представляют которые налогоплательщики по окончании отчетного года и по окончании квартала. Процедура по использованию карточек находится в ведении ИФНС и осуществляется она по инициативе либо самого налогоплательщика, либо налоговой.

Закрывается карточка происходит через налоговую. Это нужно, например, для того, чтобы налогоплательщиком могла выполняться постановка на налоговый учет по новому месту. В данном случае налогоплательщик снимается с учета в одном налоговом органе, после чего происходит его перевод в другой по новому месту. Перевод осуществляется в определенном порядке. Вместе с карточкой, в другую налоговую не передаются данные о просрочке налоговых платежей, а также данных по административным правонарушениям. Базу по ним открывают по месту нахождения органа, вынесшего решение о штрафных санкциях и пенях по налогоплательщику. Таким образом, вся информация, которые не отражает деятельность ИП или организации не передается в другую налоговую (

Порядок открытия, ведения и закрытия КРСБ

Карточка открывается ИФНС после постановки на учет налогоплательщика в налоговом органе с момента:

- возникновения обстоятельств, предусматривающих уплату определенного налога, сбора, страхового взноса;

- уплаты плательщиком фискального платежа.

Для компаний, имеющих обособленные подразделения, зарегистрированные в разных ИФНС, по одному налогу будут открыты карточки РСБ по каждому КПП в каждой инспекции по месту учета.

По мере возникновения обязанности по уплате налога или сбора, перечислению платежей в бюджет, иных операций по налоговым платежам ответственные сотрудники инспекции должны оперативно вносить информацию в КРСБ. На конец каждого года в карточке формируется сальдо на конец налогового периода.

Закрывается документ при прекращении оснований учета платежей по налогу и сбору. Это может быть:

- ликвидация организации;

- переход плательщика в другую ИФНС (в этом случае сальдо расчетов передается в инспекцию по новому месту учета);

- прекращение обязанности по уплате налога с одновременным отсутствием задолженности (например, переход с ОСНО на УСН приведет к закрытию КРСБ налогоплательщика по НДС).

Образец заполнения

Как заполняется КРСБ

Заполняется карточка согласно следующим критериям:

- срока уплаты налога (КРСБ формируется по налогам, уплачиваемым в настоящий момент, а также поквартально);

- КБК налогоплательщика;

- ОКТМО;

- статуса налогоплательщика или налогового агента.

Также выделяют некоторые правила по заполнению карточки:

- вносятся сведения по НДФЛ только после того, как будет проведена соответствующая проверка;

- суммы НДФЛ, которые не были удержаны налоговым агентом, в карточку не вносятся;

- недоимку по налогам исчисляют не только на основании данных карточки, но и на основании других документов, содержащих уплаченные суммы.

Для осуществления контроля за состоянием своего лицевого счета, налогоплательщику следует обратиться в налоговую и заправку справку по данным из карточки, выписку и акт сверки. Узнать информацию о том, имеется ли у налогоплательщика задолженность можно следующим образом:

- на сайте налоговой ru, через «Личный кабинет» налогоплательщика (с 2015 года проверка доступна как для организаций, так и для ИП);

- через систему Контур-экстерн с помощью сервиса ИОН-offline, где также можно осуществить сверку.

При обращении к сервису информационного обслуживания налогоплательщика, могут быть сформированы такие документы, как:

- справка о состоянии личного счета;

- акт сверки;

- выписка расчетов с бюджетом;

- справка об исполнении налогоплательщиком обязательств по налогам;

- отчет о представленной налоговой и бухгалтерской отчетности за отчетный период.

Для автоматизированного получения данных из ИОН может использоваться ПО «Баланс-2», позволяющее осуществлять импорт данных в нужную систему электронного документооборота. На сайте налоговой выдача сведений осуществляется в формате PDF, что для крупных компаний не очень удобно. Для них удобным будет проведение автоматической сверки расчетов.

Карточка представляет собой важный и информативный документ. Но говорить о том, что в карточке указана исчерпывающая информация – не стоит. Если налоговый орган при проведении проверки ссылается на сведения карточки, то это для налогоплательщика считается неправомерным, а результаты могут быть оспорены в суде. Таким образом карточка не должна считаться самостоятельным документом, по которому не может осуществляться сверка по начисленным и уплаченным налогам.

Сверка с налоговой: как разобраться в выписке ٩(͡๏̯͡๏)۶ — Эльба

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Попробуйте Эльбу — 30 дней бесплатно

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Сумма с плюсом — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Ответы на распространенные вопросы

Вопрос: Налоговая выявила расхождения между расчетом 6-НДФЛ, предоставленной компанией, и карточной расчетов с бюджетом. При этом на компанию сразу же наложили штраф, без запроса пояснений к 6-НДФЛ. Правомерны ли действия налоговой?

Ответ: Если расчете 6-НДФЛ, предоставленном компанией, указанная сумма больше, чем сумма, отраженная в карточке расчетов с бюджетом, то налоговый орган может не запрашивать пояснения к расчету и наложить штраф на компанию. Пояснения запрашивают только в том случае, если в расчете при проверке обнаружены ошибки и противоречия. Иначе требовать пояснения налоговая не должна, а сразу может наложить штраф. Таким образом, действия налоговой действительно являются правомерными.

Оцените качество статьи. Мы хотим стать лучше для вас: Метки: Карточка расчетов с бюджетом

Одним из часто возникающих вопросов у предпринимателей является – что такое КРСБ в налоговой инспекции? Эта аббревиатура расшифровывается как карточка расчетов с бюджетом. Составляют их и отслеживают движение платежей налоговики, опираясь на информационную базу, объединяющую поток сведений о начислении и поступлении налоговых платежей. Все расчеты с бюджетом, как основная составляющая деятельности ФНС, аккумулируются в этом общем информационном ресурсе, а требования по его формированию утверждены Приказом ФНС от 18.01.2012 г. № ЯК-7-1/[email protected] и являются едиными при осуществлении налоговых операций.

КРСБ налогоплательщика – это сгруппированный ресурс, куда по каждому плательщику заносятся сведения о состоянии расчетов по налогам.

Что означает КРСБ налогоплательщика?

Каждый работающий гражданин и каждая организация, зарегистрированные на территории Российской Федерации, несут обязанность по уплате налогов и иных платежей в бюджет Российской Федерации. Для упорядочивания данных по расчетам с налогоплательщиками в пользу государства налоговые органы несут обязанность по ведению особой карточки по расчетам с бюджетом, сокращенно называемую КРСБ.

Это специальный реестр, в котором учитываются страховые взносы, налоги и прочие сборы, подлежащие уплате в пользу бюджета.

Что указывается в КРСБ

Регламент оформления КРСБ установлен в тексте Приказа, изданного ФНС России 18.01.2012 г. под номером ЯК-7-1/[email protected] «Об утверждении Единых требований к порядку формирования информационного ресурса «Расчеты с бюджетом».

В нем указаны требования к оформлению и ведению карточки РСБ по всем категориям плательщиков.

Алгоритм ведения и внесения информации в КРСБ регулируется многочисленными письмами и постановлениями ФНС РФ. Одним из нововведений стало обязательное применение процессов автоматизации внесения данных. В соответствии с Приказом ФНС РФ от 07.02.20 г. № ЕД-7-12/[email protected] данные должны вноситься с использованием прикладного программного обеспечения АИС «Налог-3», разработанного с целью автоматизации внесения данных в КРСБ.

В соответствии с обязанностью уплачивать те или иные бюджетные платежи у плательщика налогов может быть открыто сразу множество карточек РСБ.

Информация в создаваемой КРСБ обязательно формируется двумя разделами:

- первый раздел, который предназначается для ввода сведений, идентифицирующих плательщика налогов, и вместе с ним вид бюджетного платежа;

- второй раздел, направленный на информирование по состоянию расчетов с бюджетом.

Во втором разделе отдельно выделены подразделы:

- бюджетные начисления;

- поступление денежных средств;

- сальдо по расчетам.

В карточке РСБ также безусловно должны быть показаны:

- сведения об исчисленной налоговой сумме;

- сведения об исчисленных пенях и штрафах;

- сведения об исчисленных сборах;

- сведения о внесенной со стороны налогоплательщика сумме налогов, взносов и сборов;

- сведения о внесенных со стороны налогоплательщика штрафах и пенях.

Ответственность за внесение, хранение и работу с информацией возлагается на сотрудников того подразделения ИФНС, к которому прикреплено лицо или организация, несущие обязанность по уплате налогов.

Как открыть, вести и закрыть КРСБ

В процессе постановки на налоговый учет в определенном ИФНС у плательщика налогов (организации, а также физического лица) не появляется автоматически КРСБ.

Карточка РСБ должна быть открыта ИФНС при наступлении следующих обстоятельств:

- обязательство по внесению определенного бюджетного платежа, страхового или иного взноса или налога;

- обязательство по внесению таможенных или фискальных платежей.

Важно! Если у организации имеются филиалы или отдельные (обособленные) подразделения, стоящие на учете в инспекции ФНС по не совпадающим адресам, то заводятся разные карточки РСБ, которые соответствуют КПП филиала или обособленных подразделений в соответствующей ИФНС.

Сотрудники инспекции обязаны вносить информацию по оплате бюджетных платежей или сборов, а также прочих предусмотренных законодательством РФ платежей в кратчайшие сроки. На конец календарного года должно сформироваться сальдо с суммами, зафиксированными на начало и конец налогового периода в карточке РСБ.

Если сальдо сформировалось отрицательным, очевидно, что у налогоплательщика существует задолженность по платежам в пользу государства, если же сальдо положительное — значит, зафиксирована переплата. Юрлицо или физическое лицо имеют право взыскать переплату, подав заявление в соответствующую инспекцию ФНС в своем личном кабинете.

Карточка РСБ закрывается в том случае, если прекращаются обязательства по ведению учета платежей по страховым взносам, налогам и сборам.

Такими обстоятельствами являются:

- ликвидация или прекращение деятельности юрлица;

- прекращение работы физического лица, например, в случае потери работы или выхода на пенсию;

- смена физическим лицом или организацией ИФНС, вследствие чего в новом ИФНС заводится новая КРСБ, где отражается предыдущее сальдо;

- прекращение обязательств по уплате денежных средств в бюджет по определенному налогу или сбору, при этом обязательно отсутствие задолженности по таковым платежам. Такая ситуация возникает, например, если произошла смена режима налогообложения, переход с основной на упрощенную систему налогообложения, увольнение сотрудников.

Можно ли увидеть свою карточку РСБ

Необходимо знать, что по закону РФ сведения, содержащиеся в КРСБ, являются не подлежащими разглашению, поэтому сама карточка не выдается по запросу налогоплательщика. Обычно необходимые данные по расчетам с бюджетом юридические и физические лица могут найти в своем личном кабинете, зарегистрированном на сайте ФНС. Организации могут воспользоваться услугами своих провайдеров, предоставляющих доступ к электронной отчетности, например, СБИС. Можно запросить сверку своих расчетов с бюджетом за необходимый период времени.

В случае необходимости интересующие данные из карточки следует запросить в инспекции ФНС. Налоговая служба представит основную информацию из данных КРСБ , включающую:

- исчисленные суммы налогов;

- исчисленные пени и штрафы;

- сальдо, зафиксированное на начало и на конец запрошенного срока;

- платежи, произведенные плательщиком налогов за запрошенное время.

Запрос на получение выписки может быть направлен через личный кабинет или телекоммуникационные каналы связи ТКС. Срок предоставления выписки составляет пять рабочих дней.

Следует отметить, что иногда информация в КРСБ не обновлена. В таком случае плательщик налогов должен направить заявление о коррекции сведений через ТКС или в личном кабинете ФНС.

КРСБ: особенности составления

Карточка РСБ заводится в отдельности по каждому конкретному плательщику. При этом для удобства учета систематизируются сведения, т. е. ведется отдельная форма:

- По каждому налогу, который уплачивается или должен уплачиваться плательщиком;

- По каждому применяемому в компании КБК (коду бюджетной классификации);

- По коду ОКТМО территории, на которой компания расположена и налоговые поступления мобилизуются;

- По статусу плательщика. В тех случаях, когда предприятие или бизнесмен, являясь налогоплательщиком, выступает и налоговым агентом, карточки формируются на каждый имеющийся статус.

Заводят КРСБ обычно при регистрации компаний, предпринимателей или физлиц в ИФНС, а также при поступлении информации о них из другой инспекции, например, при смене расположения предприятия или места жительства бизнесмена.

В связи с изменениями с начала 2022 года (письмо ФНС от 30.12.2016 № ПА-4-1/25563) по передаче администрирования страховых отчислений в ведение ФНС, карточки РСБ по плательщикам страховых взносов также открывают налоговики, руководствуясь установленными правилами, т. е. с разделением по КБК.

Содержание КРСБ

Фиксируются в КРСБ сведения:

- о начислении сумм налога, а также размере штрафов и пеней, начисленных по нему. Эту информацию заносят на основе задекларированных данных, представленных плательщиками, решений суда, вынесенных решений по рассмотрению результатов налоговых проверок и др.

- о перечисленных предприятиями и ИП суммах налога/пеней/штрафов;

Исходя из этих сведений, определяется сальдо между начислением и уплатой налога. Если сальдо отрицательное, значит, на день подсчета налогоплательщик имеет задолженность перед бюджетом, положительное же говорит о переплате налога. Таким образом, в идеале КРСБ налогоплательщика – это документ, фиксирующий состояние налоговых расчетов в компании на определенный момент.

Следует отметить такой факт — информация в КРСБ не всегда отражает реальное состояние платежей. Например, безнадежные налоговые обязательства с подтверждением этого статуса судебными решениями, зачастую числятся в карточке на протяжении долгого времени, существенно искажая результат при подсчете конечного сальдо. Вопрос правомерности таких действий ФНС и сегодня стоит чрезвычайно остро, хотя ст. 59 НК РФ четко определены критерии безнадежности долгов и утраты возможности их взыскания.

КРСБ

Информационный ресурс, который ведет ФНС по каждому налогоплательщику принято называть карточкой расчетов или КРСБ. Каждый плательщик имеет данную карту в налоговой службе. Причем таких регистров может быть и несколько, если осуществляется более одного платежа.

Регистр состоит из двух отделов. Первый содержит информацию о пользователе. Второй регистр фиксирует поступление средств и уплату налоговых пошлин. Но бывает такое, что карта не читается.

Это возможно, если информация устарела, так как не была вовремя откорректирована. В данном случае регистр может совсем не отражаться в базе данных ФНС, что повлечет за собой проблемы с оплатой налогов.