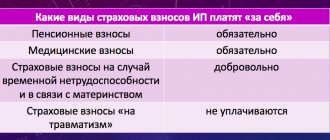

Какие взносы уплачивать ИП за работников и «за себя» в 2022 году

2017 году индивидуальные предприниматели обязаны уплачивать страховые взносы с выплат и вознаграждений, начисляемых в пользу физлиц в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг (п.1 ст. 419 НК РФ). Однако, вместе с этим, в 2022 году ИП должны перечислять страховые взносы «за себя»:

- на пенсионное страхование;

- на медицинское страхование.

Стоит заметить, что перечислять страховые взносы «за себя» ИП обязаны в любом случае. То есть, вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ. В 2022 году это касается всех ИП. В частности, такой принцип уплаты страховых взносов распространяется на ИП, применяющих УСН или ЕНВД (то есть, специальные налоговые режимы).

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Их в 2022 году ИП, по общему правилу, не уплачивают (п.6 ст. 430 НК РФ). Однако уплату этих взносов, как и прежде, можно производить на добровольных началах. Это предусмотрено статьей 4.5 Федерального закона от 29.12.2006 № 255-ФЗ. Для чего платить эти взносы добровольно? Это делается для того, чтобы в случае, например, болезни, ИП мог бы получить соответствующее пособие за счет средств ФСС.

Страховые взносы «на травматизм» предприниматели в 2022 году не уплачивают. Уплата этих взносов ИП не предусмотрена даже на добровольной основе.

Какие значения учитывать

Чтобы ИП рассчитать фиксированные страховые взносы «за себя», которые нужно перечислять в 2022 году, требуется принимать во внимание значения некоторых показателей (ст. 430 НК РФ):

- МРОТ на начало календарного года. На начало 2022 года МРОТ составляет 7500 рублей (на 1 января 2016 года МРОТ был 6204 рубля). См. “МРОТ с 1 января 2022 года“;

- тарифы страховых взносов в соответствующий фонд. На 2022 год тарифы такие: в ПФР — 26%, в ФФОМС — 5,1%, ФСС — 2,9%;

- период расчета страховых взносов «за себя» (он может быть целый год, а может быть и меньше).

Пенсионные страховые взносы ИП в 2017 году

Сумму фиксированных пенсионных страховых взносов, которую ИП должен оплатить «за себя» за весь 2022 год, можно определить по следующей формуле (подп. 1 п.1 ст. 430 НК РФ):

Теперь рассчитаем сумму пенсионных страховых взносов, которую ИП потребуется перечислять «за себя» в 2022 году, а также посмотрим, насколько увеличился размер фиксированных страховых взносов по сравнению с 2016 годом.

Годовой доход ИП за 2022 год меньше 300 000 рублей

Если годовой доход ИП за 2022 года не превысит 300 000 рублей, то сумма пенсионных вносов, которую нужно перечислить за весь год, будет фиксированной.

| 2016 год | 2017 год |

| 19 356,48 руб.(6 204 руб. × 26% × 12 мес.) | 23 400 руб.(7 500 руб. × 26% × 12 мес.). |

Получается, что в 2022 году фиксированный размер страховых взносов ИП в ПФР по сравнению с 2016 годом стал больше на 4043,52 руб.(23 400 руб. – 19 356,48 руб.).

Годовой доход ИП за 2022 год больше 300 000 рублей

Если годовой доход ИП за 2022 года составит более 300 000 рублей, то дополнительно к фиксированной сумме в ПФР требуется перечислить 1% от суммы дохода, превышающей указанную величину.

Приведем пример расчета. Пример. Доход ИП за 2017 год составил 985 000 руб. Это больше 300 000 рублей, поэтому нужно перечислить дополнительную сумму взносов. Общее превышение составило 685 000 руб.(985 000 руб. – 300 000 руб.). Сумма дополнительного взноса составит 6850 руб.(685000 руб. × 1%). Итого за 2022 год нужно заплатить пенсионных взносов на сумму 30 250 руб.(23 400 руб. + 6850 руб.).

Максимальная сумма пенсионных взносов в 2022 году

На 2022 год пунктом 1 статьи 430 НК РФ определена формула, по которой рассчитывают максимальную сумму пенсионных взносов. Больше этой суммы перечислять взносы не потребуется. Вот эта формула:

| 2016 год | 2017 год |

| 1% с суммы превышения 300 000 руб., но не более 154 851,84 руб.(8 × 6 204 руб. × 26% × 12 мес.) | 1% с суммы превышения 300 000 руб., но не более 187 200 руб.(8 x 7500 руб. x 26% x 12 мес.) |

Таким образом, максимальная величина пенсионных взносов ИП за 2017 год составит 187 200 руб. По сравнению с 2016 годом этот платеж увеличился на 32 348,16 руб.(187 200 руб. – 154 851, 84руб.).

С 23 апреля действуют новые КБК для взносов ИП

| КБК | с 23.04.2018 |

| 182 1 0210 160 | Взносы в фиксированном размере (сам платеж, в том числе недоимка, за периоды начиная с 1 января 2022 года) |

Расчет фиксированного платежа производится по формуле:

(Доход ИП — 300 000 руб.)* 1 %.

Т.е. если в 2022 году доход ИП составит 10 000 000 руб., то сумма фиксированного платежа в ПФР составит 97 000 руб. ((10 000 000 — 300 000)*1%). Общая сумма фиусированных страховых взносов в ПФР за 2022 год этого ИП составит 120 400 руб. (23400 +97 000).

Если доход ИП за 2022 год составит 19 020 000 руб. и более, то сумма фиксированных страховых взнос ов в ПФР за 2022 год составит 187 200 руб. ((19 020 000 -300 000)*1%)), которые ИП должен заплатить до 9 января 2018 ( 31 декабря 2022 года выходной) в размере 23 400 руб. и до 2 июля 2022 года в размере 163 800 руб.

Мы рекомендуем ИП на «урощенке» уплатить фиксированные страховые взносы за 2022 гож в ИФНС до 31 декабря 2022. В этом случае, на уплаченные взносы можно уменьшить налог до 100 % или учесть взносы в расходах.

Размер страховых взносов за расчетный период определяется пропорционально количеству календарных месяцев, начиная с месяца начала (окончания) деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Медицинские страховые взносы ИП в 2017 году

Размер медицинских страховых взносов в ФФОМС в 2022 году не зависит от дохода ИП (подп. 2 п.1 ст. 430 НК РФ). Для расчета медицинских взносов в 2022 году применяется такая формула:

| 2016 год | 2017 год |

| 3 796,85 руб.(6 204 руб. × 5,1% × 12 мес.) | 4 590 руб.(7 500 руб. × 5,1% × 12 мес.) |

Получается, что за 2022 год нужно будет заплатить медицинских взносов на 793,15 рублей (4 590 руб. – 3796,85 руб.) больше, чем за предыдущий год.

Использование обновленных КБК для ИП: суть изменений

В специально отведенном поле 104 указывается КБК. Это двадцатизначный номер. Нужен он для группировки статей государственного бюджета и соотнесения взносов и налогов в надзорное учреждение. С 1 января 2022 года ФНС стала администратором не только налоговых сборов, но и ряда взносов. Потому и уплачивать страховые взносы следует по иным КБК. ИП фиксированный платеж 2022 года должен отправлять теперь не в Пенсионный фонд и ФСС, а в налоговую в соответствии с регистрацией. Причем коды будут отличаться для платежей за предыдущий и текущий годы. Ситуация такова:

КБК – страховая часть: фиксированный платеж ИП-2017 | ||

| 182 1 0200 160 | ОПС | Обязательная для всех ИП сумма за 2016 год |

| 182 1 0200 160 | На сумму от дохода за 2016 год свыше лимита | |

| 182 1 0210 160 | за 2022 год | |

| 182 1 0211 160 | ОМС | за 2016 год |

| 182 1 0213 160 | за 2022 год | |

Сменились коды и для погашения штрафов и пени по этим категориям взносов. Они тоже находятся под надзором налоговой.

Обилие кодов может вызвать путаницу, поэтому рассмотрим конкретный пример для исключения недопонимания:

Иванов не перечислил за прошедший год 1500 руб. в счет обязательного платежа, а сверх него должен еще 250 руб. Он хочет сразу же внести плату и за нынешний год в размере 23 400 руб. Может ли Иванов перечислить все суммы единовременно? Какие КБК он при этом должен использовать?

Для каждого взноса придется делать отдельную платежку. При этом вписывать в строку 104 придется такие коды:

- 182 1 0200 160 – 1500 руб. (КБК для обязательного платежа 2016 года, уплаченного в 2022 году);

- 182 1 0200 160 – 250 руб. (КБК по фиксированному платежу, который необходимо уплатить за 2016 год с суммы превышения до 3 апреля);

- 182 1 0210 160 – 23 400 руб. (КБК по текущим взносам ИП 2017 года).

Взносы ИП по нетрудоспособности и в связи с материнством в 2022 году

Как мы уже сказали, этот вид взносов не является обязательным. Их ИП в 2022 году вправе перечислять добровольно. Чтобы рассчитать величину добровольного взноса по этому виду страхования за 2017 год, следует применить формулу, которая установлена частью 3 статьи 4.5 Федерального закона от 29.12.2006 № 255-ФЗ.

| 2016 год | 2017 год |

| 2 158,99 руб. (6 204 руб. × 2,9% × 12 мес.) | 2 610 руб. (7 500 руб. × 2,9% × 12 мес.) |

Итого, в 2022 году добровольные взносы ИП в ФСС увеличились на 451,01 рублей (2 610 руб. – 2 158,99 руб.).

Для кого введены обновленные КБК?

Частные предприниматели обязаны каждый год вносить страховые платежи за себя. Бизнесмен выплачивает конкретную сумму, зависящую от установленного МРОТ. За 2016 год средства должны были быть направлены до 9 января 2022 года (постоянная дата – 31 декабря, но из-за праздников она была сдвинута). При доходах больше установленного лимита приходится дополнительно направлять с суммы превышения 1%. За прошлый год их можно оплатить до 3 апреля.

Но куда именно должны поступить фиксированные платежи ИП в 2017 году, КБК какого администратора ему использовать? Если бизнесмен успел отправить деньги в 2016 году, то он должен был составить платежки в ПФР и ФФОМС по старым кодам. При переводе средств в текущем периоде ему придется вписывать новые значения, причем получателем взноса станет уже ФНС. Составлять и направлять платежки по ОПС и ОМС в пользу ПФР и ФФОМС больше нельзя.

Если статус ИП приобретен или утрачен в 2017 году

В 2022 году ИП должен платить фиксированные страховые взносы «за себя» только за то время, пока он пребывал в статусе индивидуального предпринимателя. То есть, можно сказать, что платить взносы нужно только за тот период, пока человек числился в ЕГРИП в статусе бизнесмена. Однако, все же, есть некоторые особенности расчета страховых взносов. Приведем примеры на основе пунктов 3-5 статьи 430 НК РФ.

Условия примера и правила учета дней

Человек получил статус ИП 16 февраля 2022 года. Однако 14 ноября 2017 года он уже снялся с учета в ИП и его исключили из ЕГРЮЛ. За весь период предпринимательской деятельности доход ИП составит 1 100 000 рублей.Как рассчитать обязательные фиксированные взносы «за себя» за 2022 год? Поясним.

Итак, статус ИП приобретен и утрачен в течение 2022 года. На такой случай принимайте во внимания такие положения налогового законодательства РФ:

- количество календарных дней в месяце начала осуществления деятельности нужно считать со дня, следующего после даты государственной регистрации ИП (п.2 ст. 6.1, п.3 ст. 430 НК РФ). То есть, в 2022 году фиксированные взносы ИП нужно рассчитывать с 17 февраля 2022 года;

- количество календарных дней в том месяце, когда ИП утратил свой статус, считайте до дня регистрации прекращения деятельности. Дату исключения из ЕГРИП в расчет страховые взносов в 2022 году не включайте (п.5 ст. 430 НК РФ). То есть, в нашем примере страховые взносы за ноябрь 2022 рассчитаем с 1 по 13 ноября.

Формулы для расчетов

Размер пенсионных и медицинских страховых взносов за неполные месяца деятельности ИП в 2022 году можно определить по такой формуле:

Чтобы в 2022 году рассчитать пенсионные и медицинские взносы за каждый целый месяц деятельности в статусе ИП используйте другую формулу:

По обозначенным выше формулам можно рассчитать страховые взносы, которые потребуется заплатить ИП, который получил статус 16 февраля, а утратил его 14 ноября 2022 года.

Пример расчета взносов за 2022 год

Итак, для начала, рассчитаем страховые взносы за неполные месяца ведения предпринимательской деятельности в 2022 году. В нашем примере это февраль и ноябрь. За эти дни нам нужно посчитать дни ведения деятельности.

| Месяц | Сумма взносов |

| Февраль | В феврале 2022 года предпринимательская деятельность велась с 17 по 28 число (12 календарных дней). Всего в феврале 28 дней. Поэтому сумма взносов за февраль 2022 года составит: • пенсионные взносы = 835,71 руб. (7500 руб. × 26 % / 28 дн.× 12 дн.); • медицинские взносы = 163, 93 руб. (7500 руб. × 5,1 % / 28 дн.× 12 дн.) |

| Ноябрь | В ноябре 2022 года предпринимательская деятельность велась с 1 по 13 ноября 2022 года (13 календарных дней). Всего в ноябре 30 календарных дней. Поэтому сумма взносов за ноябрь 2022 года составит: • пенсионные взносы = 845 руб. (7500 руб. × 26 % / 30 дн.× 13 дн.); • медицинские взносы = 165, 75 руб. (7500 руб. × 5,1 % / 30 дн.× 13 дн.) |

| Март – октябрь | За период с марта по октябрь 2022 года включительно (за восемь полных месяцев) сумма взносов составит: • пенсионные взносы = 15 600 руб. (7500 руб. × 26 % × 8 мес.); • медицинские взносы 3060 руб. (7500 руб. × 5,1 % × 8 мес.); |

Общая сумма: подводим итоги

Итого фиксированные страховые взносы ИП «за себя» в 2022 году, который начал и прекратил деятельность, составят:

- пенсионные взносы — 17 280,71 руб. (835,71 руб. + 845 руб. + 15 600 руб.).

- медицинские взносы — 3389, 68 руб. (163, 93 руб. + 165, 75 руб. + 3060 руб.).

Поскольку ИП за период своей деятельности в 2022 году получил доход в общей сумме 1 100 000 рублей, требуется перечислить дополнительный пенсионный взнос с суммы, превысившей 300 000 руб. Сумма превышения составила 800 000 руб.(1 100 000 руб. – 300 000 руб.). Величина пенсионных взносов с дохода свыше 300 000 руб. равна 8000 руб.(800 000 руб. × 1%).

Итого общая сумма пенсионных взносов в 2022 году составит 25 280, 71 руб. (17 280,71 руб. + 8000 руб.). Эта сумма не превышает максимального размера пенсионных взносов, установленного на 2017 год. Максимальная сумма пенсионных взносов в 2022 году – 187 200 рублей (о ней мы писали выше).

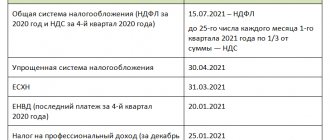

Общая система налогообложения (ОСНО)

По декабрь 2016 включительно

Сейчас для предпринимателей на ОСНО есть четкое указание — учитывать доходы в соответствии со статьей 227 НК РФ. Но даже после изучения этой нормы у ИП и бухгалтеров нередко остается вопрос: что подразумевается под доходами — выручка, либо разница между выручкой и профессиональными вычетами? Ответ можно найти в разъяснениях чиновников и судебной практике. Так, Минфин России в письме от 06.06.16 № 03-11-11/32724 указал: доходы предпринимателя на ОСНО — это его выручка, не уменьшенная на вычеты. Значит, взносы в ПФР следует считать как процент от всех облагаемых доходов без учета профессиональных вычетов (см. «Минфин сообщил, как предпринимателю на ОСНО определить размер своего дохода в целях уплаты взносов в ПФР «за себя»»). Такие же выводы содержатся и в письме Минтруда от 18.12.15 № 17-4/ООГ-1797. Аналогичную позицию занимает Верховный суд (см. «Верховный суд: ИП на ОСНО рассчитывает страховые взносы «за себя» исходя из всех облагаемых НДФЛ доходов без учета расходов»).

Пример 1

В течение 2016 года ИП Ершов получил выручку в размере 500 000 руб.

Профессиональные вычеты Ершова за этот год составили 300 000 руб.

Фиксированная часть пенсионных взносов «за себя» равна 19 356,48 руб. (6 204 руб. × 26% × 12 мес.).

Часть взносов, рассчитанная от суммы доходов, равна 2 000 руб.((500 000 руб. – 300 000 руб.) х 1%).

Итоговая величина пенсионных взносов за 2016 год равна 21 356,48 руб.(19 356,48 + 2 000).

В 2022 году и далее

Начиная с 2022 года ситуация изменится. Это связано с тем, что при расчете взносов «за себя» предприниматели на общей системе станут руководствоваться подпунктом 1 пункта 9 статьи 430 НК РФ. Согласно этой норме доходы будут определяться в соответствии со статьей 210 НК РФ, которая посвящена налоговой базе, то есть разнице между доходами и вычетами. Значит, ИП начнут считать пенсионные взносы не от суммы доходов, а от разницы между доходами и профессиональными вычетами. Это подтвердил и Минфин России в письме от 25.10.16 № БС-19-11/[email protected] (см. «С 2022 года доход ИП на ОСНО в целях уплаты взносов в ПФР «за себя» будет определяться с учетом расходов»).

Приостановление деятельности в 2017 году

Случается, что ИП не утрачивает свой статус, а просто по некоторым причинам приостанавливает свою деятельность. Налоговым кодексом РФ в редакции, действующей с 2022 году, предусмотрен ряд периодов для ИП, когда они могут не вести бизнес и не платить за это время фиксированные страховые взносы «за себя». Такие периоды определены пунктом 7 статьи 430 НК РФ и отсылают к пунктам 1, 3, 6 – 8 части 1 статьи 12 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях». К таким периодам относятся:

- время прохождения военной службы по призыву;

- период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;

- период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания с супругом, которого направили, например, в дипломатические представительства и консульские учреждения РФ.

Не платить взносы в 2022 году за эти периоды можно только если предпринимательская деятельность в эти периоды не осуществлялась. Об этом прямо сказано в пункте 7 статьи 430 НК РФ. То есть, если, например, в 2022 году ИП желает не платить страховые взносы, допустим, за период ухода за ребенком, то за этот период у него не должно быть операций по расчетному счету. По крайней мере, напрашивается такой вывод (хотя прямо условие об отсутствии операций по счетам в НК РФ не оговаривается).

Порядок освобождения в 2022 году ИП от уплаты фиксированных страховых взносы за перечисленные выше периоды (например, за периоды по уходу за детьми) в НК РФ прямо не определен. Будем надеяться, что разъяснения по этому вопросу даст Федеральная налоговая служба.

Cроки уплаты страховых взносов в 2017 году

Уплатить обязательные пенсионные и медицинские взносы «за себя» необходимо не позднее 31 декабря 2022 года. То есть, не позднее 31 декабря 2022 года нужно обязательно перевести (если деятельность велась весь год) – п.2 ст. 432 НК РФ:

- пенсионные взносы – 23 400 руб.(7 500 руб. × 26% × 12 мес.);

- медицинские взносы – 4 590 руб.(7 500 руб. × 5,1% × 12 мес.).

Перечислять фиксированные суммы в 2022 году ИП вправе как одним платежом (единовременно), так и частями (например, ежемесячно или ежеквартально). Однако 31 декабря 2022 года выпадает на воскресенье, поэтому крайний срок уплаты взносов за 2022 года переносится на первый рабочий день 2022 года – 9 января (п.7 ст. 6.1 НК РФ).

Для пенсионных взносов, которые платятся с дохода превышающего 300 000 руб., сроки уплаты другие. Дополнительные фиксированные взносы сверх этой суммы нужно заплатить не позднее 2 июля 2022 года (перенос с 1 июля – воскресенье) – п.2 ст. 432 НК РФ. Также см. “Новые сроки уплаты фиксированных страховых взносов за себя с 2018 года“.

Если ИП в 2022 году прекратит свою деятельность, пенсионные и медицинские страховые взносы “за себя” нужно будет уплатить в срок: не позднее 15 календарных дней с даты снятия с учета в налоговой инспекции в качестве индивидуального предпринимателя.

Если же ИП в 2022 году будет платить добровольные взносы по временной нетрудоспособности, то их нужно заплатить в срок, не позднее 31 декабря 2022 года (ч.4 ст. 4.5 Федерального закона от 29.12.2006 № 255-ФЗ).

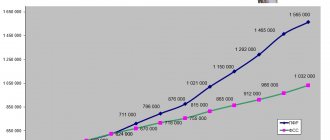

Сколько заплатить страховых взносов «за себя»

Обязательные пенсионные и медицинские взносы

В общем случае индивидуальные предприниматели без наемных работников обязаны платить взносы на пенсионное и медицинское страхование (в дальнейшем будем называть их пенсионные и медицинские взносы). Взносы состоят из двух частей: фиксированной и дополнительной, которая зависит от доходов предпринимателя. Фиксированную часть нужно платить всегда, даже если ИП весь год не вел бизнес и не получал доходы.

В 2022 году фиксированная часть взносов составляет 32 385 рублей. Из них:

- 26 545 рублей — на пенсионное страхование;

- 5 840 рублей — на медицинское страхование.

Дополнительная часть есть только у пенсионных взносов. Она составляет 1% от суммы доходов, которая превышает 300 000 рублей. При этом общая сумма пенсионных взносов не может быть больше восьмикратного фиксированного размера таких взносов. То есть в 2018 году максимальная сумма пенсионных взносов составляет 212 360 рублей (26 545 руб. × 8).

Пример

Годовой доход индивидуального предпринимателя за 2022 год составил 1 млн. рублей. В этом случае дополнительная часть пенсионных взносов будет равна 7 000 руб. (1% x (1 000 000 руб. – 300 000 руб.)). А общая сумма страховых взносов за 2022 год составит 39 385 руб.(26 545 руб. +7000 руб.+ 5 840 руб.).

Рассчитывайте взносы «за себя» с налогом по УСН или патенту Заполнить бесплатно

Если ИП зарегистрирован не с начала года, сумма взносов определяется пропорционально количеству календарных месяцев и дней, в которые велась деятельность. В случае «закрытия» ИП в течение года сумма взносов тоже будет меньше.

Как определить доход для расчета пенсионных взносов

Сумма дохода, с которой рассчитывается дополнительная часть пенсионных взносов, определяется в зависимости от налогового режима ИП:

- ОСНО — все доходы, с которых вы платите НДФЛ (за минусом профессиональных вычетов, то есть подтвержденных документами расходов по бизнесу);

- УСН — те же доходы, с которых вы платите единый «упрощенный» налог. Обычно это плата, поступающая от клиентов за товары и услуги. Но бывают еще и внереализационные доходы, например, проценты по вкладам и материальная выгода;

- ЕНВД — вмененный доход, который проще всего определить так: сложить показатели строки 100 в декларациях по ЕНВД за каждый квартал года.

- ПСН — потенциально возможный доход, установленный в регионе для вашего вида деятельности. Размер потенциально возможного дохода нужно скорректировать, если вы приобрели патент на срок менее года.

Если вы совмещаете несколько систем налогообложения, то нужно сложить доходы по каждой из них.

Также см. «Страховые взносы ИП: как предпринимателю определять доход и рассчитывать взносы «за себя» по действующим правилам и в 2017 году».

Добровольные социальные взносы

Помимо пенсионных и медицинских взносов есть еще и взносы по страхованию на случай временной нетрудоспособности и в связи с материнством. ИП платят социальные взносы «за себя» только на добровольной основе. То есть предприниматель без наемных работников может отказаться от данного вида страхования и не платить взносы в ФСС. Но при желании он вправе застраховаться, и тогда ему придется перечислять фиксированные платежи. В 2022 году их величина равна 3 302,17 руб.

Как Эльба поможет рассчитать взносы

Проще всего посчитать суммы страховых взносов в веб-сервисе для ИП, например, в «Контур.Эльбе». «Эльба» рассчитает взносы с учетом даты регистрации в качестве ИП и ваших доходов, уменьшит налог на страховые взносы, напомнит о сроках уплаты взносов и подготовит платежки с актуальными на сегодня реквизитами.

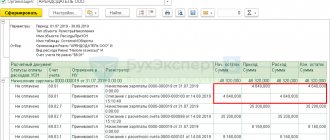

Рис. 1

Куда ИП платить страховые взносы в 2017 году: новые КБК

С 2022 года страховые взносы, включая те, которые платят ИП, администрирует Федеральная налоговая служба. Соответственно, с 2017 года страховые взносы ИП нужно перечислять в ФНС на новые КБК. Причем страховые взносы ИП за 2016 год (с дохода, превышающего 300 000 рублей), по всей видимости, нужно будет перечислять уже на новые КБК. Однако пока новые КБК не утверждены. Напомним, что в 2016 году КБК для уплаты пенсионных и медицинских страховых взносов были такие:

- 392 1 02 02140 061100 160 – страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода менее 300 000 руб.);

- 392 1 02 02140 061200 160 – страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода свыше 300 000 руб.);

- 392 1 0211 160 – страховые взносы на обязательное медицинское страхование в фиксированном размере.

Также см. “КБК для ИП в 2022 году“.

Что такое фиксированные взносы ИП

Фиксированные взносы — это платежи ИП «за себя». Фиксированный платеж устанавливается ежегодно и обязателен для всех зарегистрированных ИП.

В 2022 году обязательный платеж состоит из двух частей — первой, которая уплачивается в обязательном порядке (взносы на пенсионное страхование (26 %) и медицинское страхование (5,1%) от действующего МРОТ за каждый месяц года), второй — при получении доходов в сумме свыше 300 тыс. руб.

В 2022 году размер фиксированных взносов ИП — 27 990 руб.

А с доходов, превышающих 300 000 руб. в год, кроме фиксированного платежа ИП платит дополнительный взнос — 1%.

Доход, учитываемый при расчете, определяется:

- для ОСНО учитываются все доходы ИП, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды, с учетом профессиональных вычетов. При этом можно уменьшить доходы на расходы, т.е. для расчета берется та же база, что и для расчета НДФЛ;

- для УСН учитываются доходы в соответствии со ст. 346.15 НК РФ. Возможность уменьшать доход на расходы не предусмотрена, однако суды считают иначе;

- для ЕНВД объектом налогообложения признается вмененный доход налогоплательщика (ст. 346.29 НК РФ);

- для ПСН объектом налогообложения признается потенциально возможный доход ИП по соответствующему виду предпринимательской деятельности, от которого рассчитан патент (ст. 346.47 НК РФ);

- для плательщиков страховых взносов, применяющих более одного режима налогообложения, страховые взносы исчисляются исходя из общей суммы облагаемых доходов, полученных от всех видов деятельности.

Платежные поручения 2022 года

С 2022 года страховые взносы на обязательное пенсионное и медицинское страхование ИП нужно перечислять в Федеральную налоговую службу (ФНС). Однако нужно оформлять отдельные платежные документы:

- на уплату медицинских взносов в бюджет федерального фонда обязательного медицинского страхования (ФФОМС);

- на уплату пенсионных взносов страхование в бюджет ПФР.

Если предприниматель решит в 2022 году платить добровольные взносы на социальное страхование, то перечислять их нужно в ФСС России также отдельным платежным поручением.