Как связаны недоимка и задолженность?

Обычно в разговоре про долги перед бюджетом эти слова используют как синонимы, но отличие между ними есть. Их разграничивает, например, 57 статья Кодекса: «Признание недоимки и задолженности по пеням и штрафам безнадежными». То есть очевидно, что это разные обязательства перед ФНС. Строго говоря, недоимка по налогам – это задолженность без учета штрафных санкций. Законодательные нормы для обоих видов долгов во многом перекликаются, и в целом они взаимосвязаны. Поэтому мы рассматриваем тему комплексно.

Сравнение

Главное отличие недоимки от задолженности в том, что первый термин имеет значительно более узкий круг применения и обозначает только сумму налога, сбора или взноса, которые гражданин или организация должны государству в лице отдельных органов или фондов. Кроме того, недоимка обозначает чаще всего одностороннее обязательство — перед государством.

Задолженность — понятие значительно более широкое. Оно может обозначать, в принципе, любую денежную сумму, которую одно частное лицо, организация или государственная структура должны другим субъектам. Или, наоборот, рассчитывают получить от них. Задолженность — это не перешедший в состояние недоимки налог, сбор или взнос, который гражданин или фирма еще успевают уплатить в срок.

Термин «задолженность» часто применяется в целях обозначения суммы, которую должен уплатить государственный орган (обычно взимающий налоги, сборы или взносы) в пользу тех лиц, что данные платежи обычно уплачивают сами. Так, если фирма переплатила налоги, то она получает право вернуть их из бюджета — и в этом случае у ФНС формируется задолженность перед ней.

Задолженность бывает двух видов: текущая и просроченная. В первом случае она не сопровождается начислением штрафных санкций. Во втором — обязанная сторона может столкнуться с необходимостью также уплаты неустойки.

Определив, в чем разница между недоимкой и задолженностью, отразим выводы в таблице.

Виды недоимок

С 1 января 2022 года Федеральная налоговая служба (ФНС) помимо недоимок по налогам отслеживает и выплаты в ПФР, ФСС, ФФОМС.

В качестве недоимки квалифицируются ситуации:

- невыплата начисленной суммы;

- частичная выплата начисленной суммы;

- излишне вернувшаяся плательщику сумма налога (например, НДС);

- заниженная налоговая база: по ошибке или умышленно.

Во всех перечисленных случаях к образовавшейся сумме долга дополнительно начисляются:

- пени: процент за каждый день просрочки (отчет начинается со следующего дня после крайнего срока выплат или выявления ошибки в расчетах);

- штрафы: выплата определенной суммы однократно.

Выявляется недоимка при проверке или при сдаче отчетности в ФНС.

Как исполнять требование

Минимальный срок, в который нужно уложиться налогоплательщику с погашением налоговой недоимки на основании требования инспекции, составляет 8 рабочих дней с момента получения документа (п. 6 ст. 6.1, абз. 4 п. 4 ст. 69 НК РФ). Если требование он не исполняет, то:

- не позднее 2 месяцев после окончания срока исполнения требования инспекция выносит решение о том, чтобы взыскать задолженность со счетов должника, открытых в банковских и кредитных учреждениях (п. 3 ст. 46 НК РФ);

- по истечении 2, но не позднее 6 месяцев после окончания срока исполнения требования об уплате недоимки, пеней, штрафов и пр. инспекция вправе подать заявление в арбитражный суд, чтобы взыскать с налогоплательщика необходимую сумму задолженности. Если инспекция по уважительным причинам пропустила срок подачи данного заявления, суд может восстановить его (абз. 1 п. 3, подп. 5 п. 11 ст. 46 НК РФ, ст. 117 АПК РФ).

Как взыскивается недоимка

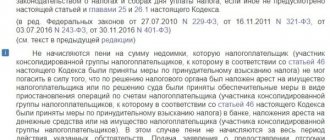

Процедура взыскания задолженности и недоимки по налогам и взносам описана в 45-47 статьях Кодекса.

Источники погашения долгов:

- денежные средства, которые находятся на счете организации;

- драгоценные металлы (если есть счет в драгметаллах);

- электронные деньги;

- имущество.

В первую очередь для взыскания используется банковский счет, затем электронные кошельки и только после этого учитывается имущество юрлица или ИП.

Дальше мы расскажем об этапах погашения недоимки.

Таблица

| Недоимка | Задолженность |

| Что общего между ними? | |

| Задолженность гражданина или фирмы по налогу, сбору либо взносу, не погашенная в срок, превращается в недоимку | |

| В чем разница между ними? | |

| Представляет собой сумму налога, сбора или взноса, которую частное лицо или организация должны уплатить государству по закону | Представляет собой сумму денежных средств, которую частное лицо или организация должны уплатить другому субъекту (или вправе получить от него) по закону или в силу договора |

| Носит, как правило, односторонний характер — когда частное лицо или организация должны государству | Может носить обоюдный характер, бывает кредиторской и дебиторской |

| Формируется только по факту просрочки уплаты суммы | Является текущей по факту возникновения в силу закона или договора, становится просроченной по факту неперечисления обязанной стороной платежа вовремя |

| Госорган, управомоченный взимать недоимку, может начислить на нее пеню | Просроченная задолженность может сопровождаться начислением неустойки в силу закона или договора |

Требование о погашении

Когда ФНС обнаруживает недоимку или задолженность, то, конечно, призывает погасить долг. Для этого налогоплательщику направляется требование об уплате (содержание по ст. 69 НК РФ).

Срок предъявления его ограничен:

- 3 месяца со дня выявления долга более 500 рублей и 1 год для меньших сумм.

- Если нарушение найдено при налоговой проверке, то уведомление о задолженности должно прийти не позднее 20 дней с момента ее обнаружения.

Уведомить о недоимке по страховым взносам ФНС обязаны не позже, чем через 10 дней.

В требовании прописаны:

- реквизиты ИФНС, организации или ИП;

- сумма к уплате, включая штрафы и пени;

- законные основания для взыскания недоимки;

- сроки для добровольного погашения долга;

- дальнейший порядок в случае игнорирования этого требования.

Требование передается лично под подпись руководителя (или ИП), отправляется заказным или электронным письмом или фиксируется в личном кабинете на сайте налоговой. Заказное письмо автоматически считается полученным через 6 дней после отправления.

Компания не заплатила недоимку, указанную в требовании. Каков дальнейший порядок взыскания?

В этом случае у налоговой есть два месяца на вынесение решения о взыскании недоимки. В течение шести дней после принятия решения инспекция должна направить его компании.

Если инспекция в течение двух месяцев не приняла решение о принудительном взыскании, значит, срок на внесудебное взыскание — упущен. Теперь налоговики могут взыскать недоимку только через арбитражный суд.

Бывает и так, что одновременно с решением о взыскании налоговая блокирует счёт компании, чтобы деньги нельзя было вывести. Есть вариант и ареста имущества. Но для этого инспекция должна получить разрешение прокурора. А для его получения нужно иметь достаточные аргументы, доказывающие, что компания сможет скрыть имущество.

Решение о взыскании исполняется следующим образом. Сначала налоговая отправит в банк поручение на перечисление денег в счёт недоимки со счета компании в бюджет. Банк обязан исполнить это поручение не позднее следующего дня. Если средств на счету недостаточно, налоговики «трясут» компанию дальше (электронные, валютные счета и т. д)

Как оспорить недоимку

Есть поводы для оспаривания выставленной к оплате недоимки и пеням по ней:

- неправильно составленное требование о погашении (пункты мы уже обозначили выше, форма документа определена Приказом ФНС № ММВ-7-8/662 от 03.10.2012);

- ошибки в формировании налоговой базы и отчетностях, которые привели к излишне выставленной сумме налогов и сборов;

- несоответствие данных налоговой проверки и требования об уплате недоимки.

Недоимка по налогам и сборам – это повод еще раз проверить, все ли вы заплатили. Не стоит паниковать. Нужно заказать бесплатную сверку платежей в бюджет в налоговой, а затем уже решать поставленные задачи в сложившейся ситуации.

Как появляется недоимка?

Причин появления долга перед бюджетом может быть несколько.

- Налогоплательщик (страхователь) пропустил срок уплаты налога или взноса.

- Платеж был списан со счета, но не дошел в бюджет (да, и так бывает).

- Платеж попал не на тот КБК.

- В платежном поручении допущены иные ошибки и платеж попал в невыясненные.

- Был неправомерно получен вычет (например, по НДС).

- При проверке произведено доначисление налогов или сборов за прошедшие периоды.

Как видите, дело не только в том, насколько своевременно уплачен налог, но и во многих других факторах.

В определении НК РФ: «недоимка — сумма налога, сумма сбора или сумма страховых взносов, не уплаченная в установленный законодательством о налогах и сборах срок».

Отметим, что если вы ошиблись только в КБК, то у вас есть возможность не платить пени и штрафы, возникающие при недоимке — почему так и как правильно действовать, мы расскажем ниже.

Проверка расчетов с бюджетом по пеням

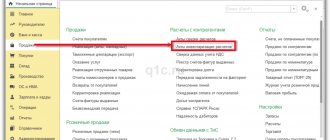

Для проверки расчетов с бюджетом по пеням можно создать отчет Анализ счета 68.02 » Налог на добавленную стоимость», раздел Отчеты — Анализ счета.

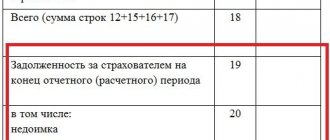

Отсутствие конечного сальдо по счету 68.02 «Налог на добавленную стоимость» по Видам платежей в бюджет (фонды) — Пени: доначислено / уплачено (самостоятельно) означает, что задолженность по уплате пеней по НДС отсутствует.

Когда наступает уголовная ответственность за уклонение от уплаты налогов

Важным обстоятельством является совершение нарушения умышленно, в результате которого бюджет недополучил сумму в крупном или особо крупном размере. Нужно помнить и о том, что уголовное дело за неуплату налогов может быть возбуждено только в отношении физического лица: руководителя организации (учредителя, главного бухгалтера), ИП, гражданина. Кроме того,

Как материалы попадают к следователям? Существует 2 варианта. Первый (абз. 3 п. 4 ст. 69) — сумма недоимки у налогоплательщика-физического лица превышает 900 000 рублей за последние три года, у налогоплательщика (налогового агента) — организации — 5 млн рублей. На этом основании документы передают следователям, которые уже изучают причины регулярной неуплаты. Второй вариант (п. 3 ст. 32 НК РФ) — передача материалов в связи с невыполнением требования об уплате обязательного платежа на протяжении двух месяцев.

Чтобы было проще разобраться, какая предусмотрена уголовная ответственность за налоговые правонарушения (2020), посмотрите в таблицу.

| Вид правонарушения, норма УК РФ | Предусмотренное наказание |

| Уклонение физлица от уплаты налогов, сборов или страховых взносов (ст. 198 УК РФ). |

|

| Уклонение организации от уплаты налогов, сборов или страховых взносов (ст. 199 УК РФ). |

|

Отметим, что уголовная ответственность за налоговые преступления предусмотрена и для налоговых агентов. Поскольку неисполнение обязанности по удержанию и перечислению денежных средств рассматривается как неуплата налогов, УК РФ предусматривает (ст. 199.1 УК РФ) аналогичные санкции и за это правонарушение. Кроме того, есть отдельное наказание за сокрытие доходов или имущества, за счет которых можно было бы погасить недоимку. В таком случае должностному лицу организации или ИП грозит (ст. 199.2 УК РФ):

- штраф от 2000 до 2 млн рублей или в размере заработной платы или иного дохода осужденного за период до 5 лет;

- либо принудительные работы на срок до 5 лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до 3 лет или без такового;

- либо лишение свободы на срок до 7 лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до 3 лет или без такового.

Возможен ли зачет переплаты в счет недоимки в момент одновременной сдачи уточненных деклараций

Общий порядок зачета суммы излишне уплаченного налога, не определяет процедуры признания соответствующих сумм в качестве излишне уплаченных, а также не устанавливает сроков, в течение которых налоговики должны проверить заявление организации о наличии излишне уплаченной суммы налога. При этом установление факта излишней уплаты налоговых платежей может быть выявлено только в ходе камеральной налоговой проверки. На это указывал ВАС в п. 11 Информационного письма от 22.12.2005 № 98.

Кроме того, ранее в судах была и такая точка зрения: зачесть переплату в счет недоимки по уплате налога возможно только при условии, что указанная переплата фактически подтверждена на момент выявления недоимки. При этом налоговики не обязаны одновременно проводить камеральную проверку уточненных налоговых деклараций за разные налоговые периоды даже в том случае, если они поданы в одно и то же время (постановление Президиума ВАС от 19.01.2010 № 11822/09).

Поэтому, рассчитывать на зачет налога в момент одновременной сдачи деклараций, содержащих суммы как к доначислению, так и к уменьшению, не получится.

Что делать, если вы сами переплатили НДС читайте в бераторе «Практическая энциклопедия бухгалтера»

В таком случае, чтобы избежать ответственности, организация может уплатить сумму недоимки и пени в бюджет до момента представления уточненных налоговых деклараций. Либо отложить представление уточненных деклараций, в которых заявлена сумма к уплате, до того момента, пока налоговики не подтвердят наличие переплаты по налогу.

Ранее по теме:

Вернут ли переплату по налогу, если есть просроченная недоимка

ВС РФ: пока налоговая оформляет зачет переплаты, пени не начислят

«Штрафное» окно при зачете налога