Как в «1С:БГУ 8» отразить увеличение кадастровой стоимости земельного участка?

Кадастровая стоимость земельного участка,

который находится у учреждения на праве постоянного пользования, может измениться в большую или меньшую сторону. Финансовый результат от такой операции учитывается на счете 0 401 10 176.

Увеличение кадастровой стоимости земельного участка в «1С:БГУ 8 1.0» для бюджетных и автономных учреждений

1. Увеличение кадастровой стоимости земельного участка

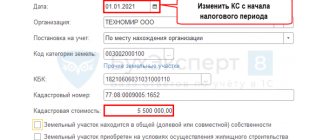

1.1. Увеличение кадастровой стоимости земельного участка оформляется документом Изменение стоимости НПА из меню ОС, НМА, НПА —> Учет непроизведенных активов.

1.2. В шапке документа выбирается Операция – Изменение стоимости (103-401.10), Счет доходов – 401.10.176.

В табличной части документа выбирается участок, указывается его новая кадастровая стоимость в графе Стоимость.

1.3. После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833) нажатием на соответствующую кнопку или кнопку Печать.

1.4. В целях проверки правильности отражения изменения стоимости можно сформировать, например, отчет Оборотно-сальдовая ведомость по счету 103.11.

2. Отражение расчетов с учредителем

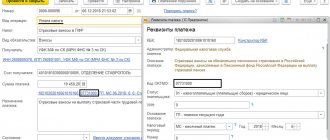

2.1. Расчеты с учредителем оформляются документом Корректировка расчетов с учредителем из меню Бухгалтерский учет —> Регламентные операции завершения отчетных периодов.

2.2. Для корректного формирования бухгалтерской записи в шапке документа указывается Счет расчетов с учредителем – 210.06, Счет амортизации ОЦИ – ОЦИ.

Табличная часть документа заполняется с помощью кнопки Заполнить. Для формирования бухгалтерской записи необходимо указать КПС счета учредителя – вид гКБК, Счет 401.10 – 401.10.172, КПС счета 401.10 – вид КДБ.

После проведения документа можно сформировать Извещение (ф. 0504805) и распечатать Бухгалтерскую справку (ф. 0504833).

Увеличение кадастровой стоимости земельного участка в «1С:БГУ 8 2.0» для бюджетных и автономных учреждений

1. Увеличение кадастровой стоимости земельного участка

1.1. Увеличение кадастровой стоимости земельного участка оформляется документом Изменение стоимости, амортизации, обесценения ОС, НМА, НПА из меню ОС, НМА, НПА.

1.2. В документе выбирается Вид операции: Изменение стоимости (101, 102, 103 — 106, 401.10). На закладке Основные средства добавляется основное средство и вводится новая сумма балансовой стоимости.

На закладке Бухгалтерская операция выбирается Типовая операция: Изменение стоимости, амортизации и Счет: 401.10.176.

1.3. После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833) по кнопке Печать.

1.4. Для проверки правильности отражения изменения стоимости можно сформировать, например, отчет Оборотно-сальдовая ведомость по счету 103.11.

2. Отражение расчетов с учредителем

2.1. Расчеты с учредителем оформляются документом Корректировка расчетов с учредителем из меню Учет и отчетность.

2.2. Для корректного формирования бухгалтерской записи в шапке документа указываются Расчеты с учредителем – 210.06, Доходы текущего финансового года – 401.10.

Табличная часть документа заполняется с помощью кнопки Заполнить. Для формирования бухгалтерской записи необходимо указать КПС счета 210.06 – вид гКБК, КПС счета доходов – вид КДБ.

Типовая операция: Корректировка расчетов с учредителем.

После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833).

Увеличение кадастровой стоимости земельного участка в «1С:БГУ 8 1.0» для казенных учреждений

1. Увеличение кадастровой стоимости земельного участка оформляется документом Изменение стоимости НПА из меню ОС, НМА, НПА —> Учет непроизведенных активов.

2. В шапке документа выбирается Операция – Изменение стоимости (103-401.10), Счет доходов – 401.10.176.

В табличной части документа выбирается участок, указывается его новая кадастровая стоимость в графе Стоимость.

3. После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833) нажатием на соответствующую кнопку или кнопку Печать.

4. В целях проверки правильности отражения изменения стоимости можно сформировать, например, отчет Оборотно-сальдовая ведомость по счету 103.11.

Увеличение кадастровой стоимости земельного участка в «1С:БГУ 8 2.0» для казенных учреждений

1. Увеличение кадастровой стоимости земельного участка оформляется документом Изменение стоимости, амортизации, обесценения ОС, НМА, НПА из меню ОС, НМА, НПА.

2. В документе выбирается Вид операции: Изменение стоимости (101, 102, 103 — 106, 401.10). На закладке Основные средства добавляется основное средство и вводится новая сумма балансовой стоимости.

На закладке Бухгалтерская операция выбирается Типовая операция: Изменение стоимости, амортизации и Счет: 401.10.176.

3. После проведения документа можно распечатать Бухгалтерскую справку (ф. 0504833) нажатием на соответствующую кнопку или кнопку Печать.

4. В целях проверки правильности отражения изменения стоимости можно сформировать, например, отчет Оборотно-сальдовая ведомость по счету 103.11.

Переоценка имущества: учет и налогообложение результатов

Конец примераОформление результатов переоценки

В бухгалтерском учете результаты переоценки оформляются бухгалтерской справкой. Она составляется по правилам, установленным статьей 9 Закона «О бухгалтерском учете». Справка помимо обязательных реквизитов должна содержать расчет остаточной стоимости объектов в результате переоценки. К справке прилагаются документы, подтверждающие рыночную стоимость объектов.

Результаты проведенной по состоянию 1 января 2003 года переоценки подлежат отражению в бухгалтерском учете обособленно (абз. 4 п. 15 ПБУ 6/01). Это значит, что в отчетности за 2002 год они не отражаются.

Результаты переоценки отражаются в бухгалтерском учете в январе

2003 года и учитываются в бухгалтерской отчетности при формировании данных

на начало 2003 года

(п. 20 Методических рекомендаций о порядке формирования показателей бухгалтерской отчетности организации, утв. приказом Минфина России от 28.06.2000 № 60н). При этом в балансе остаточная стоимость основных средств по состоянию на 1 января 2003 показывается с учетом результатов переоценки. В связи с этим возникает вопрос: каким образом следует отражать результаты переоценки в бухгалтерском учете с тем, чтобы не возникло противоречия между данными учета и отчетности, с одной стороны, и показатели отчетности были достоверны и корректно раскрыты — с другой? Прежде всего отметим, что изменение стоимости объектов в результате переоценки должно найти отражение в аналитическом учете основных средств. Иначе говоря, по каждому объекту, подвергнувшемуся переоценке, должны быть отражены суммы: — дооценки (уценки) первоначальной (восстановительной) стоимости; — измененной амортизации. Кроме того, должен быть отражен соответствующий источник списания результата переоценки. Это необходимо для целей учета последующих переоценок и выбытия объектов основных средств. Обособление учета результатов переоценки означает, что все проводки, связанные с данной операцией, должны быть выделены в самостоятельную группу и отражены в специальном сводном регистре. Целесообразно на всех счетах, задействованных по операциям переоценки, ввести отдельные субсчета. В связи с несовпадением начальных остатков по счетам, на которых учитывается изменение стоимости основных средств, в бухгалтерском учете и отчетности, возникает необходимость в создании такого документа, где отражались бы суммы изменения сальдо на начало отчетного года по статьям учета стоимости основных средств, добавочного капитала, а также нераспределенной прибыли (непокрытого убытка). Данный документ составляется в виде бухгалтерской справки на основании ведомости учета переоценки и увязывает остатки по соответствующим счетам бухгалтерского учета и статьям отчетности на начало отчетного года. Порядок бухгалтерского учета результатов переоценки основных средств определен пунктом 15 ПБУ 6/01. В нем указано, что сумма дооценки объекта основных средств в результате переоценки зачисляется в добавочный капитал организации. Сумма дооценки объекта основных средств, равная сумме уценки его, проведенной в предыдущие отчетные периоды и отнесенной на счет прибылей и убытков в качестве операционных расходов, относится на счет прибылей и убытков отчетного периода в качестве дохода. Рассмотрим порядок отражения результатов переоценки в бухгалтерском учете.

Пример 2

Воспользуемся условиями примера 1 и предположим, что рассматриваемый объект ранее не подвергался переоценке. Для целей учета результатов переоценки организация открыла по счету 01 «Основные средства» отдельный субсчет под названием «Изменение стоимости основных средств в результате переоценки». В учете результаты переоценки отражены следующими записями:

Дебет 01 субсчет «Основные средства в эксплуатации» Кредит 01 субсчет «Изменение стоимости основных средств в результате переоценки»

— 6000 руб. — увеличена первоначальная стоимость объекта до рыночной цены;

Дебет 01 субсчет «Изменение стоимости основных средств в результате переоценки» Кредит 02 «Амортизация основных средств»

— 3600 руб. (21 600 — 18 000) — увеличена сумма начисленной амортизации в связи с переоценкой;

Дебет 01 субсчет «Изменение стоимости основных средств в результате переоценки» Кредит 83

— 2400 руб. (6000 — 3600) — отражена сумма дооценки объекта за счет добавочного капитала.

Конец примера

Теперь рассмотрим порядок учета суммы дооценки объекта в случае, если имела место его уценка в предыдущем году, сумма которой была отнесена на счет прибылей и убытков.

Пример 3

Вновь воспользуемся условиями примера 1, но предположим, что в результате переоценки в предыдущий отчетный период первоначальная стоимость объекта была снижена на 4000 руб., сумма амортизации в результате уценки изменилась на 1700 руб. На счете прибылей и убытков отразился убыток в сумме 2300 руб. (4000 — 1700). В таком случае результаты переоценки, проведенной на 1 января 2003 года, отражаются следующими проводками:

Дебет 01 субсчет «Основные средства в эксплуатации» Кредит «Изменение стоимости основных средств в результате переоценки»

— 6000 руб. — увеличена первоначальная стоимость объекта до рыночной цены;

Дебет 01 субсчет «Изменение стоимости основных средств в результате переоценки» Кредит 02 «Амортизация основных средств»

— 3600 руб. (21 600 — 18 000) — увеличена сумма начисленной амортизации в связи с переоценкой;

Дебет 01 субсчет «Изменение стоимости основных средств в результате переоценки» Кредит 99

— 2300 руб. — отражена сумма дооценки за счет прибылей и убытков;

Дебет 01 субсчет «Изменение стоимости основных средств в результате переоценки» Кредит 83

— 100 руб. — отражена сумма дооценки объекта за счет добавочного капитала.

Конец примера

На практике возможен и такой вариант, когда в предыдущем отчетном периоде стоимость объекта в результате переоценки была увеличена и соответственно отнесена на добавочный капитал. А в результате переоценки на 1 января 2003 года стоимость объекта уменьшилась. Тогда сумма уценки относится на добавочный капитал в пределах суммы дооценки, а сумма превышения — на счет учета нераспределенной прибыли (непокрытого убытка) отчетного периода.

Пример 4

В предыдущие годы в результате переоценки основного средства на счете 83 «Добавочный капитал» образовалась сумма 1500 руб. В отчетном периоде первоначальная стоимость объекта при переоценке снизилась на 5000 руб., соответственно сумма начисленной амортизации уменьшилась на 3000 руб. В бухгалтерском учете результаты переоценки отражаются следующими проводками:

Дебет 01 субсчет «Изменение стоимости основных средств в результате переоценки» Кредит 01 субсчет «Основные средства в эксплуатации»

— 5000 руб. — снижена первоначальная стоимость объекта до рыночной цены;

Дебет 02 Кредит Дебет 01 субсчет «Изменение стоимости основных средств в результате переоценки»

— 3000 руб. — уменьшена сумма начисленной амортизации;

Дебет 83 Кредит 01 субсчет «Изменение стоимости основных средств в результате переоценки»

— 1500 руб. — отражена сумма уценки за счет добавочного капитала;

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит 01 субсчет «Изменение стоимости основных средств в результате переоценки»

— 500 руб. — отражена сумма уценки за счет нераспределенной прибыли.

Конец примера

Сумма уценки объектов основных средств, отнесенная на нераспределенную прибыль (непокрытый убыток)», должна быть раскрыта в бухгалтерской отчетности организации. При выбытии объекта основных средств сумма его дооценки переносится с добавочного капитала организации в нераспределенную прибыль организации. Для целей налогового учета результаты проведенной на 1 января 2003 года переоценки основных средств не принимаются. Это значит, что суммы дооценки не включаются в состав доходов, а суммы уценки — в состав расходов. Первоначальная (восстановительная) стоимость амортизируемых объектов основных средств не подлежит изменению. Однако восстановительная стоимость объектов основных средств, подвергавшихся переоценке до 1 января 2002 года, принимается для целей налогообложения с учетом проведенных переоценок. Порядок определения восстановительной стоимости по таким объектам изложен в статье 257 НК РФ. При определении восстановительной стоимости амортизируемых основных средств учитывается переоценка основных средств, осуществленная по состоянию на 1 января 2002 года и отраженная в бухгалтерском учете налогоплательщика после 1 января 2002 года. Указанная переоценка принимается в целях налогообложения в размере, не превышающем 30% от восстановительной стоимости соответствующих объектов основных средств, отраженных в бухгалтерском учете налогоплательщика по состоянию на 1 января 2001 года (с учетом переоценки по состоянию на 1 января 2001 года). При этом величина переоценки (уценки) по состоянию на 1 января 2002 года, отраженная налогоплательщиком в 2002 году, не признается доходом (расходом) налогоплательщика в целях налогообложения. В аналогичном порядке принимается в целях налогообложения соответствующая переоценка сумм амортизации.

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Переоценка кадастровой стоимости всех земель может значительно повысить налоги

Первыми на себе опробовали переоценку жители Новосибирской области. В 2022 году там состоялась кадастровая переоценка сельскохозяйственных земель. С нынешнего года стоимость некоторых участков, а соответственно и земельных налогов с них, увеличилась в 25-30 раз, как сообщает Московский Комсомолец. Это был пилотный проект, оценивались только земли сельскохозяйственного назначения.

Павел Березин, главный редактор сельскохозяйственного журнала «Председатель» (Новосибирск) рассказывает: «Об этом мы узнали только в начале нынешнего года, когда случайно зашли на сайт Росреестра и ахнули. Где-то кадастровая стоимость земельных участков даже уменьшилась. Но в основном – с нынешнего года увеличилась в 5-6 раз. Хотя есть и другие примеры. Небольшой фермерский надел, расположенный в 450 километрах от областного центра, вдруг подорожал с 800 тысяч рублей до 60 миллионов. Соответственно, фермер должен платить за него налог не 6 тысяч рублей, как раньше, а 200 тысяч».

В Росреестре при этом сообщили, что в районные муниципалитеты и сельсоветы были разосланы уведомления о том, чтобы все землепользователи были оповещены о кадастровой переоценке. И чтобы землепользователи сами проявляли инициативу: выходили на контакт, присылали достоверные сведения о своих земельных участках.

Как о: «Кадастровая оценка проходила с использованием старых кадастровых карт и какими-то справками из местных органов власти. Даже сельсовет, самая близкая власть к людям на земле, мало что знает о состоянии участков, о транспортной доступности и других показателях, на основании которых оценивается территория. Вот и получалось, что, допустим, 300-гектарное поле, которое официально числится как плодородное, уже давно покрылось оврагами и свалками. А по старым-то картам оно дает немалую прибыль – значит, и в бюджет должно платить больше».

Какой выход из данной ситуации? Только лишь оспаривать кадастровую стоимость в индивидуальном порядке.

Поэтому жители Новосибирска призывают быть бдительными и готовыми к подобной ситуации. Так как граждане еще помнят, когда в 2015-2016 годах многим дачникам в разных регионах страны стали приходить уведомления об уплате земельного налога на фантастические суммы (вместо 3-5 тыс. руб. в год – в 100-200 тыс. руб.).

Поэтому не ленитесь. Заходите на публичную карту Росреестра и следите за кадастровой стоимостью своего участка, чтобы вовремя ее оспорить!

Кроме это рекомендуем ознакомится с нашими статьями: «Высокие налоги на недвижимость? Попробуй оспорить кадастровую стоимость».

Фото: iStock.com

Рекламный материал создан про поддержке «Центра предпринимательства Оренбургской области».