Бухучет

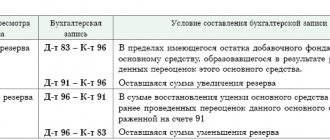

По результатам переоценки основное средство может быть уценено или дооценено. Суммы, на которые основное средство было уценено, учитываются на счете 91 «Прочие доходы и расходы». А суммы, на которые основное средство было дооценено – на счете 83 «Добавочный капитал», в дальнейшем они используются для заполнения отчета об изменениях капитала. К этим счетам целесообразно открыть субсчет «Переоценка основных средств».

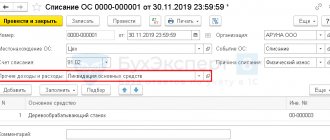

Результаты от переоценок основных средств отражаются на этих счетах с зачетом результатов от предыдущих переоценок. То есть сумма дооценки основного средства зачитывается в счет погашения убытка, образовавшегося в результате предыдущих уценок этого же объекта. А сумма уценки списывается за счет добавочного капитала, образовавшегося в результате предыдущих дооценок. В связи с этим аналитический учет по счету 83 субсчет «Переоценка основных средств» и счету 91«Прочие доходы и расходы» следует вести по каждому основному средству. Для этого можно вести ведомость учета результатов переоценки, в которой отражаются остатки и оборот по этим счетам в разрезе каждого основного средства. Ведение такой ведомости позволит правильно отражать в бухучете результаты от переоценок основных средств.

Такой порядок следует из пункта 15 ПБУ 6/01 и пункта 48 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Бухучет: дооценка

В бухучете сумма дооценки по каждому объекту основных средств отражается проводками:

Дебет 01 (03) Кредит 83 субсчет «Переоценка основных средств» – увеличена первоначальная (восстановительная) стоимость основного средства;

Дебет 83 субсчет «Переоценка основных средств» Кредит 02 – увеличена начисленная амортизация по основному средству.

По основному средству, которое ранее было уценено, эти проводки делайте только на сумму дооценки, которая превышает сумму убытка, образовавшуюся при предыдущих уценках. Сумму убытка определите по данным аналитического учета (например, по ведомость учета результатов переоценки основных средств). Сумму дооценки основного средства в пределах суммы убытка от предыдущих уценок (отраженного на счете 91) отразите проводками:

Дебет 01 (03) Кредит 91-1 – увеличена первоначальная (восстановительная) стоимость основного средства в пределах убытка, сформированного при предыдущих уценках этого объекта;

Дебет 91-2 Кредит 02 – увеличена начисленная амортизация по основному средству в пределах убытка, сформированного при предыдущих уценках этого объекта

Пример отражения в бухучете первичной дооценки основного средства

По состоянию на 31 декабря ООО «Альфа» провело первичную переоценку компьютера. Другой оргтехники у организации нет.

По результатам переоценки первоначальная стоимость компьютера должна быть увеличена на 2000 руб., а сумма начисленной амортизации – на 200 руб.

Бухгалтер «Альфы» сделал в учете записи:

Дебет 01 Кредит 83 субсчет «Переоценка основных средств» – 2000 руб. – увеличена по результатам переоценки первоначальная стоимость компьютера;

Дебет 83 субсчет «Переоценка основных средств» Кредит 02 – 200 руб. – увеличена по результатам переоценки начисленная сумма амортизации по компьютеру.

Пример отражения в бухучете последующей дооценки основного средства. По результатам предыдущей переоценки основное средство было уценено

По состоянию на 31 декабря ООО «Альфа» провело последующую переоценку компьютера. Другой оргтехники у организации нет.

По результатам переоценки восстановительная стоимость компьютера должна быть увеличена на 2000 руб., а сумма начисленной амортизации – на 200 руб. Общая сумма дооценки составила 1800 руб. (2000 руб. – 200 руб.).

В связи с проведением переоценки за предыдущий год на счете 91 по компьютеру числится убыток на сумму 800 руб.

Бухгалтер «Альфы» сделал в учете записи:

Дебет 01 Кредит 91-1 – 889 руб. (2000 руб. × 800 руб. : 1800 руб.) – увеличена по результатам переоценки восстановительная стоимость компьютера в пределах убытка, сформированного при предыдущих уценках;

Дебет 01 Кредит 83 субсчет «Переоценка основных средств» – 1111 руб. (2000 руб. – 889 руб.) – увеличена по результатам переоценки восстановительная стоимость компьютера сверх убытка, сформированного при предыдущих уценках;

Дебет 91-2 Кредит 02 – 89 руб. (200 руб. × 800 руб. : 1800 руб.) – увеличена по результатам переоценки начисленная сумма амортизации по компьютеру в пределах убытка, сформированного при предыдущих уценках;

Дебет 83 субсчет «Переоценка основных средств» Кредит 02 – 111 руб. (200 руб. – 89 руб.) – увеличена по результатам переоценки начисленная сумма амортизации по компьютеру сверх убытка, сформированного при предыдущих уценках.

Порядок проведения переоценки

Для проведения переоценки руководитель организации издает соответствующий приказ.

Для пересмотра стоимости объектов ОС необходимо, как минимум, проверить наличие этих объектов в действительности. Если ОС ранее не переоценивалось, пересчет стоимости производится на основании текущей стоимости. Для переоцененных ранее ОС берется восстановительная стоимость. Пересчитывается как первоначальная стоимость объекта, так и сумма амортизации.

Существуют два способа переоценки стоимости ОС:

- прямой перерасчет;

- индексация.

Для того чтобы результаты переоценки имели юридическую силу, предприятие для переоценки должно воспользоваться услугами профессиональных компаний-оценщиков.

Бухучет: уценка

В бухучете сумма уценки по каждому объекту основных средств отражается следующими проводками:

Дебет 91-2 Кредит 01 – уменьшена первоначальная (восстановительная) стоимость основного средства;

Дебет 02 Кредит 91-1 – уменьшена начисленная амортизация по основному средству.

При этом по основному средству, которое ранее было дооценено, эти проводки делайте только на сумму уценки, которая превышает сумму добавочного капитала, образовавшуюся при предыдущих дооценках. Сумму добавочного капитала определите по данным аналитического учета (например, по ведомости учета результатов переоценки основных средств). Сумму уценки основного средства в пределах суммы добавочного капитала от предыдущих дооценок отразите проводками:

Дебет 83 субсчет «Переоценка основных средств» Кредит 01 – уменьшена первоначальная (восстановительная) стоимость основного средства в пределах добавочного капитала, сформированного при предыдущих дооценках этого объекта;

Дебет 02 Кредит 83 субсчет «Переоценка основных средств» – уменьшена начисленная амортизация по основному средству в пределах добавочного капитала, сформированного при предыдущих дооценках этого объекта.

Такой порядок отражения в бухучете результатов от переоценки основных средств установлен в пункте 48 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Пример отражения в бухучете первичной уценки основного средства

По состоянию на 31 декабря ООО «Альфа» провело первичную переоценку компьютера. Другой оргтехники у организации нет.

По результатам переоценки первоначальная стоимость компьютера должна быть уменьшена на 2000 руб., а сумма начисленной амортизации – на 200 руб.

Бухгалтер «Альфы» сделал в учете записи:

Дебет 91-2 Кредит 01 – 2000 руб. – уменьшена по результатам переоценки первоначальная стоимость компьютера;

Дебет 02 Кредит 91-1 – 200 руб. – уменьшена по результатам переоценки начисленная сумма амортизации по компьютеру.

Пример отражения в бухучете последующей уценки основного средства. По результатам предыдущей переоценки основное средство было дооценено

По состоянию на 31 декабря ООО «Альфа» провело последующую переоценку компьютера. Другой оргтехники у организации нет.

По результатам переоценки восстановительная стоимость компьютера должна быть уменьшена на 2000 руб., а сумма начисленной амортизации – на 200 руб. Общая сумма уценки составила 1800 руб. (2000 руб. – 200 руб.).

В связи с проведением предыдущих переоценок на счете 83 по компьютеру числится добавочный капитал на сумму 800 руб.

Бухгалтер «Альфы» сделал в учете записи:

Дебет 83 субсчет «Переоценка основных средств» Кредит 01 – 889 руб. (2000 руб. × 800 руб. : 1800 руб.) – уменьшена по результатам переоценки восстановительная стоимость компьютера в пределах добавочного капитала, сформированного при предыдущих дооценках;

Дебет 91-2 Кредит 01 – 1111 руб. (2000 руб. – 889 руб.) – уменьшена по результатам переоценки восстановительная стоимость компьютера сверх добавочного капитала, сформированного при предыдущих дооценках;

Дебет 02 Кредит 83 субсчет «Переоценка основных средств» – 89 руб. (200 руб. × 800 руб. : 1800 руб.) – уменьшена по результатам переоценки начисленная сумма амортизации по компьютеру в пределах добавочного капитала, сформированного при предыдущих дооценках;

Дебет 02 Кредит 91-1 – 111 руб. (200 руб. – 89 руб.) – уменьшена по результатам переоценки начисленная сумма амортизации по компьютеру сверх добавочного капитала, сформированного при предыдущих дооценках.

Бухгалтерский учет аренды у арендатора

Арендатор при получении объекта ОС в аренду учитывает его по инвентарному номеру, который был присвоен арендодателем.

В бухгалтерском учете арендованные объекты основных средств учитываются на забалансовом счете 001 «Арендованные основные средства» в сумме, указанной в договорах аренды (Инструкция по применению Плана счетов). Арендатору при этом рекомендуется открыть на арендованный объект инвентарную карточку и учитывать его по инвентарному номеру, присвоенному арендодателем (п. 14, абз. 4 п. 21 Методических указаний по бухгалтерскому учету основных средств).

Амортизацию по полученному в аренду основному средству арендатор не начисляет (п. 50 Методических указаний по бухгалтерскому учету основных средств).

Арендатор при получении объекта ОС в аренду делает проводку:

Дебет 001 — принято полученное в аренду ОС.

При списании арендатором делается обратная проводка:

Кредит 001 — списано с учета арендованное ОС

Затраты организации на аренду являются расходами по обычным видам деятельности, если арендованные ОС используются в производственной деятельности.

Если арендатор заключает договор аренды с организацией или ИП, то следует сделать следующие проводки:

Дебет 20, 44… Кредит 76 — отражаются расходы по аренде (на конец каждого месяца, если за аренду платится по итогам каждого месяца)

Дебет 19 Кредит 76 — отражается НДС

Дебет 76 Кредит 50, 51 … — объект ОС оплачен

Проводки по аренде в компании при УСН, если договор заключен с организацией или ИП:

- Дебет 20, 44… Кредит 76 — отражены расходы по аренде

- Дебет 20 Кредит 76 — отражен НДС (если в учетной политике отражено условие о том, что сумму НДС, предъявленную арендодателем, организация может не отражать на счете 19)

- Дебет 76 Кредит 50, 51… — оплачена арендная плата

или

- Дебет 19 Кредит 76 — НДС

- Дебет 20, 44… Кредит 19 — списан НДС

Проводки по аренде, если договор заключен с физическим лицом (в том числе с работником):

- Дебет 20, 44… Кредит 73, 76 — отражены расходы по аренде

- Дебет 73, 76 Кредит 68 — удержан НДФЛ

- Дебет 73, 76 Кредит 50, 51… — оплачена арендная плата

В случае, когда условиями договора предусмотрена оплата аренды авансом, то на дату перечисления аванса следует составить проводки:

- Дебет 76 Кредит 50,51 — перечислен аванс

- Дебет 68 Кредит 76 — НДС принят к вычету

Каждый месяц следует показывать аренду в составе расходов:

- Дебет 20,44… Кредит 76 — отражены расходы по аренде

- Дебет 19 Кредит 76 — отражен НДС

- Дебет 68 Кредит 19 — НДС к вычету

- Дебет 76 Кредит 68 — восстановлен НДС с предоплаты

- Дебет 76.1 Кредит 76.2 — зачтен аванс в счет арендной платы

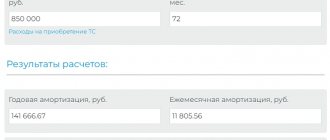

Срок полезного использования

После переоценки срок полезного использования основного средства не пересматривается (п. 20 ПБУ 6/01). Если до переоценки основное средство было не полностью самортизировано, ежемесячную сумму амортизационных отчислений определяйте исходя из восстановительной (остаточной с учетом переоценок) стоимости основного средства, определенной по результатам переоценки (п. 19 ПБУ 6/01). Например, если организация применяет линейный метод, ежемесячную сумму амортизационных отчислений рассчитайте по формуле:

| Ежемесячная сумма амортизационных отчислений после переоценки основного средства при линейном способе | = | Восстановительная стоимость основного средства после переоценки | : | Оставшийся срок полезного использования основного средства (месяц) |

Если до переоценки основное средство было полностью самортизировано, то после ее проведения возобновлять начисление амортизации не нужно. Объясняется это тем, что сумма, на которую изменяется первоначальная (восстановительная) стоимость полностью самортизированного основного средства, равна сумме, на которую изменяется начисленная амортизация. То есть как до, так и после переоценки остаточная стоимость основного средства будет равна нулю. Это следует из пункта 48 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Пример отражения в бухучете первичной дооценки основного средства и последующей амортизации

По состоянию на 31 декабря ООО «Альфа» провело первичную переоценку компьютера. Другой оргтехники у организации нет.

Остаточная стоимость компьютера на 31 декабря – 50 000 руб. Оставшийся срок полезного использования – 20 месяцев.

По результатам переоценки первоначальная стоимость компьютера должна быть увеличена на 2000 руб., а сумма начисленной амортизации – на 200 руб.

Бухгалтер «Альфы» сделал в учете записи:

Дебет 01 Кредит 83 субсчет «Переоценка основных средств» – 2000 руб. – увеличена по результатам переоценки первоначальная стоимость компьютера;

Дебет 83 субсчет «Переоценка основных средств» Кредит 02 – 200 руб. – увеличена по результатам переоценки начисленная сумма амортизации по компьютеру.

Восстановительная стоимость основного средства после переоценки составила:

52 000 руб. (50 000 руб. + 2000 руб.).

Ежемесячная сумма амортизационных отчислений после переоценки основного средства при линейном способе:

2600 руб. (52 000 руб.: 20 мес.).

С января следующего после переоценки года бухгалтер ежемесячно начислял амортизацию в размере 2600 руб. и отражал в учете проводкой:

Дебет 26 Кредит 02 – 2600 руб. – начислена амортизация по дооцененному компьютеру.

Зачем нужна переоценка стоимости основных средств?(Суть)

Автор думает нужно переоценивать ОС так как:

- Переоценка это приведение первоначальной стоимости к рыночной стоимости.(к реальной) допустим вы купили здание 10 лет тому назад за 2 000 000 рублей, но час эти здания продают в 5 000 000 рублей, реальное в отчетности отражать 5000 000 рублей стоимость здания а не 2 000 000 рублей.(с учетом пересчета амортизации).

- Во вторых есть такое понятие как инфляция, деньги со временем дешевеют. Поэтому актуально списать амортизацию с учетом инфляции, себестоимость продукции будет дороже, прибыль будет меньше в итоге. Чтоб не образовывалось необоснованная прибыль.(повышенная), при покупке основных средств за счет амортизации хватило для покупки нового ОС с учетом актуальных цен на такое же ОС.(основное средство).

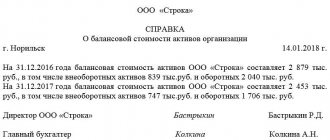

- Чтоб увеличить чистые активы организации при увеличении стоимости ОС (Чистые Активы= Актив — Обязательства актуально в Акционерных обществах.

- В МСФО (Международных стандартах финансовой отчетности) это обязанность проводить переоценку.

Проведение переоценки это ПРАВО а не обязательство.

Для проведения переоценки необходимо:

- Первоначальная стоимость ОС на 31,12,2019 года.

- Сумма начисленной накопленной амортизации на 31,12,2019 года.

- Документальное подтвержденная текущая стоимость основных средств (рыночная).

Отражение в бухгалтерской отчетности

При формировании показателей Бухгалтерского баланса за отчетный год основные средства отразите с учетом результатов переоценки основного средства по строке 1130 «Основные средства». Кроме того, результаты переоценки отражаются в балансе по строке 1340 «Переоценка внеоборотных активов». При этом размер добавочного капитала отражается в балансе без учета переоценки по строке 1350 «Добавочный капитал (без переоценки)».

Результаты проведенной переоценки отразите также в следующих формах бухгалтерской отчетности:

- по строкам «Увеличение капитала» и «Уменьшение капитала» (графы 4 и 6) Отчета об изменениях капитала;

- в Пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах.

Ситуация: можно ли списать убытки прошлых лет за счет добавочного капитала, сформированного в результате переоценки основных средств?

Нет, нельзя.

Связано это с тем, что за счет добавочного капитала, сформированного при дооценке основного средства, списываются суммы последующих его уценок (абз. 6 п. 15 ПБУ 6/01, Инструкция к плану счетов (счет 83)). Если же добавочный капитал будет списан в счет погашения убытков прошлых лет, то нарушится методология отражения в бухучете результатов переоценки основных средств. Аналогичная точка зрения отражена в письме Минфина России от 21 июля 2000 г. № 04-02-05/2.

Внимание: списание убытков прошлых лет за счет добавочного капитала, сформированного в результате переоценки основных средств, может повлечь административную ответственность.

На практике, чтобы сделать Бухгалтерский баланс более привлекательным, учредители организации принимают решение о направлении добавочного капитала, сформированного за счет переоценок основных средств, на погашение убытков прошлых лет. Однако это может привести к грубому нарушению правил представления бухгалтерской отчетности. Под грубым нарушением правил представления бухгалтерской отчетности признается искажение любой строки бухгалтерской отчетности не менее чем на 10 процентов. Поэтому если в бухгалтерской отчетности значение добавочного капитала будет искажено не менее чем на 10 процентов, суд может оштрафовать руководителя организации или главного бухгалтера на сумму от 2000 до 3000 руб. (ст. 15.11, ч. 1 ст. 23.1 КоАП РФ).

Порядок отражения в налоговом учете результатов от переоценки основного средства зависит от системы налогообложения, которую применяет организация.

Как отражается переоценка ОС производственного назначения: счета, использующиеся для переоценки

Перейдем к бухгалтерскому оформлению проводок по дооценке ОС. Для дооценки основных средств используется счет 83 «Добавочный капитал», если эта процедура проведена первый раз.

| Дт | Кт | Описание |

| На величину прироста стоимости ОС сделана проводка: проведена дооценка основных средств | ||

| На величину изменения амортизации сделана проводка |

Если имеет место последующая переоценка, то необходимо посмотреть, была ли в предыдущих периодах дооценка или уценка. Если первый вариант, то записи аналогичные, если происходила уценка, то сумма дооценки должна ее корректировать, отражаясь как прочий доход.

| Дт | Кт | Описание |

| Зафиксирована величина уценки в предшествующие периоды | ||

| Зафиксировано изменение амортизации в предыдущие периоды при уценке ОС | ||

| Зафиксировано увеличение стоимости ОС за счет величины уценки предшествующего года | ||

| Зафиксировано увеличение амортизации за счет суммы ее корректировки при уценке в прошлом году | ||

| Если величина дооценки превышает сумму прошлогодней уценки, то остаток относится на добавочный капитал | ||

| Если величина дооценки превышает сумму прошлогодней уценки, то корректировка амортизации также происходит в корреспонденции со счетом добавочного капитала |

Как отражается дооценка основных средств производственного назначения, мы рассмотрели. Для остальных объектов основных фондов можно открыть отдельный субсчет для счета 83 (например, если организация владеет значительным количеством ОС социального значения).

Проводки по уценке, происходящей после дооценки в предыдущих периодах, будут выглядеть так:

| Дт | Кт | Описание |

| Зафиксировано уменьшение стоимости ОС за счет величины прошлогодней дооценки | ||

| Зафиксировано уменьшение амортизации за счет величины ее корректировки при прошлогодней дооценке | ||

| Если величина уценки превышает сумму прошлогодней дооценки, то остаток проходит по счету прочих доходов и расходов | ||

| Если величина уценки превышает сумму прошлогодней дооценки, то корректировка амортизации также проходит по счету прочих доходов и расходов |

ОСНО: налог на прибыль

В налоговом учете результаты от переоценки основных средств не учитываются (абз. 6 п. 1 ст. 257 НК РФ). В связи с этим если до переоценки ежемесячные суммы амортизационных отчислений в бухгалтерском и налоговом учете совпадали, то после ее проведения они будут отличаться.

Если основное средство было дооценено, то в бухучете ежемесячная сумма амортизационных отчислений будет больше, чем в налоговом учете. В этом случае в бухучете отразите постоянное налоговое обязательство:

Дебет 99 субсчет «Постоянные налоговые обязательства (активы)» Кредит 68 субсчет «Расчеты по налогу на прибыль» – учтено постоянное налоговое обязательство с разницы между ежемесячными амортизационными отчислениями для целей бухгалтерского и налогового учета.

Если основное средство было уценено, то в бухучете ежемесячная сумма амортизационных отчислений будет меньше, чем в налоговом учете. В этом случае в бухучете отразите постоянный налоговый актив:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99 субсчет «Постоянные налоговые обязательства (активы)» – учтен постоянный налоговый актив с разницы между ежемесячными амортизационными отчислениями для целей бухгалтерского и налогового учета.

Такой порядок следует из пункта 7 ПБУ 18/02.

ОСНО: налог на имущество

Результаты переоценки основных средств учтите при расчете налога на имущество. Связано это с тем, что налоговая база по налогу на имущество определяется как остаточная стоимость основного средства, сформированная по данным бухучета (п. 1 ст. 375 НК РФ). То есть с учетом его переоценок.

Ситуация: с какого момента нужно увеличить (уменьшить) остаточную стоимость основного средства после его переоценки для расчета налога на имущество?

Результаты переоценки учитывайте при расчете налога (среднегодовой стоимости имущества) отчетного года, в котором она была проведена (п. 4 ст. 376 НК РФ).

Это связано с тем, что остаточную стоимость основного средства для расчета налога на имущество нужно определять по правилам бухучета (п. 1 ст. 375 НК РФ). В бухучете стоимость основного средства переоценивается по состоянию на 31 декабря отчетного года (п. 15 ПБУ 6/01, п. 43 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

До 1 января 2011 года переоценка производилась на начало отчетного года. Новый порядок опубликован 28 марта 2011 года и распространяет свое действие с 1 января 2011 года (письмо Минфина России от 14 июня 2011 г. № 07-02-06/106). Каких-либо переходных положений в связи с внесением изменений в порядок переоценки основных средств в законодательстве не было предусмотрено. Поэтому при расчете налога на имущество за 2011 год нужно учесть результаты переоценки основных средств, проведенной по состоянию на 1 января и на 31 декабря 2011 года. При этом налоговую базу по налогу на имущество за предыдущие годы пересчитывать не нужно.

Аналогичные выводы содержит письмо Минфина России от 25 октября 2011 г. № 03-05-05-01/84.