Изменение кадастровой стоимости

Как отразить в 1С перерасчет земельного налога за прошедшие 3 года в связи с тем, что по судебному решению изменена кадастровая стоимость? Как сообщить налоговой об изменениях, в том числе за 2020, когда декларация уже не представлялась?

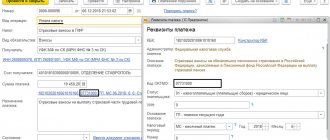

При изменении кадастровой стоимости (КС) земли в связи с установлением ее рыночной стоимости, организация может пересчитать земельный налог исходя из новой величины КС с года начала применения оспоренного показателя (п. 1.1 ст. 391 НК РФ). Минфин настаивает, что пересчет возможен лишь в пределах 3-х лет (Письма Минфина от 15.07.2019 N 03-05-05-02/52329, от 11.07.2019 N 03-05-04-02/51243, от 05.04.2019 N 03-05-06-02/23839). По налогу, исчисленному за периоды до 2020, следует подать уточненные декларации по земельному налогу.

Налог на прибыль

Пересчет земельного налога по решению суда НЕ ведет к пересчету налога на прибыль (Письма Минфина от 23.01.2014 N 03-03-10/2274, ФНС от 12.02.2014 N ГД-4-3/[email protected]).

Уменьшение земельного налога — внереализационные доходы текущего периода

, т.е. доходы прошлых лет, выявленные в отчетном периоде (п. 10 ст. 250 НК РФ, пп. 6 п. 4 ст. 271 НК РФ).

Организация владеет участком на праве собственности:

- КС — 8 000 000 руб., налоговая ставка — 1,5%

10 августа получено решение суда, по которому кадастровая стоимость участка установлена в размере 5 500 000 руб. 24 августа новая КС внесена в ЕГРН.

Сообщение об исчисленном земельном налоге за 2022 получено с суммой — 120 000 руб. Пересчету подлежит земельный налог за 2022, 2019, 2020

За 2022, 2022 представляются уточненные декларации по земельному налогу по форме, действовавшей в эти годы (п. 5 ст. 81 НК РФ).

За 2022 земельный налог будет пересчитан налоговым органом после:

- представления сведений об изменении КС Росреестром (в течение 10 рабочих дней с даты регистрации в ЕГРН) (п. 4 ст. 85 НК РФ);

- получения сведений из Росреестра по запросу, в связи с информированием ИФНС со стороны налогоплательщика.

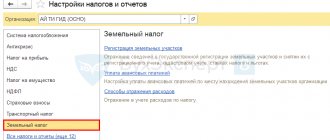

Главное — Налоги и отчеты — Земельный налог — Регистрация земельных участков

Федеральная налоговая служба: Письмо № СД-4-21/[email protected] от 27.07.2021

Об определении

периода перерасчета земельного налога в случае изменения

кадастровой стоимости земельного участка вследствие

установления его рыночной стоимости

В целях обеспечения применения пункта 2.1 статьи 52 и пункта 1.1 статьи 391 Налогового кодекса Российской Федерации (далее — Кодекс) направляем для изучения Кассационное определение Восьмого кассационного суда общей юрисдикции от 19.05.2021 N 88А-7563/2021 по административному делу N 2а-3666/2020. Обращаем внимание на следующие положения, установленные судебными инстанциями.

Согласно пункту 1.1 статьи 391 Кодекса (в редакции Федерального закона от 03.08.2018 N 334-ФЗ), в случае изменения кадастровой стоимости земельного участка на основании установления его рыночной стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда сведения о кадастровой стоимости, установленной решением комиссии или суда, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы по налогу начиная с даты начала применения для целей налогообложения кадастровой стоимости, являющейся предметом оспаривания.

Указанное фактически предусматривает, что измененная кадастровая стоимость должна применяться для всех налоговых периодов, в которых в отношении налогооблагаемого земельного участка в качестве налоговой базы применялась изменяемая кадастровая стоимость, являющаяся предметом оспаривания.

Перерасчет земельного налога в отношении объекта налогообложения, включенного в налоговое уведомление (далее — налог), должен проводиться с соблюдением пункта 2.1 статьи 52 Кодекса (в редакции Федерального закона от 03.08.2018 N 334-ФЗ), согласно которому перерасчет налога осуществляется не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления в связи с перерасчетом, за исключением случая, когда перерасчет не осуществляется, поскольку влечет увеличение ранее уплаченной суммы налога.

Таким образом, условие о перерасчете налога не более чем за три налоговых периода применяется в отношении перерасчета, влекущего направление налогового уведомления, в котором в силу пункта 3 статьи 52 Кодекса должна указываться сумма налога, подлежащая уплате после перерасчета.

В рассматриваемом споре применение в качестве налоговой базы по налогу кадастровой стоимости, установленной в размере рыночной стоимости земельного участка, не повлекло направление налогового уведомления в связи с перерасчетом налога, поскольку в результате перерасчета сумма уплаченного налога за предшествующие налоговые периоды уменьшилась.

Кроме того, как указали суды, статья 52 Кодекса не ограничивает право налогоплательщика на перерасчет налога в связи с реализацией права на применение иной налоговой базы. С учетом правовой позиции, высказанной в Постановлении Конституционного Суда Российской Федерации от 15.02.2019 N 10-П, налогоплательщик в вышеуказанном случае вправе требовать исчисления налога исходя из кадастровой стоимости земельного участка, при этом налоговое законодательство не содержит ограничений периода, за который может быть произведен перерасчет налога с целью реализации указанного права.

В связи с изложенным отказ в перерасчете налога (при изменении кадастровой стоимости земельного участка на основании установления его рыночной стоимости) за налоговый период, превышающий трехгодичный срок и в котором применялась изменяемая кадастровая стоимость, признан судами неправомерным.

Доведите информацию до подчиненных налоговых органов.

Настоящие разъяснения носят исключительно информационно-справочный (рекомендательный, а не обязательный) характер, не устанавливают общеобязательных правовых норм и не препятствуют применению нормативно-правовых предписаний и судебных актов в значении, отличающемся от вышеизложенных разъяснений.

Действительный

государственный советник

Российской Федерации

2 класса

Д.С.САТИН

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Пересчет земельного налога за 2018-2019 в 1С

Операции — Операции, введенные вручную

Уточненные декларации по земельному налогу — вручную

.

Прочие доходы и расходы

См. также:

- Использование новой кадастровой стоимости земли

- Кадастровая стоимость имущества изменяется ежегодно?

- Как рассчитать земельный налог, если кадастровую стоимость пересчитали в течение года?

- Куда подать заявление на оспаривание стоимости земли?

- [26.10.2021 запись] Расчет имущественных налогов за 9 месяцев 2021 в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Ставка земельного налога при передаче участка во временное пользование Чиновники разъяснили порядок применения пониженных ставок земельного налога в отношении…

- Расчет земельного налога 2022 для участка под жилищное строительство …

- Можно ли включить затраты на приобретение земельного участка в УСН-расходы? Минфин рассмотрел вопрос о включении в базу по упрощенке расходов,…

- Использование коэффициентов при расчете земельного налога …

Основания для перерасчета земельного налога

Перерасчет земельного налога представляет собой процесс, сущность которого заключается в изменении объема перечислений по данному сбору. В некоторых случаях, сумма может быть снижена, а в ряде ситуаций, наоборот, повышена.

Советуем ознакомиться:

- ✅ Aкт порчи имущества: образец

- ✅ Доверенность на оформление земельного участка: образец

- ✅ Как получить налоговый вычет за ремонт квартиры?

- ✅ Как составить исковое заявление о разделе совместно нажитого имущества супругов?

Как правило, процедуру перерасчета земельного налога инициируют субъекты землепользования. Это делается с целью уменьшения той ставки, которая облагается сбором. В этой связи требуется отметить важное правило. Если изменение цены по кадастру имело место в текущий период в результате повышения стоимости, то объем перечислений за указанный срок останется прежним. То есть гражданин или организация заплатит прежнюю сумму.

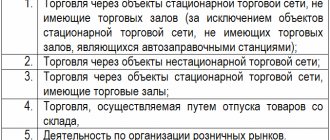

Однако порядок предусматривает два основания, по которым сумма к уплате за облагаемый период может существенно изменится. Такие основания следует указать более подробно:

- Основанием для реализации перерасчета является допущенная техническая или арифметическая ошибка. Это вполне возможно и случается по вине соответствующего работника. Возможно, имел место сбой в программе и числовые значения были искажены;

- Основанием является переоценка территории, которую использует гражданин или юридическое лицо.

Стоимость кадастра зачастую завышена, что вызывает обоснованное недовольство землепользователей. Поэтому, они инициируют процедуру независимой оценки земли. Если в ее результате будет получено иное значение, то необходимо сделать перерасчет. Следовательно, другая цифра базы означает основание для снижения и суммы сбора. Это значит, что по результатам года, гражданин либо юридическое лицо заплатит меньшую сумму земельного налога. При этом перерасчет при другой оценке в большинстве случаев становится результатом судебной процедуры.

Кстати, возможно, пригодится статья о перераспределении земельных участков между владельцами.

Как сделать перерасчет земельного налога?

Порядок перерасчета земельного налога происходит пропорционально уменьшению или увеличению базы. К примеру, если цена по кадастру уменьшилась на 20 %, то это основание для снижения размера перечисления на одну пятую часть.

Однако значение имеет и период, когда гражданин или юридическое лицо обратились за таким изменением. Согласно требованиям закона, речь идет именно о налоговом сроке. То есть другая сумма сбора будет платиться за календарный год. И конкретный месяц, когда было выявлено завышение или занижение стоимости, не имеет значения.

Если же гражданин или юридическое лицо заявило о необходимости изменения суммы в одном году, а она была произведена следующим, то земельный налог в меньшем размере можно заплатить и за тот период, когда об этом было заявлено. В подобных случаях, фискальные органы не возвращают затраченные средства. Они их учитывают, как следующие платеж либо как часть такого платежа за последующий период.

Кстати, иногда перерасчет делается после исправления имеющейся кадастровой ошибки.

Образец заявления на перерасчет земельного налога

Заявление в налоговую о перерасчете земельного налога представляет собой специальный бланк. Это электронная форма, которая заполняется заявителем. Там отражается основания изменений и период, за который их необходимо сделать. Важным условием заполнения соответствующего документа является внесение точных и полных данных.

Перерасчет земельного налога при изменении кадастровой стоимости

Перерасчет земельного налога в связи с изменением кадастровой стоимости является наиболее частой причиной корректировок. Во всех случаях это происходит по инициативе гражданина и юридического лица, который не согласен с заявленной государством ценой кадастра.

Для реализации указанного процесса, приглашаются специалисты оценочных компаний. Они определяет новую стоимость по стандартному порядку. За основу берется рыночная цена объекта. Если завышения подтверждается, это служит основанием для корректировки суммы сбора.

Перерасчет земельного налога по решению суда

Зачастую, власти не соглашаются с выводами оценщиков и ставят их под сомнение. Точку в споре может поставить только суд. Поэтому, заинтересованное лицо обращается в судебный орган с соответствующим иском. При принятии судом положительного решения, период корректировки начнется с того года, когда подан иск.

Перерасчет земельного налога за предыдущие периоды

Если гражданин докажет, что сумма сбора была завышена, он вправе требовать изменения размера и за предыдущие периоды. При этом точкой отсчета будет являться период обращения такого лица. Изменить сумму за все предшествующие периоды не получится. Это прямо запрещено законом. Поэтому, при несогласии с точкой зрения государства, необходимо самостоятельно привлечь специалистов по реализации данной процедуры.

При необходимости снизить суммы налоговых выплат за землю гражданин или отдельная организация располагает правом обратиться с этой целью в надлежащие органы. В некоторых случаях может потребоваться привлечение к этому процессу посторонних незаинтересованных экспертов.