Зачем следить за показателем чистых активов

За объемом чистых активов нужно следить из-за следующих обстоятельств:

- Объем чистых активов равняется собственному капиталу компании. Причем именно собственный капитал является показателем устойчивости компании для контролирующих органов, кредитных организаций, а также лиц, которые планируют инвестировать в компанию денежные средства.

- Постоянная оценка чистых активов позволяет снижать риски падения их размера до уровня меньше уставного капитала. В том случае, если это случится, компанию могут принудить к закрытию. Причем требование, по которым величина чистых активов компании должна быть не ниже величины уставного капитала установлено для компаний практически всех организационно-правовых форм. Даже фирмы, применяющие упрощенную систему налогообложения не освобождаются от данного требования.

Таким образом, для многих компаний увеличение чистых активов является необходимой операцией (

Способы увеличения чистых активов компании

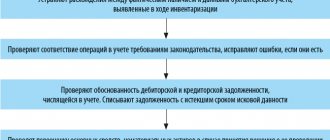

Значение показателей чистых активов позволяет оценить реальное положение дел в компании. В соответствии с законом №14-ФЗ от 08.02.1998, ежегодный отчет компании должен включать в себя сведения о показателях чистых активов. Информация должна содержать следующее:

- каким образом менялось значение интересующего показателя на протяжении трех лет (период может бы меньше, если организация зарегистрирована менее трех лет назад);

- причины, по которым произошло снижение чистых активов до размера меньше уставного капитала;

- планы по исправлению ситуации с чистыми активами.

Важно! Закон 14-ФЗ обязывает все компании следить за тем, чтобы чистые активы общества были больше уставного капитала. В противном случае компания обязана их увеличить до указанного значения. Если компания будет пренебрегать этим, то компании может грозить ликвидация в принудительном порядке.

Вернуть такое соотношение, когда чистые активы превышают размер уставного капитала можно одним из следующих способов:

- проведение переоценки активов (рекомендуется привлечение независимой оценки);

- уменьшение уставного капитала (но до размера, не ниже минимального – 10 000 рублей);

- увеличение активов за счет учредителей компании.

Порядок определения стоимости чистых активов

Чистые активы ООО характеризуют финансовое положение дел общества. Данный показатель необходим при увеличении или уменьшении уставного капитала, при выплате действительной стоимости долей участникам при выходе или исключении из ООО.

В ноябре прошлого года Минфин России утвердил новый Порядок определения стоимости чистых активов (приказ от 28.08.2014 № 84н, зарегистрирован в Минюсте РФ 14.10.2014 за номером 34299). При этом хотим отметить, что этот документ принят в соответствии с изменениями, внесенными в п. 3 ст. 35 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» и в п. 2 ст. 30 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью», в которых определено, что стоимость чистых активов организаций всех форм собственности (за исключением кредитных) определяется по данным бухгалтерского учета.

Прежде чем говорить о новом Порядке определения стоимости чистых активов, дадим определение этого понятия.

Чистые активы – это расчетная величина, определяемая путем вычитания из суммы активов организации сумм ее обязательств. Другими словами, чистые активы – это активы, обеспеченные собственным капиталом. Проще говоря, это балансовая стоимость всего имущества организации, скорректированная в сторону уменьшения на величину ее обязательств.

ПОЛЕЗНО ЗНАТЬ

Чистые активы являются одним из важнейших показателей финансово-экономического состояния предприятия.

Скажем сразу, что до вступления в силу вышеозначенного приказа порядок расчета стоимости чистых активов для некоторых организаций не был определен. В частности, это касается обществ с ограниченной ответственностью. В судебной практике также не выработалось единой позиции по этому вопросу, хотя большинство судов склонялось к тому, что обществам с ограниченной ответственностью следует руководствоваться правилами, разработанными для акционерных обществ. В частности, спорным являлся вопрос относительно определения размера действительной стоимости доли участника ООО: по рыночной стоимости или по данным бухгалтерского учета.

В новом Порядке Минфин России не только четко обозначил перечень организаций, на которые распространяется действие этого документа, но и конкретно прописал объекты учета, принимаемые к расчету величины стоимости чистых активов, что немаловажно и для ежегодного определения финансовой независимости компании, и для расчета величины дивидендов, выплачиваемых участникам общества по итогам работы за соответствующий период либо при их выходе из общества. Этим документом обозначена также и периодичность определения величины стоимости чистых активов.

Так, новый Порядок расчета стоимости чистых активов должны применять организации всех форм собственности, независимо от применяемой системы налогообложения. Исключение составляют лишь кредитные организации и акционерные инвестиционные фонды.

Согласно п. 4 Порядка стоимость чистых активов определяется как разность между величиной принимаемых к расчету активов организации и величиной принимаемых к расчету обязательств организации. При этом обращаем внимание на несколько весьма важных аспектов.

Так, в соответствии с п. 5 Порядка из состава активов, принимаемых к расчету, необходимо исключить дебиторскую задолженность учредителей (участников, акционеров, собственников, членов) по вкладам (взносам) в уставный капитал (уставный фонд, паевой фонд, складочный капитал), а также задолженность акционеров по оплате акций в случае наличия такой задолженности. А согласно п. 6 Порядка при расчете величины чистых активов принимают участие все обязательства организации, за исключением доходов будущих периодов. При этом в документе конкретно обозначены те из них, которые организации обязаны исключить из расчета. Это полученная государственная помощь, например, в виде целевого финансирования капитальных вложений, направленных на приобретение или строительство основных средств, а также безвозмездно полученное имущество.

Заметим, что в бухгалтерском учете такие целевые денежные поступления обычно отражаются по кредиту счета 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления» в корреспонденции со счетом 86 «Целевое финансирование». А безвозмездно полученные активы в бухгалтерском учете обычно отражаются по кредиту счета 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления» в корреспонденции со счетами учета имущества (07, 08, 10, 41).

СОВЕТ АВТОРА

Рекомендуем обозначенные доходы будущих периодов отражать в бухгалтерском балансе обособленно.

Акцентируем внимание на том, что и активы, и обязательства принимаются к расчету в нетто-оценке, т. е. за вычетом регулирующих величин в соответствии с п. 35 ПБУ 4/99. Такими регулирующими величинами, в частности, могут быть:

- суммы начисленной амортизации ОС и НМА;

- суммы резерва под снижение стоимости материальных ценностей, которые, например, морально устарели, либо полностью или частично потеряли свои первоначальные качества, либо их стоимость продажи снизилась;

- суммы резерва под обесценение финансовых вложений.

В новом документе есть еще один значимый аспект. Согласно п. 7 Порядка величина чистых активов как ООО, так и АО рассчитывается исключительно по данным бухгалтерской отчетности. Поэтому для определения величины чистых активов необходимо иметь баланс организации, составленный на определенную дату. В результате применительно к балансу и на основании п.п. 4–6 Порядка для расчета величины чистых активов можно вывести следующие формулы.

Вариант 1.

| Активы, принимаемые к расчету | = | Актив баланса (строка 1600 баланса) | — | Задолженность по вкладам в уставный капитал (дебетовое сальдо счета 75 «Расчеты с учредителями»*) | — | Собственные акции, выкупленные у акционеров (дебетовое сальдо счета 81 «Собственные акции/ доли») |

| Обязательства, принимаемые к расчету | = | Долгосрочные обязательства (строка 1400 баланса) | + | Краткосрочные обязательства (строка 1500 баланса) | — | Доходы будущих периодов (кредитовое сальдо счета 98 «Расходы будущих периодов»**) |

| Чистые активы | = | Активы, принимаемые к расчету | — | Обязательства, принимаемые к расчету |

Вариант 2. Для расчета величины чистых активов можно применить и такую формулу:

| Величина чистых активов | = | Капитал и резервы (строка 1300 баланса) | — | Дебетовое сальдо по счету 75 «Расчеты с учредителями»* | — | Дебетовое сальдо по счету 81 «Собственные акции, выкупленные у акционеров» | + | Кредитовое сальдо по счету 98 «Доходы будущих периодов»** |

* Субсчет «Расчеты по вкладам в уставный (складочный) капитал». ** Субсчета «Безвозмездные поступления» и «Гос. помощь». Представленные формулы наглядно подтверждают тот факт, что чистые активы – это активы, обеспеченные собственным капиталом организации.

Пример 1.

ООО «Восток» применяет УСН и осуществляет торгово-закупочную деятельность в течение 5 лет. Уставный капитал организации ее учредителями оплачен полностью. На протяжении всей деятельности организации безвозмездных поступлений не было. Организация не получала также и государственную помощь.

По состоянию на 31 декабря 2014 года организация имеет следующие показатели бухгалтерского баланса (цифры условные):

- актив (строка 1600) – 1 850 000 руб.;

- капитал и резервы (строка 1300) – 450 000 руб.;

- долгосрочные обязательства (строка 1400) – 850 000 руб.;

- краткосрочные обязательства (строка 1500) – 550 000 руб.

Произведем расчет чистых активов.

Поскольку в отчетном периоде у организации нет задолженности учредителей по вкладам в уставный капитал, то из величины актива баланса (строка 1600 баланса) вычитаются только величины долгосрочных и краткосрочных обязательств.

В цифровом выражении имеем: величина чистых активов организации на 31 декабря 2014 года составляет 450 000 руб. (1 850 000 руб. – 850 000 руб. – 550 000 руб.).

Как видим, эта величина обеспечена собственным капиталом организации и представляет собой реальную стоимость имущества организации. Другими словами, это стоимость всего имущества, которое остается в распоряжении организации после погашения всех обязательств компании.

Для каких целей «упрощенцу» необходимо определять стоимость чистых активов?

Данный вопрос вполне резонный. Ведь в большинстве случаев «упрощенцы» относятся к субъектам малого бизнеса, и форма № 3, где отражается эта величина, в состав бухгалтерской отчетности при УСН не входит (приказ Минфина РФ от 02.07.2010 № 66н). При этом законодательством РФ определен ряд ситуаций, при которых организации-«упрощенцу» важно знать величину чистых активов. Так при каких ситуациях нужно определять этот показатель?

Во-первых, такая ситуация может состояться при выплате дивидендов.

Дело в том, что если величина чистых активов окажется меньше уставного капитала или станет таковой после выплаты дивидендов, то в соответствии с п. 1 ст. 29 Закона № 14-ФЗ принимать решение об их выплате нельзя. Поэтому каждый раз, прежде чем выплачивать учредителям дивиденды, следует определять величину стоимости чистых активов.

Во-вторых, определение величины стоимости чистых активов может потребоваться в случае выхода участника из общества, ибо в этой ситуации придется рассчитать действительную стоимость его доли, а для этого расчета потребуется информация о стоимости чистых активов. Это связано с тем, что действительная стоимость доли соответствует части стоимости чистых активов и определяется пропорционально размеру доли учредителя в ООО согласно п. 2 ст. 14 Закона № 14-ФЗ.

В-третьих, немаловажным для «упрощенцев» является контроль финансового состояния фирмы. Для этого необходимо определить контрольное соотношение величины чистых активов к величине уставного капитала, который не может быть больше величины чистых активов в течение более чем двух лет (п. 4 ст. 90 ГК РФ, п. 4 ст. 30 Закона № 14-ФЗ). Поэтому всем организациям, применяющим УСН, нужно по окончании каждого года самостоятельно делать расчет и определять величину стоимости чистых активов, чтобы отслеживать этот момент.

При этом показатель стоимости чистых активов должен быть как минимум положительным. Отрицательный же показатель обозначает, что компания полностью зависит от кредиторов и не имеет собственных средств, достаточных для ведения своей деятельности. В этом случае размер уставного капитала следует уменьшить до величины, не превышающей стоимости чистых активов. Если же уставный капитал изначально минимальный и его нельзя уменьшить, то общество подлежит ликвидации в соответствии с п. 4 ст. 90 ГК РФ.

При этом совсем не просто внести изменения в уставный капитал фирмы. Значительно проще оформить соответствующие документы по увеличению стоимости чистых активов. Да и недавно прошедшие изменения в ГК РФ предоставили организациям такую возможность.

Как увеличить активы

Для увеличения активов учредители могут оказать своей фирме материальную помощь, направлением которой будет указываться увеличение активов. Кроме того, учредитель может внести в компанию дополнительное имущество.

Такие способы будут наиболее эффективными, когда размер уставного капитала до величины чистых активов уменьшить уже нельзя.То есть он и так является минимальным и уменьшить больше его уже нельзя.

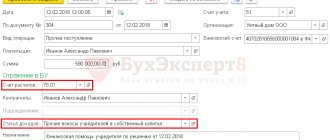

Если учредители решили увеличить активы за счет внесения материальной помощи, то им необходимо правильно указать цель, для которой эти средства вносятся. Например, в назначении платежа может быть указано «увеличение чистых активов учредителями». Такое указание позволит судить о цели данной операции, а также поможет избежать дополнительных вопросов со стороны контролирующих органов.

При увеличении активов за счет внесения имущества, что цель чистых активов – это возможность приносить прибыль. Другими словами, чистые активы должны быть рентабельными. Несмотря на то, что данное условие не является обязательным, учредителю следует оценить все факторы, которые оказывают влияние на данный показатель. Конечно, получение дохода всегда сопровождается какими-либо издержками, поэтому любые вложения должны быть грамотными и обоснованными. Если допустить ошибки в этой сфере, то это может привести к негативным последствиям вплоть до получения компанией убытков (

Начните вести бюджет семьи

Пока мы не увидим полную картину доходов и расходов на год, мы будем двигаться к цели как слепые котята. Так уж мы, люди, устроены, что не хотим делать того, что не понимаем. Бюджет позволяет увидеть реальные траты, увидеть полную картину в разрезе года, а не месяца, понять, где можно сэкономить, а где не нужно, сколько денег можно направить на увеличение активов, на погашение обязательств. Держать все эти сотни и тысячи цифр в голове – нереально. Скачать бюджет семьи можно здесь.

Последствия пополнения уставного фонда

Увеличение уставного фонда для общества может осуществляться путем внесения взносов участниками. Если речь идет об акционерном обществе, то они выпускают дополнительный пакет акций.

При пополнении уставного фонда дочерней компании путем передачи имущества организацией-соучредитель последствия могут быть следующими:

- отсутствует обложение НДС стоимости имущества, передаваемого для пополнения уставного фонда;

- НДС, который был принят к вычету при первоначальной покупке имущества придется восстановить;

- счет-фактуру при внесении имущества в уставный фонд выставлять не нужно, а в книге продаж регистрируется тот счет-фактура, который был получен при покупке передаваемого имущества;

- восстановленный НДС также не учитывается;

- нельзя уменьшить налоговую базу учредителя за счет стоимости имущества, передаваемого в уставный капитал.

Юрлицо, которое получает имущества в качестве вклада в уставный капитал также должно оценивать влияние данной операции:

- восстановленный НДС по переданному активу может быть принят к вычету в полном объеме;

- документом, на основании которого входящий НДС принимают к учету – это акт приемки-передачи имущества, указанный в книге покупок;

- если компания находится на УСН, то она не вправе увеличивать стоимость имущества на сумму НДС, а также учитывать его в составе расходов при налоговом учете;

- стоимость полученного имущества не будет увеличивать налогооблагаемую базу, как и восстановленный НДС.

Также следует помнить, что подобные последствия могут возникнуть и в случае применения других методов увеличений чистых активов.

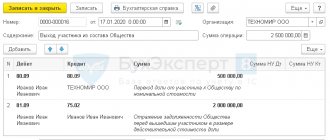

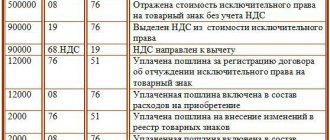

Увеличение чистых активов учредителями: проводки

Важно! Увеличение чистых активов учредителями никак не будет влиять на размер уставного капитала.

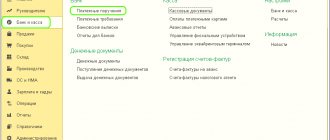

Увеличение активов за счет учредителей включается в добавочный капитал и отражается на счет 83 «Добавочный капитал». По данному счету учитывают источник перечисления средств, а также цель данного перечисления. Проводка при получении средств от учредителя будет следующей:

Д 51 (08, 10) К 83

Данная проводка формируется на дату внесения учредителями средств.

Что такое чистые активы и как их считать

Рассмотрим такую теоретическую ситуацию. Собственник компании решил остановить свой бизнес. Он уволил работников, выплатил им расчет, продал здания и оборудование, реализовал остатки сырья и продукции (товаров), получил всю дебиторскую задолженность, а также полностью рассчитался с поставщиками и бюджетом.

Те деньги, которые останутся в распоряжении владельца бизнеса после всех этих операций – это и есть чистые активы (ЧА) компании.

Порядок расчета чистых активов утвержден приказом Минфина РФ от 28.08.2014 № 84н.

ЧА = (А – ДЗУ) – (О – ДБП)

А – активы компании (стр. 1600 баланса)

ДЗУ – дебиторская задолженность учредителей по взносам в уставный капитал;

О – обязательства компании (сумма строк 1400 и 1500 баланса);

ДБП – отдельные доходы будущих периодов.

На практике ситуации, когда нужно использовать корректирующие показатели ДЗУ и ДБП, встречаются нечасто. Поэтому в большинстве случаев формула имеет вид

ЧА = А — О = стр. 1600 – стр. 1400 – стр. 1500 = стр. 1300

Т.е. в общем случае чистые активы компании – это итог раздела III баланса «Капитал и резервы». Он складывается из:

- Уставного капитала (УК).

- Нераспределенной прибыли (НП).

- Резервного и других подобных фондов (РФ).

- Добавочного капитала

- Суммы переоценки внеоборотных активов.

- Стоимости долей в УК, принадлежащих самой компании.

У большинства небольших ООО обычно задействуются только первые три позиции, т.к. остальные виды источников средств они используют редко.

ЧА = УК + НП + РФ = стр. 1310 + стр. 1370 + стр. 1360

Особенности пополнения добавочного капитала

Важно! Дарение между организациями оформлено быть не может. Передача имущества может признаваться дарением, если нет никаких обоснований подобной передачи для бизнеса. Если организации заключают соглашение о финансовой помощи, то в нем следует четко прописать, какие именно цели преследуют обе стороны при совершении подобной сделки.

Все изменения уставного капитала компании ведут к необходимости корректировки устава и фиксации этого в ЕГРЮЛ. А одним из преимуществ пополнения добавочного капитала является отсутствие необходимости вносить изменения в учредительные документы. Такой способ также не будет влиять на размер вклада учредителя в уставный капитал. Если рассматривать пополнение добавочного капитала ООО, то возможно это только на счет учредителей, а для АО может рассматриваться только прямая финансовая поддержка, а вносить имущество акционеры не могут.

К особенностям пополнения добавочного капитала можно отнести следующее:

- Сумма вклада не увеличивает налогооблагаемую базу по налогу на прибыль в том случае, если учредитель, который вносит вклад имеет долю в уставном фонде 50% и более. Такое имущество не может передаваться третьим лицам а течение 1 года (251 НК РФ). В случае, если это требование будет нарушено, стоимость имущества будет признано доходом, который облагается налогом.

- В соответствии со статьей 251 НК РФ под налогообложение не попадает имущество и денежные средства, внесенные для увеличения чистых активов. Если это будет зафиксировано в письменном виде, то данные активы не должны передаваться третьим лицам в течение 1 года.

- Вклада учредителя будет рассматриваться как безвозмездная передача имущества.