Земельный налог должны платить организации и физлица, владеющие земельными участками. Сумма обязательств перед бюджетом вычисляется путем перемножения кадастровой оценки объекта на начало налогового периода и ставки налогообложения. Все начисления по налогам аккумулируются в бухгалтерском учете на счете 68. Для дифференциации фискальных обязательств вводятся субсчета аналитического учета.

Понятие земельного налога

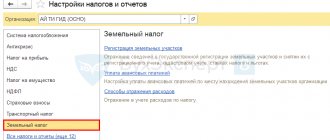

Земельным налогом облагаются все те наделы, которые зарегистрированы на организацию в государственном порядке. При этом не имеет значение текущий налоговый режим, на основании которого работает фирма, налоговая обязанность присутствует независимо от данного фактора.

Данная разновидность налоговой нагрузки является региональной, расчет которой подчиняется правилам того российского субъекта, к которому относится территория расположения земли. МО устанавливает ставку, льготную систему, периодичность уплаты, сроки перечисления. Регион определяет все составляющие элементы формулы для расчета земельного налога – кадастровую стоимость, ставки в зависимости от категории земель, необходимость уплаты авансов, наличие льготы по освобождению от налоговой нагрузки.

На федеральном уровне устанавливается общая ставка, которая становится актуальной, если МО не издаст в своем регионе законодательные акты об изменении ставки, установленной НК РФ.

Если регион требует уплаты авансов, то их нужно посчитать за каждый квартал, после чего за год доплатить разницу между годовым налогом и уплаченными авансами. Если авансы не предусмотрены, то достаточно один раз в год по его окончанию перечислить в бюджет налоговую годовую сумму. Крайние даты для перечисления следует уточнять в законодательных актах местных властей.

Что делать, если кадастровая стоимость изменилась

Кадастровая стоимость участка может измениться в течение года. Это возможно в следующих случаях.

Во-первых, меняется категория (вида разрешенного использования) земельного участка или устанавливается кадастровая стоимость участка, равная рыночной. В таком случае изменение нужно учитывать только со следующего года. В текущем году налоговую базу определяйте исходя из кадастровой стоимости, установленной на начало года. Корректировать налоговую базу за предыдущие периоды не требуется. Такой порядок применяется независимо от того, увеличилась ли кадастровая стоимость земли или уменьшилась. Это следует из положений абзаца 4 пункта 1 статьи 391 Налогового кодекса РФ.

Важно

Организации на «упрощенке» и «вмененке» признаются плательщиками земельного налога по общим правилам (п. 4 ст. 346.26, п. 2 ст. 346.11 НК РФ).

Во-вторых, по решению суда или комиссии по рассмотрению споров о результатах определения кадастровой стоимости. Тогда изменение учитывайте начиная с того периода, в котором в суд или комиссию было подано заявление о пересмотре кадастровой стоимости. Для расчета налога измененная (подтвержденная судом или комиссией) кадастровая стоимость может применяться не раньше той даты, когда в государственный кадастр была внесена первоначальная (оспариваемая) кадастровая стоимость земельного участка.

Такой порядок следует из положений абзаца 6 пункта 1 статьи 391 Налогового кодекса РФ и статьи 24.20 Закона от 29.07.1998 № 135-ФЗ, пунктов 18 и 28 постановления Пленума Верховного суда РФ от 30.06.2015 № 28. Аналогичные разъяснения к этим нормам даны в письме ФНС России от 27.03.2015 № БС-4-11/5013.

В-третьих, в результате исправления ошибки, допущенной органами кадастрового учета при оценке земли или при ведении Государственного кадастра недвижимости.

При таком раскладе изменение нужно учитывать начиная с того периода, в котором была допущена исправленная ошибка. Об этом сказано в абзаце 5 пункта 1 статьи 391 Налогового кодекса РФ.

Рассмотренный порядок расчета земельного налога не применяется в тех случаях, когда в течение года происходит смена правообладателя земельного участка. Если правообладатель меняется, новый владелец должен рассчитывать земельный налог (авансовые платежи по налогу) в соответствии со сведениями о земельном участке, указанными в государственном кадастре недвижимости на дату госрегистрации прав. То есть с учетом новой кадастровой стоимости или другой налоговой ставки. Новый порядок расчета налога применяется начиная с даты регистрации прав нового владельца на земельный участок. Об этом сказано в письме Минфина России от 09.07.2008 № 03-05-04-02/40.

Начисление земельного налога

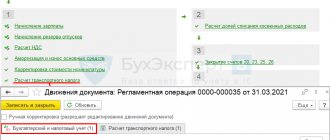

По факту каждого осуществленного расчета налоговой земельной нагрузки, нужно показывать расчетный результат в бухгалтерии. Для отражения годовой суммы налога выполняется проводка по начислению на последний день расчетного года. Для отражения авансовых сумм по налогу совершается проводка на последний день квартала, за который проводится расчет.

Таким образом, организация должна выполнить проводку по начислению в следующие даты:

- 31.03 – за 1-й кв.;

- 30.06 – за 2-й кв.;

- 30.09 – за 3-й кв.;

- 31.12 – за год.

Проводка совершается на сумму рассчитанного земельного налога.

Для расчета применяется следующая формула:

Земельный налог = кадастровая стоимость * процентная ставка

Для расчета аванса указанное произведение следует делить на четыре.

С начала марта 2015г. прекращено использование для расчета налога нормативной стоимости земли.

Кадастровая стоимость определяется для каждого участка Росреестром, после чего утверждается законодательным актом. Уточнить величину данной стоимости на начала года, за который проводится расчет, можно в Росреестре, подав через его официальный сайт запрос, или воспользовавшись специальным сервисом «Публичная кадастровая карта».

Ставка может варьироваться в зависимости от категории, к которой можно отнести объект налогообложения. Местные власти, в ведении которых находится территория, где расположена земля, прописывают действующие ставки в законах, например, в Москве актуален Закон №74 от 24.11.04 (в ред. от 13.04.2016), в Санкт-Петербурге – Закон №617-105 от 23.11.12.

Начислять налог нужно только за полные месяцы владения землей. На данный момент нужно обратить внимание тем организациям, которые в течение расчетного года приобретали или снимали с учета участки.

За месяц, в котором зафиксировано изменение в праве владения земельным наделом, следует посчитать налог, если:

- Земля поставлена на госучет до 15-того числа включительно;

- Земля снята с госучета после 15-того числа.

Если данные утверждения не выполняются, то месяц признается неполным и в расчете не участвует.

При утери права собственности на землю организация прекращает уплату земельного налога.

Как определить налоговую базу

Для расчета земельного налога надо знать налоговую базу и ставку налога.

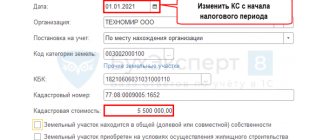

Налоговой базой является кадастровая стоимость земельного участка на начало налогового периода. То есть на 1 января года, за который компания начисляет налог (п. 1 ст. 391 НК РФ).

Узнать кадастровую стоимость можно несколькими способами. Во-первых, на сайте Росреестра. И там же лучше отслеживать изменения этой стоимости. Во-вторых, кадастровую стоимость земельного участка можно узнать в налоговой инспекции, где организация зарегистрирована в качестве плательщика земельного налога.

Возможна ситуация, когда земельный участок находится в общей долевой собственности. Тогда кадастровую стоимость части участка, принадлежащей организации, определите пропорционально ее доле в общей собственности. Формула такая:

| КСч | = | КСполн | × | Д |

где

– КСч – кадастровая стоимость части земельного участка, которая в собственности организации; – КСполн – кадастровая стоимость всего земельного участка, находящегося в общей долевой собственности; – Д – доля земельного участка, принадлежащая организации на праве собственности, в процентах.

Теперь предположим, что у фирмы в собственности один из этажей (его часть) нежилого здания. Чтобы определить кадастровую стоимость земельного участка, используйте формулу:

| КСч | = | КСполн | × | Плорг | : | Плобщ |

где

– КСч – кадастровая стоимость части земельного участка, которая в собственности организации; – КСполн – кадастровая стоимость всего земельного участка, находящегося в общей долевой собственности; – Плорг – площадь помещения, принадлежащая организации на праве собственности; – Плобщ – общая площадь здания.

Проводки по начислению земельного налога

Проведенный расчет показывается в бухгалтерской справке, которая используется в качестве документального обоснования для посчитанной суммы налога, на ее основании совершается проводка по начислению земельного налога.

Расчет проводится последней датой каждого квартала и календарного года, этими же датами совершаются двойные записи в учетных регистрах предприятия.

Для отражения информации о налоговых обязательствах юридических лиц берется счет 68, по субсчетам которого распределяются различные виды налогов, плательщиком которых выступает юрлицо.

Для бухучета земельного налога также заводится отдельный субсчет счета 68, который получает наименование «Расчеты по земельному налогу». Номер субсчета не имеет значения, его можно присвоить самостоятельно, так как План счетов не дает четких инструкций. Записи могут вноситься как в дебет, так и кредит данного субсчета:

- По дебету показываются начисляемые к уплате величины налога и авансов по нему;

- По кредиту – уплачиваемые в бюджет суммы.

Необходимость в уплате налога на землю присутствует, если кредитовый оборот превышает дебетовый. В противном случае, бюджет становится должным организации. Такая ситуация может возникнуть при переплатах, неверных расчетах. Подобные суммы налога могут быть возвращены бюджетом на счет налогоплательщика или зачтены в счет будущих налоговых платежей.

Земельный налог может включаться в прочие расходы или расходы по обычным видам деятельности.

При начислении земельного налога кредит 68 счета взаимодействует с дебетом счетов, учитывающих расходы организации. Номер счета определяется в зависимости от деятельности компании, цели использования земельного надела, расположенных на нем объектов:

- Д. 20 Кр. 68.Зем.налог – показано начисление налога по участку, занятому в основной производственной деятельности;

- Д. 23 Кр. 68.Зем.налог – показано начисление налога по участку, занятому во вспомогательной производственной деятельности;

- Д. 25 Кр. 68.Зем.налог – начислен налог на землю, используемую в общепроизводственных целях;

- Д. 26 Кр .68.Зем.налог – начислен налог на землю, используемую в общехозяйственных целях;

- Д. 44 Кр. 68.Зем.налог – начислен земельный налог по участку, участвующему в торговой деятельности компании;

- Д. 91 Кр .68.Зем.налог – отражено начисление налога на землю, сданную в пользование на конкретный срок другому лицу по арендному соглашению. Данная проводка совершается, если арендная передача земли не является основным направлением бизнеса организации;

- Деб.08 Кр.68.Зем.налог – показано начисление земельного налога по тому участку, на котором ведутся строительный работы по возведению будущего недвижимого объекта. Данная запись выполняется до дня приходования построенного объекта виде ОС на 01 счет. В данном случае расходы в виде налога на землю включаются в будущую первоначальную стоимость возводимого на участке объекта недвижимости.

Проводки по уплате земельного налога

При перечислении денег в счет покрытия налога на землю организация обязана руководствоваться правовыми актами, принятыми МО, к которому относится участок. Для этой цели следует изучить местную законодательную базу. В каждом регионе свои правила и сроки.

Например, на землю, расположенную в Москве, налог нужно заплатить согласно Закону №74:

- За кварталы – не позднее конца следующего месяца, идущего за расчетным кварталом;

- За год – до 1 февраля будущего года включительно.

В Санкт-Петербурге сроки уплаты в соответствии с Законом №617-105:

- За кварталы – не позднее конца следующего месяца, идущего за расчетным кварталом;

- За год – до 10 февраля будущего года включительно.

В день перевода безналичных средств в счет погашения налоговой обязанности по земельному налогу выполняется проводка вида:

- Деб.68 Зем.налог Кр.51 – заплачен налог (или авансовый платеж по нему) с участка земли.

Приведенная выше проводка совершается на основании платежного бланка, например, поручения, передаваемого в банк для снятия средств с клиентского счета на счет налоговой.

Какие ставки налога

Налоговые ставки по земельному налогу устанавливают местные власти. Ставки не могут превышать 0,3 процента в отношении земель, предоставленных (приобретенных) для жилищного строительства, личного подсобного хозяйства, садоводства, огородничества, животноводства, дачного хозяйства и занятых жилищным фондом и жилищно-коммунальными объектами, а также сельскохозяйственных земель. В отношении прочих земельных участков максимальная ставка налога составляет 1,5 процента.

Так предусмотрено пунктом 1 статьи 394 Налогового кодекса РФ.