Расчет налоговой нагрузки

Для расчета НН нужно выполнить следующие действия:

- Определить общую сумму налогов и сборов, начисленных за календарный год по декларациям, сданным в ИФНС.

- Взять показатель выручки из Отчета о прибылях и убытках за аналогичный период.

- Разделить п. 1 на п. 2, полученное частное умножить на 100 %.

Полученное значение надо сравнить с отраслевым показателем НН, ежегодно публикуемым ФНС. Если нагрузка организации получилась ниже, чем по информации ФНС, это может быть поводом для проверки.

Как рассчитывается налоговая нагрузка

Налоговая нагрузка – это отношение суммы налогов, уплаченных компанией, к выручке по бухгалтерской отчетности, умноженное на 100%.

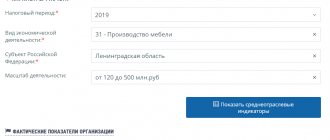

Рассчитать свою налоговую нагрузку может люба компания на сайте ФНС, с помощь Налогового калькулятора.

Формула расчета налоговой нагрузки

Коэффициент налоговой нагрузки вычисляется по формуле: Налоговая нагрузка = Сумма уплаченных налогов / Доходы × 100.

Стоит прочитать:

Учет доходов и расходов: годовой отчет 2021

Расходная первичка за 2022 год: что нового

Низкая налоговая нагрузка

Объяснение (пример) рассмотрим, взяв за основу образовательную организацию, предоставляющую услуги по дополнительному образованию (ОКВЭД 85.11).

Сумма начисленных налогов за 2022 год составляет 2 169 066 рублей.

Выручка за 2022 год по отчету о прибылях и убытках — 20 557 770 рублей.

НН составит 10,6 % (2 169 066 / 20 557 770 × 100 %).

Полученное значение НН сравниваем с соответствующим показателем в документе ФНС «Налоговая нагрузка по видам экономической деятельности в процентах» за 2022 год. В документе ФНС показатели приведены укрупненно, надо найти свой раздел по классификатору ОКВЭД, а если его нет, то использовать значение НН по строке «Всего».

Раздел «Образование» ФНС не выделяла, сравниваем НН организации с общим показателем в строке «Всего», который за 2022 год составляет 10,8 %.

НН организации ниже среднего показателя на 0,2 % (10,8–10,6 %). При более высоких отклонениях НН организации от среднеотраслевых ИФНС обычно присылает письмо с рекомендацией пересмотреть налогооблагаемую базу и доплатить налоги.

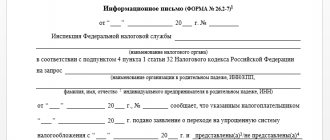

В таком случае придется подготовить уточненную декларацию с объяснением, каким образом возникла низкая налоговая нагрузка; объяснение (образец см. ниже) прикладывается к уточненной декларации. Форма пояснительной записки приводится в Приложении № 5 к Приказу ФНС России от 30.05.2007 № ММ-3-06/[email protected]

Показатели оценки налоговой нагрузки

Налоговая нагрузка компании не должна быть менее определенного процента. Точный показатель зависит от конкретного вида деятельности.

а 2022 год

Для оценки уровней риска налоговики используют систему «светофор». Зеленый уровень – рисков нет. Два других цвета – желтый и красный – средний и высокий уровень риска соответственно.

| Показатель | Допустимое отклонение (желтый уровень) | Опасное отклонение (красный уровень) |

| Совокупная налоговая нагрузка, включая страховые взносы администрируемые налоговой | 5-7% | 10% |

| Рентабельность проданных товаров, продукции, работ, услуг и рентабельность активов организаций | 5-7% | 10% |

Причины низкой налоговой нагрузки: пояснение

В отдельных случаях возможны ситуации, когда организация объективно несет НН ниже среднеотраслевого значения и не имеет возможности пересчитать налоги в сторону увеличения.

Причинами снижения налогооблагаемой базы может быть увеличение расходов, снижение выручки, списание больших сумм сомнительных долгов, производственные простои или форс-мажорные обстоятельства.

В таком случае в ИФНС следует предоставить пояснения, по каким причинам величина отчислений ниже расчетной.

Документ составляется в свободной форме, озаглавить можно как Заявление, Информирование, Сообщение или Пояснительная записка.

Пояснения в налоговую о низкой налоговой нагрузке могут быть сформулированы таким образом.

Как объяснить низкую налоговую нагрузку

Низкую налоговую нагрузку легко объяснить новой компании. Если компания только начала работать, ее налоговая нагрузка по естественным причинам будет ниже среднеотраслевой.

Компаниям с историей объяснить низкую налоговую нагрузку намного сложнее. Хотя, в пояснениях за 2022 год можно ссылается на «ковидные» ограничения ведения бизнеса.

Причинами снижения сумму, уплаченных налогов, может быть увеличение расходов, падение выручки, списание сомнительных долгов, простои или форс-мажорные обстоятельства.

Пояснения составляются в свободной форме.

Интересно:

Для кого налоги могут вырасти на 60%

Высокую долю вычетов по НДС для предприятий торговли можно обосновать увеличением складских запасов и падением спроса на продукцию. Производственные компании могут ссылаться на рост закупочных цен на сырье, ГСМ и т.п. Компании сферы услуг – на рост административных расходов.

Банковские проверки

Банки следят за минимальным показателем НН, величина которого установлена в размере 0,5 % от поступления на расчетный счет Методическими рекомендациями, утв. Банком России 13.04.2016 № 10-МР.

Если совокупная величина платежей по налогам, взносам и сборам меньше, банк может затребовать пояснения, декларации, бухгалтерскую отчетность, договоры и другие документы.

Предоставление документов в банк также рекомендуется сопроводить пояснительной запиской, объясняющей ситуацию.

Так может выглядеть пояснение о низкой налоговой нагрузке: образец для банка.

Низкая налоговая нагрузка по прибыли

Каждой организации перед сдачей налоговой декларации следует сопоставлять уровень исчисленного налога со средними значениями нагрузки по региону и отрасли. Необоснованно низкий ее показатель может стать одним из решающих критериев для назначения выездной налоговой проверки.

Уровень налоговой нагрузки по налогу на прибыль определяется в процентах как отношение суммы налога к величине доходов (от реализации и внереализационных) за соответствующий период, умноженное на 100.

Если налог к уплате сильно занижен относительно полученной выручки, следует скорректировать его значение в сторону увеличения. Однако, как следует поступить, если декларация уже сдана, и налоговый инспектор запрашивает пояснения?

Формула расчета налоговой нагрузки по налогу на прибыль

Для того, чтобы знать, как давать пояснения к декларации, надо понимать, что представляет собою налоговая нагрузка. Это отношение суммы налогов, которые выплачивает организация, к прибыли, которая указывается в документах, выраженное в процентах:

Низкой признается та нагрузка, которая ниже средних показателей в данной отрасли.

Существует второй вариант формулы расчета нагрузки:

В данном случае низкой она признается при значениях: 1% для организаций торговли, 3% для всех остальных.

Важно понимать, что низкая нагрузка не может считаться полным доказательством скрытия налогов от государства. Поэтому пока не представлено полное расследование и доказательная база, налоговая не имеет право штрафовать компанию.

Коэффициент налоговой нагрузки

Что такое налоговая нагрузка, как ее вычислить и какова ее роль в предпринимательской деятельности? Расскажем в статье.

Коэффициент налоговой нагрузки: что это и как он рассчитывается

Налоговая нагрузка — это один из показателей финансовой стабильности компании. Налоговая нагрузка может быть абсолютной величиной — это точная цифра, обременение на уплату налогов. Также она может быть относительной — это процент средств, которые компания выделяет из своей выручки на погашение налогов. Чтобы вычислить относительную нагрузку, нужно сумму налогов компании за год разделить на сумму выручки за год. Именно относительный показатель использует ФНС, когда составляет план выездных проверок. Компании, чья налоговая нагрузка ниже среднеотраслевой, рискуют оказаться в «списке подозреваемых». В первую очередь у таких налогоплательщиков запрашивают пояснения, а если они не прояснят ситуацию устраивают выездную проверку.

Банки используют показатели налоговой нагрузки при анализе рисков. Само собой, налоговая нагрузка — не единственный критерий при проверке платежеспособности (есть ещё порядка 80 показателей), но важный. ЦБ установил, что безопасным минимумом налоговой нагрузки является 0,9 % от дебетового оборота по счету. Большая налоговая нагрузка обычно означает, что у компании может быть низкая рентабельность. Для расчета этого коэффициента данные по выручке нужно взять из бухгалтерской отчетности (строка 2110), налоги за год — из налоговой отчетности.

Уровень налоговой нагрузки = сумма ваших налогов за год / выручка за год × 100 %

Налоговую нагрузку полезно считать на разных уровнях экономики:

- для государства или регионов;

- по типам отраслей;

- по группам предприятий, имеющих аналогичный с вами вид деятельности;

- по конкретным хозсубъектам;

- на одного человека.

В зависимости от уровня может меняться база расчётов: это может быть выручка с НДС или без него, доходы предприятия, затраты или прибыль, плановый доход/прибыль.

Коэффициент налоговой нагрузки и среднеотраслевой показатель

Коэффициент налоговой нагрузки зависит от типа экономической деятельности компании: для каждого типа индивидуально на уровне законов определено конкретное среднее значение. Может так получиться, что показатель КНН вашей компании ниже, чем средний по всей отрасли. Это не всегда хорошо: к вам могут нагрянуть налоговики. «Ниже среднего» означает, что существует вполне реальная возможность того, что вы платите налогов меньше других игроков отрасли. Или у вас ошибки в расчетах.

Чтобы узнать среднеотраслевое значение, ездить или звонить в налоговую не нужно — вся информация размещена на сайте ФНС, налоговики ее выкладывают ежегодно до 5 мая последующего года.

Налоговая нагрузка по налогу на прибыль и НДС

Нагрузку по налогу на прибыль можно определить исходя из данных налоговой декларации.

Нагрузка по налогу на прибыль = (весь исчисленный налог / (выручка + доходы от внереализационной деятельности)) × 100 %

Показатель менее 2–3 % означает, что ваша налоговая нагрузка низкая.

Нагрузка по НДС = (вычеты по НДС / начисленный НДС) × 100 %

Значения по вычетам и начисленному НДС надо взять за четыре предыдущих квартала. Нормальной считается сумма вычетов, не превышающая 89 %. Еще один способ, которым пользуется налоговая, — безопасную долю вычетов считают по данным декларации за квартал и сравнивают со средней долей вычетов в регионе.

Нагрузка по НДС = НДС / Налоговая база по внутреннему рынку × 100 %

Налоговую базу по внутреннему рынку можно получить из суммы строк 010, 020, 030, 040, 050, 060, 070 графы 3 раздела 3 декларации по НДС. Для торговых компаний соотношение суммы НДС и налогооблагаемой базы должно быть больше 1 %, для остальных — от 3 %.

На сайте ФНС работает налоговый калькулятор по расчету налоговой нагрузки. Им могут пользоваться организации на ОСНО. Сейчас с его помощью легко рассчитать свою налоговую нагрузку за период 2016–2019 годов и сравнить ее со среднеотраслевой. При расхождениях стоит заранее подготовить пояснения, чтобы предоставить их налоговикам по запросу.

Что изменилось в 2022 году

Показатели налоговой нагрузки за 2022 год, которые будут актуальны для назначения проверок в 2022, установлены в приложении № 3 к приказу ФНС России от 30.05.2007 № ММ-3-06/[email protected] Свой показатель нагрузки установлен для каждого вида деятельности по ОКВЭД2. Но бывает, что компания не может найти свой вид деятельности в списке. Для такой ситуации ФНС предусмотрела особый порядок действий, описанный в письме от 22.08.2018 № ГД-3-1/[email protected] — для сравнения следует брать уровень налоговой нагрузки по РФ, а не по отрасли.

В нынешнем году налоговая имеет право проверить ваши данные за предыдущие три года, поэтому нужно тщательно сравнить текущие показатели нагрузки с прошлыми годами. Если есть сильное отклонение, то вас наверняка попросят объяснить причину или назначат проверку.

Хотите быстро рассчитывать и уплачивать налоги? Облачный веб-сервис Контур.Бухгалтерия позволяет вести все необходимые операции через интернет. Познакомьтесь с возможностями сервиса бесплатно в течение 14 дней, ведите учет, начисляйте зарплату, отчитывайтесь онлайн и работайте в сервисе совместно с коллегами.

Попробовать бесплатно

Что понимать под налоговой нагрузкой на предприятие?

Различные налоги имеют свои объекты налогообложения. Например, НДС взимается с добавленной стоимости, налог на прибыль — с разницы между выручкой без НДС и экономически оправданными расходами, налог на имущество — со стоимости облагаемого имущества.

Соответственно, у каждого предприятия свои объекты налогообложения и свои объемы начислений по каждому налогу.

Современное налоговое законодательство (в первую очередь это Налоговый кодексом РФ) дает определения понятиям налога и сбора.

Под налоговой нагрузкой понимается совокупность налогов и сборов как конкретного налогоплательщика, так и определенной выборки лиц, возникающая в процессе функционирования налогоплательщика.

Обратите внимание!

Налоговые начисления могут возникать и у хозяйствующего субъекта, по каким-то причинам временно или постоянно не осуществляющего предпринимательскую деятельность. В этом случае могут отсутствовать НДС, налог на прибыль, страховые взносы, но продолжает начисляться налог на имущество, транспортный налог (естественно, при наличии соответствующих объектов налогообложения).

Налоговая нагрузка — важное экономическое понятие. Оно дает возможность финансисту и экономисту предприятия оценить общую величину налогов и сборов, уплачиваемых в бюджет предприятием, выбрать оптимальную систему налогообложения, наиболее привлекательный инвестиционный проект, произвести корректное сравнение с налоговыми обязательствами других предприятий.

Важно!

Расчет показателя налоговой нагрузки в настоящее время стал также важным инструментом для оценки потенциальной проблемности ситуации на предприятии с налоговыми органами. Низкий показатель налоговой нагрузки может привлечь к компании пристальное внимание налоговиков и инициировать выездную налоговую проверку.

Запомнить

- Изучите системы налогообложения и проведите сравнительные расчеты по налогам. УСН — не панацея;

- Если вы выбрали УСН, то вам может быть положена льгота по уплате взносов на социальное страхование — п. 2 ст. 427 НК РФ о возможности использовать пониженный тариф страховых взносов;

- Если вы работаете на ОСНО, то можете минимизировать расходы на зарплаты руководству, передав управление в управляющую компанию и учредив ее на более выгодной системе налогообложения. Это возможно на основании ст. 42 ФЗ № 14-ФЗ от 08.02.1998 о передаче полномочий единоличного исполнительного органа общества управляющему;

- Отдайте часть задач на аутсорсинг: бухгалтерия, юристы, системные администраторы, клининговые услуги, HR и другие. Иногда дешевле просто оплачивать их услуги, без налогов и взносов;

- Проведите инвентаризацию расходов на персонал: можно сэкономить на налогах и взносах, выплачивая часть зарплаты сотрудникам в виде компенсаций или стипендии — пп. 2 п. 1 ст. 422 НК РФ о суммах, не подлежащих обложению страховыми взносами;

- Оптимизируйте налоги на прибыль и страховые взносы за счет ДМС — так можно уменьшить сумму налогов и взносов до 6% от расходов на оплату труда — п. 16 ст. 255 НК РФ об особенности определения налоговой базы по договорам страхования;

- Изучите Концепцию системы планирования выездных налоговых проверок (приказ ФНС от 30.05.2007 № ММ-3-06/[email protected]) и снизьте риск выездной проверки налоговой службы;

- Если вы начинающий ИП — почитайте нашу статью о налоговых каникулах для индивидуальных предпринимателей.

Что значит низкая налоговая нагрузка

Увидеть себя глазами налоговиков и понять, что у компании низкая налоговая нагрузка, поможет сама ФНС. Для таких случаев служба выпустила Информацию «О расчете налоговой нагрузки с помощью специального калькулятора на сайте ФНС России».

О налоговом калькуляторе

В общем виде требования по на логовой нагрузке представлены в таблице ниже. Она составлена по типу «светофоров» в банк-клиенте (встроенная программа, «подсвечивающая» контрагентов разными цветами: зеленым, желтым, красным).

Таблица. «Светофор» налоговой нагрузки

| Показатель | С чем сравнивать (зеленый уровень) | Допустимое отклонение (желтый уровень) | Опасное отклонение (красный уровень) |

| Совокупная налоговая нагрузка, включая страховые взносы администрируемые налоговой | Файл Среднеотраслевые показатели, характеризующие финансово-хозяйственную деятельность налогоплательщиков за 2018 год | ||

| Страница файла Excel «Нагрузка», графа 3 таблицы | 5-7% | 10% | |

| Два вида рентабельности, в расчете которых участвует прибыль | Страница файла Excel «Рентабельность», графы 3 и 4 таблицы | 5-7% | 10% |

| Различные показатели по НДС, наиболее важный из которых – вычеты | На странице сайта nalog.ru задайте поиск отчета 1-НДС или найдите п. 5 подраздела «Отчеты о начислении и поступлении налогов, сборов и иных обязательных платежей» раздела «Отчеты, сформированные УФНС России по субъекту РФ» | Отклонения не предусмотрены |

Отметим, что, если фирма работает на УСН 15% (платит налог с разницы между доходом и расходами), применяет учетную политику, основанную на методе «по оплате» (т.е. регистрирует выручку в момент поступления оплаты и расходы – так же), то два вида рентабельности опосредованно влияют и на размер единого налога при этом спецрежиме.

Как понять, что налоговая нагрузка низкая

Чтобы понять, нормальная у вас нагрузка или нет, нужно сравнить ее со средней по России по тому виду деятельности, который для вас основной.

Для этого нужно в приложении выбрать наиболее подходящий вид деятельности и в колонке с нужным годом посмотреть значение. Оно и будет нормативом, с которым нужно сравнить свою нагрузку за этот год.

Приложение № 3 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333

Например, средняя нагрузка по виду деятельности “Оптовая торговля” в 2015 г. равна 2,4%, а по строительству — 12,7%.

Каждый год в начале мая ФНС России публикует данные о налоговой нагрузке за прошедший год. То есть, в 2022 г. будут доступны данные о нагрузке за 2016 г. и ранее.

Если вы отдельно рассчитываете нагрузку по налогу на прибыль, то тут такие нормативы: не менее 1% для торговых организаций и не менее 3% для всех остальных.

Те плательщики, у которых нагрузка ниже средней по России попадают в особый список, с которым работают специалисты по планированию выездных проверок.

Также рекомендую прочитать эту статью

Почему пришла налоговая проверка: критерии отбора

Цунами, оползень, торнадо…Внезапный приезд налоговиков для многих фирм сравним со стихийным бедствием. Можно ли предотвратить «налоговый катаклизм»? Или же угроза выездной проверки так и будет висеть над вашей фирмой дамокловым мечом? Старший партнер «Рыков групп» Павел Пенкин уверен — привычные сценарии общения с налоговиками устарели. Поэтому в своем новом проекте он рассказывает о способах снижения

Продолжить чтение

Налоговая нагрузка: что это и для чего

Налоговая нагрузка своими словами – это налоговое бремя, т.е. сумма налогов и взносов в государственную казну, которую платит предприятие.

Её уровень контролирует налоговая служба. Стоит компании начать платить налогов меньше, может последовать для начала вызов на беседу в налоговую инспекцию. Мы считаем, важным следить за установленными критериями и руководствоваться ими. Говоря о налоговой нагрузке, подразумевают соотношение между суммой уплаченных налогов и выручкой.

Пример. За год у организации следующие показатели. Выручка — 30 млн. руб. Абсолютная налоговая нагрузка (сумма всех налогов без пошлин) — 4 млн руб. Относительная налоговая нагрузка — 13% (4 млн/30 млн). Таким образом, компания платит 13% от своей выручки в бюджет.

Что регулирует

- Концепция системы планирования проверок;

- О работе комиссий налоговых органов (Отменено 07.07.2020);

- Как считать налоговую нагрузку;

- Официальный калькулятор налоговой нагрузки от ФНС.

Как ИФНС проверяет налоговую нагрузку

Налоговики делают расчет налоговой нагрузки по отраслям. После чего осуществляется анализ предприятий. Анализ включает в себя следующие этапы:

- расчет налоговой нагрузки налогоплательщика по налоговым периодам в зависимости от применяемой системы налогообложения;

- определение аналогичных налогоплательщиков (налоговых агентов, плательщиков СВ), состоящих на учете в налоговом органе;

- расчет их налоговой нагрузки (в случае отсутствия информации исследовать среднеотраслевые значения налоговой нагрузки);

- определение аналогичного налогоплательщика (налогового агента, плательщика СВ) с максимальной налоговой нагрузкой;

- анализ отклонения уровня налоговой нагрузки налогоплательщика (налогового агента, плательщика СВ) от максимального значения.

В случае установления низкого уровня налоговой нагрузки проводится анализ финансовых потоков налогоплательщика, истребуются пояснения. Пример письма ИФНС с требованием представить пояснения по налоговой нагрузке.

Далее налогоплательщик вызывается на налоговую комиссию (письмо вызов), понуждается к уплате налогов (протокол). В случае игнорирования ИФНС проводит выездную налоговую проверку и доначисляет налоги.

Как посчитать налоговую нагрузку

Нагрузка считается в процентах отдельно по каждому году по формуле:

Налоговая нагрузка= ((Сумма начисленных налогов за год)/(Сумма выручки за год))?100%

Для расчета берут именно начисленные, а не уплаченные за год налоги. Это потому, что начисление может быть в одном году, а уплата перейти на следующий. Если считать по уплате, то нагрузка может оказаться меньше, чем на самом деле.

Данные о начисленных налогах нужно взять из деклараций.

В расчет идут также налоги, которые начислены в качестве налогового агента, например, НДФЛ. А вот страховые взносы за работников не участвуют в расчете.

Сумму выручки организации берут из строки 2110 “Выручка” годового отчета о финансовых результатах.

Предприниматели берут выручку (доход) из декларации 3-НДФЛ или по УСН.

Налоговая инспекция может отдельно проверять нагрузку по налогу на прибыль. Она считается по формуле:

Нагрузка по налогу на прибыль=((Сумма начисленного налога на прибыль)/(Сумма выручки и внереализационных доходов))? 100%

Данные нужно взять из декларации по налогу на прибыль.

Пройдите опрос по вероятности налоговой проверки

Для чего используется налоговая нагрузка по НДС

Понятие «Налоговая нагрузка по НДС» упоминается в письме ФНС России «О работе комиссии по легализации налоговой базы и базы по страховым взносам» от 25.07.2017 № ЕД-4-15/[email protected], регламентирующее порядок работы соответствующих комиссий, проводящих в ходе этой работы анализ динамики тех показателей хоздеятельности налогоплательщиков, от которой зависит уровень их налоговой нагрузки. Здесь же (в приложении 7) приводятся и формулы расчета налоговой нагрузки, аналогичные тем, которые имелись в письме № АС-4-2/12722. В сравнении с письмом № АС-4-2/12722 в письмо № ЕД-4-15/[email protected] добавлены положения в части анализа данных, получаемых в связи с отчетностью по страховым взносам, с 2022 года сдаваемой в ИФНС.

Итак, в отношении НДС в письме рассматриваются 2 расчетных показателя:

- удельный вес вычетов в налоге, исчисленном от налогооблагаемой базы. Напомним, ФНС ежеквартально выкладывает на своем сайте показатели для расчета безопасной доли вычета по регионам;

Оценить безопасную долю вычетов для вашей компании поможет статья «Какова безопасная доля вычетов по НДС в вашем регионе в 2019-2020 годах?».

- налоговая нагрузка по НДС, представляющая собой отношение налога, начисленного к уплате по декларации, к налоговой базе.

В приложении 4 к этому документу приводятся алгоритмы расчета обоих показателей.

Показатель налоговой нагрузки по НДС, наряду с показателем удельного веса вычетов в налоге, исчисленном от налогооблагаемой базы, является одним из основных критериев для отбора кандидатов на проведение углубленной проверки их отчетных документов, учетных данных, представления дополнительных пояснений и для вызова налогоплательщика на комиссию налогового органа по легализации налоговой базы.

Критерии отнесения показателей налоговой нагрузки по НДС к понятию «низкая налоговая нагрузка» в документе не указываются. По аналогии с цифрами, приведенными для налога на прибыль, низкой налоговой нагрузкой по НДС могут считаться показатели: менее 3% для производителей продукции (товаров, работ, услуг) и менее 1% для торговых организаций.

См. также: «Расчет налоговой нагрузки в 2019-2020 году (формула)».

В каких случаях необходимо пояснение в налоговую о низкой налоговой нагрузке по прибыли

Законом четко прописано, что сотрудник налоговой службы имеет право потребовать пояснительную записку к сданной декларации. Возникает такая необходимость в случае подозрений, что сумма налога значительно занижена. Это может означать, что налогоплательщик скрывает свои доходы от государства.

Еще одной из причин считается неправильное заполнение декларации, допущение ошибок. Также сильно влияет снижение оборотов в бизнесе, объемов реализации, повышение зарплаты.

Потребовать пояснительную записку налоговая может только в случаях, которые предусмотрены законом. Это выездные или камеральные проверки. В ином случае такое требование считается нарушением законодательства. Но надо помнить, что о снижении налоговой нагрузки никаких конкретных требований и пояснений нет в законе, но фирме лучше предоставить объяснение. В таком случае можно будет избежать проверок.

Инспекторы требуют обосновать снижение налоговой нагрузки в кризис. Как им ответить, чтобы отстали

Очередное требование от налоговиков. Требуют объяснить причины снижения налоговой нагрузки по налогу на прибыль и НДС. Видимо о том, что в стране кризис, они не в курсе.

Спрашивают в «Красном уголке бухгалтера».

«Получили вот такое требование… Чего хотят? Да, нагрузка упала, декларации правильные… Что писать? Может уже было, тогда ткните носом, пожалуйста».

А вот само требование:

Вот что пишут в комментариях:

«Простите ради Бога, но когда меня достают подобной глупостью, то отвечаю зеркально. «Все оценили, зацепили, анализы все собрали. Вообще-то, в мире кризис, а в РФ он постоянный. Я думала, что вы в курсе:-). Ну, немного утрирую, но фразу „я полагала, что вы знаете о кризисе“ — такое писала:-) Что можно на глупость ответить?».

Вот еще:

«Иногда ещё им пишу: будем признательны, если научите как правильно вести бизнес и чтобы было всё правильно и всем хорошо:-). Будем крайне благодарны:-)».

Интересно, сильно они на такое обидятся? Или вообще не читают?

Вот еще предполагают:

«Скорее всего, это не требование, а кентавр, пришедший в простой рассылке, можно вообще не реагировать».

А еще делятся другие, кто получал подобные «шедевры»:

«Они хотят ещё, чтобы мы прописали какие меры принимаем для соблюдения устава и получения прибыли, вот над этим думаем…».

А еще объясняют, чего все-таки хотят налоговики:

«Им для информации… любыми словами. Раньше был момент, когда только только открылись и не было прибыли. Просто и четко, в интернете есть образцы если что».

А на это отвечают:

«Точно! Только вот прибыль откуда будем брать их очень интересует. Мероприятия какие-то… Рекламу или развозную торговлю написать, что-то вроде этого».

Вот еще советуют:

«Напишите, что в отчетности ошибок нет, никакие уточненки сданы не будут. Но вы тоже увидели эту ситуацию, и что для увеличения прибыли и соответственно увеличения налоговой нагрузки будете искать новый вид деятельности который сможет привлечь клиентов и соответственно повысит показатели».

И еще совет:

«Ну напишите — в связи с тяжелой экономической ситуацией, закрытием предприятий, снижением покупательной способности населения выручка организации уменьшается а расходы в связи с ростом цен растут и т. д. Госфинансирования не имеем».

В общем, какое требование, такой будет и ответ.

Привет Гость! Предложение от «Клерка»

Онлайн профпереподготовка «Бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 15 марта.

Записаться