Кто должен сдавать декларацию по НДС

Сдать отчет по НДС — обязанность юрлиц и индивидуальных предпринимателей, которые:

- не работают по спецрежимам и за прошедший квартал совершали продажи с налогом на добавленную стоимость;

- выступают в качестве налогового агента;

- работают по спецрежимам и имеют освобождение от налога в соответствии со ст. 145 НК РФ, но выставляли контрагентам счета-фактуры с ним.

Если за квартал компания не была связана с налогом, то освобождения от подачи отчетности не следует. Необходимо подать нулевую декларацию.

Сдача декларации НДС

Декларация НДС — это обязательная форма отчетности для организаций и ИП, которые:

- признаются плательщиками НДС;

- являются налоговыми агентами по НДС;

- ведут посредническую деятельность, в ходе которой от своего имени выставляют счета-фактуры с выделенной суммой НДС;

- работают на спецрежимах, но выставляют счет-фактуры с заполненной суммой НДС.

Помимо этого, налоговые декларации НДС по специальной форме подают:

- импортеры товаров из стран ЕАЭС;

- иностранные организации, которые или через которых реализуют в России электронные услуги.

Декларацию НДС сдают в инспекцию по месту учета компании (п. 5 ст. 174 НК РФ). Сдавать отчет по местонахождению обособленных подразделений не нужно.

Декларацию подают в электронном виде по ТКС. Отчеты, предоставленные на бумаге, ФНС считает непредставленными. Из этого правила есть два исключения:

- налоговые агенты, которые не являются плательщиками НДС и не ведут посреднической деятельности с оформлением счетов-фактур от своего имени (п. 5 ст. 174 и п. 3 ст. 80 НК РФ). Кроме покупателей вторсырья, они под это исключение не подпадают;

- иностранные организации, которые оказывают в России электронные услуги, и иностранные налоговые агенты. Они подают декларации в электронном виде через личный кабинет налогоплательщика.

Куда и в какие сроки сдавать декларацию

Отчетность представляется в Федеральную налоговую службу РФ. В соответствии с п. 3 ст. 80 НК РФ сдать её можно в электронной форме или на бумаге. Обязанность представления в электронном виде посредством ТКС возложена на следующие категории налогоплательщиков:

- со среднесписочной численностью сотрудников за прошлый год более 100 человек;

- только созданным или реорганизованным компаниям со штатом более 100 сотрудников.

Сдать отчетность в бумажном виде могут налоговые агенты.

Сроки сдачи отчетности по НДС подразумевают представление не далее 25-го числа месяца, следующего за окончанием квартала.

Порядок представления декларации по налогу на прибыль

Отчитываться по прибыли необходимо по форме, утвержденной Приказом ФНС России от 23.09.2019 № ММВ-7-3/[email protected]

Если среднесписочная численность персонала не превысила 100 человек, то декларацию можно представить на бумаге.

Срок сдачи декларации за полугодие 2022 года — не позднее 28.07.2020 (п. 4 ст. 289 НК РФ). Обратите внимание: срок сдачи полугодовой отчетности в отличие от отчетности за 2022 год и I квартал текущего года не переносился.

При этом конкретные сроки сдачи декларации за отчетные периоды зависят от того, как авансы:

- ежемесячно, исходя из фактической прибыли: авансовые платежи платятся и декларация подается ежемесячно до 28-го числа, отчетными периодами в этом случае будут месяц, 2 месяца, 3 месяца и так далее до окончания календарного года;

- ежеквартально: авансовые платежи определяются по итогам квартала, полугодия, 9 месяцев.

Какая ответственность следует за несдачу декларации

При нарушении сроков ФНС имеет право выписать компании штраф. Сумма исчисляется от размера налога к уплате: по 5% за каждый месяц. У штрафа есть установленный минимум (1 тысяча рублей) и максимум — он составляет 30% от рассчитанного НДС.

Также налоговики применяют дополнительные санкции. Так, задержка декларации по НДС на срок более 10 дней чревата для бизнеса блокировкой операций по расчетному счету. Налоговики также назначают пени в размере 1/300 от размера ключевой ставки Центробанка, которые начисляются каждый день.

О сроках сдачи отчета по НДС всегда напомнит сервис «Астрал Отчет 5.0». Это удобная платформа для ведения учета, обмена документацией с контрагентами и направления отчетности в контролирующие ведомства. Заполнить декларацию по НДС в «Астрал Отчет 5.0» можно за несколько минут. Сервис предоставит актуальную форму бланка, а перенести нужные сведения можно из подгруженной в программу базы данных.

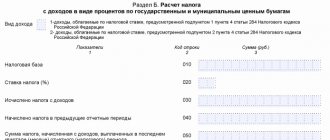

Отчетность налоговых агентов по прибыли

Российские организации признаются налоговыми агентами по налогу на прибыль, если выплачивают:

- проценты по государственным и муниципальным ценным бумагам российским организациям и иностранным организациям, имеющим постоянные представительства в РФ (п. 5 ст. 286 НК РФ);

- доходы иностранным организациям, имеющим постоянные представительства в РФ, не связанные с деятельностью таких представительств (п. 4 ст. 286, подп. 1 п. 4 ст. 282, п. 6 ст. 282.1 НК РФ);

- отдельные доходы иностранным организациям, не имеющим постоянных представительств в РФ (п. 1 ст. 309, п. 1 ст. 310 НК РФ);

- дивиденды другим российским организациям (п. 3 ст. 275 НК РФ) или иностранным организациям, имеющим постоянные представительства в РФ (п. 3 ст. 275, п. 6 ст. 282.1 НК РФ).

О том, как в декларации отражаются дивиденды, читайте в статье «Как правильно рассчитать налог на дивиденды?».

Агенты сдают расчет по налогу на прибыль по истечении каждого отчетного (налогового) периода, в котором они производили выплату доходов (пп. 1, 3, 4 ст. 289, ст. 285 НК РФ).

Как заполнить и когда сдавать прибыльную декларацию иностранной организации, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ и бесплатно переходите в Готовое решение.

Изменения в декларацию по НДС с 2022 года

С 1 квартала 2022 года используется новая форма налоговой декларации по НДС. Соответственно, налогоплательщики обязаны использовать новый электронный формат и новый установленный порядок заполнения декларации. Изменения вызваны освобождением от НДС ряда операций, появлением права на использование заявительного характера порядка возмещения НДС у ряда организаций и возникновения обязанностей налогового агента при приобретении товаров, работ или услуг у иностранных компаний, в случаях, когда место реализации является территория РФ.

Новшества в бланке декларации НДС с 4 квартал 2022 года

В 2022 году отчет по НДС подвергся коррективам.

Важно

Изменения в декларацию по НДС внесены приказом ФНС России от 19.08.2020 № ЕД-7-3/591

.

Далее резюмируем, что следует учесть при заполнении декларации по НДС начиная с 4 квартала 2022 года.

Подробно об изменениях в декларации по НДС, включая пояснения по СЗПК, мы рассказали в статье «Новая форма декларации по НДС за 4 квартал 2022 года: обзор изменений».

Инструкция по заполнению декларации по НДС

| Раздел декларации | Что необходимо указать | Примечания |

| Титульный лист | Основные данные об организации. Уточнение периода, за который сдается отчет. | В обязательном порядке заполняют все организации и ИП. Если направляется корректировка, то следует в соответствующем поле указать ее номер (002, 003) |

| Раздел 1 | Сумма налога, которую по подсчетам налогоплательщика ему следует перечислить в государственную казну. | Укажите верные коды по ОКТМО и КБК. Перед заполнением этого раздела рекомендуется внести цифры в другие разделы, так как он носит итоговый характер. |

| Раздел 2 | Сумма налога, рассчитанная к перечислению в госбюджет по данным налогового агента. | Эту часть предоставляют налоговые агенты для каждой организации, для которой они исполняют подобные функции. |

| Раздел 3 | Расчет налоговых отчислений по операциям, облагаемых по ставкам из пп. 1-4 статьи 164 НК РФ. | Оформлять данные разделы, а также приложения, следует, если организация проводила операции, указанные в них. Если подобных в отчетный период не было, то эти листы следует просто исключить из документа. |

| Разделы 4-6 | Расчета налога по продаже товаров или реализации услуг или работ, к которым установлена нулевая ставка, что уже подтверждено документами или еще нет. | |

| Раздел 7 | Сведения о проведении операций, которые освобождены от данного вида налогообложения. | |

| Раздел 8-9 | Тут прописываются данные из книг покупок и продаж по проведению операций за отчетный квартал. | Вносить данные необходимо из соответствующих журналов. Этот раздел предназначен для заполнения посредников, в том числе тех, кто не является плательщиком НДС. |

| Раздел 10 | Перенести информацию из журнала учета выставленных счетов-фактур | |

| Раздел 11 | Отобразить информацию из журнала учета полученных счетов-фактур | |

| Раздел 12 | Включить данные из счетов-фактур, выставленных лицами из перечня п. 5 статьи 173 НК РФ. | Заполняют те неплательщики НДС, которые при оформлении счетов-фактур выделяют налог в отдельную строку. |

В нулевой декларации по НДС заполняют только титул и первый раздел.

Порядок внесения данных в отчетность по НДС

Как и большинство налоговых отчетов, декларацию по НДС удобнее заполнять с конца. То есть, сначала заполняем листы и разделы, в которые вносим данные для расчета налога, и лишь потом те разделы, в которых указаны результаты расчета – Раздел 1 и титульный лист.

Титульный лист

На титуле традиционно указывают общие сведения о сдающем декларацию хозсубъекте, периоде отчетности и налоговом органе, куда сдают декларацию.

Раздел 1 и Раздел 2

Здесь показаны результаты расчета налога: необходимо ли его уплачивать в бюджет или возмещать, и в каком размере.

В данных разделах указывают ОКТМО, КБК.

Обращаем внимание: именно в Раздел 1 внесены новые поля для указания:

- участия или неучастия в СЗПК;

- сумм налога к уплате или возмещению участниками СЗПК.

Раздел 1 заполнить несложно: формула для расчета показателя, вносимого в строки, указана под соответствующими строками. Напоминаем, что заполнять его следует в последнюю очередь. Раздел 2 заполняет налоговый агент по НДС. В декларацию он включает столько разделов 2, в отношении скольких лиц организация (ИП) выступает налоговым агентом.

Раздел 3

Этот раздел – основной раздел декларации, так как именно в нем происходит подсчет итоговых сумм налога.

Здесь отражают:

В приложениях к разделу 3 фиксируют:

- восстанавливаемые суммы налога за предыдущие календарные годы;

- суммы налога иностранной организации, которая ведёт деятельность через свои представительства.

Разделы 4 – 6

Разделы – посвящены тем операциям, которые облагаются нулевой ставкой НДС.

Раздел 7

Здесь отражают операции не облагаемые НДС – по каждой такой операции в соответствии с кодом.

Незаполнение данного раздела не приводит к искажению налоговой базы и рассчитанного налога. Однако игнорировать его нельзя. Если заполнить раздел надо было, но этого не сделали, может наступить ответственность по Налоговому кодексу или КоАП РФ:

- непредставление документа – штраф 200 рублей (за каждый документ) по п. 1 ст. 126 НК РФ;

- административный штраф должностному лицу – от 300 до 500 рублей по ч. 1 ст. 15.6 КоАП.

Разделы 8 – 12

Разделы – содержат сведения тех регистров, которые ведут налогоплательщики НДС (и не только) в течение отчетного периода.

Типовой вариант заполнения декларации по НДС за 4 квартал 2020 года (титульный лист, раздел 1 и раздел 3) смотрите здесь:

Как подготовить декларацию по НДС к сдаче. Советы, как избежать камеральной проверки по НДС.

Чтобы отчетная кампания по НДС не стала стрессом для бухгалтера, в этой статье мы разберем все этапы подготовки НДС, начиная с составления декларации и заканчивая ее анализом. Итак, немного информации, касающейся налогового регулирования НДС.

Налоговый период.

Налоговым периодом для всех налогоплательщиков НДС является квартал. Об этом говорится в ст. 163 НК РФ.

Сроки сдачи декларации.

По завершению квартала требуется отчитаться по НДС. Для этого надлежит подать в налоговые органы Декларацию по НДС. 25-е число месяца,

идущего за отчетным кварталом — последний день представления декларации без штрафов. Значит сроки таковы: за

1 квартал

— Вам следует отправить отчетность до

25 апреля

, за

2 квартал

— до

25 июля

, за

3-й квартал

— до

25 октября

, и, следовательно, крайним днем подачи декларации по НДС за

4-й квартал

— будет

25 января

.(п.5 ст.174 НК РФ)

Сроки уплаты.

Вы вправе перечислить НДС в бюджет после завершения квартала в течение первых трех месяцев равными долями также до 25-го числа

. Например, оплатить НДС за 4 квартал 2015 можно одинаковыми частями (1/3 от общей суммы НДС к уплате) до 25 января, до 25 февраля и

до 25 марта

, согласно (п.1 ст.174 НК РФ).

Форма подачи декларации.

Принимая во внимание п.5 ст.174 НК РФ, следует знать, что все налоговые декларации по НДС подаются исключительно в электронном виде. Иначе документ будет считаться несданным со всеми вытекающими отсюда последствиями. Какие же последствия нас могут ожидать.

Штрафы.

Компания, которая ошибочно сдала отчет по НДС в бумажном виде:1.

будет оштрафована по ст. 119 НК РФ. Взыскание составит

5%

от суммы налога к уплате за каждый просроченный месяц (полный и неполный), но не менее 1000 руб. и не более 30% от указанной суммы.

2.

Более того, организации грозит блокировка счета, если она опоздает со сдачей отчетности более чем на 10 дней. Такое право налоговиков прямо закреплено в законе (п.3 ст.76 НК РФ).

Структура налоговой декларации.

Декларация по НДС принята Приказом №558 от 29.10.14 г.

В состав налоговой декларации по НДС, принятой Приказом №558 от 29.10.14 г. входят 12 разделов. Но это не означает, что вы должны заполнять их все. Здесь, так же, как и во многих других отчетах действует правило: сдаем только те листы, по которым у нас есть заполненные данные.

В обязательном порядке налоговая инспекция требует

♦ Титульный лист

♦ «Раздел 1» с указанной суммой налога к уплате по данным расчета.

Если выручка в отчетном квартале отсутствует?

Эти правила касаются и тех налогоплательщиков, у которых квартальная выручка отсутствует. В таком случае они сдают «нулевую» декларацию.

Перейдем к обзору других разделов:

«Раздел 2» — посвящен НДС налогового агента,

следовательно, заполняют его только компании, наделенные функциями налогового агента.

«Раздел 3» — содержит расчёт налога к уплате, после чего переносится в «Раздел 1». О том как правильно рассчитать НДС читайте в статье «Как рассчитать НДС. Пример расчета».

«Разделы 4,5,6»

— для организаций, совершивших в отчетном периоде экспортные операции, облагаемые по ставке 0%.

«Раздел 7»

— здесь мы показываем операции, на которые налогообложение не распространяется. Естественно, если таковые отсутствуют, то раздел не заполняется и не сдается.

«Раздел 8»

— заполняется налогоплательщиками, претендующими на налоговые вычеты по НДС, иначе говоря, туда переносятся данные

из книги покупок

.

В

к разделу 8 компании фиксируют информацию из дополнительных листов к книге покупок.

«Раздел 9»

— содержит данные

из книги продаж

за соответствующий период.

При этом каждая запись в книге продаж должна соответствовать отдельному листу раздела 9. Аналогично разделу 8, если имеют место дополнительные листы из книги продаж, то организация вносит их в приложение 1 к разделу 9.

«Разделы 10,11»

— актуальны для тех организаций, кто в силу п. 5.2 ст. 174 НК РФ обязан вести и представлять в инспекцию журнал учета выставленных и полученных счетов-фактур.

«Раздел 12»

— в этот раздел переносят сведения из счетов-фактур , а также плательщики ЕНВД, случайно выставившие счета-фактуры.

Важные советы, как не привлечь внимание налоговиков к декларации по НДС.

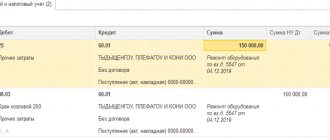

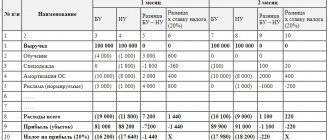

Совет №1. Проверьте показатели выручки с декларацией по прибыли.

До того, как Вы отправите отчет, необходимо провести его анализ, чтобы снизить вероятность ошибок и расхождений в декларации, а также избежать претензий со стороны налоговых органов вплоть до документальной проверки. Итак, все данные налоговики сверяют по контрольным соотношениям, причем как внутри декларации, так и сравнивают с внешними отчетами. А именно, с декларацией по прибыли.

Какие показатели двух деклараций надо сравнить.

Так как мы начисляем НДС с выручки, то суммы выручки в декларации по НДС и в декларации по налогу на прибыль должны быть идентичны. Если по каким-либо причинам, эти цифры не сходятся, то Вам желательно сразу написать пояснение о причине расхождения, или ждать требования о предоставлении пояснений из налоговой инспекции.

Совет №2. Проверьте показатели строк в разделе 1,3

Далее, если Вы в «разделе 1» показали возмещение налога из бюджета, то камеральная проверка неизбежна. Такое правило предусмотрено п.8 ст.88 НК РФ.

Строки 130 и 90 Раздела 3.

Переходим к «разделу 3». Здесь проверяющих интересуют строки 130

и

90.

По строке

130

у покупателя учитывается вычет НДС с авансов уплаченных, а по строке

90

— восстановленный с этих авансов НДС после принятия товаров на учет.

Налоговые работники вычисляют суммы налога и периоды, за которые организация готова принять к вычету НДС с аванса и, впоследствии, восстановить его. Если инспекторы зафиксируют даже малейшее несоответствие в указанных суммах, то требуют объяснений.

Строка 170 Раздела 3.

Другой показатель — это строка 170

, в ней ставится сумма НДС с авансов полученных, и подлежащая вычету у продавца. Эта цифра не может превосходить сумму граф 5

по строкам 010,020,030,040.

Совет №3. Сделайте сверку с контрагентами

Хочу дать еще один важный совет по предварительной самопроверке декларации. Перед тем, как формировать «раздел 8», стоит свериться с контрагентами, выставляющими данные счета-фактуры.

Может случиться ситуация, когда инспекторы обнаружат счета-фактуры, по которым компания подала заявление на вычет, а Ваш контрагент не отразил реализацию в своей декларации в «разделе 9».

В этом случае они затребуют пояснения, а также в обязательном порядке попросят предоставить все документы по этим операциям. В частности могут попросить договоры, накладные (акты), счета-фактуры, оборотно-сальдовые ведомости, обороты по счетам, выписки банка и т.д.

Совет последний.

Чтобы быть уверенным в правильности расчетов налогов и формирования отчетности и уметь сводить к минимуму риски камеральной проверки по НДС и налогу на прибыль, очень Вам советую пройти курс: «Практика заполнения декларации по НДС и налогу на прибыль 2015 +1С 8.3».

Здесь вместе с преподавателем вы подробно разберете порядок заполнения деклараций по НДС и прибыли за разные отчетные периоды на примере сложных ситуациях из практики.

Курс ведет Ботова Е.В., член НП «Международная ассоциация сертифицированных бухгалтеров», член ассоциации «Профессиональных бухгалтеров в России».

Посмотрите урок из

курса«3 совета, как избежать камеральной проверки по НДС»

Особенности начисления налога и исчисления его суммы к уплате

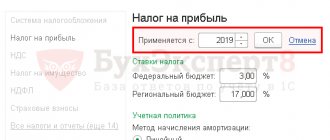

Рассчитывая в декларации итоговую сумму налога к уплате или к уменьшению за год, нужно помнить, что в этом расчете:

- распределение налога между бюджетами в 2022 — 2022 годах производится в специально установленном для этого соотношении (3% – в федеральный бюджет, 17% — в бюджет региона);

- необходимо учесть все начисленные за период авансы, уменьшив на них общую величину налога, определенного как процентная доля от всей налоговой базы;

- если в годах, предшествующих отчетному, имеются убытки, то данные о них надо внести в приложение № 4 к листу 02;

- юрлицам, имеющим обособленные подразделения, придется заполнить декларацию в особом порядке, используя приложение № 5, входящее в лист 02;

- не нужно рассчитывать и вносить данные в раздел и в строки, отведенные для отражения сумм начисляемых на будущие периоды авансов.

В самой форме декларации по прибыли, составляемой за 2021 год, есть обновления. О них — в материале «В декларации по налогу на прибыль будут изменения».

Обновят сроки уплаты налога на имущество

В настоящий момент налог на имущество и авансы по нему уплачиваются в порядке и сроки, установленные законодательством субъектов РФ. Таким образом, сроки перечисления налога могут значительно различаться в зависимости от региона.

С 2022 года в России будут введены единые сроки уплаты налога на имущество компаний и авансов по нему.

По обновленной редакции п. 1 ст. 383 НК налог на имущество нужно будет платить не позже 1 марта года, идущего за прошедшим налоговым периодом. Авансы по нему нужно будет платить не позже последнего числа месяца, идущего за прошедшим отчетным периодом.

Одновременно с этим региональные органы власти утратят право определять эти сроки через законодательство субъектов РФ. Однако они все же смогут влиять на сроки уплаты авансов по налогу на имущество. Так, они также смогут устанавливать для отдельных категорий налогоплательщиков право не рассчитывать и не платить авансы по налогу на имущество в течение налогового периода (п. 6 ст. 382 НК).