Изменения и ограничения ЕНВД с 2020 года

С 2022 года вступает в силу ряд поправок в налоговом законодательстве.

- Самое главное — отмена ЕНВД как режима в ряде регионов уже с 2020 года, а с января 2022 года — на территории всей России. Подробнее мы рассказывали здесь.

- Запрет на торговлю маркированными товарами (ст. 346.27 НК РФ):

- меховыми изделиями — с 01.01.2020;

- обувью — с 01.03.2020 (письмо Минфина от 28.11.2019 № 03-11-09/92662);

- лекарствами (за исключением высокозатратных нозотехнологий — их маркируют с 2022 года) — с 01.07.2020.

Спецрежимник утратит право применения ЕНВД, если хотя бы раз продаст какой-то товар из списка п. 2 ст. 346.26 НК РФ:

- автомобиль или мотоцикл с мощностью двигателя более 112,5 ЛС;

- бензин или дизтопливо;

- продукцию собственного производства;

- газ;

- лекарства по льготным рецептам;

- товары вне торговой сети;

- акцизные товары и продукты в барах, ресторанах и др. местах общественного питания — это не розница, а другой вид вмененной деятельности — общепит;

- ломбарды невостребованных вещей.

Об особенностях применения ЕНВД при реализации товаров в розницу рассказали эксперты «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в Путеводитель по налогам.

Условия применения ЕНВД в 2022 году

Важным условием для права применять ЕНВД является количество наемных работников: их не должно быть более 100 человек. Кроме того, для юридических лиц предусмотрено ограничение на участие в их уставном капитале других организаций с долей более 25 %. Крупнейшие налогоплательщики также не могут применять этот спецрежим, даже если отвечают приведенным выше условиям.

Возможность применения ЕНВД обязательно должна быть предусмотрена в регионе местными нормативно-правовыми актами. Однако главные ограничения касаются сферы деятельности ИП или фирмы, которые решили начать применять «вмененку».

Как классифицируется при ЕНВД розница в 2022 году: градация помещений

В целях расчета вмененного налога в НК РФ предусмотрена определенная градация помещений, предназначенных для розничной торговли. Налогоплательщик на ЕНВД может торговать:

- В магазинах и павильонах, имеющих площадь торгового зала до 150 кв. м (каждый). Эта классификация определена подп. 6 п. 2 ст. 346.26 НК РФ.

- Через объекты стационарной торговой сети, не имея торговых залов, а также через объекты торговой сети, имеющие нестационарный характер. Эта классификация определена подп. 7 п. 2 ст. 346.26 НК РФ.

В результате от того, есть ли у налогоплательщика, использующего при розничной торговле ЕНВД, торговый зал или нет, зависит и порядок расчета вмененного налога, и, конечно, размер самого налога.

Документальное «обособление» торговли

Речь идет о документальном оформлении разграничения оптовой и розничной торговли. В расчет торговой площади фирма должна включать только те помещения, в которых фактически проходит торговля. Об этом сказано в статье 346.27 Налогового кодекса. Это могут быть демонстрационные залы, открытые площадки, где размещают продаваемые товары, примерочные, стеллажи с продукцией и т. д. Но складские, подсобные, административные помещения в расчет не принимают.

При проверках налоговики зачастую смотрят лишь на площадь, указанную в договоре аренды. Они не обращают внимания на то, какое количество квадратных метров в действительности используют для торговли. В итоге контролеры могут заявить, что вы недоплатили вмененный налог, потребуют уплатить пени и штрафы. В такой ситуации вам придется отстаивать свою правоту в суде.

Чтобы не доводить дело до суда, советуем к договору аренды сделать письменное приложение. В нем подробно распишите, что вы планируете сделать с арендуемым залом. Укажите, для чего вы будете использовать каждое помещение. В случае претензий инспекторов вы сможете предъявить им этот документ. А из него будет видно, что общая площадь, предположим, 140 квадратных метров, но под торговые залы отведено лишь 100 квадратных метров. Компания также должна убедиться в том, что инвентаризационные и правоустанавливающие документы соответствуют друг другу, иначе претензий не избежать.

Напомним, что к инвентаризационным и правоустанавливающим документам относятся: договор купли-продажи нежилого помещения, технический паспорт на него, планы, схемы, экспликации, договор аренды (субаренды) нежилого помещения и др.

Такой же способ можно применить, если речь идет о рознице и опте на одной площади торгового зала. Именно компаниям-арендаторам можно порекомендовать заключить отдельные договоры аренды на оптовую и розничную площадь. А также закрепить эти изменения и в других документах. При этом в договорах аренды необходимо указать каждый вид деятельности отдельно.

Пример. Выделяем площадь торгового зала под розничную торговлю

АО «Актив» ведет на площади в 100 кв. м розничную и оптовую торговлю, договор аренды помещения один. Розничная торговля переведена на ЕНВД. Руководствуясь разъяснениями Минфина, компания платила вмененный налог с общей площади зала. Предположим, К1 и К2 равны 1. Базовая доходность за один метр площади торгового зала составляет 1800 рублей (ст. 346.29 НК РФ).За I квартал бухгалтер рассчитал единый налог так:1800 руб. × 100 кв. м × 1 × 1 = 180 000 руб. – вмененный доход;180 000 руб. × 15% × 3 мес. = 81 000 руб. – единый налог за I квартал.К началу II квартала компания конструктивно выделила площадь торгового зала, где ведут розничную торговлю. При этом АО «Актив» заключило два договора аренды: 60 кв. м под розницу и 40 кв. м под опт. Она также отразила эти изменения в других документах, в том числе инвентаризационных.Во II квартале бухгалтер «Актива» будет рассчитывать вмененный налог таким образом:1800 руб. × 60 кв. м × 1 × 1 = 108 000 руб. – вмененный доход;108 000 руб. × 15% × 3 мес. = 48 600 руб. – единый налог за II квартал.Теперь АО «Актив» будет платить каждый квартал на 32 400 рублей меньше (81 000 руб. – 48 600 руб.).

Если вы предъявите налоговикам документы, они вряд ли смогут что-нибудь возразить. Однако не стоит забывать, что контролеры имеют право проверить, насколько действительность соответствует документации.

Каковы условия розничной торговли для ООО на ЕНВД и ИП на ЕНВД

Для того чтобы получить представление, стоит ли использовать при розничной торговле ЕНВД, следует обратиться к законодательству того региона, где находится населенный пункт, в котором налогоплательщик намерен осуществлять деятельность, переведя ее на ЕНВД.

Детали и признаки розничной торговли для целей этого спецрежима определены подп. 6, 7 п. 2 ст. 346.26, абз. 12 ст. 346.27 НК РФ. Для деятельности на ЕНВД розничная торговля в 2022 году должна удовлетворять следующим условиям:

- Деятельность должна представлять собой продажу товаров для их использования в личных, семейных, домашних и иных целях, не связанных с предпринимательством. Такое определение розничной торговли вытекает из п. 3 ст. 2 закона «Об основах государственного регулирования торговой деятельности в Российской Федерации» от 28.12.2009 № 381-ФЗ и именно в таком значении применяется для целей налогообложения (п. 1 ст. 11 НК РФ).

- Продаваемые товары находятся в списке товаров, разрешенных для розничной торговли в рамках ЕНВД.

- Все товары реализуются по договорам розничной купли-продажи.

- Торговля ведется через стационарные объекты с торговыми залами, площадь которых не превышает 150 кв. м или через объекты, причисляемые к нестационарной торговой сети.

- Списочный состав работников не должен превышать 100 человек.

О принципах организации бухучета при ЕНВД читайте в статье «Правила ведения бухгалтерского учета при ЕНВД».

Ограничения применения ЕНВД для заведений общественного питания

Спектр услуг, попадающих под рассматриваемый вид деятельности, ограничен. К организации общественного питания относятся:

- приготовление кулинарной и/или кондитерской продукции;

- создание условий для реализации или потребления готовой, либо покупной кулинарной и/или кондитерской продукции;

- ряд услуг по организации досуга.

К данным видам деятельности не относятся изготовление и продажа продукции, попадающей в категорию подакцизных товаров (алкоголь). Если какой-либо из ресторанов или кафе превышает 150 кв. м., спецрежим применять не разрешается. Компания или ИП автоматически начинает считаться плательщиком на ОСНО при прочих равных условиях.

Заведений может быть несколько. Ограничение по площади учитывается не суммарно по всем помещениям, а по каждому из них в отдельности. Однако если один из залов имеет площадь больше разрешенного предела, по нему вмененку применить не получится. В этом случае придется совмещать режимы налогообложения.

Определить площадь зала можно на основе инвентаризационных или правоустанавливающих документов. Например, договора купли-продажи помещения или договора аренды. Площадь для расчета налога не включает в себя административные, производственные помещения и т.д. Учитывается исключительно часть помещения, где обслуживаются посетители. В нее также включается пристраиваемая открытая площадка. Такая ситуация характерна для летнего периода, когда посетителям предлагается разместиться вне здания.

Услуги предоставления питания могут оплачивать не только физлица, но также юрлица и другие организации. Например, государственные или муниципальные. Все это не будет выходить за рамки применения вмененки.

Как рассчитать ЕНВД для розничной торговли с объектами стационарной сети, имеющие торговые залы

Если при ЕНВД розничная торговля налогоплательщиком ведется через объекты, имеющие торговый зал площадью до 150 кв. м, то принципы расчета будут следующими.

ЕНВД следует определять по результатам каждого квартала.

Этапы расчета:

1. Определяется налоговая база. Формула для ее расчета вытекает из содержания пп. 2 и 4 ст. 346.29 НК РФ.

Нб = Дб × К1 × К2 × (Пф1 + Пф2 + Пф3),

где:

Нб — налоговая база;

Дб — месячная базовая доходность (согласно п. 3 ст. 346.29 НК РФ для торговых объектов, имеющих торговые залы, этот показатель определен в размере 1 800 руб.);

К1 — коэффициент-дефлятор;

К2 — корректирующий коэффициент, учитывающий особенности региона;

Подробнее о К1 и К2 читайте здесь.

Пф1, Пф2, Пф3 — величина физического показателя в 1, 2 и 3-м месяцах квартала (для розничной торговли, производящейся через объекты с торговыми залами, физический показатель, согласно п. 3 ст. 346.29 НК РФ, — это площадь такого торгового зала).

2. Определяется величина ЕНВД по результатам налогового периода. Формула для расчета используется следующая:

ЕНВД = Нб × НС,

где:

Нб — налоговая база;

НС — налоговая ставка, составляющая 15% от суммы вмененного дохода (п. 1 ст. 346.31 НК РФ), если в регионе не установлена меньшая ее величина.

Следует иметь в виду, что обе операции придется выполнять неоднократно в следующих обстоятельствах:

- Если наряду с розничной торговлей налогоплательщик использует ЕНВД и для иных видов деятельности. Дело в том, что налоговая база при данном спецрежиме должна определяться, в соответствии с п. 2 ст. 346.29 НК РФ, раздельно по каждому виду деятельности.

- Если розничная торговля осуществляется сразу в нескольких муниципальных образованиях или городах, так как на указанных территориях могут, согласно п. 6 ст. 346.29 НК РФ, устанавливаться различные величины показателя К2 (корректирующего коэффициента).

После определения ЕНВД по видам деятельности и по административным образованиям полученные результаты складываются. Это и есть искомая сумма ЕНВД за налоговый период.

О том, какие помещения не стоит относить к торговым залам, можно узнать из материала «Минфин пояснил, что не относится к площади торгового зала в целях ЕНВД».

- Полученная сумма налога уменьшается, согласно пп. 2 и 2.1 ст. 346.32 НК РФ, на объем налоговых вычетов. Вычету подлежат суммы ряда фактически осуществленных за налоговый период выплат, образующихся при использовании наемного труда, а именно:

- страховых взносов на ОПС, ОМС, ОСС (в связи с временной нетрудоспособностью и материнством, а также от несчастных случаев и профзаболеваний), начисляемых на доходы сотрудников, или фиксированных взносов, уплачиваемых на ОПС и ОМС не имеющими наемных работников ИП;

- пособий по временной нетрудоспособности;

- взносов, выплачиваемых по договорам добровольного страхования сотрудников в связи с их временной нетрудоспособностью (несчастные случаи и профзаболевания в эту категорию не входят).

Следует иметь в виду, что налогоплательщики, если у них деятельность на ЕНВД — розничная торговля, при использовании наемного труда вправе уменьшать налог не более чем на 50%. Такая норма содержится в абз. 2 п. 2.1 ст. 346.32 НК РФ.

А вот индивидуальным предпринимателям, если у них нет наемных работников, разрешается, согласно абз. 3 п. 2.1 ст. 346.32 НК РФ, уменьшить ЕНВД на весь объем страховых взносов, уплаченных за себя. При этом 50-процентное ограничение не действует.

Предприниматели также могут уменьшить налог на сумму потраченных на покупку и установку онлайн-касс средств. При этом величина затрат на 1 машину не должна превышать 18 тыс. руб. Вычет вправе применять лишь те розничные предприниматели, которые зарегистрировали онлайн-технику в ФНС в период с 01.02.2017 по 01.07.2018 при наличии штата сотрудников или с 01.02.2017 по 01.07.2019, если ИП работает самостоятельно.

Подробности см. здесь.

Напомним, ИП, работающие в рознице и имеющие даже одного работника, обязаны использовать онлайн-кассу с 01.07.2018. Предприниматели без наемных сотрудников — с 01.07.2019.

О нюансах читайте в этом материале.

Как применяется система налогообложения в ООО?

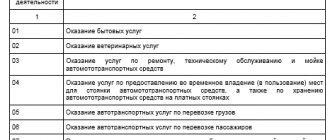

Применение системы налогообложения ЕНВД в обществах с ограниченной ответственностью (ООО) возможно только в том случае, если организация занимается одним или несколькими видами деятельности из установленного списка (см. НК РФ ст. 346.26, п.2).Если предприятие занимается одним из этих видов деятельности, его штат составляет менее 100 сотрудников, а само ООО не относится к крупнейшим налогоплательщикам, то тогда оно имеет полное право делать перерасчет своих налогов, имея в виду вмененный доход, а не реальный. Налоговая ставка при ЕНВД составляет 15% от вмененного дохода.

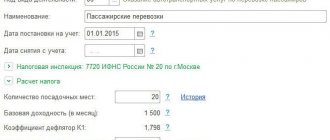

Для расчета берется показатель базовой доходности (предопределяется НК РФ для каждого вида деятельности) и ряд уточняющих коэффициентов:

- К1 – коэффициент инфляции, устанавливается Правительством РФ ежегодно. В 2022 году он был равен 1,798, в 2022 – 1,868.

- К2 – корректирующий коэффициент. Он устанавливается региональными властями и зависит от направления деятельности предприятия.

- Физический показатель, учитывающий масштаб бизнеса. Он рассчитывается по ряду критериев, которые оценивают количество сотрудников, площадь торгового помещения, величину рекламной площади и т.д.

Формула подсчета налога ЕНВД для общества с ограниченной ответственностью (ООО) имеет следующий вид:

ЕНВД = Базовая доходность x Физический показатель x К1 x К2 x 15%.

С 2015 года местные власти в регионах получили право изменять налоговую ставку ЕНВД. Разброс величины может составлять от 7,5 до 15 %.

Основная выгода применения ЕНВД заключается в том, что ЕНВД заменяет ряд налогов единым платежом, при этом реально полученная прибыль налогом не облагается – предпринимателю придется заплатить только фиксированную сумму.

Это определенный «плюс» в том случае, если предприятию удается получать большую прибыль – в налоговую службу они отдают с нее лишь небольшой процент, что, конечно же, влияет положительно на полученную выручку. Однако, если , налог все равно придется заплатить, и тогда возникает риск банкротства.

Как рассчитать ЕНВД для розничной торговли с объектами, не имеющими торговых залов

Если при ЕНВД розничная торговля налогоплательщиком ведется через объекты либо без торгового зала, либо вообще через нестационарную сеть (разносная и развозная торговля не в счет), то рассчитывать ЕНВД надо следующим путем. Как и в предыдущем случае, определение налога производится по результатам каждого квартала.

Этапы расчета:

- Определяется налоговая база по той же формуле, что и для объектов с торговыми залами, то есть:

Нб = Дб × К1 × К2 × (Пф1 + Пф2 + Пф3),

где:

Нб — налоговая база;

Дб — месячная базовая доходность, размер которой поставлен в зависимость от площади торгового места (согласно п. 3 ст. 346.29 НК РФ для торгового места с площадью до 5 кв. м она равна 9 000 руб./мес. за каждое место, для торгового места более 5 кв. м используется уже площадь торговой точки, а показатель равен 1 800 руб./мес. за кв. м.);

К1 — коэффициент-дефлятор;

К2 — корректирующий коэффициент, учитывающий особенности региона;

Пф1, Пф2, Пф3 — величина физического показателя в 1, 2 и 3-м месяцах квартала.

Как уже было сказано ранее, в данной сфере существует три вида физических показателей:

- Для розничной торговли, которая производится через стационарные торговые объекты, имеющие площадь торгового места не больше 5 кв. м, — это, согласно п. 3 ст. 346.29 НК РФ, торговое место.

- Для розничной торговли, производящейся через стационарные торговые объекты, имеющие площадь торгового места, превышающую 5 кв. м, — это, согласно п. 3 ст. 346.29 НК РФ, площадь торгового места (в кв. м).

- Для розничной торговли, осуществляемой посредством торговых автоматов, — это, согласно п. 3 ст. 346.29 НК РФ, торговый автомат.

О том, как правильно определить площадь для ЕНВД, читайте здесь.

2. Рассчитывается размер ЕНВД по итогам налогового периода. Используется следующая формула для расчета:

ЕНВД = Нб × НС,

где:

Нб — налоговая база;

НС — налоговая ставка, равная 15% от суммы вмененного дохода (п. 1 ст. 346.31 НК РФ), если в регионе не установлена меньшая ее величина.

Следует иметь в виду, что оба этапа может потребоваться осуществить не один раз. Такое возможно в следующих обстоятельствах:

- Если в рамках ЕНВД помимо розничной торговли налогоплательщик ведет и иные виды деятельности. Причина: налоговая база при вмененке, в соответствии с п. 2 ст. 346.29 НК РФ, определяется отдельно по каждому виду деятельности.

- Если на ЕНВД розничная торговля ведется сразу в нескольких административных образованиях. Причина: на таких территориях, в соответствии с п. 6 ст. 346.29 НК РФ, для показателя К2 (корректирующего коэффициента) могут быть установлены различные величины.

После расчета ЕНВД по видам деятельности и по административным образованиям результаты складываются. Это и будет сумма ЕНВД за налоговый период.

- Полученную сумму налога следует уменьшить на объем налоговых вычетов. Вычитать, согласно пп. 2 и 2.1 ст. 346.32 НК РФ, можно суммы ряда фактически осуществленных за налоговый период выплат, произведенных при использовании наемного труда, как то:

- страховые взносы на ОПС, ОМС, ОСС (в связи с временной нетрудоспособностью и материнством, а также от несчастных случаев и профзаболеваний), начисляемые на доходы сотрудников, или фиксированные взносы, уплачиваемые на ОПС и ОМС не имеющими наемных работников ИП;

- суммы выданных пособий по временной нетрудоспособности;

- суммы взносов, выплачиваемые по договорам добровольного страхования сотрудников в связи с их временной нетрудоспособностью (исключение составляют несчастные случаи и профзаболевания).

Очень важно знать, что если организации и ИП осуществляют розничную торговлю через объекты либо без торгового зала, либо вообще через нестационарную сеть, и используют наемный труд, то они вправе уменьшить налог не более чем на 50%. Основание — нормы абз. 2 п. 2.1 ст. 346.32 НК РФ.

А вот индивидуальным предпринимателям, не использующим наемный труд, разрешается, согласно абз. 3 этого же пункта этой же статьи, уменьшать ЕНВД на весь объем страховых взносов, внесенных за себя. При этом ограничение (50%) не действует.

Индивидуальные предприниматели, торгующие в точках, площадь которым менее 5 м2, также вправе уменьшить налог на сумму вычета на покупку онлайн-кассы, при соблюдении условий, перечисленных в 3-м разделе.

Об особенностях расчета налога в случае снятия с учета по ЕНВД или закрытия отдельных объектов читайте в материале «Как рассчитать ЕНВД, если торговая точка закрылась».

Уменьшаем площадь зала обслуживания посетителей

Если компания содержит свой ресторан, бар, кафе, столовую или закусочную и применяет ЕНВД, она сможет сэкономить на едином налоге, сократив площадь зала обслуживания посетителей. Для этого фирма может выделить отдельную зону под очередь или организовать круговое движение посетителей к кассам.

В статье 346.27 Налогового кодекса сказано, что площадь зала обслуживания посетителей – это площадь, предназначенная специально для потребления продуктов питания, а также для проведения досуга.

ЕНВД рассчитывают исключительно с той площади, которая предназначена непосредственно для употребления пищи и проведения досуга. При этом другие объекты, например, кухня, место раздачи и подогрева готовой продукции, место кассира, подсобные помещения в площадь зала обслуживания посетителей включать не нужно.

Однако не все так легко. Если вы просто разделите помещение (например, сделаете перегородку или поставите ширму), то спора с налоговиками вам не избежать. Чтобы свести риски к минимуму, вам нужно эту площадь выделить отдельно от зала обслуживания в инвентаризационных и правоустанавливающих документах. Этими документами могут быть: договор купли-продажи, технический паспорт на нежилое помещение, планы, схемы, экспликации, договор аренды (субаренды) нежилого помещения, разрешение на право обслуживания посетителей на открытой площадке и т.д.

Пример. Выделяем отдельную площадь в столовой под очередь посетителей

АО «Актив» содержит свою столовую. Площадь зала обслуживания посетителей, выделенная в инвентаризационных и правоустанавливающих документах, 60 кв. м с учетом площади, занимаемой очередью. Предположим, К1 и К2 равны 1. Базовая доходность за один кв. м зала обслуживания посетителей составляет 1000 рублей (ст. 346.29 НК РФ).За I квартал бухгалтер рассчитал единый налог так:1000 руб. × 60 кв. м × 1 × 1 = 60 000 руб. – вмененный доход;60 000 руб.× 15% × 3 мес. = 27 000 руб. – единый налог за I квартал.«Актив» к началу II квартала выделил под очередь площадь в 10 кв. м. Эти изменения компания закрепила в планах, схемах и других документах.За II квартал бухгалтер «Актива» рассчитает налог так:1000 руб. × 50 кв. м × 1 × 1 = 50 000 руб. – вмененный доход;50 000 руб. × 15% × 3 мес. = 22 500 руб. – единый налог за II квартал.Начиная со II квартала, компания будет платить налог по ЕНВД на 4500 рублей меньше (27 000 руб. – 22 500 руб.).

Пример расчета ЕНВД в торговых точках площадью до 5 м2

ИП Артеменко А. Р. имеет 10 торговых точек каждая по продаже аксессуаров к сотовым телефонам в разных ТЦ города Краснодара (К2 = 1) площадью менее 5 м2 каждая. В 4-м квартале 2022 года он перечислил 8 тыс. руб. страхвзносов за себя и 60 тыс. руб. за наемный персонал.

Рассмотрим порядок расчета вмененного налога:

НБ = 504 360 (9 000 × 1,868 × 1 × (10 + 10 + 10));

ЕНВД = 75 654 руб. (504 360 × 15%).

ЕНВД к уплате за 3-й квартал составит 37 827 руб. (75 654 — 37 827 (1/2 от величины налога, т. к. сумма уплаченных страхвзносов превышает 50% налога)).

ЕНВД и раздельный учет

Поскольку ЕНВД распространяется на определенные виды деятельности, то, если вы занимаетесь тем, что не подпадает под эти виды, вам придется вести раздельный учет и пользоваться несколькими системами налогообложения.

Одновременно с ЕНВД разумно иметь еще одну систему налогообложения. Поэтому не поленитесь сделать уведомление на применение УСН. Скорее всего, вам выгоднее будет «упрощенка» с объектом «доходы». Имейте в виду, что заявить о желании использовать УСН можно только с начала года. Для этого нужно отправить в налоговую уведомление до 31 декабря 2022 года.

Рассмотрим пример: торговая организация имеет розничный магазин и применяет в рамках этой деятельности ЕНВД. Но в магазине установлен аппарат по оплате сотовой связи, и эта деятельность не подпадает под ЕНВД. Если есть упрощенка, организация платит налоговую ставку 6 % (объект «доходы»). Если УСН нет, то по ОСН уплачивает налог на прибыль и НДС.

Механизм ведения раздельного учета прописан в ст. 346.26 и ст. 346.27 НК РФ.

Итоги

ЕНВД — режим, применяемый для розницы достаточно часто. Налоговая база при нем определяется ежеквартально как сумма ежемесячных величин, представляющих собой произведение физического показателя на базовую доходность, скорректированную на коэффициенты (дефлятор и учитывающий особенности региона). В зависимости от того, в каких условиях ведется торговля (с торговым залом или без него), физические показатели, используемые в расчете, оказываются разными. Однако формула используется одна и та же. И на одни и те же вычеты можно уменьшать рассчитанную сумму налога.

Источники:

- Налоговый кодекс РФ

- решение городской Думы Краснодара от 02.09.2005 №72 п.6 в ред. решения от 25.12.2012 № 39

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что такое ЕНВД

Единый налог на вменённую стоимость – один из самых выгодных для микробизнеса «тарифов» налогообложения. Основной плюс «вменёнки» заключается в том, что предприниматель платит налог независимо от того, какую получает выручку. Налоговое бремя рассчитывается как бы заранее по определённой ставке, которая варьируется в зависимости от региона.

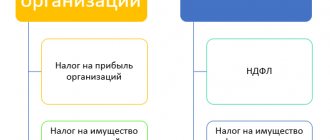

А ещё те, кто пользуется ЕНВД не платят налоги на прибыль, НДС, если он не ввозной, налог на имущество, если он не рассчитываем по кадастровой стоимости.

То есть ЕНВД была действительно выгодной системой для многих мелких предпринимателей, которые не могли себе позволить платить налоги больше, потому что просто не зарабатывали столько со своего бизнеса.

Когда склад становится торговым залом

Расчет ЕНВД в 2022 году для розничной торговли предусматривает включение площади всех помещений, в которых обслуживаются клиенты. Поэтому, если покупатели имеют доступ в складские и подсобные помещения, в которых также выставлен товар, физический показатель увеличивается. Это указал еще Президиум ВАС РФ в постановлении № 417/11. Однако в спорной ситуации обязанность доказывать использование такого склада для непосредственного обслуживания покупателей ложится на специалистов ФНС. Иногда это доказать не удается, и суды принимают сторону налогоплательщиков.

Правовые документы

Налоговый кодекс Статья 326.27