Как стать плательщиком УСН

Стать «упрощенцем» компания или ИП может при соответствии следующим требованиям (ст. 346.12 НК РФ):

- Сумма доходов за 9-месячный период года, предшествующего году начала применения УСН, — менее 112,5 млн руб. (критерий только для организаций). Например, если переход планируется с 2022 года, доходы фирмы с января по сентябрь 2022 года не могут быть больше указанной суммы.

ОБРАТИТЕ ВНИМАНИЕ! Данное ограничение доходов предусмотрено только для организаций. ИП могут перейти на УСН при любой сумме дохода, но в дальнейшем должны соблюдать лимит по выручке в 150 млн руб. за год.

- Среднесписочное количество сотрудников — не более 100.

- Остаточная стоимость основных средств — не более 150 млн руб.

ОБРАТИТЕ ВНИМАНИЕ! Это требование относится как к фирмам, так и к ИП.

- Процент участия в организации иного налогоплательщика-юрлица — меньше 25%.

- Категория плательщика не отражена в подп. 1–13 п. 3 ст. 346.12 НК РФ.

Согласно требованиям ст. 346.13 НК РФ для перехода на УСН следует направить заявление в налоговый орган, в котором компания или ИП состоит на учете:

- до 31 декабря года, предшествующего переходу, или

- в течение 30 календарных дней — для вновь зарегистрированных плательщиков.

Подробнее о том, как стать плательщиком на УСН, см. в материале «Кто является плательщиками УСН?».

Куда платить налог по УСН, если ИП работает не по месту прописки, узнайте здесь.

Какие налоги платит ИП на НПД

ИП, перешедший на НПД:

- не признается плательщиком НДС (кроме «ввозного» НДС) ч. 9 ст. 2 Закона от 27.11.2018 № 422-ФЗ;

- не уплачивает страховые взносы за себя (ч. 11 ст. 2 Закона от 27.11.2018 № 422-ФЗ).

Таким образом, индивидуальный предприниматель, применяющий НПД, платит:

- НДФЛ как налоговый агент (ч. 10 ст. 2 Закона от 27.11.2018 № 422-ФЗ). То есть ИП обязаны вести учет налоговых платежей, представлять отчеты в налоговые органы и исполнять обязанности, предусмотренные ст. 24 НК РФ. Например, если ИП решит привлечь работников по договору подряда;

- налог от полученного дохода по ставке 4 процента при работе с физлицами и 6 процентов — при работе с юрлицами или ИП. То есть ИП должен знать, кто его заказчик — организация или физлицо.

Сумму налога, согласно ст. 11 закона № 422-ФЗ, налоговики исчислят самостоятельно. При этом налог уменьшается на сумму налогового вычета, предусмотренного ч. 1 ст. 12 закона № 422-ФЗ. Его размер — 10 тыс. рублей. Расчет налога ведется нарастающим итогом. Сумма вычета зависит от ставки налога (ч. 1, 2 ст. 12 Закона от 27.11.2018 № 422-ФЗ):

- если налог начислен по ставке 4 процента — 1 процент от дохода;

- если налог начислен по ставке 6 процентов — 2 процента от дохода.

Вычет предоставляется однократно, срок его использования не ограничен (ч. 3 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Кроме того, налог, уплачиваемый с 01.07.2020 по 31.12.2020, уменьшается на неиспользованный вычет, увеличенный на налоговый бонус размером 12 130 рублей. Такую антикризисную меру поддержки самозанятых предусмотрело правительство в Постановлении от 29.05.2020 № 783. Условие для ее получения — это отсутствие недоимки по налогу или задолженности по пеням. При этом ограничения, установленные ч. 1, 2 ст. 12 Закона от 27.11.2018 № 422-ФЗ в зависимости от ставки налога, не применяются. Если есть долг, вычет засчитывается сначала в счет него, а затем в счет налога, уплачиваемого в указанный период (ч. 2.1 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Остаток налогового вычета, не использованного в 2022 году, применяется с 01.01.2021 в размере, не превышающем остатка вычета на 01.06.2020 (ч. 2.2 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Если ИП впервые после 01.06.2020 зарегистрировался в качестве плательщика НПД, остаток вычета, не использованного в 2022 году, применяется с 01.01.2021 в размере, не превышающем 10 тыс. рублей (ч. 2.2 ст. 12 Закона от 27.11.2018 № 422-ФЗ).

Налог подлежит перечислению по итогам каждого месяца. Первым налоговым периодом будет период с момента постановки на учет до конца календарного месяца, следующего за месяцем, в котором была осуществлена регистрация (ч. 1, 2 ст. 9 Закона от 27.11.2018 № 422-ФЗ).

Если окажется, что налог меньше 100 рублей, эта сумма добавится к сумме налога к оплате по итогам следующего месяца.

О сумме начисленного налога ИФНС уведомит налогоплательщика через мобильное приложение «Мой налог» не позднее 12-го числа следующего месяца. При этом будут указаны реквизиты для его перечисления.

Срок оплаты НПД не позднее 25-го числа следующего месяца.

Перечислить налог можно несколькими способами:

- через мобильное приложение «Мой налог»;

- через банк или оператора электронной площадки (в этом случае ИФНС направит уведомление им);

- через ИФНС, уполномочив ее на списание налога с банковского счета и перечисление его в бюджет через приложение «Мой налог».

Нарушение порядка и сроков передачи сведений о расчете в ИФНС грозит начислением штрафов (ст. 129.13 НК РФ):

- в размере 20 процентов от суммы расчета;

- в размере суммы расчета при повторном нарушении в течение полугода.

Как стать плательщиком ЕНВД

ВАЖНО! ЕНВД с 2022 года применять нельзя. Он отменен на всей территории РФ. Ряд регионов отказались от спецрежима уже в 2020 году. Подробности см. здесь.

Порядок перехода на вмененку указан в ст. 346.28 НК РФ и предусматривает:

- постановку на учет по месту осуществления деятельности (или регистрации) компании или ИП;

- подачу уведомления о переходе на ЕНВД не позднее 5 дней с даты начала применения ЕНВД.

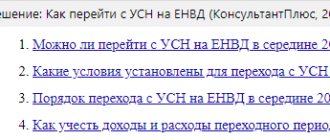

Эксперты КонсультантПлюс разъяснили можно ли перейти на ЕНВД в середине 2022 года и ответили на самые распространенные вопросы налогоплательщиков:

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Плательщики ЕНВД могут оказывать ниже приведенные виды услуг:

- бытового характера;

- ветеринарные;

- по ремонту, обслуживанию автомобилей и мотоциклов;

- по организации автостоянок;

- общепита (при этом площадь помещения не должна превышать 150 кв. м);

- розничной продажи продовольственных и непродовольственных товаров (ограничение по максимальной площади — 150 кв. м);

- по перевозкам автотранспортом;

- наружной рекламы на специальных конструкциях или на транспортных средствах;

- предоставления в аренду зданий и земельных участков для размещения торговых сетей;

- по размещению и проживанию людей на площади не более 500 кв. м.

Подробнее о процедуре постановки на учет в качестве плательщика ЕНВД читайте здесь.

Регистрация ИП на НПД

Индивидуальные предприниматели, применяющие тот или иной налоговый режим (УСН, ЕСХН, ЕНВД), вправе перейти на НПД при соблюдении определенных требований. Об этом гласит ч. 3 ст. 15 Закона от 27.11.2018 № 422-ФЗ.

Перейти на уплату НПД нельзя, если ИП (ч. 2 ст. 4 Закона от 27.11.2018 № 422-ФЗ):

- перепродает имущественные права и товары (кроме личных вещей);

- продает подакцизные и подлежащие обязательной маркировке товары;

- добывает или продает полезные ископаемые;

- нанимает работников по трудовым договорам. При этом для привлечения сотрудников по ГПД ограничений нет. Работа по договорам подряда также не запрещена (п. 3 письма ФНС РФ от 12.10.2020 № АБ-4-20/[email protected]);

- занимается посреднической деятельностью;

- оказывает услуги по доставке товаров с приемом платежей в пользу других лиц (исключение — доставка с применением ККТ, зарегистрированной продавцом товаров).

Доход пользователя НПД за календарный год не может превышать 2,4 млн рублей. Если лимит будет нарушен, лицо утратит право применять спецрежим. Со дня превышения лимита доходы нужно будет облагать НДФЛ, а ИП может вернуться к прежнему или перейти на иной спецрежим (письмо ФНС РФ от 20.12.2019 № СД-4-3/[email protected]). Все доходы, к которым до превышения лимита применялся НПД, пересчитывать не потребуется.

ИП не может совмещать НПД с другими спецрежимами или ОСНО.

Если все условия перехода на НПД соблюдены и ИП примет решение о его использовании, необходимо пройти процедуру регистрации в качестве плательщика НПД (ст. 5 Закона от 27.11.2018 № 422-ФЗ).

Есть несколько способов регистрации в ИФНС:

- через мобильное приложение ФНС РФ «Мой налог», скачать которое для платформы Android можно через сервис Google Play, а для платформы iPhone OS — через App Store. В этом случае потребуется заполнить заявление с паспортными данными и фото (ч. 4 ст. 5 Закона от 27.11.2018 № 422-ФЗ);

- через личный кабинет на сайте ФНС. Этот способ предполагает только подачу заявления (ч. 2 ст. 5 Закона от 27.11.2018 № 422-ФЗ);

- через кредитную организацию, если с ее помощью налажено информационное взаимодействие с ФНС. При этом способе потребуются паспортные данные и заявление с применением ЭЦП банка (ч. 5 ст. 5 Закона от 27.11.2018 № 422-ФЗ).

В случае перехода на НПД индивидуальный предприниматель в течение месяца после регистрации в качестве самозанятого должен подать в инспекцию уведомление о прекращении ранее используемой системы налогообложения (ЕСХН, УСН, ЕНВД, ч. 4 ст. 15 Закона от 27.11.2018 № 422-ФЗ). Ненаправление уведомления или нарушение срока его отправки грозит аннулированием статуса плательщика НПД (ч. 5 Закона от 27.11.2018 № 422-ФЗ).

Формы уведомлений пока не утверждены. Рекомендуемые формы приведены в письме ФНС РФ от 10.01.2019 № СД-4-3/[email protected] и в информации ФНС РФ «ФНС России напоминает, что при переходе на НПД с иных спецрежимов необходимо направить уведомление о прекращении их применения».

Как перейти с УСН на ЕНВД

Переход с УСН на ЕНВД (здесь речь о замене одного режима на другой, без совмещения, о котором мы скажем ниже) осуществляется следующими способами:

- По окончании года, в котором налогоплательщик правомерно применял УСН. Для этого надо соблюсти 2 срока. До 15 января года, следующего за годом применения УСН, следует уведомить ИФНС об отказе от применения этой системы. Что будет, если такое уведомление не подать, см. здесь. В то же время не позднее 5 рабочих дней с даты начала применения ЕНВД нужно сообщить в ИФНС об этом обстоятельстве (смотрите формы бланков для ИП и для организаций). Соответственно, при намерении с начала года применять ЕНВД вместо УСН надо подать оба заявления с соблюдением обоих установленных сроков. В течение года такой переход сделать нельзя, т. к. есть обязанность применять УСН в течение всего налогового периода, если не происходит утрата права на использование этого режима.

- В случае утраты права на применение УСН в течение года из-за несоответствия требованиям ст. 346.12 НК РФ (к ним относятся как прекращение соответствия вышеуказанным требованиям, так и превышение максимально допустимого для УСН предела возможного дохода в 150 млн руб.) плательщик должен перестать начислять налог по этой системе с начала того квартала, в котором это произошло. Об этом факте необходимо уведомить ИФНС в течение 15 дней, следующих за кварталом утраты. С квартала утраты до конца года налоги следует начислять в порядке, действующем для ОСНО, поскольку НК РФ не предусматривает возможность замены упрощенки на ЕНВД до окончания года в случае утраты права на УСН. При намерении и возможности применять ЕНВД по окончании года, в котором утрачено право на УСН, необходимо в течение 5 рабочих дней с 1 января года, следующего за годом утраты, сообщить об этом в ИФНС.

Форма уведомления об отказе от применения УСН содержится в приказе ФНС России от 02.11.2012 № ММВ-7-3/

Также следует отметить, что в силу норм п. 7 ст. 346.13 НК РФ в случае перехода на ЕНВД с УСН обратно на упрощенку налогоплательщик может перевестись только через год после перехода с УСН.

Возможные сроки начала применения ЕНВД

Ведите учет и сдавайте всю отчетность в ФНС, ПФР, ФСС и Росстат через Контур.Бухгалтерию. >> Попробуй сейчас! Это бесплатно! <<

Момент, когда можно перейти на вмененку, зависит от режима, на котором предприятие работало ранее. Чаще всего встречаются варианты с упрощенкой и ОСНО.

Первая ситуация: организация или ИП работают на ОСНО и планируют сменить режим на схему вмененки. Налоговый кодекс не запрещает сделать это в любой момент в течение года.

Разберем вторую ситуацию. Предположим, юрлицо или ИП работают на УСН. Разрешается ли в любой момент по своему желанию начать вести деятельность на вмененке? В Налоговом кодексе на данный вопрос дается однозначный ответ. Добровольный переход с упрощенки на другой режим возможен только с начала будущего календарного года. Таким образом, в любой день начать работать на системе вмененного налога не разрешается. В данном случае речь идет о смене режима для одного и того же вида деятельности. Как вариант, можно закрыть предприятие и зарегистрировать заново уже на вмененке.

Предприятие может заниматься несколькими направлениями бизнеса. Разрешается переходить на уплату единого налога только по части из них. Начать совмещать вмененку и упрощенку можно в любом периоде в течение года.

Если вы только зарегистрировались, то вам дано 5 дней после постановки на налоговый учет, чтобы определиться с необходимостью перейти на ЕНВД и подать заявление.

Можно ли совмещать УСН и ЕНВД?

НК РФ не содержит запрета на одновременное применение обоих режимов; при этом если налогоплательщик осуществляет расчет ЕНВД по каким-то видам деятельности, то УСН применяется ко всем остальным ее видам (то есть оформлять уход с упрощенки не нужно). Однако, совмещая эти 2 режима, ИП или компании необходимо вести раздельный учет.

Подробнее о раздельном учете см. в материале «Раздельный учет при УСН и ЕНВД: порядок ведения».

О нюансах данных налоговых режимов см. материал «ЕНВД или УСН: что лучше — вмененка или упрощенка?».

Особенности перехода с упрощенки на вмененку

В связи с некоторым отличием в ведении учета доходов и расходов на упрощенке существует ряд особенностей, на которые обязательно следует обратить внимание при переходе на ЕНВД.

Рассмотрим несколько ситуаций, с которыми могут столкнуться налогоплательщики:

Ситуация 1

Налогоплательщик, применяя УСН, реализовал продукцию, оплата за которую поступила в период нахождения на ЕНВД. Что уплачивать — налог по ЕНВД или по УСН?

Упрощенный налог уплачивать не нужно, следует произвести только оплату ЕНВД за период реализации.

См. также: «Как учесть для УСН товары, закупленные во «вмененном» периоде?».

Ситуация 2

Налогоплательщик получил предоплату в период нахождения на УСН, а реализация была отражена в периоде применения ЕНВД. Что уплачивать — вмененный или упрощенный налог?

Следует уплатить налог по УСН за тот период, в котором поступили денежные средства.

Ситуация 3

Налогоплательщик на УСН, не являясь плательщиком НДС, по общему правилу обычно не использует в бухучете счета 19 «Входной НДС» и 68.2 «Начисленный НДС». Нужно ли платить НДС, перейдя на вмененку?

Использующий ЕНВД налогоплательщик также не должен платить НДС. Исключениями и для него, и для плательщика УСН будут 2 ситуации:

- Он является налоговым агентом по НДС.

- Он выставил счет-фактуру с НДС.

В обоих случаях неплательщики этого налога должны уплатить его в бюджет. Поэтому при применении и УСН, и ЕНВД в учете на счете 68.2 появится тот налог, который нужно заплатить. При этом счет 19 использоваться не будет, т. к. права на вычет у неплательщиков налога нет.

Подробнее об особенностях работы плательщиков и неплательщиков НДС см. в материале «Основные правила, когда организация без НДС работает с организацией с НДС».

Порядок заполнения отчетности по УСН и ЕНВД

Если налогоплательщик, решив перейти на ЕНВД по отдельным видам деятельности, будет применять УСН и ЕНВД параллельно, ему придется по каждому виду деятельности заполнять соответствующую декларацию и уплачивать налоги в бюджет.

Форма декларация по УСН установлена приказом ФНС России от 26.02.2016 № ММВ-7-3/; при этом следует обратить внимание на то, что по объектам «доходы» и «доходы минус расходы» порядок заполнения декларации несколько отличается.

В соответствии со ст. 346.23 НК РФ организации направляют в налоговый орган отчетность по УСН до 31 марта после окончания года, ИП — до 30 апреля. Однако в определенных ситуациях УСН-декларацию следует подать раньше: до 25 числа месяца, следующего за тем, в котором была прекращена деятельность на УСН по инициативе налогоплательщика, и до 25 числа месяца, следующего за кварталом прекращения применения по причине утраты права нахождения на указанном режиме.

Уплата авансовых платежей производится до 25 числа месяца следующего квартала. Уплата упрощенного налога по итогам года производится в сроки представления отчетности.

Верно заполнить декларацию по упрощенному налогу вам поможет этот материал.

Теперь о том, что касается отчетности по ЕНВД. В настоящее время действует форма декларации, утвержденная приказом ФНС от 26.06.2018 № ММВ-7-3/

Образец заполнения декларации по новой форме см. здесь.

Сроки представления декларации регламентированы п. 3 ст. 346.32 НК РФ — не позднее 20 числа месяца, следующего за истекшим кварталом.

Уплата ЕНВД, согласно п. 1 ст. 346.32 НК РФ, производится до 25 числа месяца, следующего за истекшим кварталом.

Платит ли ИП страховые взносы на НПД

Одним из преимуществ применения НПД индивидуальным предпринимателем является отсутствие обязанности по оплате фиксированных страховых взносов. Согласно части 11 ст. 2 закона № 422-ФЗ ИП не признаются плательщиками страховых взносов за себя на период применения НПД. Таким образом, за год ИП может сэкономить 40 874 рубля (пп. 1, 2 п. 1 ст. 430 НК РФ) плюс 1 процент с суммы доходов, превышающих 300 тыс. рублей.

ИП при этом вправе уплачивать страховые взносы в добровольном порядке:

- на ОПС (письмо ФСС РФ от 28.02.2020 № 02-09-11/06-04-4346);

- на ОСС (ч. 3 ст. 2 Закона от 29.12.2006 № 255-ФЗ, письмо ФСС РФ от 28.02.2020 № 02-09-11/06-04-4346).

ИП, утратившие право на применение НПД, обязаны вновь уплачивать страховые взносы. Датой начала расчетного периода для их начисления станет дата утраты права на использование НПД. Если ИП откажется от НПД, начислять взносы придется с даты снятия его с учета в качестве самозанятого (ч. 1 ст. 15 закона № 422-ФЗ).

Итоги

При переходе с УСН на ЕНВД налогоплательщику необходимо своевременно сообщить об этом в налоговый орган во избежание неприятных последствий. Несмотря на то что УСН и ЕНВД похожи по некоторым аспектам, для корректного перехода с одного спецрежима на другой необходимо правильно разграничивать периоды применения УСН и ЕНВД.

И не забывайте, что 2022 год — последний, когда можно работать на ЕНВД. И то не всем. Об отмене вмененки мы рассказывали здесь.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 02.11.2012 № ММВ-7-3/

- Приказ ФНС России от 26.06.2018 № ММВ-7-3/

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Вывод

Переход с УСН на ЕНВД без ограничений возможен только в начале деятельности. Также в любое время можно подать заявление, если бизнесмен решил совмещать эти налоговые режимы. Важно не забыть сдать декларацию по «упрощенке» по итогам «переходного» года, даже если в рамках этого спецрежима и не было выручки.

Если же бизнес уже действует, то полностью отказаться от УСН и перейти на «вмененку» можно только по окончании года.

Если налогоплательщик утратил право на использование УСН и «принудительно» перешел на ОСНО, то он теоретически может сразу перейти на ЕНВД, не дожидаясь нового года. Но т.к. этот вопрос не урегулирован НК РФ, то лучше предварительно узнать мнение налоговиков вашего региона.