В каких случаях подписывают соглашение

При наличии у сторон договора непогашенных требований кредитор вправе простить долг на основании ст. 415 ГК РФ.

Ст. 415 ГК РФ указывает на необходимость кредитору уведомить должника о намерении закрыть обязательство. Закрытие обязательств предполагает получение согласия должника на эту процедуру. По общему правилу, если кредитор не получил возражений, согласие получено (п. 34 Постановления пленума Верховного Суда РФ от 11.06.2020 № 6).

Помимо уведомления, стороны вправе оформить соглашение о прощении долга между юридическим и физическим лицом, между организациями или между гражданами (п. 3 ст. 407, п. 2 ст. 415 ГК РФ). В нем возможно указать подробные условия списания, сроки и прочие важные моменты.

Ответы на распространенные вопросы про прощение долга между физическими лицами

Вопрос №1:

Должно ли физическое лицо уплатить страховые взносы во внебюджетные фонды с суммы прощенного долга по договору займа?

Ответ:

Суммы, которые переданы физическому лицу по договору ГПХ (в том числе по договору, предметом которого является переход права собственности на деньги), не подлежат обложению страховыми взносами на основании п. 4 ст. 420 НК РФ.

Вопрос №2:

Каковы последствия отказа от уплаты НДФЛ с суммы прощенного физическому лицу долга?

Ответ:

Если физическое лицо не заполнило декларацию и не перечислило НДФЛ по ставке 13% с суммы прощенного ему долга, на него будет наложен штраф, либо лицо привлекается к уголовному наказанию (лишению свободы на срок до 3 лет) на основании статьи 198 УК РФ.

Основные условия документа

Условия таковы:

- общее условие — указание на обязательство, по которому возникла списываемая задолженность (Постановление Арбитражного суда Уральского округа от 14.02.2019 № Ф09-9516/18). Без указания обязательства документ признают недействительным. Укажите дату и номер договора, опишите событие возникновения обязательств, укажите ссылку на решение суда и пр.;

- помимо основания, указывают обязанность, от которой освобождают должника (п. 33 Постановления пленума Верховного Суда РФ от 11.06.2020 № 6). Кредитор вправе освободить от уплаты части задолженности, от задолженности в полном объеме, от пеней и штрафов и пр.;

- укажите размер списываемой задолженности. Если размер не указан, списывается вся задолженность вместе со штрафными санкциями (п. 32, 33 Постановления пленума Верховного Суда РФ от 11.06.2020 № 6).

Имейте в виду: соглашение о списании задолженности между юридическими лицами имеет особенность. Поскольку дарение между юрлицами запрещено, контролирующие органы признают дарением безвозмездное списание задолженности. Чтобы избежать вопросов, оформляйте встречное предоставление: увеличение сроков поставки для кредитора со стороны должника взамен на прощение долга, оказание услуг со скидкой, льготные тарифы и пр.

Встречное предоставление допустимо для юридических и физических лиц. Условия прописывают в соглашении.

При заключении сделки по списанию задолженности между дочерними компаниями необходимо указать, что цель такого механизма — единая экономическая выгода. Тогда сделку не признают дарением (Постановление Арбитражного суда Западно-Сибирского округа от 14.01.2021 № Ф04-5728/2020 по делу № А81-59/2020).

При проведении операции по списанию задолженности между юрлицами проверьте корпоративные аспекты сделки — требуется ли одобрение по вопросу крупного размера или заинтересованности.

Законом не предусмотрено прекращение соглашения о прощении долга: если договоренность о списании требуется отменить, составляют письменный документ об отмене.

Эксперты КонсультантПлюс разобрали, как учредителю простить долг своей организации. Используйте эти инструкции бесплатно.

Прощение и дарение

По договору дарения одна сторона безвозмездно передает или обязуется передать другой вещь в собственность либо имущественное право к себе или к третьему лицу, либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом (п. 1 ст. 572 ГК РФ).

Напомню, что между коммерческими организациями дарение запрещено. Исключение составляют подарки стоимостью не выше 3000 рублей (п. 1 ст. 575 ГК РФ). Таким образом, если сделка по проще-нию долга между двумя компаниями будет квалифицирована как дарение, то суд признает ее недействительной.

Поэтому желательно осуществлять процедуру прощения долга с условием. Например, про часть процентов при возврате основной суммы займа. В таком случае прощение долга «сусловием» не тождественно дарению.

Помогайте вашему бизнесу развиваться

Бесценный опыт решения актуальных задач, ответы на сложные вопросы, специально отобранная свежая информация в прессе для бухгалтеров и управленцев. Выберите из нашего каталога >>

Если у Вас есть вопрос — задайте его здесь >>

Образцы соглашений

Шаблон:

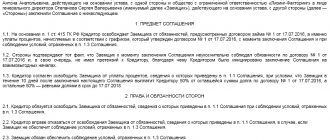

| ___________________________ (наименование документа) г. __________________ «___» ________ ___ г. ______________ в лице _______________, действующ___ на основании _________________, именуем___ в дальнейшем «Кредитор», с одной стороны, и _________________ в лице ____________, действующ___ на основании ________, именуем__ в дальнейшем «Должник», с другой стороны, именуемые вместе «Стороны», а по отдельности «Сторона», заключили настоящее соглашение о нижеследующем. 1. ПРЕДМЕТ 1.1. Стороны согласны, что в соответствии с Договором № ______ от «___» ________ ___ г. Должник обязан уплатить:

1.2. Кредитор освобождает Должника от исполнения всех обязанностей, указанных в п. 1.1. 2. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН Кредитор:

Должник:

От имени Кредитора ____________________ (__________) М.П. От имени Должника ___________________ (_________) М.П. |

Пример уведомления:

Прощение долга – налоговые последствия

Факт прощения сумм задолженности кредитор может отразить в налоговом учете двумя способами:

- Покрытие дебиторской задолженности за счет уменьшения объема чистой прибыли – это наименее рискованный вариант, так как результат сделки не влияет на величину налоговой базы по прибыли, не требуются подтверждения обоснованности затрат в соответствии с нормами ст. 252 НК РФ.

- Отнесение прощенного долга на внереализационные расходы с уменьшением налоговой базы по прибыли. НК РФ не запрещает этого, но налоговики могут не согласиться с правомерностью такого подхода. Президиумом ВАС в Постановлении от 15.07.2010 г. № 2833/10 указано на то, что вариант с включением прощенных долгов в расходы возможен при условии, что кредитор предпринимал попытки к взысканию дебиторки, в том числе в судебном порядке.

Читайте также: Списание дебиторской задолженности: проводки

Если по прощенной задолженности не закончился срок исковой давности и кредитор не сможет документально подтвердить свои попытки урегулировать вопрос с возвратом долга, судебное решение будет в пользу первого способа отражения сделки в налоговом учете – за счет чистой прибыли.

Читайте также: Списание дебиторской задолженности и налог на прибыль

Когда оформляется прощение долга, налог на добавленную стоимость по отгруженным товарам не корректируется.

У должника суммы долгов, которые были прощены, показываются как внереализационный доход (п. 8 ст. 250 НК РФ). Минфин приравнивает такие операции к безвозмездному получению товаров (Письмо от 25.08.2014 г. № 03-03-06/1/42281). Не надо относить стоимость полученного и неоплаченного имущества в доходы, если кредитор владеет половиной (или более) уставного капитала должника (пп. 11 п. 1 ст. 251 НК РФ).

Если НДС по товарам, оплата которых по факту не была произведена, был принят к вычету, восстанавливать его не требуется (но все же существует риск возникновения вопросов у налоговиков).

Пример

Компания А отгрузила предприятию Б товаров на сумму 66 000 руб. (в том числе НДС 11 000 руб.). Счет не был оплачен покупателем в срок, контрагенты договорились о списании части обязательств при условии, что покупающая сторона в трехдневный срок погасит задолженность в размере 45 000 руб. Частичное возмещение по счету поступило продавцу и было произведено прощение долга между юридическими лицами. Налоговые последствия этого действия следующие:

- НДС показывается в учете в обычном порядке без корректировок;

- прощенная сумма, равная 21 000 руб., не может быть признана расходом продавца в налоговом учете и будет погашена за счет чистой прибыли, а для покупателя это внереализационный доход (доходная сумма показывается в учете датой прощения части задолженности).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как отразить в бухгалтерском и налоговом учете

Вот как отразить в бухгалтерском и налоговом учете соглашение о прощении долга между юридическими лицами.

Для должника

Бухгалтерские проводки отражают так:

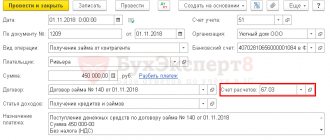

По займу задолженность проводят:

По НДС сумму учитывают во внереализационных доходах. Если применяют метод начисления, учитывают в расходах.

На прощенную сумму НДС не начисляют.

Для физлица сумму списания в целях НДФЛ учитывают в доход, как и по УСН для ИП и организаций.

Для кредитора

Бухгалтерские проводки отражают так:

Для займа особенности отсутствуют.

По НДС в расходах сумму не учитывают (письмо Минфина России от 16.09.2020 № 03-03-06/2/81343).

Прощение долга между физическими лицами – налогообложение физического лица

Согласно п. 1 ст. 41 НК РФ, при прощении физическому лицу долга по договору займа возникает экономическая выгода – доход физического лица в сумме прощенного займа и процентов (в случае с выдачей беспроцентного займа). Доходы облагается налогом на общих основаниях – НДФЛ по ставке 13%. См. Письмо Минфина РФ от 17.10.2016 № 03-04-07/60359, п. 1 ст. 224 НК РФ, п. 1 ст. 210 НК РФ.

Важно!

Если речь идет о прощении беспроцентного займа, материальной выгоды физического лица от экономии на процентах у плательщика, как и налогооблагаемого дохода, не возникает. См. Письмо Минфина РФ от 28.10.2014 № 03-04-06/54626.

Если долг прощается работодателем, он выступает налоговым агентом физического лица и удерживает НДФЛ в общем порядке. В остальных случаях уплата НДФЛ с дохода налогоплательщика осуществляется самим физическим лицом на основании уведомления налоговой службы – информация в ИФНС РФ должна поступить от работодателя. Если же физическое лицо не трудоустроено, обязанность по уплате налога остается за ним – следует заполнить декларацию и уплатить НДФЛ по ставке 13% в бюджет сразу после прощения долга по займу.

Как оформить прощение долга учредителем – бухгалтерский учет

Компания, которой учредитель простил долг, после завершения сделки отражает операции в регистрах бухгалтерского учета:

- ДЕБЕТ 66 КРЕДИТ 91, субсчет «Прочие доходы»

– если заем краткосрочный; - ДЕБЕТ 67 КРЕДИТ 91, субсчет «Прочие доходы»

– если заем долгосрочный; - ДЕБЕТ 68, субсчет «Расчеты по налогу» КРЕДИТ 99

– дополнительная проводка на случай, если сумма списанного долга не относится к налогооблагаемой базе (такая проводка позволяет обновить актив предприятия, представленный не выплаченным налогом на списанные учредителем средства).

ОСНО и ЕНВД

Если должник применяет общую систему налогообложения и платит ЕНВД, он обязан вести раздельный учет доходов, расходов и хозяйственных операций (п. 7 ст. 346.26 НК РФ). При расчете налога на прибыль в состав внереализационных доходов включайте только ту сумму прощенного долга, которая возникла в рамках деятельности на общей системе налогообложения.

Если долг прощен по товарам (работам, услугам, имущественным правам), которые были использованы в обоих видах деятельности, то при его списании всю сумму внереализационного дохода включайте в расчет налоговой базы по налогу на прибыль. Об этом сказано в письме Минфина России от 15 марта 2005 г. № 03-03-01-04/1/116. Такая позиция основана на том, что действующее налоговое законодательство не содержит механизма распределения внереализационных доходов между разными видами деятельности.

Понятие долга

Задолженность по договору займа или кредита может складываться из нескольких компонентов, а именно;

- из тела долга, то есть из собственно заимствованной суммы;

- из процентов по займу;

- из штрафных санкций, начисленных за неисполнение договорных условий.

Соответственно, прощение долга может быть как полным, так и касающимся одного или двух из вышеперечисленных компонентов долга. Прощение по всем трем компонентам будет считаться полным прощением.

Как оформить прощение долга учредителем – юридическая процедура

Процедура прощения долга учредителем может быть оформлена несколькими способами:

| Способ оформления сделки по прощению долга | Суть метода |

| Заключение договора, согласно которому предметом сделки будет являться освобождение должника от его долговых обязательств перед учредителем. | Такой документ должен быть передан кредитору заемщиком в момент получения от него заемных средств. В тексте соглашения необходимо ссылаться на статью 415 ГК РФ. Текст договора формируется в произвольной форме, но следует в обязательном порядке обозначить сумму списанного долга, наименование организации, реквизиты сторон договора, реквизиты договора займа, по которому предприятие получило кредит от учредителя. |

| Заключение дополнительного соглашения между должником и учредителем. | Предметом такого соглашения становится отказ учредителя от права взыскания долга с организации-должника. Данный документ не аннулирует задолженность, но позволяет не выплачивать заемные средства без наступления юридических последствий. |

| Оформление договора дарения, сторонами которого становятся учредитель-заимодатель и компания-должник, а предметом – сумма задолженности. | Такой способ возможен исключительно в случае, если учредитель является физическим лицом. Закон запрещает двум юридическим лицам заниматься дарением друг другу активов. Договор дарения может быть заключен:

|

Правила, которые надо учитывать при составлении договора о прощении долга

- Договор составляется в письменной форме.

- Договор прощения долга учредителем должен содержать сумму задолженности, которая прощается должнику, и реквизиты договора займа, на основании которого она образовалась. Денежные обязательства могут прекращаться в полном размере или частично.

- В тексте документа должны быть указаны достоверные данные о кредиторе и должнике, позволяющие точно идентифицировать их.

- Если ранее кредитор направил должнику уведомление о прощении долга, в договоре обязательно следует прописать срок, в течении которого должник может отказаться от проявленной кредитором инициативы. Если по истечении этого времени должник не предпринял никаких действий, то это рассматривается как согласие с решением кредитора.

- Действующее законодательство не требует, чтобы прощение долга учредителем по договору займа заверялось нотариально. Но на практике многие организации обращаются за услугами к нотариусу. Нотариальное заверение является гарантией того, что соглашение составлено верно и стороны не будут иметь друг к другу никаких претензий в будущем.

- Договор составляется в двух экземплярах, по одному каждой стороне.

Для оформления документа понадобится:

- первоначальный договор займа;

- платежные документы, подтверждающие факт перечисления денежных средств на расчетный счет организации ее учредителем;

- паспорт учредителя.