Различие аванса и задатка

Часто аванс путают с задатком. И аванс, и задаток несут одну функцию — предварительной оплаты за товар или услугу, частичной или полной. В законодательстве нет четкого определения, чтобы разделить эти понятия, но по сложившейся практике авансом считается сумма предоплаты, на перечисление которой не было оформлено отдельного соглашения к договору:

Проводки по выданному авансу в пользу поставщика

Для учета авансов, перечисленных предприятием в счет оплаты услуг, работ и готовой продукции, используют счет 60. Расчеты с подотчетными лицами организация проводит по счету 71.

Отражение предоплаты, перечисленной продавцу за сырье и материалы

Рассмотрим пример: заказала у предприятия «Атлет» сырье для производства продукции и .04.2015 оплатила авансом 48 000 рублей. 01.06.2015 «Атлет» поставил сырье и материалы на склад «Сигма».

В учете у заказчика должны быть отражены такие бухгалтерские проводки по авансу:

| Дт | Кт | Описание | Сумма | Основание |

| 60.02 | Перечислен выданный аванс предприятию «Атлет» | 48 000 руб. | счет-фактура | |

| 10/1 | 60.01 | «Атлет» поставил сырье и материалы в полном объеме | 39 360 руб. | товарно-транспортная накладная |

| 19/3 | 60.01 | НДС (18% от стоимости полученного товара) | 8 640 руб. | товарно-транспортная накладная |

| 60.01 | 60.02 | Зачет аванса поставщика по факту поставки товара | 48 000 руб. | товарно-транспортная накладная |

| 68.02 | 19.03 | Зачет НДС по факту поставки товара | 8 640 руб. | товарно-транспортная накладная |

Как отразить аванс сотруднику на хозяйственные нужды

ООО «Интер» выдало своему сотруднику Свиридову В.П. аванс в сумме 5 200 рублей на покупку канцтоваров. Свиридов приобрел канцелярию на сумму 4 850 рублей, остаток неиспользованных средств 350 рублей вернул в кассу ООО «Интер».

| Дт | Кт | Описание | Сумма | Основание |

| 71 | Свиридов получил аванс на карточный счет | 5 200 руб. | заявление на выдачу средств | |

| 10 | 71 | Отражение приобретенных товаров | 4 850 руб. | авансовый отчет |

| 50 | 71 | Свиридов вернул в кассу неизрасходованные средства | 350 руб. | авансовый отчет |

Авансы выданные

Аванс выданный — это предоплата поставщику в счет будущих поставок, выполненных работ или услуг. Перечисление аванса для поставщика не означает получения экономической выгоды, так как поставщик по разным причинам может не выполнить обязательства по договору: не отгрузить товар, не оказать услугу. В этом случае аванс возвращается на счет покупателя, если перечислялся через банк, либо в кассу — если получен наличными.

Обязательства возвратить задаток у поставщика в общем случае нет.

Для учета НДС с авансов в плане счетов существует субсчет на 76 счете, чаще всего его код 76.АВ.

Покупатель может принять НДС к вычету только при соблюдении следующих условий:

- Наличие в договоре условия об авансе;

- Документы, подтверждающие перечисление предоплаты;

- Поставка товаров (услуг и пр.) предназначается для использования в облагаемой НДС деятельности;

- Наличие СФ поставщика с выделенным налогом.

Покупатель не имеет права принять НДС к вычету, если не соблюдены все вышеперечисленные условия. Принятие к вычету НДС — это не обязанность, а право организации-покупателя.

Если организация решает использовать вычет НДС с аванса выданного, то после оказания услуги и закрытия этого аванса, она будет обязана этот НДС восстановить в бюджет.

Пример

Допустим, ООО «Альтависта» перечисляет аванс в размере 23 600 руб. (включая НДС). Затем ООО «Альтависта» получает от этого поставщика товар на сумму 23 600 руб.

Ставка и размер НДС входящего указываются в счете-фактуре поставщика.

Авансы выданные — проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 60.2 | 51 | Перечисление аванса | 23 600 | Платежное поручение исх. |

| 19 | 60.2 | НДС с аванса | 3 600 | Счет-фактура на аванс (полученный) |

| 68 | 76(авансы) | Вычет НДС с аванса | 3 600 | Книга покупок |

| 10 | 60.1 | Полученный товар оприходован | 20 000 | Накладная |

| 19 | 60.1 | Отражен входящий НДС | 3 600 | СФ поставщика |

| 60.1 | 60.2 | Зачет аванса | 23 600 | Бухгалтерская справка |

| 60.2 | 68 | Восстановлен НДС с аванса | 3 600 | Книга продаж |

Авансовые отчеты – проводки в бухгалтерском учете

Помимо расчетов с контрагентами – покупателями и поставщиками предприятие регулярно выдает средства в подотчет своим сотрудникам. Как грамотно выполнить бухгалтерские проводки по авансовым отчетам? И правда ли, что сумма из авансового отчета вычитается из прибыли? Рассмотрим конкретный пример.

Пример расчетов с подотчетными лицами в части выданных авансов:

Предприятие «Пит-стоп» выдало в подотчет работнику Ковалеву Е.И. на командировку 8000 руб. Ковалев потратил 5400 руб., а неиспользованные средства в размере 2600 руб. вернул в кассу. Бухгалтеру потребуется выполнить следующее:

- Выдан аванс на командировочные расходы – проводка Д 71 К 50 на 8000.

- Возвращен остаток неизрасходованных денег – проводка Д 50 К 71 на 2600.

Подотчетное лицо обязано отчитаться о расходовании средств в течение 3 дней после окончания сроков выдачи, а в случае пребывания в командировке – после возвращения работника. Конкретные сроки устанавливает руководитель организации. Если же сотрудник без уважительных оснований потратил больше выданных средств и не в состоянии отчитаться по ним, излишек удерживается из его дохода. Бух. проводки по авансовым отчетам в этой ситуации выглядят так:

- Отражена невозвращенная в срок сумма – Д 94 К 71.

- Удержана недостача из заработка работника – Д 70 К 94, но не более 20 % ежемесячно.

Авансы полученные

При реализации организацией товаров, работ или услуг покупатель может перечислить предоплату до момента реализации.

Согласно требованиям Налогового кодекса, продавец обязан начислить НДС на полученный аванс. НДС рассчитывается по формуле:

НДС на полученный аванс = Сумма реализации *18/100

Пример

Рассмотрим предыдущий пример с точки зрения организации-продавца, то есть . Начисление НДС с аванса происходит в момент его получения, возмещение суммы такого НДС в бюджет происходит в конце налогового периода — квартала.

НДС по реализации начисляется в момент отгрузки, то есть в момент создания проводки по реализации Дт 62 — Кт 90.1.

Авансы полученные — проводки

Бухгалтер при получении аванса от покупателя делает следующие проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 51 | 62.2 | Получен аванс от покупателя (с НДС) | 23 600 | Платежное поручение вх. |

| 76(авансы) | 68 | Начисление НДС с аванса | 3 600 | Счет-фактура выданный, бухгалтерская справка |

| 62.1 | 90.1 | Начислена выручка от реализации | 23 600 | Акт реализации, накладная |

| 90(НДС) | 68 | НДС по реализации | 3 600 | СФ выданный, бухгалтерская справка |

| 68 | 76(авансы) | Принят к вычету НДС по авансам (после реализации) | 3 600 | Книга покупок |

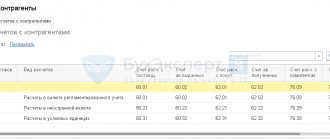

НДС с авансов покупателей в 1С: Бухгалтерии предприятия 8

Опубликовано 30.05.2016 09:02 Расчет НДС с авансов, полученных от покупателей в счет предстоящих поставок, очень часто вызывает вопросы у начинающих бухгалтеров и не только. В этой статье я хотела бы разложить по полочкам (и расписать по проводкам) данный процесс на одном конкретном примере в программе 1С: Бухгалтерия предприятия 8. Рассмотрим вариант, при котором организация получает аванс от покупателя, исчисляет НДС с данного аванса, а затем осуществляет отгрузку товара в счет полученной предоплаты.

Факт получения аванса отражается документом «Поступление на расчетный счет», расположенным в меню «Банк и касса» — «Банковские выписки». Обязательно проверяем корректность указания ставки НДС в документе, особенно, в том случае, если банковские выписки загружаются в 1С из сторонних программ.

При проведении документа формируются движения по счетам 51 и 62.02.

На основании документа «Поступление на расчетный счет» мы можем создать счет-фактуру на аванс. Для этого необходимо воспользоваться соответствующей кнопкой на верхней панели документа.

Документ заполняется автоматически, нам нужно только проверить корректность данных.

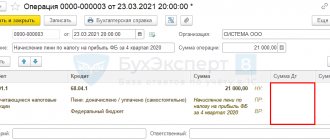

Затем проводим документ и смотрим движения по счетам. В данном случае формируется проводка Дт 76.АВ Кт 68.02, т.е. сумма НДС с полученного аванса исчисляется к уплате. А также документ делает движения по другим регистрам подсистемы учета НДС в 1С: Бухгалтерии, которые необходимы для корректного заполнения декларации.

Так как выписывать счета-фактуры на каждый аванс вручную очень трудоемко, в программе предусмотрен механизм групповой регистрации счетов-фактур на аванс. О том, как с ним работать, а также о необходимых настройках учетной политики, я рассказывала в своем видео Регистрация счетов-фактур на аванс в 1С: Бухгалтерии 8 — ВИДЕО

Затем отражаем факт отгрузки товара, которая в нашем случае происходит на неделю позже оплаты. Для этого заходим в раздел «Продажи» и создаем документ «Реализация (акты, накладные)».

Обязательно проверяем корректность указания счетов расчетов (в нашем случае это счета 62.01 и 62.02, как и в документе «Поступление на расчетный счет») и ставки НДС. Затем нажимаем на кнопку «Выписать счет-фактуру» в нижней части документа.

При проведении документа происходит зачет аванса (Дт 62.02 Кт 62.01) и начисление НДС с отгрузки (Дт 90.03 К 68.02). Также формируются движения по регистру «НДС продажи».

Как мы можем заметить, НДС в сумме 15 254,24 руб. был начислен в нашем случае дважды (сделаны проводки по кредиту счета 68.02):

1. при регистрации счета-фактуры на аванс — проводка Дт 76.АВ Кт 68.02

2. при отгрузке товара — проводка Дт 90.03 Кт 68.02

Соответственно, чтобы сумма налога к уплате не была завышена, нам нужно сделать еще одну операцию — предъявить к вычету сумму НДС с зачтенного аванса. Выполняется данная операция в ходе регламентных процедур по НДС в конце налогового периода, используется документ «Формирование записей книги покупок». Найти его можно в меню «Операции», пункты «Помощник по учету НДС» или «Регламентные операции НДС». Подробно о том, как работать с данным документом я рассказывала в своем видеоуроке Документ «Формирование записей книги покупок» в программе 1С: Бухгалтерия предприятия 8 — ВИДЕО Создаем новый документ, нажимаем кнопку «Заполнить документ» и переходим на вкладку «Полученные авансы».

Необходимая запись попадает в документ автоматически с событием «Зачет аванса». Проводим документ и видим, что наша сумма НДС проходит по дебету счета 68.02, уменьшая общую величину НДС к уплате, и по кредиту 76.АВ, закрывая расчеты по данному контрагенту. Также формируются движения по регистру «НДС покупки», благодаря чему данная сумма попадает в декларацию по НДС.

Конечно, рассказать обо всех нюансах расчета НДС с авансов в одной статье невозможно, поэтому, если у вас есть желание полноценно освоить эту и другие темы, связанные с расчетом НДС, я советую Вам наш видеокурс «НДС: от понятия до декларации»! Делимся практическим опытом и помогаем навести порядок в Вашей базе. Курс построен по схеме «теория + практика в 1С». Подробная информация о курсе доступна по ссылке НДС: от понятия до декларации.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Ольга Шулова 22.10.2019 10:32 Цитирую Александр:

Добрый день Ольга. Подскажите пожалуйста как быть: При попытке формирования декларации по НДС и выполнении регламентных операций не был проверен счёт 62 на предмет корректного зачёта авансов и программа зарегистрировала 2 с/ф на аванс,дополнительно к с/ф по реализации в адрес контрагента. Проведен анализ субконто,ошибки исправлены,авансов по факту не было. Все поступления д/с были в зачёт реализации. Авансовые с/ф отсторнированы, но НДС на эти отсторнированные суммы в декларации не уменьшается к уплате. Все операции были в одном квартале. Что сделано неправильно и что нужно сделать для уменьшения налога к уплате на сумму отсортированных с/ф? Заранее спасибо.

Добрый день! Если авансовые счета-фактуры были выписаны в этом же периоде, то их можно просто удалить, а не сторнировать. После этого заново выполнить регламентные операции. Цитировать

0 Александр 19.10.2019 10:08 Добрый день Ольга. Подскажите пожалуйста как быть: При попытке формирования декларации по НДС и выполнении регламентных операций не был проверен счёт 62 на предмет корректного зачёта авансов и программа зарегистрировал а 2 с/ф на аванс,дополните льно к с/ф по реализации в адрес контрагента. Проведен анализ субконто,ошибки исправлены,аван сов по факту не было. Все поступления д/с были в зачёт реализации. Авансовые с/ф отсторнированы, но НДС на эти отсторнированны е суммы в декларации не уменьшается к уплате. Все операции были в одном квартале. Что сделано неправильно и что нужно сделать для уменьшения налога к уплате на сумму отсортированных с/ф? Заранее спасибо.

Цитировать

0 Ольга Шулова 13.08.2019 18:42 Цитирую Мария:

Добрый день. А что делать когда сумма по реализации больше полученного аванса и в документе Формирование записей книги покупок сумма ндс ставится больше, чем в документе поступления аванса.

Добрый день! К вычету может быть принята сумма, не превышающая исчисленный НДС с авансов по документу. Программы 1С работают именно таким образом. В Вашем случае при ведении учета, вероятно, была допущена ошибка. При корректном вводе документов такая ситуация невозможна. Попробуйте перепровести документы и повторить регламентные операции. Цитировать

0 Мария 13.08.2019 12:55 Добрый день. А что делать когда сумма по реализации больше полученного аванса и в документе Формирование записей книги покупок сумма ндс ставится больше, чем в документе поступления аванса.

Цитировать

Обновить список комментариев

JComments

Аванс как часть заработной платы: проводки

Предписание выплачивать заработную плату два раза в месяц касается всех организацией. Причем это постановление обязательно и не имеет исключений даже в таких случаях:

- работник написал заявление, в котором добровольно отказался от выплаты аванса по зарплате;

- выплата раз в месяц утверждена внутренними нормативными актами;

- сотрудник, выполняет свои обязанности неполный рабочий;

- утвержденная система оплаты не предусматривает выплату несколько раз в месяц;

- сумма должностного оклада слишком мала.

НДФЛ уплачивается только один раз в месяц, поэтому из аванса сумма налога на доходы с физических лиц не удерживается. По утвержденному Минфином порядку НДФЛ удерживается из зарплаты в последний рабочий день месяца, за который был начислен доход.

Типовые проводки по отражению начисления и выплате заработной платы:

| Дебет | Кредит | Описание |

| 70 | 51, 50 | Выплачен аванс работнику |

| 20 (23, 25,…) | 70 | Начислена заработная плата |

| 70 | 68 | Начислен НДФЛ |

| 20 (23, 25,…) | 69 | Начислены страховые взносы (для каждого фонда свой субсчет) |

| 70 | 51, 50 | Перечислена заработная плата |

Стоить обратить внимание, что мы говорим только о выплате зарплаты несколько раз в месяц, начисления же заработной платы происходит только один раз, так же как и удержания НДФЛ и исчисление страховых взносов.

Создание документа списание с расчетного счета

Создание документа через меню: Банк – Банковские выписки – кнопка «Добавить» – вид операции Оплата поставщику

Заполнение шапки документа (Рис. 382):

- В строке От – дата банковской выписки;

- В строке Банковский счет – расчетный счет, с которого произошло списание денежных средств;

- В строке Сумма – сумма операции;

- В строке Счет учета – один из счетов учета денежных средств, по кредиту которого будет сделана проводка по списанию денежных средств;

- В строках Вх.номер и Вх.дата – номер и дату платежного поручения, на основании которого было сделано перечисление.

| Внимание | |

| Правильно заполняйте поля Вх.номер и Вх.дата, т.к. эта информация будет полезна при проверке правильности оформления Счета-фактуры, выданного поставщиком, в частности заполнение реквизита К платежно-расчетному документу № от. |

- ке Получатель укажите поставщика, которому были перечислены денежные средства;

- В строке Счет получателя укажите расчетный счет получателя денежных средств;

Заполнение табличной части документа (Рис. 382):

- В строке Договор укажите договор с поставщиком;

| Внимание | |

| В форме выбора договора отображаются только те договоры, которые имеют вид договора С поставщиком. |

- В строке Ставка НДС – ставку НДС, автоматически в поле НДС будет заполнена сумма НДС, ее необходимо проверить, и откорректировать в случае необходимости;

- В строке Счет расчетов должен быть указан счет 60.01 “Расчеты с поставщиками и подрядчиками”;

- В строке Счет авансов должен быть указан счет 60.02 “Расчеты по авансам выданным”.

| Внимание | |

| Поля Счет расчетов и Счет авансов необходимо заполнять правильно. Иначе не произойдет зачета аванса автоматически, что приведет к некорректной проводке. |

- В строке Статья движения денежных средств указывается статья движения денежных средств, по ней будет вестись аналитический учет на счетах учета денежных средств;

- В строке Назначение платежа – назначение платежа, какое было в платежном поручении.

Рис. 382

| ШАГ 2 |