Основные понятия

Кредитование считается важной сферой деятельности, в которой работают не только банки, но и другие организации. Часто разным компаниям нужна свободная сумма денег, но в то же время подача заявки на стандартный кредит считается нецелесообразным решением. Поэтому используется договор беспроцентной ссуды между юридическими лицами. При его использовании не требуется платить проценты и комиссии за использование денег.

Даже при использовании такого кредита определенный участник имеет материальную выгоду. Поэтому важно правильно отразить осуществление данной операции в бухгалтерской отчетности. Компания, которая получает прибыль, должна платить налоги, иначе у нее будут проблемы с налоговыми органами.

Понятие займа

Беспроцентный кредит между юридическими лицами представляет собой процесс предоставления определенной суммы денежных средств одной организацией другой компании безвозмездно. На эти деньги не выплачиваются проценты или комиссии.

Используя такой кредит, заемщик получает материальную выгоду в виде экономии на процентах.

При использовании беспроцентного кредита между юридическими лицами в договоре прописываются основные условия, которые должны соблюдаться каждой стороной сделки. Если есть нарушения, они решаются с помощью суда.

Никакой материальной выгоды нет, если средства идут на покупку жилой недвижимости или строительство дома. Сюда же относится и ситуация, когда представитель компании оформляет налоговый вычет за приобретаемый объект.

Налоговые последствия при займах взаимозависимых лиц

Беспроцентные займы между взаимозависимыми российскими организациями и гражданами на налог на прибыль не влияют. Заимодавец не признает ни доходов, ни расходов. У заемщика нет экономии на процентах (Письмо Минфина от 23.03.2017 N 03-03-РЗ/16846).

Процентные займы могут быть контролируемыми сделками, но в очень редких случаях. Например, когда годовая сумма доходов по сделкам с взаимозависимым заемщиком на УСН больше 60 млн руб. О таких займах надо уведомить ИФНС.

Если проценты по контролируемому займу меньше 75% ставки рефинансирования, заимодавец должен признавать в доходах проценты, начисленные не по фактической, а по рыночной ставке (п. 1.1 ст. 269 НК РФ).

Проценты по неконтролируемым займам взаимозависимые лица учитывают как обычно. Заемщик полностью включает их в расходы, а заимодавец признает доходы. НДФЛ с матвыгоды по займам, выданным взаимозависимым физлицам, считайте в общем порядке.

Письмо Минфина от 23.03.2017 N 03-03-РЗ/16846

Вопрос: О налоге на прибыль при предоставлении (получении) беспроцентного займа.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО от 23 марта 2022 г. N 03-03-РЗ/16846

Департамент налоговой и таможенной политики сообщает следующее.

Пунктом 1 статьи 269 Налогового кодекса Российской Федерации (далее — Кодекс) установлено, что по долговым обязательствам любого вида доходом (расходом) признаются проценты, исчисленные исходя из фактической ставки, если иное не установлено статьей 269 Кодекса.

По долговым обязательствам любого вида, возникшим в результате сделок, признаваемых в соответствии с настоящим Кодексом контролируемыми сделками, доходом (расходом) признается процент, исчисленный исходя из фактической ставки с учетом положений раздела V.1 Кодекса, если иное не установлено статьей 269 Кодекса (абзац третий пункта 1 статьи 269 Кодекса).

Так, согласно абзацам первому — третьему пункта 1.1 статьи 269 Кодекса по долговому обязательству, возникшему в результате сделки, признаваемой в соответствии с Кодексом контролируемой сделкой, налогоплательщик вправе:

- признать доходом процент, исчисленный исходя из фактической ставки по таким долговым обязательствам, если эта ставка превышает минимальное значение интервала предельных значений, установленного пунктом 1.2 статьи 269 Кодекса;

- признать расходом процент, исчисленный исходя из фактической ставки по таким долговым обязательствам, если эта ставка менее максимального значения интервала предельных значений, установленного пунктом 1.2 статьи 269 Кодекса.

При несоблюдении условий, установленных абзацами первым — третьим пункта 1.1 статьи 269 Кодекса, по долговым обязательствам, возникшим в результате сделок, признаваемых в соответствии с Кодексом контролируемыми сделками, доходом (расходом) признается процент, исчисленный исходя из фактической ставки с учетом положений раздела V.1 Кодекса.

Необходимо отметить, что с 01.01.2017 сделки по предоставлению беспроцентных займов между взаимозависимыми лицами, местом регистрации либо местом жительства всех сторон и выгодоприобретателей по которым является Российская Федерация, вне зависимости от того, удовлетворяют ли такие сделки условиям, предусмотренным пунктами 1 — 3 статьи 105.14 Кодекса, не признаются контролируемыми (подпункт 7 пункта 4 статьи 105.14 Кодекса). Таким образом, в случае совершения сделки по предоставлению (получению) беспроцентного займа (исходя из ставки 0 процентов), не признаваемой контролируемой в соответствии с Кодексом, положения абзаца третьего пункта 1 и пункта 1.1 статьи 269 Кодекса не применяются.

Что касается дохода от беспроцентного пользования заемными средствами, то необходимо отметить, что в соответствии со статьей 41 Кодекса доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц», «Налог на прибыль организаций» Кодекса.

Порядок определения материальной выгоды и ее оценки при получении беспроцентного займа главой 25 «Налог на прибыль организаций» Кодекса не установлен.

Следовательно, материальная выгода, полученная организацией от беспроцентного пользования заемными средствами, не увеличивает налоговую базу по налогу на прибыль организаций.

Директор Департамента А.В.САЗАНОВ 23.03.2017

Правила составления контракта

Если средства передаются безвозмездно, то договор беспроцентного кредита между юридическими лицами обязательно будет составлен правильно. При их обучении учитываются многочисленные требования. Конкретной формы, строго установленной в законе, нет, поэтому можно использовать свободную форму.

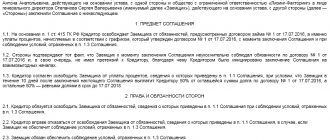

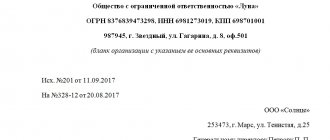

Документ составляется только в письменной форме. Его обязательным условием является отсутствие начисленных процентов и комиссий. Пример договора беспроцентной ссуды между юридическими лицами можно изучить ниже.

К основным правилам формирования данного документа относятся следующие:

- это делается исключительно в письменной форме;

- подписано обеими сторонами договора;

- поскольку сторонами договора являются компании, они удостоверяют подписание документа печатями;

- если объектом сделки является денежная сумма, то прямо установлено, что проценты на нее не начисляются, иначе у обоих участников будут неприятные налоговые последствия;

- если имущество передается на основании документа, то особых указаний не требуется, поэтому по умолчанию такой договор считается беспроцентным;

- если предоставляется сумма, превышающая 600 тысяч рублей, то такой договор необходимо зарегистрировать в государственных органах.

Только при учете этих фактов можно правильно составить соглашение.

Как снизить риски

Как видим, займы между взаимозависимыми юридическими лицами, особенно беспроцентые, могут иметь серьёзные налоговые последствия. Если суд признает заёмные отношения фиктивными, это может привести, в частности, к доначислению налога на прибыль и НДФЛ. При этом даже если заёмщик реально уплачивает проценты за пользование займом, это не гарантирует, что займ не переквалифицируют. Как минимизировать риски?

Отказаться от займов на нерыночных условиях

Займы должны соответствовать рыночным условиям как «де юре», так и «де факто». Это значит, что при оформлении заёмных отношений между «своими» мало включить в договор те же условия, что и в договоры с неаффилированными лицами. Нужно также фактически подтверждать реальность сделки. А для этого отслеживать исполнение договоров и требовать возврата денег по окончании срока займа. Также не стоит без обеспечения выдавать займы и продлевать договоры, если известно, что у заёмщика плохое финансовое состояние.

Вернуть деньги по формальным займам

Мы советуем провести ревизию уже имеющихся заёмных отношений и оценить их с точки зрения признаков формальности. И если такие признаки обнаружатся, то стоит предпринять меры по возврату средств, чтобы уменьшить риск переквалификации займа и налоговых доначислений.

Существенные условия

При составлении этого контракта должны быть включены некоторые основные условия. Дополнительная информация согласовывается двумя участниками сотрудничества. По закону в договор должны быть включены следующие условия:

- прямое указание на то, что предоставленный кредит не предполагает начисления процентов;

- указывается сумма переводимых денег, которая не должна превышать 50 минимальных размеров оплаты труда;

- перевод денег не должен быть связан с предпринимательской деятельностью;

- указан способ перечисления денег, так как они могут быть выданы наличными или переведены на счет компании;

- указывает точную дату, когда заемщик должен вернуть деньги или другой предмет.

На основании ст. 809 ГК такое соглашение возможно заключить не только при перечислении денежных средств, но и при предоставлении определенной вещи, имеющей некоторые родовые признаки.

Другие условия в договоре могут существенно различаться в зависимости от различных ситуаций. Важным моментом является то, что каждый участник наделен определенными правами и обязанностями, которые необходимо неукоснительно соблюдать. Поэтому, если получатель денег не сможет вернуть деньги в установленный срок, он столкнется с многочисленными негативными последствиями беспроцентного кредита между юридическими лицами. Главный негативный момент – возможность конфискации и продажи вашего имущества. Средства, полученные от этого процесса, направляются кредитору для погашения долга.

Нюансы формирования контракта

Беспроцентный кредит между юридическими лицами будет оформлен правильно только при наличии правильно составленного договора. При его формировании учитывают следующие особенности:

- стороны не могут быть взаимозависимы, в противном случае они могут привлечь внимание налоговых инспекторов или сотрудников других государственных органов к такому соглашению;

- типовой договор содержит существенные и дополнительные условия;

- при отсутствии важных условий такая сделка будет считаться недействительной;

- указать полное наименование обеих компаний, участвующих в сделке;

- перечислены права и обязанности, возникающие у компаний после подписания такого договора;

- приведена ответственность каждой стороны в случае нарушения существующих условий договора;

- прописываются способы, которыми компании могут решать возникающие проблемы или форс-мажорные обстоятельства, а также обычно указывается, что изначально представители организаций должны попытаться решить проблемы мирным путем, и только потом обращаться в суд;

- указаны причины досрочного расторжения договора.

Если правильно составить договор, указав в нем важную информацию, то этот документ не привлечет внимания компетентных органов. Только на основании такого документа выдаются беспроцентные кредиты между юридическими лицами. Ниже представлен образец договора.

Ограничения по сумме

Согласно законодательству не существует требований или ограничений на сумму, выдаваемую одной компанией в кредит другой компании. Он определяется исключительно соглашением сторон. Но в то же время есть некоторые требования к процессу перевода денег, который может быть осуществлен как наличным, так и безналичным путем. От этого зависит налогообложение беспроцентного кредита между юридическими лицами. Поэтому учитываются следующие правила:

- если сделка предполагает оплату денег наличными в кассе организации, то единовременно использовать по договору сумму больше 100 тысяч рублей нельзя;

- если заемщику нужны деньги выше 100 тысяч рублей, то необходимо оформить несколько договоров или перечислить средства в безналичной форме;

- если используется безналичный способ перевода денег, то при сумме более 600 тысяч рублей подписанный договор необходимо зарегистрировать.

В случае несоблюдения вышеуказанных условий в отношении обоих участников сделки будет проведена проверка. Это может привести к тому, что организации будут привлечены к ответственности за выявленные нарушения.

Возникает ли материальная выгода?

Каждый участник сделки должен учитывать налоговые последствия беспроцентного кредита между юридическими лицами. Компания, которая получает деньги за их использование без начисления процентов, извлекает из этого процесса некоторую выгоду. Поэтому компания должна учитывать полученную прибыль при расчете налогооблагаемой базы по налогу на прибыль.

Бухгалтер должен грамотно понимать, как правильно рассчитывается эта материальная выгода. Поскольку процентная ставка в договоре не указана, в расчете используется ставка рефинансирования Центрального банка.

Материальная выгода рассчитывается по формуле: материальная выгода = ставка рефинансирования * 2 / 3 * сумма долга / 365 * срок кредита в днях. Полученная стоимость включается в налоговую базу, необходимую для расчета налога на прибыль. Процедура расчета будет осуществляться в день полного возврата суммы кредита кредитору. При этом не учитывается способ оплаты долга, поэтому сумма может быть выплачена в рассрочку или единым платежом в конце срока, указанного в договоре.

Если налог с полученной суммы не уплачен, то налоговый инспектор может привлечь компанию к ответственности. Этот риск беспроцентного кредита между юридическими лицами должен учитываться каждой организацией.

Договор займа между взаимозависимыми организациями

Напомним, что организации признаются взаимозависимыми по перечисленным в п. 2 ст. 105.1 НК РФ основаниям:

- когда одна из организаций участвует в капитале другой более чем 25%;

- когда одна фирма владеет более, чем половиной капитала второй организации, та, в свою очередь, владеет большей частью капитала третьей организации, и т.д.;

- если в разных организациях одни физлица входят в руководящий состав фирмы;

- если в разных организациях один человек является руководителем.

Взаимозависимость юрлиц может признаваться по иным основаниям, если в силу особенных отношений это влияет на условия сделок между ними (п. 2 ст. 105.1 НК РФ).

Согласно условиям, прописанным в договоре, договор займа, заключенный юрлицами, при их взаимозависимости, может быть:

- возмездным, когда одна компания выплачивает другой не только сумму займа, но еще и проценты за пользование деньгами,

- безвозмездным – когда для исполнения обязательства достаточно вернуть займодавцу лишь сумму самого займа, никакие проценты при этом не начисляются.

Нужно учитывать, что займы между взаимозависимыми юридическими лицами могут относиться к контролируемым сделкам, если они обладают хоть одним из признаков, перечисленных в п.п. 2-3 ст. 105.14 НК РФ.

Налогообложение участников сделки

Каждый бухгалтер предприятия должен знать, как правильно оформить беспроцентный кредит между юридическими лицами. Налоги платит исключительно та сторона, которая получила материальную выгоду от этого процесса.

Компания, которая ссужает деньги без процентов, не получает прибыль, поэтому она не имеет налоговых последствий.

Заемщик получает выгоду от отсутствия процентов, поэтому выгода рассчитывается на основе ставки рефинансирования, после чего она добавляется к базе налога на прибыль.

Согласно ст. 25 НК РФ многие компании через суд пытаются доказать отсутствие необходимости уплаты налогов. Для этого они обращаются в арбитражный суд. В судебной практике действительно есть случаи, когда суд удовлетворил требования истцов, за счет чего заемщики были освобождены от уплаты налогов, но в большинстве случаев представители ФНС доказывали, что компания имела материальную выгоду.

Контролируемые сделки

В законодательстве есть понятие «контролируемые сделки» — их перечень проведен в статье 105.14 НК РФ. А в статье 105.16 Кодекса указано, что о совершении таких сделок необходимо уведомлять налоговую службу. Однако любая ли сделка между взаимозависимыми лицами будет считаться контролируемой? Вовсе нет. Контролируемыми могут признаваться сделки, которые влияют на налогооблагаемую базу по налогам на прибыль организаций, на добычу полезных ископаемых, НДФЛ граждан, имеющих статус ИП, а также НДС. Причем в отношении последнего налога указано такое условие: одна из сторон сделки не является его плательщиком или применяет освобождение от его уплаты. Таковы требования пункта 11 статьи 105.14 и пункта 13 статьи 105.3 НК РФ.

В целом, если говорить о взаимоотношениях с российскими зависимыми лицами, то большинство сделок с ними к контролируемым как раз относиться не будет. Но это вовсе не значит, что они выпадут из поля зрения ИФНС.

Ошибки при составлении документа

Важно правильно составить договор беспроцентного займа между юридическими лицами. Учредители проверяют правильность формирования документа, так как при наличии в нем ошибок это может стать основанием для его оспаривания.

Наиболее распространенные ошибки:

- нет пункта о том, что кредит беспроцентный, а значит, даже кредитору придется исчислять и платить налог на прибыль, так как работники ФНС будут следить за тем, чтобы компания получала проценты;

- не указана точная дата, в которую должны быть возвращены средства, что создает трудности в процессе взыскания долга;

- участники сделки являются взаимозависимыми лицами, поэтому каждая сторона имеет налоговые риски.

Чтобы избежать возникновения ошибок в столь сложном и специфическом договоре, в процессе его составления рекомендуется воспользоваться помощью юриста.

Беспроцентный заем между взаимозависимыми юридическими лицами

Беспроцентные займы между юрлицами позволяют легко перераспределять финансы внутри группы компаний. Выдача таких займов взаимозависимым юрлицам вполне допустима, но даже беспроцентные займы могут повлечь налоговые риски — доначисление налога на прибыль.

Налогооблагаемый доход займодавца по безвозмездному договору определяется суммой процентов, которые он теоретически мог бы получить, заключая договор займа с теми, кто не является по отношению к нему взаимозависимыми, т. е., в так называемой «сопоставимой» сделке (п. 1 ст. 105.3 НК РФ). Как видим, даже беспроцентный заем между взаимозависимыми лицами создает для организации-займодавца доход, облагаемый налогом на прибыль.

У организации-заемщика получение беспроцентного займа не образует дохода, а материальная выгода, полученная при пользовании заемными деньгами, налоговую базу не увеличивает (письмо Минфина РФ от 09.02.2015 № 03-03-06/1/5149).

Если организация берет банковский кредит, который затем в виде беспроцентного займа передает другой организации холдинга, налоговики могут посчитать полученную налоговую выгоду необоснованной, но положительные для налогоплательщиков арбитражные решения возможны, если выяснится, что такое перераспределение средств не противоречило налоговому законодательству (например, постановление АС СЗО от 01.07.2015 № А56-60966/2014).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Может ли участником быть ИП?

Индивидуальные предприниматели не являются юридическими лицами, поэтому при составлении с ними различных договоров следует использовать правила, применимые к гражданам. Предприниматели как физические лица обязаны платить НДФЛ, поэтому, получая беспроцентный кредит от другой компании, гражданин имеет экономическую выгоду за счет отсутствия процентов.

Эта выгода рассчитывается как 2/3 ставки рефинансирования, после чего полученное значение умножается на полученную сумму. Рассчитанный показатель делится на 365 дней и умножается на количество дней, в течение которых предприниматель может использовать заемную сумму.

В результате расчета получается налоговая база, из которой уплачивается 13%.