Письмо о применении УСН для контрагента – важная часть деловой жизни предпринимателя. Таким образом он вправе сообщить деловому партнеру о причинах, по которым он не включает НДС в стоимость своей продукции или услуг.

- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

ФАЙЛЫ

Трудность заключается в том, что каждый руководитель сам вправе выбирать форму налогообложения, переходить с одной на другую. А контрагенты, с которыми он работает, не всегда готовы к смене условий. Они могут быть не в курсе произошедших изменений в форме налогообложения той организации, с которой взаимодействуют, либо сотрудничество между сторонами только налаживается.

По этим причинам письмо о применении УСН для контрагента является полезной бумагой для организации плодотворного делового общения.

Составные части

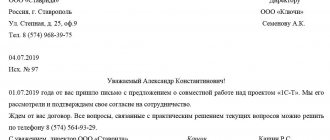

Письмо чаще всего состоит из шапки, вводной части, основной и завершения документа. Шапка содержит сведения о:

- Полном наименовании организации. Той, которая направляет письмо своему контрагенту.

- Основных реквизитах. В крупных компаниях выпускаются специальные бланки, сразу с указанием адреса, телефона, ИНН, ОГРН, КПП. Письма делового содержания имеет смысл располагать именно на них.

- Произведенном запросе. Имеет смысл сослаться в самом начале на номер и дату запроса, который поступил в организацию. Это считается хорошим тоном в деловом общении – напоминать о том, что контрагент запрашивал данные и какого числа он это делал. Кроме того, это оберегает обе стороны от возникновения путаницы при большом потоке поступающей документации.

- Номер и дату текущего документа. Естественно, если в организации для удобства принята такая нумерация.

Основная часть обычно имеет введение в виде ссылки на поступивший от контрагента запрос. После мотивировки идет сообщение основных данных, а именно:

- С какого времени и где зарегистрирована компания, какую систему налогообложения она использовала с момента открытия.

- При факте изменения системы налогообложения – когда это изменение произошло.

- Ссылка на подтверждающие документы. Их копии прикрепляются к письму. Приложениями могут быть налоговая декларация, уведомление о прекращении деятельности по одной из систем налогообложения.

- Документ будет иметь больше доверия, если копии уведомлений будут заверены ИФНС России.

Обязательное содержание заключительной части – подпись руководителя учреждения (например, генерального директора) либо его доверенного лица, с должностью и расшифровкой подписи.

Письмо о применении общей системы налогообложения: образец

Вы можете сообщить контрагенту о применяемой системе налогообложения в произвольной форме. Если ваш партнер попросил у вас документ, чтобы убедиться, что вы используете OSNO, вы можете написать информационное письмо по использованию OSNO (пример заполнения представлен в конце статьи), в котором вы должны указать следующее Информация:

- название вашей компании, реквизиты;

- сведения о постановке на учет в налоговом органе (согласно регистрационного свидетельства);

- информация о том, что компания является плательщиком НДС, например.

Кроме того, есть возможность приложить копию декларации по НДС, документы, подтверждающие уплату налога в бюджет. Письмо должно быть скреплено подписью генерального директора с указанием должности и ФИО, печатью.

Справка о системе налогообложения: образец для ОСНО

Налоговые режимы

В Российской Федерации, помимо основного налогового режима, в рамках которого выплачивается НДС, существует ряд специальных режимов. К ним относят:

- УСН. Расшифровывается как «упрощенная система налогообложения».

- Единый сельскохозяйственный налог.

- Патентная система налогообложения.

- Единый налог на вмененный доход по определенным видам деятельности.

- СН при выполнении соглашений о разделе продукции.

Налоговый кодекс точно описывает каждый из них. Вместе с тем, там сказано, что «упрощенцы» НДС не выплачивают (статья 366.11).

Как заполнить уведомление о переходе на УСН

Перейдем к тому, как заполнить заявление о применении упрощенной системы. На первый взгляд бланк выглядит простым, однако есть три ситуации, при которых он заполняется:

- при подаче документов на регистрацию ИП или ООО;

- в течение 30 дней после регистрации;

- при переходе на УСН с других систем налогообложения.

В каждой ситуации есть свои нюансы, разберемся в них подробнее.

При регистрации ИП или ООО

Если вы подаете заявление о переходе на УСН вместе с другими документами на регистрацию, то кодов ИНН и КПП еще нет. Они присваиваются после постановки предпринимателя или организации на налоговый учет. Соответственно, в этом случае верхние ячейки уведомления не заполняются.

Теперь надо обратить внимание на код признака налогоплательщика. Расшифровка кодов приводится в сносках внизу документа. При подаче уведомления на УСН вместе с документами на регистрацию это «1».

Ниже надо вписать полное имя индивидуального предпринимателя или фирменное наименование организации. А сразу под этими строками есть одна ячейка для указания кода даты перехода на УСН. В данном случае его значение «2», то есть с даты постановки ООО или ИП на налоговый учет.

Далее надо указать выбранный объект налогообложения:

- «1» для УСН Доходы;

- «2» для УСН Доходы минус расходы.

А ниже – год подачи уведомления, например, 2022.

Доходы и остаточную стоимость основных средств при регистрации ИП или ООО не заполняют, ведь бизнес еще даже не создан.

Остается заполнить левый нижний блок, где указывают данные заявителя. Здесь надо сначала выбрать код признака налогоплательщика:

- «1» для индивидуального предпринимателя или руководителя для представителя (при таком способе подачи надо указать внизу реквизиты доверенности).

Ниже свое полное имя вписывает директор ООО или доверенное лицо. ИП эти строки не заполняет. Заявитель указывает телефон для связи, дату подачи уведомления и расписывается.

Уведомление на УСН при регистрации (образец заполнения)

В течение 30 дней после регистрации

Уведомление, которое подается в течение 30 дней после регистрации ИП или ООО, заполняется точно так же, за исключением двух нюансов:

- коды ИНН и КПП надо указывать, потому что они уже присвоены;

- код признака налогоплательщика отличается, вместо «1» надо вписать «2».

Уведомление на УСН в течение 30 дней после регистрации (образец заполнения)

При переходе с других налоговых режимов

Если на УСН переходит организация или ИП, уже работающие на других режимах, то порядок заполнения будет другим.

Обратите внимание на эти отличия:

- код признака налогоплательщика «3»;

- код даты перехода на УСН – «1», что означает с нового года;

- после слова «где» надо указать год, с которого начинается применение упрощенки;

- заполняются строки для дохода за девять месяцев в году перехода и стоимости ОС (требование распространяется только на организации).

Важно: при переходе ООО с других систем налогообложения действуют такие лимиты: доход за девять месяцев не должен превышать 116,1 млн рублей, а остаточная стоимость ОС – 150 млн рублей. Если цифры выше, то работать на УСН ваша компания не сможет.

Уведомление на УСН при переходе с других систем налогообложения (образец заполнения)

Бесплатная консультация по налогам

Информационное письмо

Как известно, для того чтобы перейти на упрощенную систему налогообложения, предпринимателю достаточно обратиться в налоговую инспекцию по месту своего расположения. Отказать в переходе она никому не имеет права.

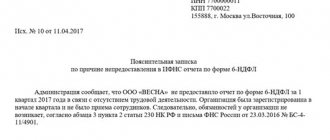

Для того чтобы запросить информацию о поданной заявке на переход, а также узнать, была ли предоставлены декларация от его имени, налогоплательщик (ИП, ООО, ОАО) может направить свой запрос в налоговую инспекцию. А она должна ответить ему, используя специально предусмотренную для этого форму 26.2-7 «Информационное письмо».

Именно оно является главным из приложений к письму о применении УСН для контрагента. Однако, для того чтобы его получить, организации или индивидуальному предпринимателю стоит самостоятельно создавать запрос в налоговую инспекцию.

Важно! Налогоплательщик не обязан запрашивать информационное письмо в налоговой инспекции. Однако для полноценного делового общения в некоторых случаях, это бывает необходимо.

Итоги

Уведомление о возможности применения УСН налоговыми органами не выдается. Однако налогоплательщик в любое время может обратиться в ИФНС с просьбой выдать письменное подтверждение применения УСН. Подтверждение применения УСН налоговый орган выдает в виде информационного письма по форме 26.2-7, в котором указана дата подачи уведомления о переходе на УСН.

Еще больше информации о возможности перехода на УСН см. в рубрике «Переход на УСН».

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 02.11.2012 № ММВ-7-3/[email protected]

- Приказ Минфина России от 02.07.2012 № 99н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Пути взаимодействия

Что касается переписки с контрагентом, то здесь ситуация достаточно щепетильная. Некоторые организации довольствуются минимальным составом предоставленной документации, другие – более расширенным. Бывают такие участники хозяйственного оборота, которые формулируют запросы на не существующие в природе документы. Таким образом, у организации есть три пути взаимодействия с контрагентом, который предъявляет повышенные требования к основаниям для приложений к письму о применении УСН:

- Прекратить сотрудничество.

- Предоставить все бумаги, которые в своем запросе упомянул контрагент.

- Договориться, убедив делового партнера уменьшить список требуемых документов до выполнимого.

Доступный для скачивания образец письма о применении УСН для контрагента можно найти в верхней части этой статьи.

Поменять вариант УСН можно только в определенные сроки

Хотя УСН – это единая система налогообложения, но ее варианты сильно отличаются друг от друга. Кроме того, налоговый период на упрощенке составляет календарный год, поэтому окончательный расчет налога происходит по итогам года.

С учетом этого становится понятным, почему переход с УСН Доходы на вариант УСН Доходы минус расходы и наоборот разрешен только с нового года. Прямое указание на это есть в статье 346.14 НК РФ.

Чтобы поменять систему, надо не позже 31 декабря подать в свою ИФНС уведомление об изменении объекта налогообложения. Например, если вы обратитесь в налоговую до конца текущего года, то смена объекта на УСН произойдет с 2023 года.

Есть еще один неочевидный вариант смены УСН Доходы на УСН Доходы минус расходы и обратно, но он подходит только в первые 30 дней после регистрации бизнеса. Этот способ предложила сама ФНС на своем сайте.

Если вы сначала подали уведомление о переходе на УСН с одним объектом налогообложения, то в течение 30 дней еще можно передумать и подать второе уведомление. Кроме того, надо приложить письмо о том, что первое уведомление аннулируется.

Еще один способ смены объекта налогообложения на УСН в середине года часто рекомендуется в интернете. Если ИП не устраивает его вариант упрощенки, он может сняться с учета, а через несколько дней опять зарегистрироваться. Тогда снова начинает течь 30-дневный срок перехода на УСН, и теперь уже можно выбрать нужный объект налогообложения.

Действительно, закон не запрещает повторной регистрации ИП в течение года, при этом специальной процедуры перехода на УСН в такой ситуации нет.

Но дело в том, что ФНС видит здесь признаки налоговой схемы, потому что единственной причиной закрытия и открытия ИП является снижение фискальной нагрузки. Именно такая ситуация рассматривалось Верховным судом (Определение ВС от 30.06.2015 № 301-КГ15-6512).

Индивидуальный предприниматель решил поменять систему налогообложения, не дожидаясь нового года. Для этого ИП снялся с учета и через короткое время зарегистрировался заново, чтобы перейти с УСН Доходы на УСН Доходы минус расходы.

Однако налоговая инспекция доказала, что в данном случае у ИП не было намерения прекратить предпринимательскую деятельность, а значит, снятие с учета было фиктивным. Переход с УСН Доходы на Доходы минус расходы не признали, и налог доначислили в рамках изначально выбранного объекта налогообложения.

Таким образом, есть только один срок подачи заявления о переходе с УСН Доходы на УСН Доходы минус расходы и обратно: не позднее 31 декабря текущего года. И работать на другом объекте налогообложения можно только в следующем году.