Как известно, с 1 января 2022 года полномочия ФНС разрослись, и теперь она администрирует страховые взносы. В связи с этим поменялись многие реквизиты в платёжке по взносам – КБК, получатель и т.д. По большей части неверное заполнение документа не грозит никакими санкциями компании-плательщику. Ну и ещё — ФНС разнесёт средства правильно, т.к. автоматическая система учёта сама переправит ошибочные графы. Так зачем же бухгалтеру страдать и учить новые правила заполнения?

Ответ. Дело в том, что не все пользуются автоматизированными программами, некоторые отправляют платежное поручение вручную. И банки плательщика могут отклонить такой документ из-за того, что графы заполнены неправильно. В основном стандартизация программного обеспечения банков проводится по инициативе Центробанка. А тот реализует указания Минфина.

Внедрение новых блоков в систему происходит медленно. Соответственно, чтобы не попасть впросак и успеть в срок с платежом, необходимо точно знать, как именно Минфин рекомендует заполнять поля платёжного поручения на соцвзносы.

Многие поля не изменились, но мы рассмотрим их все, чтобы вам не пришлось искать информацию о заполнении платёжных поручений на уплату соцвзносов где-то ещё.

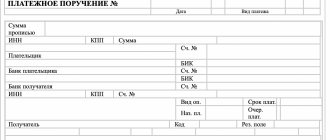

По традиции вначале предлагаем скачать сам образец заполнения платёжного поручения:

- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

ФАЙЛЫ

Необходимо проверить платежные поручения в 2022 году

Необходимо указывать новые реквизиты Федерального казначейства. Хотя я не заметил изменений реквизитов.

Нужно заполнять реквизит «15» платежного поручения — номер счета банка получателя средств, который входит в состав единого казначейского счета (ЕКС).

Реквизиты можно проверить с помощью сервиса сайта ФНС.

Внимание!С 2022 года новые КБК и новый получатель взносов — не ПФР а ИФНС. Даже взносы за декабрь нужно перечислять по новым КБК в ИФНС(кроме взносов ФСС на травматизм). Здесь можно узнать реквизиты вашей ИФНС.

С 2022 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой. Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

С 6 февраля 2022 года в налоговых платежных поручениях организации Москвы и МО должны будут ставить новые реквизиты банка, в поле «Банк плательщика» нужно ставить «ГУ Банка России по ЦФО» и указывать БИК «044525000» .

Платежным поручением или платежка документ банку от имени владельца(клиента) расчетного счета: перевести деньги на другой счет(оплатить товар или услугу, заплатить налоги или страховые взносы, перевести деньги на счет ИП или выплата дивиденда учредителя, перевести заработную плату работникам и т.п. всё есть ниже)

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к. он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён. Также платежки можно сформировать с помощью онлайн-бухгалтерии, .

Где взять платежное поручение бесплатно? Как заполнить платежное поручение? Какие есть виды платежных поручений? Я выложу тут образцы заполнения платежек в Excel для 2019-2020 годов, сделанные с помощью бесплатной программы Бизнес Пак. Это шустрая и простая программа. В ней помимо платежек есть еще куча полезных документов. Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить. Некоторые дополнительные функции в ней платны, но для платежных поручений она бесплатна.

Что значат поля в платежном поручении по страховым взносам

Форма платёжки в ФСС и данные полей не изменились с 2016 года. В этой статье рассмотрим только п/п по взносам в ФНС и распишем, что и куда вписывать. Правила заполнения платёжных поручений, а также бланки для «ручной» сдачи содержатся в приказе Минфина РФ N 107н от 12 ноября 2013 г. «Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ».

Пройдёмся по всем полям:

| Про получателя | ||

| 16 | Получатель | УФК по субъекту РФ, ФНС по регистрации |

| 61 | ИНН получателя | Найти информацию можно на портале ФНС |

| 103 | КПП получателя | |

| 13 – 15, 17 | Банковские реквизиты получателя | |

| Про плательщика | ||

| 8 | Наименование плательщика | |

| 9, 10 – 12 | Банковские реквизиты плательщика | |

| 43 | Печать плательщика, необязательна, если печати у организации нет | Если п/п подаётся электронно через банк-клиент, заполнение данных полей необязательно |

| 44 | Подписи лиц, указанных в банковской карточке подписей (директор, главбух) | |

| 60 | ИНН плательщика | |

| 101 | Статус плательщика | 01 — юрлица, 09 — ИП |

| 102 | КПП плательщика | головной организации или обособленки, в зависимости от того, кто платит |

| 105 | ОКТМО плательщика | Ошибочно мнение, что при «переезде» взноса из Фонда в ФНС ОКТМО изменится. Нет, он остаётся прежним, т.к. это идентификатор плательщика, а не получателя. |

| Про платёж | ||

| 3 | Номер п/п, присвоенный плательщиком | Нумерация начинается либо каждый день, либо продолжается в течение месяца. |

| 4, 62, 71 | Даты, составления п/п, поступления в банк, исполнения | Обычно совершается одним днём |

| 5 | Вид/форма направления платежа – срочно, почтой и т.п. | Можно не проставлять, если платёж идёт через клиент-банк |

| 6, 7 | Сумма перечисления прописью и в цифровом формате | |

| 18 | Вид операции | Перечисление средств по поручению — код 01 |

| 19, 20 и 23 | Без требования банка надо оставлять поля пустыми | |

| 21 | Очерёдность платежа | |

| 22 | Предназначено для указания кода УИН | ставится «0», кроме случаев когда ФНС в требовании об уплате указывает конкретный УИН |

| 24 | Подробное назначение платежа – что, куда, сколько, за какой период | |

| 104 | КБК платежа | Новые КБК по взносам содержатся в приказе Минфина России от 07.12.16 № 230н |

| 106 | Основание (период) платежа | ТП – текущие платежи, за этот год, ЗД – выплата задолженности |

| 107 | Указывается период, за который перечисляются взносы, – месяц, квартал, год. | |

| 108 | Для направляемых в срок соцвзносов ставьте «0» | |

| 109, 110 | Значения полей для взносов = «0» | |

ПФР ФФОМС и ФСС(кроме НСиПЗ)

Назначение платежа: Страховые взносы в ПФР на обязательное пенсионное страхование за март 2022 г. Рег.№071-058-000000

Назначение платежа: Страховые взносы на обязательное медицинское страхование, зачисляемые в бюджет ФФОМС март 2022 г. Рег.№071-058-000000

Назначение платежа: Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в бюджет ФСС РФ за март 2022 г. Рег.№6100000000

Назначение платежа: Страховые взносы на обязательное социальное страхование от несчастных случаем на производстве и профессиональных заболеваний в бюджет ФСС РФ за март 2022 г. Регистрационный номер — 7712355456

Статус плательщика: 01 — для организаций / 09 — для ИП(Если уплата страховых взносов за работников)(письмо ФНС от 03.02.2017 № ЗН-4-1/[email protected])(Приказ Минфина от 5 апреля 2022 года № 58н).

ИНН, КПП и ОКТМО не должны начинаться с нуля. ОКТМО должен быть 8-значным.

В поле 109(дата, ниже «резервного поля», справа) вписывают дату декларации, по которой платят налог. Но при УСН и всех фондах(ПФР, ФСС, ФОМС) ставят 0.

Внимание!С 2022 года новые КБК и новый получатель взносов — не ПФР а ИФНС. Здесь можно узнать реквизиты вашей ИФНС.

Также с 2022 года необходимо указывать период за который оплачиваются взносы — например МС.12.2018.

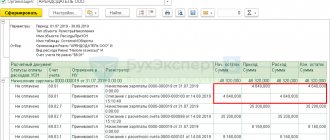

Рис. .

Рис.Образец заполнения платежного поручения(взносы ПФР, ФСС за работников) в Бизнес Пак.

Реквизиты получателя в платежном поручении по страховым взносам

С 2022 года взносы необходимо перечислять:

| КУДА | Кто за что | На что – на какие виды обязательного страхования |

| В Налоговую инспекцию по месту регистрации предпринимателя или фирмы | ИП без работников – «за себя» с собственных доходов |

|

| Юрлицам и ИП, у которых есть наёмные сотрудники, — с начисляемой им зарплаты |

| |

| В ФСС | ИП и юрлица — с зарплаты сотрудников |

|

ФСС НСиПЗ

Назначение платежа: Страховые взносы на обязательное социальное страхование от несчастных случаем на производстве и профессиональных заболеваний в бюджет ФСС РФ за март 2022 г. Регистрационный номер — 7712355456

Статус плательщика: 08(только тут 08, т.к. это единственный взнос который платим не в ИФНС).

ИНН, КПП и ОКТМО не должны начинаться с нуля.

Рис. Образец заполнения платежного поручения(ФСС НСиПЗ) в Excel(скачать).

Сколько времени хранить платёжки?

В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Рис.Образец заполнения платежного поручения(ФСС НСиПЗ) в Бизнес Пак.

Особенности заполнения полей в платёжном поручении

Получатель взносов – поле 16

Как правильно прописать получателя взносов Налоговая служба разъясняла в письме № ЗН-4-1/[email protected] ещё 01.12.2016. Такая информация включается в поля:

- 16 — «Получатель»,

- 61 – «ИНН»,

- 103 – «КПП».

В поле 16 в качестве получателя взносов должна стоять «ваша» налоговая инспекция, та, в которой организация стоит на учёте. Но денежные средства перечисляются не в саму ФНС, а в Федеральное казначейство. Для удобства их «разнесения» — после указания конкретного органа УФК необходимо в скобках кратко назвать инспекцию.

Если платите в столице РФ, то запись будет следующего вида: «УФК по г. Москве (ИФНС России № 16 по г. Москве)».

Поля 61 и 103 – ваши идентификаторы в инспекции, т.е именно по этим данным налоговая поймёт, что это именно вы платите взносы. ИНН и КПП можно увидеть либо в свидетельстве о постановке на учёт в ФНС. Либо в выписке с портала ФНС.

Статус плательщика – поле 101

Правила подбора кода содержатся в приказе Минфина № 107н от 2013 года. Однако, они не однозначны, т.к. законотворцы не рассчитывали, что по ним будут уплачиваться взносы в ФНС. И изменений в него внесено не было в том году.

В конце 2016 и начале этого года в общей неразберихе с платежами, ФНС (совместным с фондами ПФР и ФСС письмом от 26.01.2017 г. № БС-4–11/[email protected]/НП-30–26/947/02-11-10/06–308-П) предлагала плательщикам с работниками в поле 101 указывать код 14 – «налогоплательщик, производящий выплаты физическим лицам». Однако банки отказывались принимать такие п/п, ссылаясь на несоответствие законодательству. И, правда:

- после внесения изменений НК разделяет статусы плательщика налогов и плательщика сборов,

- статус 14 обезличивает плательщика, соединяя в единую массу и юрлиц и ИП.

Для того, чтобы программа обработки начала отличать налоги от сборов по статусу 14, Центробанку необходимо доработать её. Произойдёт это не раньше лета 2022 года.

Что указывать в платёжках до того, в письме № ЗН-4–1/1931 разъяснила 03.02.17 ФНС. Итак, в поле 101 необходимо писать следующие статусы плательщика:

- если взносы перечисляет юрлицо, указывать необходимо статус плательщика 01;

- ИП и сам за себя, и за сотрудников – статус 09

- налоговый агент – 02

- частный нотариус – 10;

- адвокат – 11;

- глава крестьянского хозяйства – 12.

- физическое лицо, перечисляющее взносы за наёмных работников – 13,

- представитель плательщика – 28.

Код бюджетной классификации — поле 104

Поскольку взносы теперь принимает ФНС, то в КБК соответственно изменился код главного администратора доходов бюджета. КГА – первые три цифры в КБК, для налоговой – 182. В письме от 01.12.16 № ЗН-4–1/[email protected] налоговики пояснили, что ошибочное применение КБК 2016 года может привести:

- к неправильному зачислению денег;

- к отказу банка проводить операцию по п/п.

Изменения в законодательство внесены приказом Минфина России от 07.12.16 № 230н. Этим документом необходимо руководствоваться при подборе и написании КБК в п/п по взносам.

КБК взносы ПФР, ФСС за работников

Актуально на 2019-2020 года.

| Вид платежа | КБК по взносам за декабрь 2016 года | КБК по взносам за месяцы 2017-2019 года |

| Взносы на обязательное пенсионное страхование | ||

| Взносы организаций на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0210 160 |

| Пени по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0210 160 |

| Дополнительные пенсионные взносы по списку 1, если тариф не зависит от спецоценки | 182 1 0210 160 | 182 1 0210 160 |

| Пени по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0200 160 |

| Штрафы по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0200 160 |

| Дополнительные пенсионные взносы по списку 1, если тариф зависит от спецоценки | 182 1 0220 160 | 182 1 0220 160 |

| Пени по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0200 160 |

| Штрафы по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0200 160 |

| Дополнительные пенсионные взносы по списку 2, если тариф не зависит от спецоценки | 182 1 0210 160 | 182 1 0210 160 |

| Пени по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0200 160 |

| Штрафы по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0200 160 |

| Дополнительные пенсионные взносы по списку 2, если тариф зависит от спецоценки | 182 1 0220 160 | 182 1 0220 160 |

| Пени по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0200 160 |

| Штрафы по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0200 160 |

| Взносы ИП на обязательное пенсионное страхование (26% от МРОТ) | 182 1 0200 160 | 182 1 0210 160 |

| Пени по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0210 160 |

| Взносы ИП на обязательное пенсионное страхование с доходов свыше 300 тыс. руб. | 182 1 0200 160 | 182 1 0200 160 |

| Пени по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы по взносам на обязательное пенсионное страхование | 182 1 0200 160 | 182 1 0210 160 |

| Взносы на обязательное медицинское страхование | ||

| Взносы организаций на обязательное медицинское страхование | 182 1 0211 160 | 182 1 0213 160 |

| Пени по взносам на обязательное медицинское страхование | 182 1 0211 160 | 182 1 0213 160 |

| Штрафы по взносам на обязательное медицинское страхование | 182 1 0211 160 | 182 1 0213 160 |

| Взносы ИП на обязательное медицинское страхование | 182 1 0211 160 | 182 1 0213 160 |

| Пени по взносам на обязательное медицинское страхование | 182 1 0211 160 | 182 1 0213 160 |

| Штрафы по взносам на обязательное медицинское страхование | 182 1 0211 160 | 182 1 0213 160 |

| Взносы на обязательное социальное страхование | ||

| Взносы на случай нетрудоспособности и материнства | 182 1 0200 160 | 182 1 0210 160 |

| Пени по взносам на случай нетрудоспособности и материнства | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы по взносам на случай нетрудоспособности и материнства | 182 1 0200 160 | 182 1 0210 160 |

| Взносы на случай производственного травматизма и профзаболеваний | 393 1 0200 160 | 393 1 0200 160 |

| Пени по взносам на случай производственного травматизма и профзаболеваний | 393 1 0200 160 | 393 1 0200 160 |

| Штрафы по взносам на случай производственного травматизма и профзаболеваний | 393 1 0200 160 | 393 1 0200 160 |

Сроки оплаты

Перечислить страховые платежи юридическим лицам необходимо до 15-го числа месяца, следующего за отчетным. Если этот день выпадает на выходной или праздничный, дата оплаты переносится на ближайший рабочий день. Например, в 2022 году 15 февраля — вторник, следовательно, никаких переносов не будет.

Для ИП установлены другие сроки:

- ОПС с доходов до 300 000 руб. — до 31.12.2022;

- ОПС с доходов выше 300 000 руб. — до 1 июля года, следующего за отчетным;

- ОМС — до 31.12.2022.

Все платёжки

Смотрите полный список платёжных поручений:

- Описание полей и правил платежных поручений смотрите тут.

- Образец заполнения платежного поручения на уплату УСН в Excel и в Бизнес Пак

- Образец заполнения платежного поручения(НДФЛ за работников) в Excel и в Бизнес Пак

- Образец заполнения платежного поручения на уплату НДС в Excel и в Бизнес Пак

- Образец заполнения платежного поручения на уплату Налога на Имущество в Excel и в Бизнес Пак

- Образец заполнения платежного поручения на уплату Налога на Прибыль в Excel и в Бизнес Пак

- Образец заполнения платежного поручения на уплату Фиксированного взноса ИП(ПФР и ФФОМС) в Excel и в Бизнес Пак

- Образец заполнения платежного поручения(взносы ПФР, ФСС за работников) в Excel и в Бизнес Пак

На что обратить внимание при заполнении платежных поручений

Заполняя платежные поручения, необходимо соблюдать некоторые правила:

- вне зависимости от того, к какому периоду относятся платежи, в 2022 г. средства на обязательное страхование отправляются в ИФНС;

- сумма в платежных поручениях на обязательное страхование указывается в рублях и копейках;

- важно указать период, к которому относится платеж! Для юридических лиц это всегда месяц, формат представлен в примере платежки по страховым перечислениям. Чтобы не ошибаться, не копируйте предыдущий документ. Создавайте каждый раз заново и вдумчиво заполняйте все данные, затем внимательно проверьте в формате печатной формы, так как иначе вы можете пропустить, например, неправильный статус налогоплательщика;

- неправильное указание расчетного счета Казначейства, куда отправляются денежные средства, является поводом не зачислить деньги по назначению;

- особое внимание стоит уделять полю 104, куда вносится КБК. Эти коды часто меняются, поэтому проверяйте их актуальность.

Вот для примера образец платежки для ИП за себя в пенсионный и ОМС в 2022 году (необходимо сделать платеж до конца года, чтобы не было пени и штрафов):

А это образец платежки на ОПС для юридических лиц за 01.2022:

Этот образец — пример платежки по фиксированным страховым взносам в ПФР в 2022 году для ИП за себя на обязательное пенсионное страхование (фиксированный платеж):

Особенности учета затрат по ОСАГО

Нормативное регулирование

Оплата страховой премии в БУ должна учитываться в составе выданных авансов (п. 3, 16 ПБУ 10/99). Расходы на оплату премии не признаются расходами будущих периодов, т. к. это «длящаяся» услуга (п. 3, 16 ПБУ 10/99). Организация имеет право досрочно расторгнуть договорные отношения и вернуть часть уплаченных средств пропорционально оставшемуся сроку действия страховки.

В программе 1С для расчетов по страховым премиям предусмотрен специальный счет 76.01.9 «Платежи (взносы) по прочим видам страхования». Не смотря на то, что уплаченную премию нельзя отнести к расходам будущего периода, счет 76.01.9 имеет субконто Расходы будущих периодов PDF для автоматического равномерного признания расходов при выполнении процедуры Закрытие месяца. Поэтому создавать дополнительно документ учета затрат, например, документ Поступление (акт, накладная) не нужно.

Затраты на страхование признаются расходами по обычным видам деятельности равномерно в отчетном периоде на счетах затрат (п. 5 ПБУ 10/99).

В НУ затраты на оплату страховых премий на обязательное страхование (в т. ч. ОСАГО) включаются в состав косвенных расходов, как прочие расходы, связанные с производством и (или) реализацией (пп. 5 п. 1 ст. 253 НК РФ, п. 2, п. 3 ст. 263 НК РФ).

По договорам страхования, действующим более одного отчетного периода, страховая премия, уплаченная единовременно, учитывается в расходах равномерно в течение срока действия договора, пропорционально количеству календарных дней (п. 6 ст. 272 НК РФ, п. 1, п. 2 ст. 263 НК РФ):

- в пределах страховых тарифов, если они предусмотрены законодательством;

- в сумме фактических расходов, если пределы страховых тарифов не предусмотрены.

Аналитика к счету учета страховых премий

В программе 1С необходимо ввести аналитику к счету 76.01.9 субконто Расходы будущих периодов — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для страховых премий следующий:

- Вид для НУ — Прочие виды страхования;

- Вид актива в балансе — Дебиторская задолженность;

- Сумма — оплаченная сумма страховой премии, списываемая равномерно в течении срока действия договора;

- Признание расходов — По календарным дням;

- Период списания — период страхования;

- Счет затрат — счет учета затрат на страхование;

- Статья затрат — статья затрат, по которой отражается страховая премия в расходах.