Классификация ошибок в РСВ

Налоговиками разработаны коды ошибок, встречающихся при составлении отчета:

Первые цифры кода ошибки

Нарушен порядок подачи отчетности

Неверно указано название файла отчета

Отчетом не пройден форматный контроль

Отчет не прошел логический контроль

Данными отчета не пройдена проверка по справочникам

Уделим максимум внимания коду 040, поскольку большинство интересующих страхователей неточностей объединены под этим шифром.

Чем опасны ошибки

Наибольшая опасность ошибок с соответствующими кодами при выполнении расчета по страховым взносам – возможная недоплата по указанным отчислениям. В результате плательщик может ошибиться с суммой по взносам.

Также это может стать причиной задержки предоставления отчетной документации.

Как следствие таких неточностей – возможные штрафные санкции, наложенные на предприятие государственными налоговыми органами.

Расчет по страховым взносам: код ошибки 0400500003

Уведомление из ИФНС с подобным кодом ошибки говорит о том, что персональные сведения по отдельным сотрудникам не соответствуют данным базы ФНС либо отсутствуют в ней, но при этом несоответствий в суммах взносов не выявлено. Если инспектор указывает только этот шифр ошибки, значит, исправления необходимо внести в третий раздел формы. В приложении к уведомлению ИФНС перечисляет лиц, по данным которых установлены персонифицированные несоответствия (СНИЛС, ФИО, паспорт) и предлагает уточнить их. Что делать страхователю при получении этого документа?

Если ИФНС не принимает Расчет по страховым взносам, а его составитель уверен в правильности указания данных, стоит отправить инспектору копию СЗВ-М с отметкой ПФР или письмо, подтверждающее правдивость представленных сведений, подтвердив их приложенными копиями удостоверяющих личность документов.

Если же составителем РСВ указаны неверные персональные данные, то ему предстоит подать уточненный вариант отчета, иначе страховые взносы этих сотрудников не попадут на их лицевые счета. После выяснения достоверных сведений страхователь составляет уточненный расчет, исправив данные подраздела 3.1 и 3.2.

Пример 1.

Пример 2.

Сотрудник изменил фамилию, а бухгалтер указал устаревшие сведения в РСВ за 9 месяцев 2022. Установив допущенную неточность, он подает корректировочную форму, в которой вносит изменения в подраздел 3.1 и 3.2, но, так как величины доходов и начисленных взносов в первом экземпляре абсолютно верны, другие исправления в отчет не вносятся.

Что означает код ошибки 0400500003

0400500003 — это цифровой код из классификатора ошибок форматно-логического контроля файла, содержащего расчет по взносам. Уведомление из налоговой инспекции с таким кодом ошибки означает, что персональные сведения по отдельным лицам не соответствуют данным из информационной базы налоговиков или отсутствуют в ней.

В приложении к уведомлению налоговики детализируют ошибки, в том числе приводят перечень сведений о физлицах, по которым выявлены несоответствия в персональных данных (СНИЛС, Ф.И.О., ИНН).

Если в расчете нет иных ошибок, кроме ошибки с кодом 0400500003, контролеры высылают страхователю уведомление об уточнении индивидуальных данных (несоответствующих или отсутствующих).

Если вам нужен образец ЕРСВ за 2022 год, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Что делать при получении такого уведомления:

- Страхователю, уверенному в правильности отраженных в расчете персонифицированных сведений, нужно отправить контролерам письмо о том, что данные по сотрудникам достоверны, приложив ксерокопии удостоверяющих личность документов, СНИЛС и ИНН.

- Если по вине страхователя в расчет попали искаженные индивидуальные сведения, ему нужно подать уточненный расчет.

Каким рекомендациям следовать при составлении уточненного расчета, узнайте тут.

Чтобы не ошибиться при заполнении расчета по страховым взносам, воспользуйтесь подсказками экспертов КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Ошибка 0400400011 в расчете по страховым взносам

Уведомление ИФНС о наличии в отчете ошибки 0400400011 свидетельствует о том, что в нем нарушено равенство показателей суммы отчислений, т. е. данные первого и третьего разделов не совпадают. Привести к подобной ошибке, в частности, могут следующие ситуации:

Имеются расхождения между ФИО и СНИЛС, указанных в 3-м разделе;

Совпадения номера СНИЛСа у нескольких сотрудников;

Некорректное отображение отчетных данных (ошибочно внесены отрицательные значения, либо с расхождением в несколько копеек);

В расчете по страховым взносам нет уплаты;

ПФР не передал необходимую информацию для проверки данных в ФНС.

При наличии ошибки 0400400011 подача корректировочной формы обязательна. Для исправления неточности и восстановления равенства между контрольными цифрами обоих разделов, необходимо сначала найти причину, поскольку детали несоответствия налоговики обычно не сообщают. Поэтому придется:

Проверить персональные данные, отраженные в 3-м разделе на достоверность, для чего можно воспользоваться «Личным кабинетом» юрлица или ИП на ]]> сайте ]]> ФНС;

Сравнить величины сводных данных 1-го раздела с суммами в 3-м разделе вплоть до копейки (погрешность в округлении может стать причиной отказа в приеме отчета). Ошибка 0400400011 может возникнуть по разным причинам, но чаще всего становится следствием статистических несовпадений отчетных значений с разницей в несколько копеек. Бухгалтеру следует проявить недюжинную внимательность, чтобы определить несовпадения и избавиться от ошибки (лучше задействовать специальные сервисы для проверки корректности на сайте ФНС: « ]]> TESTER ]]> », « ]]> Налогоплательщик ЮЛ ]]> »).

При обнаружении суммарного несоответствия, необходимо:

удостовериться в правильности подсчетов сумм 1-го раздела;

проверить, все ли сотрудники включены в 3-й раздел расчета;

проверить правильность расчета взносов персонально по каждому работнику, а также все ли выплаты учтены в отчете.

После внесения исправлений проверенный уточненный отчет представляют в ИФНС. Таким образом, подача корректировок является обязательной при выявлении неправильных или неполных сведений, переданных в инспекцию, а также при обнаружении ошибки, повлекшей искажение суммы взносов к уплате.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Код ошибки 0400400007 при подаче расчёта по страховым взносам – что это значит?

Как известно, расчёт по страховым взносам являет собой ежеквартальную форму отчётности, которая сдаётся Страхователем в налоговый орган. В отчёте указываются данные по взносам различных видов – социальном, пенсионном и медицинском обеспечении. Данный отчёт сдаётся всеми предпринимателями и организациями, которые являются страхователями даже в ситуации, когда они нерегулярно платят взносы.

При сдаче РСВ специалист может столкнуться с различными типами ошибок. Интересующая нас ошибка 0400400007 относится к классу ошибки 040 (первые три цифры ошибки) обычно сигнализируя о том, что полученный документ не прошёл логический контроль. То есть система провела сверку по контрольным соотношениям, заполнению требуемых полей, проверке на соответствие документа подаваемой версии отчёта. Если определённый ряд параметров в расчётах не совпадает (не соотносится друг с другом), то такое несовпадение и будет вызывать класс ошибки 040.

Обычно после отправки РСВ приходит уведомление об отказе в приёме, где указан код ошибки 0400400007. Учтите, что корректировочный отчёт в этом случае создавать не надо, так как документ с данной ошибкой считается не поданным, а данные из него не загружаются в базу ФНС. Потому после исправления подавайте отчёт с признаком «первичный», и он будет принят.

Рассматриваемая нами ошибка 0400400007 имеет три основные причины:

- В декларации указан неправильный признак налога (значение элемента или атрибута не соответствует определённому условию). Обычно значений некоторых полей в отправляемой отчёте должны подчиняться определённым требованиям, с которым можно ознакомиться на сайте Федеральной Налоговой Службы https://format.nalog.ru. Ознакомьтесь со списком нормативных документов для отчёта данной типа, выберите нужный налог, период и вид отчёта. Далее выберите опцию «Формат документа», и далее раздел «Состав и структура документа». На признак обязательности элемента может указывать буква «У», означающая наличие особенных условий для какого-либо значения;

Выберите нужный налог и просмотрите требования по заполнению данных

- КПП не проходит проверку в качестве элемента декларации. КПП (Код причины постановки на учёт) и ИНН (индивидуальный налоговый номер) указываются в данном отчёте. Если не заполнить такие данные или указать их некорректно, тогда инспекция не примет отчёт, а вы получите отказ с указанием ошибки 0400400007;

- Пользователь пользуется устаревшей версией программы, в которой не выполнено обновление схемы тестирования отчёта. В этом случае по различным причинам необходимые обновления не установлены в системе, и ответственный специалист пользуется неактуальной версией программы. Это и станет еще одной причиной ошибки 0400400007.

Таким образом, имеются три основные причины, по которым может возникать рассматриваемая нами ошибка в отчёте по страховым взносам. Давайте разберём способы, позволяющие исправить ошибку 0400400007 на вашем ПК.

Это полезно знать: Что такое «Распорядиться переплатой» в личном кабинете налогоплательщика.

Код ошибки 0400400011 «Нарушено условие равенства значения суммы страховых взносов»

Интересоваться конкретикой возникшей проблемы у налогового специалиста обычно бессмысленно, так как анализ отчётности проводит соответствующая программа, и именно она выдаёт упомянутый негативный результат. Конкретные причины ошибки 0400400011 могут быть следующими:

- Некорректные значение отчётных показателей (несовпадение по контрольным суммам, разница на пару копеек и др.); У физических лиц в отчёте совпадают СНИЛС (Страховой номер индивидуального лицевого счёта), у некоторых лиц может оказаться два СНИЛСа и так далее; Также может возникать (её исправления я описал в статье по ссылке); В отчёте есть расхождения между ФИО и СНИЛС; Органы ПФР вовремя не передали необходимые для проверки отчётности данные налоговой службе.

Чтобы избавиться от ошибки 0400400011 рекомендую сделать следующее: Ещё раз внимательно проверьте ваш отчёт, убедитесь, что все цифры «играют», и нет различий в копейках;

Если инспектор указывает только этот шифр ошибки, значит, исправления необходимо внести в третий раздел формы.

В приложении к уведомлению ИФНС перечисляет лиц, по данным которых установлены персонифицированные несоответствия (СНИЛС, ФИО, паспорт) и предлагает уточнить их. Что делать страхователю при получении этого документа?

Если ИФНС не принимает Расчет по страховым взносам, а его составитель уверен в правильности указания данных, стоит отправить инспектору копию с отметкой ПФР или письмо, подтверждающее правдивость представленных сведений, подтвердив их приложенными копиями удостоверяющих личность документов. Если же составителем РСВ указаны неверные персональные данные, то ему предстоит подать уточненный вариант отчета, иначе страховые взносы этих сотрудников не попадут на их лицевые счета.

После выяснения достоверных сведений страхователь составляет уточненный расчет, исправив данные подраздела 3.1 и 3.2.

Пример 1. Налоговая не принимает Расчет по страховым взносам — не найден СНИЛС в базе ИФНС.

Суть и причины дисфункции

Как следует из вышеприведённого текста, проверяющая программа налоговых органов нашла несовпадение в контрольных суммах отчёта, потому выдала ошибку 0400400011. Интересоваться конкретикой возникшей проблемы у налогового специалиста обычно бессмысленно, так как анализ отчётности проводит соответствующая программа, и именно она выдаёт упомянутый негативный результат.

Конкретные причины ошибки могут быть следующими:

- Некорректные значение отчётных показателей (несовпадение по контрольным суммам, разница на пару копеек и др.);

- У физических лиц в отчёте совпадают СНИЛС (Страховой номер индивидуального лицевого счёта), у некоторых лиц может оказаться два СНИЛСа и так далее;

- Также может возникать код ошибки:0400500003 (её исправления я описал в статье по ссылке);

- В отчёте есть расхождения между ФИО и СНИЛС;

- Органы ПФР вовремя не передали необходимые для проверки отчётности данные налоговой службе.

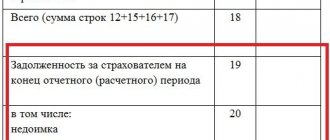

ВНИМАНИЕ! РСВ 2022. Отказы из ФНС

Данные ошибки говорят о том, что в базе ФНС не сходятся суммы указанные в приложении 1 к разделу 1(нарастающий итог с начала года)

Код ошибки 0000000002 Декларация (расчет) содержит ошибки и не принята к обработке

Таким образом, если плательщик не предоставит декларацию в указанные сроки с него будет удержан штраф в размере пяти процентов от суммы, которую необходимо было уплатить, но не менее 1 тысячи рублей.

Налоговая декларация может быть предоставлена плательщиком в виде почтовых отправлений с описанным вложением, а также переслана в электронном виде по специальным каналам связи, используя личный кабинет плательщика.

Разъяснения по отказам ФНС на форму РСВ

- <�ТекстОш>Нарушено условие равенства значения суммы страховых взносов по плательщику страховых взносов совокупной сумме страховых взносов по застрахованным лицам</ТекстОш><�ИдОш>Свед: Пр.1.1 стр.001(привед.тариф)=1 Сумма по гр.1 стр.061 пр.1.1 = 233027.34 Сумма по гр.2 стр.061 пр.1.1 + стр.240 (1,2,3 месяц поп) п.р.3.2.1 = 237977.34 разница = -4950.00</ИдОш>

- <�КодОш>0400400017</КодОш><�ТекстОш>Нарушено условие равенства значения суммы выплат и иных вознаграждений, начисленных в пользу физических лиц, по плательщику страховых взносов совокупной сумме по застрахованным лицам</ТекстОш><�ИдОш>Свед: Пр.1.1 стр.001(привед.тариф)=1 Сумма по гр.1 стр.030 пр.1.1 = 1146892.56 Сумма по гр.2 стр.030 пр.1.1 + стр.210 (1,2,3 месяц поп) п.р.3.2.1 = 1169392.56 разница = -22500.00</ИдОш>

- <�ТекстОш>Нарушено условие равенства значения базы для исчисления страховых взносов по плательщику страховых взносов совокупной сумме по застрахованным лицам</ТекстОш><�ИдОш>Свед: Пр.1.1 стр.001(привед.тариф)=1 Сумма по гр.1 стр.(050 — 051)пр.1.1 = 1059215.17 Сумма по гр.2 стр.(050 — 051)пр.1.1 + стр.220 (1,2,3 месяц поп) п.р.3.2.1 = 1081715.17 разница = -22500.00</ИдОш>

Что означают ошибки. Данные ошибки говорят о том, что в базе ФНС не сходятся суммы указанные в приложении 1 к разделу 1 (нарастающий итог с начала года), с суммой значений, за 3 месяца из приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. Данные проверки реализованы на основании приказа от 18.09.2019 N ММВ-7-11/[email protected] Все перечисленные в письме проверки реализованы в сервисе.

Чтобы не допускать ошибок при заполнении, изучите инструкцию с примером подготовки расчета по страховым взносам.

Аналоги ошибок. Аналогом указанных ошибок полученных от ФНС у нас являются предупреждения типа:

- Должно быть равно сумме значений (030(2) и сумма по столбцу 210 за предыдущие отчетные периоды) по сотрудникам с кодом категории «КК» (= «значение»).

- Разница значений 050(1) — 051(1) (= «значение») должна быть равна 050(2) — 051(2) + ∑значений по столбцу 220 за предыдущие отчетные периоды по сотрудникам с кодом категории «КК» (= «значение»).

Отчитайтесь легко и без ошибок. Удобный сервис для подготовки и сдачи отчётов через интернет. Дарим доступ на 14 дней в Экстерн!

Как проверить наличие ошибок

- Войдите по очереди во все черновики текущего года. Проверьте в них актуальность данных. Актуальными данными считаются данные, принятые в ФНС, с учетом всех корректировок.

Чтобы загрузить последовательно несколько отчетов (корректирующих), не удалив предыдущие данные, рекомендуем импортировать отчеты через меню «Действия» в Разделе 3.

- Войдите в черновик текущего периода и обновите данные за предыдущий период по кнопке в левом нижнем углу «Обновить данные за предыдущий период».

- В разделе 3 переведите все поля в режим авторасчета сумм с помощью кнопки «Действия».

- Суммы в приложениях к разделу 1 приведите в соответствие с разделом 3. Можно воспользоваться автоматическим расчетом разделов.

- Перед отправкой проверьте отчет.

Сверки сумм между 3 и 1 разделами происходят только в том случае, если отчет исходный (на титуле «номер корректировки = 0»). Если отчет корректирующий, можно на время проверки изменить его признак, а после проверки вернуть признак корректировки.

- Если данные во всех периодах актуальны, проверки пройдены, внутри сервиса нет ошибок и предупреждений, но поступает уведомление об отказе (уточнении) с формулировками, указанными выше, вопрос о расхождениях в базе нужно уточнить в ФНС.

Ошибка 0400400018 в расчете по страховым взносам

№ БС-4-11/14022.Как исправить единый расчет по страховым взносамКомпания может получить из инспекции:

В ФНС дали инструкцию на случай, когда ошибка закралась в раздел 3 расчета по страховым взносам.

У бухгалтера всего два варианта. Ошибка в индивидуальных сведенияхЧтобы уточнить персональные данные физлиц в разделе 3 «Персонифицированные сведения о застрахованных лицах», нужно заполнять расчет так:

Инфо Итак, факторы, по которым возникают ошибки в коде 0400400011, могут быть разными, но в основном причина кроется в несовпадении показателей, указанных в отчете.

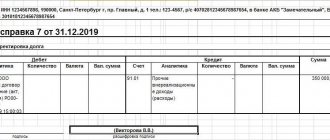

Исправляем ошибку в персональных данных (раздел 3)

Выявленные в персональных сведениях сотрудников ошибки нужно исправить, иначе страховые взносы не попадут на их лицевые счета. После того как страхователь выяснит верные персональные сведения о сотрудниках, которые ранее в расчете были указаны с ошибками, ему нужно уточнить расчет. В титульнике уточненки укажите порядковый номер корректировки.

Раздел 3 заполняйте только на сотрудников, по которым выявлены ошибки. На 1 работника оформите 2 Раздела 3. Алгоритм исправления ошибок в индивидуальных сведениях ФНС описала в письме от 18.07.2017 № БС-4-11/14022 (см. на рисунке ниже):

Код ошибки: 0400400017 в расчете по страховым взносам — как исправить

Ранее раздел 3 мог не заполняться по указанным сотрудникам, так как пособия до полутора лет не облагаются взносами в ПФР. При подаче же данного отчёта в графе 1 упомянутое необлагаемое пособие может быть учтено.

Также описание к ошибке с кодом 0400400017 может иметь более абстрактную текстовую форму: Давайте разберёмся, как решить ошибку при подаче отчётности. Это интересно: Решение ошибки 0400400017 в расчете по страховым взносам может состоять в выполнение ряда нижеизложенных пунктов: Ещё раз тщательно и скрупулезно проверьте все поданные вами данные на актуальность.

Почему возникает ошибка при калькуляции страховых взносов

Обычно данная ошибка возникает при подаче отчёта «Расчёт по страховым взносам» в соответствующее отделение налоговой инспекции. Массовое появление ошибки в подаваемой отчётности датируется началом 2022 года, что связано с письмами ФНС от 13 января 2022 № ГД-4-11/[email protected] и от 29 января 2022 N ГД-4 11/[email protected] о применении новых контрольных соотношений.

Проверка контрольных соотношений была изменена в соответствии с требованиями ФНС

Кроме вышеупомянутого текста ошибки, в тексте сообщения также присутствует указание на выявленную автоматическим комплексом ФНС сумму разницы, к примеру:

В данном случае сумма в гр.1. стр. 030 (сумма выплат сотрудникам за весь год) автоматически сравнивается с суммой указанной в гр.2 стр.030 (сумма выплат за 4 квартал) + значение графы 210 за прошлый период, обычно 9 мес. (обычно подтягивается из базы ФНС). Если программа выявляет разницу, бухгалтер получает ошибку 0400400017.

Если в графе 1 значение больше, тогда, вероятно, в предыдущих периодах не показано в разделе 3 графе 210 необлагаемое пособие (пособие сотрудникам, которые находятся в отпуске по уходу за ребёнком до полутора лет). Ранее раздел 3 мог не заполняться по указанным сотрудникам, так как пособия до полутора лет не облагаются взносами в ПФР. При подаче же данного отчёта в графе 1 упомянутое необлагаемое пособие может быть учтено.

Также описание к ошибке может иметь более абстрактную текстовую форму:

Давайте разберёмся, как решить ошибку при подаче отчётности.

Это интересно: код ошибки 0000000002 – как решить.

Ошибка 0400400011 в расчете по страховым взносам

Такими могут быть CHECKXML+2НДФЛ 2022, «TESTER», «Налогоплательщик ЮЛ», «Контур», «» для пользователей сайт «Бухонлайн», и другие инструменты;Можно позвонить налоговику, который принимает отчеты от Вашей организации и попросить о разъяснении причины отказа.

Налоговики сами советуют с начало пару дней подождать, а только потом уже нести расчет в налоговую инспекцию. При этом налоговая база тоже не застрахована от наличия в ней ошибок, и вполне возможно, что работник фигурирует в ней с совершенно другими данными (ИНН или СНИЛС).

Как исправить ошибку 0400400011

Чтобы избавиться от ошибки рекомендую сделать следующее:

- Ещё раз внимательно проверьте ваш отчёт, убедитесь, что все цифры «играют», и нет различий в копейках;

- Проверьте, не совпадают ли СНИЛС у разных людей, нет ли расхождений между ФИО и СНИЛС физического лица;

- Используйте различные программные инструменты и сервисы для проверки корректности вашей отчётности (CHECKXML+2НДФЛ 2022, «TESTER», «Налогоплательщик ЮЛ», «Контур», «Проверка отчетов онлайн» для пользователей сайт «Бухонлайн», и другие инструменты);

- Позвоните исполнителю налоговой службы и поинтересуйтесь конкретной причиной ошибки. Обычно исполнители не горят желанием разбираться в вашей отчётности (ошибки возникают не только у вас), но, возможно, вам повезёт и вы попадёте на вполне благожелательного налоговика;

- Подождите пару дней. Как я уже упоминал выше, бывают ситуации, когда ПФР вовремя не передаёт соответствующие данные в налоговую службу, потому в отчётах возникают всяческие неточности. В таком случае специалисты налоговой службы рекомендуют пару дней подождать, а потом вновь прийти в налоговую, и попробовать сдать ваш отчёт.

Компьютерная помощь

Первая – общегодовые показатели; Вторая – показатели за первые три квартала с прибавкой к ним суммы за последний квартал. И нашел в результате несоответствие.

Впервые расчет по страховым взносам стал массово приводить к этой неприятности в начале прошлого (2018-го) года, когда государственная налоговая служба начала использовать совершенно новые контрольные соотношения.

Обычно автоматическая программа, используемая при сверке в ФНС, также присылает и саму сумму разницу, которая была обнаружена в процессе. К примеру, причиной того, что возникает ошибка 0400400017, может стать отсутствие в соответствующей строке каких-либо необлагаемых пособий.

Сотрудник организации банально забыл внести такие пособия в квартальных отчетностях, тогда как в общем отчете они оказались учтены.

Ошибка № 3

Если у сотрудника, подлежащего включению в Раздел 3 Расчета по страховым взносам (в отчетном квартале имеется действующий трудовой договор или договор ГПХ), полностью отсутствуют доходы за последние 3 месяца, в таблице 3.2.1 Раздела 3 показатель первой строки графы 120 Месяц ошибочно заполняется значением 0.

Если, например, по сотруднику зарегистрирован Отпуск по уходу за ребенком (Кадры – Отпуска по уходу и возвраты из отпуска) без выплаты пособий или Договор (работы, услуги) (Зарплата – Договоры (в т.ч. авторские)), то Раздел 3 Расчета по страховым взносам будет выглядеть следующим образом.

Такой отчет не пройдет форматно-логический контроль при попытке его отправки. Для устранения ошибки необходимо скачать Внешнюю форму расчета по страховым взносам на странице с номером релиза.

Внешняя форма расчета по страховым взносам доступна для релизов:

- версия 3.1.13 – для релизов 3.1.13.146 и 3.1.13.151;

- версия 3.1.10 – для релизов 3.1.10.376 и 3.1.10.378.

Подробнее см. — Подключение внешней формы отчета в ЗУП 3 на примере РСВ

Когда необходимо подавать уточненный расчет

Подача уточненного расчета необходима, если допущены несоответствия, отмеченные кодом, в отчетных суммах или персональных данных (номерах СНИЛС или ИНН). В этом случае неточности влияют на правильность указания сведений в расчете, поэтому требуется уточнение с новым расчетом.

Срок предоставления уточненного расчета – не позже пяти дней (исключая выходные и праздники) от даты получения соответствующего уведомления от ИФНС.

Ошибка в расчете по страховым взносам, даже если это незначительная неточность, может дорого обойтись предприятию, с назначением штрафных санкций, как самой организации, так и отдельным исполнителям, по чьей вине была допущенная данная оплошность.

Поэтому при выполнении расчета по страховым взносам и сдаче отчетности важно исключить любые ошибки, детально проверяя правильность внесения сведений перед отправкой отчетной формы.

Как исправить ФНС расчет по страховым взносам

Если проблема, на которую указывает код, связана с неправильным указанием в расчете фамилии работника (в том числе по причине смены), ответственному сотруднику предприятия необходимо подготовить и направить в налоговые органы уточняющую корректировочную форму, с изменением в подразделах 3.1 и 3.2.

В данной ситуации код показывает, что показатели доходов и суммы по отчисляемым страховым взносам указаны верно, поэтому дополнительные документы предоставлять нет необходимости.