Кто обязан сдавать расчет по страховым взносам

Лица, выплачивающие вознаграждения работникам, обязаны ежеквартально отчитываться по начисленным страховым взносам (ст. 431 НК РФ). Отсутствие выплат сотрудникам не освобождает организацию от предоставления отчета в инспекцию. Минфин и ФНС разъясняют, нужно ли сдавать нулевой расчет по страховым взносам при отсутствии работников (письмо Минфина № 03-15-07/17273 от 24.03.2017, письмо ФНС № ГД-4-11/[email protected] от 02.04.2018).

Необходимость сдавать расчет не отменяется, даже если обязанности генерального директора исполняет единственный собственник без заключения трудового договора, а иных сотрудников в организации пока нет. В расчете по страховым, если у 1 человека нет начислений, в разделе 3 приводят персонифицированные сведения о генеральном директоре.

Используйте бесплатно инструкцию по заполнению расчета по страховым взносам от КонсультантПлюс. Эксперты рассказали, как правильно заполнять формы в разных ситуациях.

Форма РСВ для нулевого отчета

При отсутствии деятельности используется установленная форма «Расчета по страховым взносам» 2022 г. Бланк нулевой отчетности тот же, что и для обычного Расчета: вместе с Порядком заполнения он утвержден приказом от 18.09.2019 № ММВ-7-11/[email protected] (в ред. от 15.10.2020). Отчитываться на бумаге разрешено компаниям и ИП, у которых численность персонала не превышает 10 человек, остальные должны соблюдать электронный формат. При отсутствии деятельности количество работающих лиц обычно не превышает установленный показатель, поэтому можно выбрать как электронную, так и бумажную форму. При этом подаются не все листы Расчета, а только некоторые из них.

Сдают ли РСВ предприниматели без работников

Плательщиками соцвзносов признаются не только организации, но и индивидуальные предприниматели. Предприниматель вправе нанимать работников, но иногда ведет предпринимательскую деятельность и без привлечения сотрудников. Индивидуальному предпринимателю нужно ли сдавать РСВ, если нет сотрудников, — нет, в этом случае сотрудники налоговой службы вправе потребовать объяснений. Поясните им в письменной форме, что вы работаете без привлечения наемных сотрудников.

Если у ИП сотрудники есть, но они не работают (в отпуске без сохранения заработной платы, в декрете), то предприниматель сдает нулевую отчетность.

По какой форме сдавать расчет по страховым взносам

В 2022 используется новая форма, по которой необходимо заполнить нулевую РСВ за 4 квартал 2022 года, утвержденная Приказом ФНС № ММВ-7-11/[email protected] от 18.09.2019 в редакции Приказа № ЕД-7-11/[email protected] от 15.10.2020. В нем же, в приложении 2, подробно описаны правила и порядок заполнения отчетной формы, в том числе как заполнить РСВ, если зарплата не начислялась и не выплачивалась сотрудникам.

ВАЖНО!

Отчетность в 2022 году сдавайте по обновленной форме. Новый бланк утвержден Приказом ФНС № ЕД-7-11/[email protected] от 15.10.2020. Основное изменение в структуре РСВ — включение в титульный лист сведений о среднесписочной численности сотрудников.

РСВ сдают в налоговую инспекцию по месту нахождения организации. Кроме этого расчета, плательщики страховых взносов в обязательном порядке подают еще два отчета по персонифицированному учету в Пенсионный фонд РФ:

- ежемесячно — СЗВ-М;

- ежегодно — СЗВ-СТАЖ.

Льготные тарифы по страховым взносам для предприятий

Затронувшая нашу страну коронавирусная инфекция, явилась причиной множества изменений в размеренной жизни налогоплательщиков. Изначально было принято решение о снижении тарифа страховых взносов до 15 % для представителей малого и среднего бизнеса

После было принято установить нулевой тариф страховых взносов за II квартал 2022 года. Такой тариф будет применяться ко взносам по обязательному медицинскому, пенсионному и социальному страхованию. Нулевая ставка по взносам будет применяться к юридическим лицам, осуществляющим свою деятельность в отраслях, наиболее пострадавших в период пандемии коронавируса.

Из вышесказанного выходит, что расчет по страховым взносам будет предоставляться организациями в налоговую инспекцию по трем видам тарифов: обычный, пониженный и нулевой.

Как сдать нулевой расчет

Начиная с 2022 года, расчет по страховым взносам предоставляется в налоговую инспекцию по местонахождению организации. Ранее расчет сдавали в ПФР.

Вот как заполнить нулевой РСВ, если нет сотрудников в организации, и сдать его в ИФНС (ст. 431 НК РФ):

- почтой;

- в электронном виде по ТКС;

- при личном визите в налоговую инспекцию.

РСВ сдается на бумаге, только если численность работников компании не превышает 10 человек (п. 10 ст. 431 НК РФ).

Пример

ООО «Компания» не ведет деятельность. В штате компании 26 работников. Все они находятся в отпуске без сохранения зарплаты с 01.01.2021. Руководитель обратился в ИФНС за уточнением, сдается ли расчет по страховым взносам, если нет начисления зарплаты, и инспектор подтвердил обязанность сдачи нулевой формы.ООО отправляет расчет в электронной форме через оператора ТКС, подписав электронной цифровой подписью уполномоченного лица. Сервис отправки отчетности проверяет, насколько корректно заполнен расчет. Если после заполнения не выгружается РСВ, необходимо проверить правильность.

В каких случаях представляется РСВ нулевой

Согласно п.7 ст. 431 и пп.1 п. 1 ст. 419 НК РФ Расчет по страхвзносам обязаны представлять юридические лица и ИП, выплачивающие доходы физлицам. При этом к облагаемым выплатам относят:

- зарплату наемных работников;

- вознаграждение по договорам ГПХ.

Получается, что юридические лица в любом случае относятся к плательщикам взносов, поэтому отчетность обязаны представить даже при отсутствии выплат.

С ИП дело обстоит иначе: он может вести деятельность самостоятельно, в одиночку, не привлекая сторонних работников. Поэтому расчет по страховым взносам нулевой в 2022 г. с предпринимателя будут требовать только в том случае, если он уже заявлялся ранее как работодатель, то есть:

- подавал РСВ в предыдущие годы;

- зарегистрирован как работодатель в ФСС;

- представлял в ПФР форму СЗВ-М.

ИП, никогда не нанимавшие работников и не заключавшие договоры ГПХ, «Расчет по страховым взносам» нулевой могут не представлять. С такой позицией согласны, например, в УФНС России по Удмуртской Республике, опубликовавшем свои разъяснения 17.08.2017 на официальном сайте.

Согласно разъяснениям из письма ФНС от 03.04.2017 № БС-4-11/6174, нулевой расчет позволяет отделить плательщиков взносов, нарушающих сроки сдачи Расчета, от тех, кто в соответствующем периоде не производил выплат работникам и не начислял взносы, т.е. фактически не вел деятельность, и поэтому налоговики требуют РСВ со всех страхователей, включая ИП, кто когда-либо производил выплаты физлицам.

Когда сдавать РСВ

Расчет подается в налоговую не позднее 30-го числа месяца, следующего за отчетным кварталом. Если последний день сдачи приходится на нерабочий выходной или праздничный день, то срок сдачи переносится на следующий первый рабочий день (п. 7 ст. 6.1 НК РФ).

Сроки сдачи нулевой РСВ в 2022 году (п. 7 ст. 431 НК РФ):

| Период | Последний день сдачи |

| 1 квартал 2021 | 30.04.2021 |

| Полугодие 2021 | 30.07.2021 |

| 9 месяцев 2021 | 01.11.2021 |

| 2021 год | 31.01.2022 |

| 1 квартал 2022 | 04.05.2022 |

| Полугодие 2022 | 01.08.2022 |

| 9 месяцев 2022 | 31.10.2022 |

| 2022 год | 30.01.2023 |

Как сдавать нулевой РСВ в 2022 году

«Нулёвка» по взносам сдаётся в те же сроки, что и обычный расчёт— не позднее 30-го числа месяца после отчётного периода. Отчётный период — квартал.

Сдать РСВ, в том числе нулевой, за последний квартал 2022 года нужно до 1 февраля 2022 года.

Чтобы сдать нулевой расчёт страховых взносов в 2022 году, необходимо:

- заполнить бланк расчёта (начиная с первой отчётной кампании 2021 года применяется новый бланк, утв. приказом от 15 октября 2020 года № ЕД-7-11/[email protected]);

- проверить правильность внесённых данных;

- отправить расчёт налоговикам не позднее 30-го числа месяца, следующего за окончанием квартала (п. 7 ст. 431 НК РФ).

Заполнение нулевого РСВ практически не отличается от заполнения этого отчёта при наличии выплат сотрудникам — отличие только в объёме заносимых данных. В отчёте будет важная информация о сотрудниках: данные для начисления стажа в ПФР в разделе персонифицированного учёта. Основанием для начисления такого стажа может быть неоплачиваемый отпуск, декрет, больничный.

В нулевом отчёте РСВ необязательно заполнять все страницы. Достаточно заполнить следующие разделы:

- титульный лист — его заполнение не отличается от заполнения расчёта с данными по начислению взносов за отчётный период;

- раздел 1: подразделы 1.1 и 1.2 и приложения № 1 и 2 — в них проставляются нули вместо сумм начислений по страховым взносам и данным базы для начисления;

- раздел 3 — здесь указываются данные персонифицированного учёта на каждое физическое лицо.

Образец заполнения нулевого отчёта РСВ

Организации и предприниматели подают нулевой расчёт инспекцию по месту учёта. Способ сдачи отчёта зависит от численности физлиц-получателей выплат и иных вознаграждений за текущий отчётный период:

- 10 человек и меньше – в электронном виде или на бумаге;

- больше 10 человек – строго в электронном виде.

Сдавать отчётность по налогам и взносам удобнее в электронном виде. Подключите веб-сервис «Астрал Отчёт 5.0» и сдавайте отчётность в вовремя и без ошибок, даже если временно приостановили деятельность предприятия. А для тех, кто ведёт бухучёт в программах «1С: Предприятие», есть «1С-Отчётность». Все направления сдачи отчётности, работа с ЭЛН и электронными трудовыми книжками станут удобным дополнениям к функциям учётной системы.

Какие предусмотрены санкции за несдачу РСВ

Отчет по страховым взносам сдают в бумажном или электронном виде (ст. 431 НК РФ). Если организация нарушит срок, порядок или форму сдачи, налоговики выпишут штраф. В НК РФ не указано напрямую, нужно ли сдавать нулевой РСВ, если нет работников, но, по законодательной логике, предприниматели без наемных служащих отчетность не сдают. Чтобы избежать штрафов, направьте письменное пояснение в территориальную ИФНС.

Несмотря на то, что компания, не ведущая деятельность, отражает в отчетности нулевые показатели, к ней налоговики вправе применить следующие санкции:

- минимальный штраф за несдачу отчета — 1000 руб. (статья 119 НК РФ);

- административный штраф на должностное лицо организации — от 300 до 500 руб. (статья 15.5 КоАП РФ);

- приостановление операций по банковским счетам (пункт 6 статьи 6.1, пункт 3.2 статьи 76 НК РФ);

- штраф за несоблюдение электронной формы сдачи отчета — 200 руб. (статья 119.1 НК РФ).

Кто сдает нулевой РСВ

Отчет по страховым взносам сдают все организации и индивидуальные предприниматели с наемными работниками, вне зависимости от того, осуществлялись ли выплаты сотрудникам в отчетном периоде. Кроме того, обязательна сдача нулевого расчета по страховым взносам без сотрудников в 2022 году. Если в компании обязанности генерального директора исполняет единственный учредитель, на него все равно необходимо предоставить форму в контролирующие органы. В случае заключения индивидуальным предпринимателем договоров ГПХ с физическими лицами он обязан предоставлять расчет в ФНС.

Исключением является ИП без работников — сдает РСВ с нулевыми показателями по желанию. Фактически ИП без работников сдавать расчет в ФНС не требуется.

Эксперты КонсультантПлюс разобрали, как сдавать РСВ. Используйте эти инструкции бесплатно.

Как правильно заполнить РСВ

В Приказе № ММВ-7-11/[email protected] перечислено, какие разделы нулевой РСВ сдавать обязательно для налогоплательщиков:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

В отчете необходимо указать наименование, ИНН и КПП организации, период, за который сдается расчет, и код налогового органа. Во всех полях с показателями сумм проставьте нули. В разделе 3 указываются данные работников организации (как минимум генерального директора). В связи с отсутствием начислений подраздел 3.2 заполнять не нужно.

Как заполнить «нулевку»

Правила заполнения нулевого РСВ при отсутствии работников не отличаются от методики формирования расчета в случае осуществления выплат и начисления страховых взносов. Уменьшается только объем вносимых данных.

Вот инструкция, как заполнить РСВ, если зарплата не начислялась (обязательные разделы).

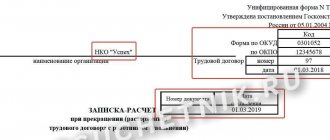

Титульный лист. На нем указываются основные реквизиты юридического лица, среднесписочная численность персонала и код экономической деятельности.

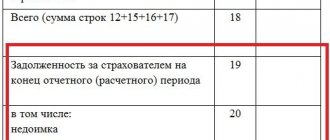

Раздел 1. Блок отражает обобщенные суммы начисленных страховых взносов за отчетный период. В ячейках, предназначенных для числовых показателей, следует указать «0». В остальных случаях необходимо поставить прочерк, если документ предоставляется на бумаге. Чтобы избежать ошибок при сдаче формы, рекомендуется заполнить строки, предназначенные для КБК. В нулевом расчете в строке «Тип плательщика» укажите значение «2».

Актуальный образец РСВ без начисления за 4 квартал 2021 года:

Раздел 3. В блок вносятся данные персонифицированного учета по каждому застрахованному физическому лицу. Перед заполнением раздела уточните у сотрудников их ИНН, СНИЛС, паспортные данные.

Прикладывать к расчету пояснительную записку не требуется. В случае возникновения вопросов или выявления несоответствий налоговая инспекция направит в адрес организации соответствующее требование.

Эксперты КонсультантПлюс разобрали, как заполнить и предоставить в налоговый орган расчет по страховым взносам за отчетные (расчетный) периоды 2022 года. Используйте эти инструкции бесплатно.