Компании на ОСНО для налогового учета НДС применяют счет-фактуру (СЧФ). Универсальный передаточный документ (УПД) применяется значительно реже, несмотря на способность заменять собой несколько документов: СЧФ и первичную документацию БУ. Что мешает повсеместно применять УПД? Можно ли применять одновременно оба документа и в каких случаях? В каких случаях предпочтительно использовать счет-фактуру? Разберемся.

В каком порядке заполняется форма универсального передаточного документа?

УПД и СЧФ

Счет-фактура – документ НУ. Он подтверждает отпуск товара покупателю, оказание ему услуг, производство работ по операциям, облагаемым НДС, больше нигде не применяется. Реквизиты СЧФ содержат сведения:

- о предмете сделки;

- о стране его происхождения;

- о сумме;

- о количественных характеристиках хозяйственной операции;

- о ставке налога;

- об акцизе;

- о соответствующей группе товаров;

- позволяющие идентифицировать налогоплательщиков.

Кто и в каких случаях выставляет счета-фактуры?

Информация, содержащаяся в СЧФ, применяется для расчетов по НДС и контроля этих операций. К СЧФ при оформлении отпуска товара прилагается документ БУ: товарная накладная, акт приема-передачи и пр.

Универсальный передаточный документ (УПД) — бланк, созданный на базе СЧФ. Все сведения из СЧФ отражаются в УПД. Для удобства «зона счета-фактуры» выделена темным контуром. Помимо этого, в УПД присутствуют сведения на отпуск ТМЦ (акта, товарной накладной, частично — ТТН, документа на отпуск материалов ф. М-11 и пр.), т.е. информация, когда произведена отгрузка, кто из должностных лиц взял за нее ответственность и скрепил своей подписью, на основании какого договора произведена отгрузка.

Как отразить УПД в книге покупок, книге продаж, журнале учета счетов-фактур?

УПД может использоваться как в БУ, так и в НУ. Характер использования помечается цифрой (1 или 2) – в левой части бланка, вверху:

- При статусе 1 УПД исполняет роль одновременно счета-фактуры и документа, подтверждающего передачу.

- При статусе 2 УПД заполняется только как документ БУ.

Очевидно, что СЧФ может быть заменен УПД с одновременным сокращением документооборота. Однако полного замещения в практике учета не происходит. Этому есть объективные причины.

Как оформить УПД вместо акта выполненных работ

Процесс оформления этого документа может предполагать как использование рекомендованного формата, так и добавление в бланк отдельных необходимых для проведения определенных сделок строк. При этом не допускается удаление обязательны граф по Приложению 4 к Письму. Указывая информацию в графе «Статус», следует придерживаться такого порядка:

- Код «1» нужно указывать только в том случае, если бланк будет использоваться одновременно в роли счет-фактуры и акта. Это означает, что потребуется указание информации как в разделе счета-фактуры, так и в дополнительном первичном разделе;

- Код «2» используется в случае применения универсального протокола лишь как акта. В этом случае допускается не заполнение строк, касающихся НДС.

В основном разделе УПД вписываются строчки из счет-фактуры. Формат такого бланка был утвержден Постановлением № 1137 от 26 декабря 2011 года. В эту часть документа лицо, выступающее в роли налогоплательщика, не имеет права вносить какие-либо изменения.

В дополнительном разделе в обязательном порядке указываются реквизиты, которые предусмотрены ФЗ № 402 для первички. В этот раздел при необходимости допускается добавление дополнительных строк исходя из специфических особенностей хозяйственной деятельности коммерческой структуры.

УПД или СЧФ?

Письмом №ММВ-20-3/96 от 21-10-13 г. налоговая служба рекомендует применять УПД в учете, а применение счетов-фактур закреплено в НК РФ как обязательное. При выборе документа, фиксирующего суммы по НДС, налогоплательщики зачастую отказываются от УПД именно по той причине.

Есть и более веские поводы, указывающие, что счет-фактуру заменять УПД нецелесообразно:

- Ограничения по формату УПД. Согласно законодательству УПД в бумажном виде может использоваться комплексно в НУ и БУ либо только как документ БУ. Исключительно как счет-фактуру его использовать можно только электронно (согласно Пр. №ММВ-7-15/155 от 24-03-16 г.).

- Авансовые платежи. В письме №ММВ-20-3/96 зафиксированы случаи, при которых используется УПД (отгрузка товаров, передача имущественных прав, оказание услуг). Авансовые платежи в списке не упомянуты. На аванс выставляется только счет-фактура (ст. 168-3 НК РФ).

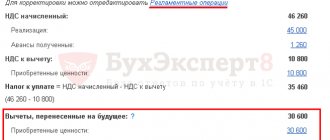

- Корректировки. Изменения стоимости, количества ТМЦ, имущественных прав ведут к необходимости использования корректировочного счета-фактуры. В БУ обычно составляется и подписывается акт или подобный ему документ, отражающий разницу первоначальных и измененных показателей, согласие сторон на изменение условий отгрузки (т.н. кредит-нота и аналогичные ей). При использовании корректировочного УПД все эти сведения (корректировки по НДС, корректировки на разницу показателей) придется отражать в одном документе. Учитывая, что на практике ситуации хозяйственной жизни имеют множество нюансов, это может вызывать затруднения и замедлять оформление документов. Оформить два разных документа, внести в них корректировки и зарегистрировать намного проще.

- Исправления. При необходимости исправить данные счета-фактуры выписывают новый экземпляр (Правила заполнения СЧФ, п. 7, Пост. Прав. №1137), при этом номер и дату документа менять нельзя. Исправления в бухгалтерских документах вносить проще, например, цифровую информацию просто зачеркивают, помечают дату исправления, и рядом с записью ставит подпись ответственное лицо. Как и в предыдущем случае, здесь проще использовать СЧФ и первичные документы БУ по сделке порознь.

Кроме того, структура бухгалтерской службы на некоторых предприятиях (сельскохозяйственных, производственных) предполагает использование нескольких экземпляров первичных бухгалтерских документов, например, в складском учете и сводных отчетах ответственных лиц подразделений используется одна и та же накладная. Применение УПД в этом случае не имеет смысла.

Вопрос: Возможно ли при возврате товара выставить корректировочный счет-фактуру, если при его продаже выставлялся УПД, и наоборот — выставлять УКД вместо счета-фактуры и накладной? Посмотреть ответ

Универсальный передаточный документ, с этой точки зрения, рекомендуется применять в малом и среднем бизнесе, при наличии ограниченного числа хозяйственных операций и небольшого штата учетных работников.

Важно! Применение УПД, как и применение счетов-фактур, необходимо отразить в учетной политике организации. Целесообразно утвердить локальным нормативным актом используемую форму УПД (корректировочного УПД). При переходе на УПД в середине года следует вводить дополнения к учетной политике до начала налогового периода.

Вид универсального документа

ВАЖНО!

Бланк УПД был предложен в письме ФНС России от 21.10.2013 № ММВ-20-3/96.

За основу универсального передаточного документа был взят бланк счета-фактуры. В 2022 году в него были внесены некоторые изменения, и в 2022 году актуальна следующая форма УПД:

Почему мы указали, что бланк был именно предложен ФНС? Дело в том, что с 2013 года безусловное применение унифицированных форм документов отменено. Стали использовать бланки относительно свободных форм. Но в любом случае, при составлении таких документов необходимо соблюдать только следующие условия:

- в документе есть обязательные реквизиты (их перечень утвержден законом);

- форма документа утверждена и закреплена в учетной политике предприятия;

- в договоре с контрагентом оговорено применение данной формы закрывающего сделку документа.

Выписывают УПД вместо акта выполненных работ (акта оказанных услуг или товарной накладной) и счета-фактуры. Поэтому обязательные реквизиты УПД представляют собой компиляцию обязательных реквизитов первички и счета-фактуры.

Что должна содержать в себе бухгалтерская первичка (акт выполненных работ/оказанных услуг/накладная), установлено Федеральным законом от 06.12.2011 № 402-ФЗ о бухучете. А вид счета-фактуры прописан в ст. 169 НК РФ. С 1 июля 2022 года были внесены изменения в бланк счета-фактуры, поэтому аналогичные корректировки должны быть в УПД.

Образец УПД со всеми необходимыми реквизитами и данными можно посмотреть в нашей статье «Универсальный передаточный документ (УПД) с 1 июля 2022 года: заполненный образец».

Можно ли использовать два документа одновременно?

Могут возникать ситуации, при которых встает вопрос об одновременном использовании УПД и СЧФ. Например, один контрагент требует оформить сделку счетом-фактурой и товарной накладной, а другой согласен на обмен УПД. С точки зрения законодательства, оба варианта вполне легитимны и могут применяться в одной организации.

Применение одного из вариантов оформления возможно в рамках одного договора, т.е. все отгрузки по одному договору могут, например, оформляться пакетом документов «СЧФ + накладная», а по другому договору – УПД, заполненным в соответствии со статусом «1». Разные партии в рамках одного договора могут оформляться как пакетом документов «СЧФ + первичный документ БУ», так и УПД со статусом «1» (по тексту письма №ГД-4-3/8963 ФНС от 27-05-15 г.).

В НУ эти суммы признаются и в целях расчета налога на прибыль, одновременно с учетом по НДС.

Применение УПД не накладывает ограничений на использование в документообороте других учетных форм. Теоретически нет законодательного запрета и на использование УПД со статусом «2» с одновременным оформлением счета-фактуры.

Главное

- УПД целесообразно применять при ограниченном документообороте и объемах хозяйственных операций.

- СЧФ может применяться в пакете с документами БУ подтверждающего характера практически повсеместно.

- В ряде случаев заменить счет-фактуру УПД невозможно.

- Применение двух видов документов в рамках разных партий по договору либо в рамках разных договоров законом не запрещено.

- В законодательстве не содержится запрета также на одновременное использование УПД и любых иных документов.

Функции УПД

В современном учете повсеместно используют УПД. Эта аббревиатура расшифровывается как – универсальный передаточный документ. Однако он был введен в оборот не так давно – всего лишь в 2013 году.

Основная цель УПД – уменьшение количества документов, оформляемых по одной сделке. Наиболее актуален такой документ для фирм, которые занимаются выполнением работ и для этого одновременно продают клиенту свой товар или продукцию. Почему так происходит, рассмотрим дальше.

Каким образом УПД уменьшает количество документов? Суть в том, что его основная функция – совмещение в себе первички и счета-фактуры. УПД заменяет выдаваемые по сделке акт выполненных работ/акт на оказанные услуги или товарную накладную в сочетании со счетом-фактурой.

По какой форме заполнять УПД

Бланк УПД предложен в письме ФНС России от 21.10.2013 № ММВ-20-3/96 и создан на основе формы счета-фактуры.

Бланк УПД применяют как для подтверждения факта оказания услуг, так и для подтверждения отгрузки товаров. Более того, в одном УПД можно отразить как отгрузку товаров, так и оказание услуг.

Унифицированные формы документов отменены, поэтому необязательно строго придерживаться приведенной формы. Можно вносить свои коррективы, но с сохранением тех реквизитов, которые считаются обязательными.

К обязательным реквизитам отнесён реквизит «Статус».

Отметим особенности заполнения некоторых граф УПД при услугах:

- код товара/работ/услуг в УПД (графа Б)– необязательный реквизит. Также здесь артикул – для товаров, а код вида деятельности – для работ/услуг;

- код вида товара (графа 1а) – для экспортеров в страны ЕАЭС (по услугам не заполняют);

- единица измерения (графы 2, 2а) – для услуг не заполняют;

- страна происхождения товара (графы 10, 10а) – для услуг не заполняют.

Особенности применения УПД

При составлении УПД следует помнить о следующих особенностях применения этого документа:

- недопустима замена универсальным передаточным документом счета-фактуры на аванс, так как при выставлении авансового счета-фактуры отсутствуют основания для составления первичного документа;

ВАЖНО!

Счет-фактура может быть только первичным документом и не может быть только счетом-фактурой. Здесь же уточним, что можно выставить счет-фактуру и УПД одновременно, где УПД будет иметь статус «2» и выступать только в качестве первичного документа.

- применение УПД не обязательно. Организация может использовать УПД или пакет, состоящий из первички + счет-фактура. Более того, с разными контрагентами можно пользоваться разными комплектами документов;

- в УПД можно одновременно включать не только данные о товаре, но и о выполненных работах или оказанных услугах.

И здесь мы подошли к ответу на вопрос, заданному в начале статьи: почему же УПД так выгоден тем, кто выполняет работы.

УПД (универсальный передаточный документ)

Уже довольно продолжительное время налоговые органы рассматривали вопрос по упрощению первичной документации в компании, так как многие документы могут дублировать друг друга, как частично, так и полностью. Поэтому было принято решение по использованию такого универсального документа, как УПД.

Само наименование данного документа говорит о том, что данный документ используется для достижений внешних, а не внутренних целей. Внешне данный документ напоминает счет-фактуру, так как именно на основе счет-фактуры он и был разработан. Но помимо реквизитов счет-фактуры в документе также могут содержаться и реквизиты товарной накладной (

Чем хорош УПД для выполняющих работы

Например, организация занимается установкой оборудования для заказчика. При этом она должна оформить в качестве закрывающих документов:

- товарную накладную на оборудование + счет-фактуру;

- акт выполненных работ + счет-фактуру.

Если организация находится на упрощенной системе налогообложения, количество документов меньше:

- Товарная накладная.

- Акт выполненных работ.

Какой пакет документов дать заказчику? Накладные, акты, счета-фактуры или УПД? На наш взгляд ответ очевиден: один УПД вместо четырех (или двух) документов.

Приведем образцы заполнения УПД для применяющих основную систему налогообложения (ОСН) и для упрощенцев.

ПРИМЕР

Пусть ООО «Принцип» занимается установкой оборудования на транспортные средства заказчика.

Так выглядит УПД ООО «Принцип», если фирма находится на ОСНО:

ОБРАЗЕЦ УПД ДЛЯ ОБЩЕГО РЕЖИМА

Рассмотрим УПД ООО «Принцип», если оно применяет УСН:

ОБРАЗЕЦ УПД ДЛЯ УСН

Применение УПД упрощенцем

Так как говорим о применении УПД вместо счета-фактуры, возникает закономерный вопрос: может ли упрощенец использовать УПД вместо акта выполненных работ?

Да, может. Несмотря на то, что упрощенец не выставляет счета-фактуры.

При применении УПД для выполненных работ упрощенец должен внимательно отнестись к заполнению этого документа, а именно – к полю «Статус» (применяющий УСН должен использовать только статус «2»).

Об указании статусов в УПД узнайте из нашей статьи «Что означает статус в УПД».