Зачем проводить сверку долгов

Сверка долгов и корректировка ошибок необходимы для проведения внутренней проверки. Стороны сверяются с целью выявления ошибок в бухгалтерском учете и отражении операций. К сожалению, механические ошибки неизбежны, поэтому для их контроля и предупреждения нужна сверка. Если данные у организации и контрагента совпадают, значит, учет ведется правильно. При обнаружении ошибок будет проводиться корректировка задолженности.

Сверку также можно проводить в следующих случаях:

- при анализе взаиморасчетов для составления итоговой отчетности за год;

- при завершении взаиморасчетов и закрытии контракта с поставщиком;

- при взаимозачетах в ситуации, когда организация заключила с исполнителем несколько контрактов, и по таким соглашениям образовалась и дебиторская, и кредиторская задолженность;

- при выявлении величины образовавшейся дебиторской или кредиторской задолженности, по которой планируется обращение в судебные инстанции за невыполнение требований договора;

- при иных случаях, определенных самой организацией.

Применение документа «Корректировка долга» в 1С: Бухгалтерии предприятия 8

Опубликовано 11.01.2018 22:45 Автор: Administrator В этой статье я хочу рассказать про документ «Корректировка долга» и работу с ним в программе 1С: Бухгалтерия предприятия 8. Прежде всего, рассмотрим ситуации, в которых целесообразно его применять, а также поговорим о том, как правильно это сделать. Я надеюсь, что статья поможет вам разобраться в нюансах корректировки взаиморасчетов с контрагентами в 1С и снизит количество ручных операций в ваших базах.

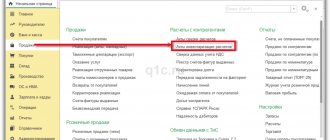

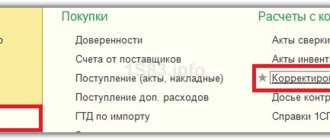

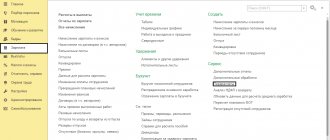

Документ находится во вкладках Продажи/Покупки — Расчеты с контрагентами — Корректировка долга.

Он предназначен для корректировки расчетов с контрагентами, т. е. если при формировании ОСВ по 60, 62 или 76 счетам мы видим некорректное сальдо, не зачтенные по ошибке авансы, просроченную задолженность, то создаем НЕ документ «Операция, введенная вручную» (о том, почему этим документом следует пользоваться как можно реже, мы подробно рассказывали в статье Ручные проводки — почему 8-ка их «не любит»?, а документ «Корректировка долга». Давайте разберем некоторые ситуации более подробно: 1) При проведении документа был выбран неверный договор Часто бывает, что при загрузке банковской выписки, формировании реализации или поступления, программа автоматически подставляет «Основной договор». Если договор выбран не верно, тогда в ОСВ можно видеть следующую картину:

Когда период закрыт, или нет возможности изменить договор и перепровести документы, то необходимо воспользоваться документом «Корректировка долга». Вид операции выбираем «Зачет авансов», зачесть аванс – «Поставщику», в счет задолженности – «Нашей организации перед поставщиком». Если путаница с договорами произошла на 62 счете, то, соответственно, выбираем зачесть аванс – «Покупателя», в счет задолженности – «Покупателя перед нашей организацией»

Далее переходим к заполнению табличной части. Можно воспользоваться кнопкой «Заполнить остатками по взаиморасчетам» на обеих закладках (авансы поставщику/задолженность поставщику) или кнопкой «Заполнить», расположенной на верхней панели документа. После автоматического заполнения нужно проверить суммы и счета учета. Если необходимо зачесть часть суммы, корректируем информацию на соответствующих вкладках вручную. После проведения получим проводки вида:

2) Реализации одному контрагенту, а оплата от другого Некоторые компании дробят бизнес для осуществления хозяйственной деятельности. Кому-то удобно, чтобы у каждого учредителя было свое ООО или ИП, кто-то так разделяет опт/розницу, виды оказываемых услуг. Поэтому нередко бывают ситуации, когда отгрузка произошла на одного контрагента, а оплата пришла от другого, например, был заблокирован счет, не было достаточной суммы денег и т. д. Тогда в ОСВ по 62 счету можно видеть следующее:

В этом случае также стоит воспользоваться документом «Корректировка долга». Вид операции «Прочие корректировки». Дебитор — наш должник, контрагент, которому отгружали товар или оказывали услуги. Кредитор — контрагент, осуществивший оплату. Для заполнения табличной части воспользуемся кнопкой «Заполнить», при необходимости подкорректируем суммы (если сумма по одному виду задолженности меньше, чем по другому, например, была частичная оплата, то указываем на каждой вкладке меньшее значение).

После проведения получим следующие движения по счетам:

Иногда бывает очень сложно выбрать верный вид операции в документе «Корректировка долга», но, пожалуйста, запомните, что если нужен взаимозачет между двумя контрагентами, например, — оплата за реализацию одному прошла в счет поступления товаров от другого, — мы оплатили одному контрагенту, а поступление товаров и услуг произошло от другого, то в таких ситуациях выбираем вид операции «Прочие корректировки» и внимательно указываем дебитора и кредитора.

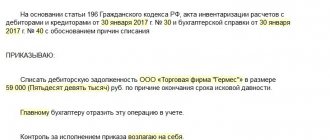

3) Списание задолженности Перед закрытием года большинство бухгалтеров анализирует счета расчетов с контрагентами и периодически замечают просроченную задолженность. Для списания безнадежных долгов также воспользуемся документом «Корректировка долга». Например, обнаружена просроченная задолженность покупателя на счете 62.01. Создаем документ с видом операции «Списание задолженности», списать – «Задолженность покупателя», на вкладке задолженность покупателя воспользуемся кнопкой «Заполнить остатками взаиморасчетов», а на вкладке «Счет списания» укажем 91.02 и выберем субконто.

После проведения документа остатки по 62-му счету будут закрыты:

Вид операции «Списание задолженности» также можно использовать для списания авансов покупателя, задолженности и авансов поставщику.

В данной статье мы рассмотрели только некоторые случаи применения документа «Корректировка долга», на все возникшие вопросы с удовольствием ответим в комментариях.

Автор статьи: Наталья Ухова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

+1 Елена 26.11.2020 11:39 Добрый день. Подскажите пжл, если нужно перенести задолженность с поставщика ТАМОЖНЯ (вид договора ПРОЧЕЕ) на договор с ПОСТАВЩИКОМ АГЕНТОМ (вид договора С КОМИСИОНЕРОМ АГЕНТОМ НА ЗАКУПКУ), можно ли это сделать корректировкой долга? Выбираю вид коректировки перенос задолженности, но при автоматическом заполнении по кнопке ЗАПОЛНИТЬ данные не подтягиваются.. .

Цитировать

+1 Марина Киселёва 12.01.2020 01:25 Здравствуйте! Кто нибудь может мне подсказать, какую корректировку сделать в 1 С бухгалтерии в такой ситуации: в базе 1с население по лицевому счету абонента была переплата 2 руб. на 01.12.2019 г. В конце декабря эта сумма списывается в оплату госпошлины, так как ранее этот абонент подавался в суд за неуплату ком. услуг. Как это отразить в 1с бухгалтерии???? ?

Цитировать

+2 Елена 21.11.2019 19:13 Здравствуйте. А как сделать корректировку, если оплата по одному договору, а акты сели на другой. И всё ЭТО в прошедшем периоде?

Цитировать

+4 Ольга 19.09.2019 20:56 Здравствуйте! Я использовала документ «корректировка долга» в 1С 8.3 ред. 2.0 в ситуации, когда наш покупатель перечислил денежные средства в счет погашения нашего займа перед третьим лицом. Документ проведен. Проводки сформировались верно. Только вот в книгу учета доходов и расходов не попадает доход от покупателя. Может «корректировка долга» не «подходит» для расчетов по займам, или нужно вручную корректировать записи КУДиР в этом случае?

Цитировать

+3 Екатерина 27.03.2019 00:38 Добрый день! Мы произвели реализацию товара на 100 р Березке,оплаты по этой реализации не было. После было заключено трехстороннее соглашение о переносе долга Березка на другую компанию. Как в этом случае сделать корректировку долга в 1 С 8.3 Бух?

Цитировать

0 Ирина 26.09.2018 13:36 Здравствуйте.В 1кв2018 произошло задвоение покупателя в справочнике контрагентов.По лучилось,что отгрузка прошла на 1 код, а оплата на другой.В результате получила деб. и кред. задолж-ти.Выпис ан сф на аванс со всеми вытекающими последствиями.О шибка обнаружена в 3кв.Подскажите, ПОЖАЛУЙСТА,как правильно исправить.И что делать с авансовом сф. Я новичок в 1С.Предприятие 8.3 (8.3.12.1616)

Цитировать

+1 Инесса 29.05.2018 17:47 Здравствуйте! А перевод задолженности контрагента с договора в валюте на договор в рублях каким образом можно выполнить? Спасибо.

Цитировать

-2 Мария15 07.03.2018 13:48 Добрый день, подскажите проводки 1.если наша организация должна покупателю? 2. Если нам должен поставщик?

Цитировать

Обновить список комментариев

JComments

В какие сроки

Период и сроки проведения сверки определяются только по решению сторон. Исключением является только сверка за год для итоговой отчетности — здесь период будет отсчитываться либо с даты начала по дату окончания действия договора, либо с начала календарного года (1 января) по 31 декабря.

В рамках взаиморасчетов сторон может проводиться не одна сверка. Следовательно, периоды могут идти друг за другом — по окончании даты предыдущей сверки формируется следующий отчет. Если будет выявлена задолженность, ее необходимо учесть как долг на начало следующего периода.

(11) Вариант оформления документа

Пример: нашу задолженность «Поставщику 2» нужно перенести на контрагента «Ромашка», так как долг будем оплачивать в его адрес (Рисунок 26).

Рис. 26 Документ «Корректировка долга» при переносе задолженности на контрагента

В результате приведенного примера документ «Корректировка долга» в 1С:Управление холдингом 8 формирует проводки по бухгалтерскому учету (Рисунок 27).

Рис. 27 Проводки при переносе задолженности на контрагента

Как оформлять

По общему правилу, по итогам анализа задолженности готовится акт сверки взаимных расчетов. Унифицированная форма документа не предусмотрена, поэтому стороны могут использовать любой бланк или разработать собственный, закрепив его в учетной политике.

Акт составляется за определенный отчетный период. В документе указываются все операции сторон, отмечается дата совершения действий и сумма по каждому трансферту. Рекомендуется сослаться на сопроводительную и подтвердительную документацию.

После отражения взаиморасчетов приводится сумма задолженности, образовавшейся по факту расхождения между платежами. Регистр подписывается уполномоченными лицами от обеих сторон.

Списание задолженности

Если же возникла ситуация, когда задолженность не была и не будет оплачена в силу каких-либо обстоятельств, то следует сделать списание задолженности. Для этого в документе стоит выбрать контрагента, чей долг подлежит списанию, в табличной части указать все долговые обязательства. Также данный вид операции можно применять не только для покупателей, но и для дебиторов, ведь не все поставщики при расторжении договоров или отказе от услуг возвращают перечисленные им авансы.

Важно обратить внимание на то, что после кнопки «Заполнить»

табличная часть включит в себя все долговые обязательства, даже те, которые еще могут быть оплачены, поэтому их следует удалить из списка, оставив только те, что подлежат списанию. На вкладке

«Счет списания»

необходимо указать счет, на который спишется кредиторская или дебиторская задолженность.

Если же вам не подходит ни один из предложенных вариантов, то вы можете воспользоваться таким видом операции как «Прочие корректировки»

. Главное, после проведения документа сформируйте оборотно-сальдовую ведомость, чтобы убедиться в правильности выбранной операции.

Зачем делать корректировку

Корректировка необходима для верного отражения в учете всех проводимых операций с контрагентами. Неверные бухгалтерские записи и неточные суммы взаиморасчетов могут привести к ошибкам в промежуточной и итоговой отчетности и неверной трактовке сведений о текущем финансовом состоянии внешними и внутренними пользователями бухгалтерской отчетности.

Организацию ожидают более серьезные последствия (штрафные санкции), если такие ошибки в учете приведут к неправильным расчетам налогооблагаемой базы, а следовательно, и самих налоговых платежей в бюджет.

(13), (14), (15), (16) Вариант оформления документа

Все четыре варианта оформления документа «Корректировки долга» в 1С:Управление холдингом (13, 14, 15, 16) – одинаковые, разница будет в том, что заполняется один из четырех видов задолженности. Отличие также в счете доходов/расходов, на который задолженность будет списана.

Пример: требуется списать задолженность покупателя, так как она признана безнадежной (Рисунок 30, Рисунок 31).

Рис. 30 Документ «Корректировка долга» в 1С – пример заполнения

Рис. 31 Документ «Корректировка долга» в 1С – образец

В результате приведенного примера документ «Корректировка долга» формирует проводки по бухгалтерскому учету (Рисунок 32). Вид операции в этом случае для корректировки долга — «Списание задолженности».

Рис. 32 Списание задолженности в 1С:УХ

Как исправлять

Ошибки в бухгалтерском учете исправить можно. Об этом говорится в ПБУ 22/2010. Порядок исправления ошибок напрямую зависит от того, существенны они или несущественны. Степень существенности каждая организация определяет самостоятельно, не забыв отразить это в учетной политике. Многие организации принимают за существенную ошибку ту, которая искажает данные по отчетам более чем на 5%.

Представим порядок исправления ошибок в таблице:

| Дата выявления | Дата исправления | Законодательная норма |

| Ошибочные сведения выявлены до 31.12 отчетного года | Корректировка осуществляется в момент обнаружения неточности | п. 5 ПБУ 22/2010 |

| Некорректные данные выявлены 31.12 отчетного года или позднее | Корректировка проводится по состоянию на 31.12 отчетного года | п. 6 ПБУ 22/2010 |

| Выявлена несущественная ошибка | Исправляется в момент выявления | п. 14 ПБУ 22/2010 |

Чтобы исправить некорректную информацию, бухгалтеру надлежит просторнировать ошибочные записи в учете, сформировать правильные проводки и составить бухгалтерскую справку. В ней указывается ошибочная операция, дата ее выявления и проводки по корректировке задолженности по акту сверки.

Если некорректные данные учета не влияют на финансовую отчетность (бухгалтерский баланс и отчет о финансовых результатах), то такие неточности не исправляются. Если неточности затронули в итоговой отчетности показатели нераспределенной и чистой прибыли, то надлежащий счет корреспондируется со счетом 91 в таком порядке:

- Дт 02 Кт 91 — неправильно начисленная амортизация;

- Дт 91 Кт 02 — верные амортизационные отчисления.

Если затронуты любые другие значения баланса, то ошибочные операции сторнируются и составляются корректные проводки.

(5) Вариант оформления документа

Пример: задолженность покупателя «Ромашка» по договору «Договор 748» погашается нашей задолженностью перед ним по договору закупки «Поставка комплектующих» (Рисунок 14).

Рис. 14 Погашение задолженности с документом «Корректировка долга»

В данном примере документ «Корректировка долга» в 1С:УХ оформлен так, что закладка «Задолженность» покупателя (дебиторская задолженность) заполнена автоматически документом «Реализация (акт, накладная)», а закладка «Задолженность перед покупателем (кредиторская задолженность)» заполнена вручную выбором договора расчетов, заполнением суммы для зачета и счета учета расчетов.

В результате приведенного примера документ формирует проводки по бухгалтерскому учету (Рисунок 15). Поскольку документ расчета для дебиторской задолженности не был заполнен, то в качестве документа расчетов заполнен сам документ «Корректировка долга».

Рис. 15 Проводки в 1С:УХ

Какие проводки использовать

Покажем на примере. Пусть по результатам сверки в акте выявлены расхождения по учтенным работам. Специалист отразил 10 000,00 рублей, но работы оказаны на 15 000,00 рублей. Представим проводки по корректировке данных в таблице:

| Проводка | Сумма | Описание |

| Дт 20 Кт 60 | 10 000,00 | Затраты по выполненным работам. Эта запись никак не влияет на финансовый результат, не корректируем ее |

| Дт 91 Кт 20 | 10 000,00 | Признание издержек по работам в качестве расходов. Влияет на итоги отчета, исправляем запись |

| Корректировка | ||

| Дт 20 Кт 60 | 10 000,00 | Просторнирована неверная запись |

| Дт 20 Кт 60 | 15 000,00 | Указана верная сумма операции |

| Дт 20 Кт 91 | 10 000,00 | Восстановление из расходов |

| Дт 91 Кт 20 | 15 000,00 | Учет верной величины затрат на выполненные работы |

(3) Вариант оформления документа

Пример: выплаченным авансом поставщику по договору «Основной» нужно закрыть задолженность за поставки товаров/ (Рисунок 10).

Рис. 10 Документ «Корректировка долга» – пример с закрытием задолженности

В результате проведения указанного примера сформировались проводки по списанию аванса с договора «Основной» в счет задолженности по договору «Дополнительный» того же контрагента «Поставщик» (Рисунок 11).

Рис. 11 Проводки по списанию аванса в 1С:УХ

Корректировка приобретения в сторону уменьшения: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждена форма корректировочного счета-фактуры и порядок ее заполнения (Приложение № 2 к Постановлению).

При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости товаров покупатель:

- выполняет восстановление НДС на разницу между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения. Восстановление НДС производится покупателем в налоговом периоде, на который приходится наиболее ранняя из следующих дат: дата получения первичных документов на изменение стоимости товаров (работ, услуг, имущественных прав) либо дата получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ);

- регистрирует корректировочный счет-фактуру в книге продаж.

В то же время следует учитывать, что если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура на приобретенные товары (работы, услуги, имущественные права) в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т. е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Аналогичный подход к регистрации счетов-фактур Минфин России рекомендовал применять покупателям при недопоставке товаров (письма Минфина России от 12.05.2012 № 03-07-09/48, от 10.02.2012 № 03-07-09/05).

| 1С:ИТС Подробнее о том, как покупателю регистрировать счета-фактуры при уменьшении стоимости товаров, см. ответы О.С. Думинской, советника государственной гражданской службы РФ 2-го класса отдела налога на добавленную стоимость Управления налогообложения юридических лиц ФНС России, в разделе «Консультации по законодательству». Примечание С указанными ответами О.С. Думинской (ФНС России) можно ознакомиться в статье «ФНС на примерах рассказала, как правильно вносить записи в книгу покупок и книгу продаж». |