Ваша компания уже заключила договор лизинга и у вас возникли вопросы, как отразить лизинг в учёта? В этой статье вы сможете найти необходимую информацию и примеры бухгалтерских проводок по различным лизинговым операциям .

Приказом Минфина России от 16.10.2018 № 208н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды». Стандарт обязателен к применению начиная с отчётности за 2022 год. По желанию можно применять новый стандарт досрочно.

Приведённый в данной статье порядок учёта лизинга основан на приказе Минфина РФ №15 от 17.02.1997 г.

Проводки по лизингу зависят от того, на чьём балансе отражается лизинговое имущество: лизингодателя или лизингополучателя. Сторона, на балансе которой учитывается лизинговое имущество, должна быть указана в договоре лизинга.

Учет лизинга при отражении имущества на балансе лизингодателя

Проводки по лизингу соответствуют расположенному по ссылке графику платежей.

В случае, если договором лизинга предусмотрено отражение предмета лизинга на балансе лизингодателя, лизингополучатель отражает лизинговое имущество на забалансовом счете 001 «Арендованные основные средства».

Начисление лизинговых платежей отражается по кредиту счёта 76 «Расчёты с разными дебиторами и кредиторами» в корреспонденции со счетами учёта затрат: 20, 23, 25, 26, 29 – при учета лизинговых платежей по имуществу, которое используется в производственной деятельности, 44 – по имуществу, используемому в деятельности торговой организации, 91.2 – по имуществу, которое используется в непроизводственных целях. Далее для простоты в примерах бухучета лизинга будут приводиться проводки только по 20 счёту.

Комиссионный сбор по договору лизинга

Обычно лизингодатель взимает с лизингополучателя комиссионный сбор по договору лизинга. Сюда входит подготовка и оформление документов по сделке. В бухгалтерском учете этот сбор следует включить в первоначальную стоимость лизингового имущества, если предмет лизинга находится на балансе лизингополучателя. Проводки учета комиссионного сбора по договору лизинга у лизингополучателя будут следующими:

Если же предмет лизинга находится на балансе лизингодателя, то лизингополучатель проводит комиссионный сбор как обычные услуги от контрагента.

Для лизингодателя комиссионный сбор является доходом по обычным видам деятельности или прочим доходом и отражается на соответствующих счетах бухгалтерского учета вне зависимости от того, на чьем балансе будет учитываться лизинговое имущество.

Проводки по текущим лизинговым платежам

Дт 60 – Кт 51 – 236 000 (оплачен авансовый платёж (первоначальный взнос) по договору лизинга)

Необходимо учитывать, что отнесение на затраты аванса по договору лизинга (зачёт аванса) может производиться не сразу, а на протяжении всего договора. В приведённом графике платежей зачет аванса по договору производится равномерно (по 6 555,56 руб) в течение 36 месяцев.

Дт 20 – Кт 76 – 29 276,27 (начислен лизинговый платёж №1 – 34 546 минус НДС – 5 269,73 )

Дт 19 – Кт 76 – 5 269,73 (начислен НДС по лизинговому платежу №1)

Дт 20 – Кт 60 – 5 555,56 (зачтена часть авансового платежа по договору лизинга – 6 555,56 минус НДС 1 000)

Дт 19 – Кт 60 – 1 000 (начислен НДС по зачёту аванса)

Дт 68 – Кт 19 – 6 269,73 (предъявлен НДС в бюджет)

Дт 76 – Кт 51 – 34 546 (перечислен лизинговых платёж №1)

Комиссию, которая уплачивается в начале лизинговой сделки (комиссию за заключение сделки) относят в бухучете на те же счета затрат, что и текущие платежи по лизингу.

Проводки по выкупу предмета лизинга

В случае наличия в договоре лизинга цены выкупа (в приведённом графике платежей по лизингу данная сумма отсутствует, для примера возьмём её равной 1 180 рублей с НДС) в бухучете делаются следующие проводки:

Дт 08 – Кт 76 – 1 000 (отражены затраты по выкупу предмета лизинга при переходе права собственности к лизингополучателю)

Дт 19 – Кт 76 – 180 (начислен НДС при выкупе предмета лизинга)

Дт 68 – Кт 19 – 180 (предъявлен НДС в бюджет)

Дт 76 – Кт 51 – 1 180 (оплачена сумма выкупа предмета лизинга)

Дт 01 – Кт 08 – 1 000 (принят к учёту предмет лизинга в составе собственных основных средств)

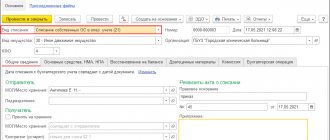

Бухгалтерский учет лизинга при отражении имущества на балансе лизингополучателя

Если по условиям договора лизинга имущество учитывается на балансе лизингополучателя, при получении предмета лизинга в бухучете лизингополучателя стоимость имущества за вычетом НДС отражается по дебету счёта 08 «Вложения во внеоборотные активы» в корреспонденции с кредитом счёта 76 «Расчёты с разными дебиторами и кредиторами».

При принятии предмета лизинга к учёту в составе основных средств его стоимости списывается с кредита 08 счёта в дебет 01 счёта «Основные средства».

Начисление лизинговых платежей отражается по дебету 76 счёта, субсчёт , например, «Расчёты с лизингодателем» в корреспонденции со счетом 76, субсчёт, например, «Расчёты по лизинговым платежам».

Начисление амортизации по предмету лизинга производит лизингополучатель. Сумма амортизации предмета лизинга признаётся расходами по обычным видам деятельности и отражается по дебету счета 20 «Основное производство» в корреспонденции с кредитом счёта 02 «Амортизация основных средств, субсчёт амортизации лизингового имущества.

Особенности бухгалтерского и налогового учета предметов лизинга у лизингодателя

Деятельность лизинговых компаний должна осуществляться в соответствии с действующим законодательством и учитывать все многообразие нюансов методологии бухгалтерского и налогового учета лизинговых сделок.

Отношения сторон по договорам лизинга регламентируются положениями федерального закона «О финансовой аренде «лизинге» от 29.10.1998г. №164-ФЗ и положениями Гражданского Кодекса (ст.665-670).

Лизинг в гражданском законодательстве рассматривается, как один из видов арендных отношений.

По договору лизинга в лизинг могут быть переданы любые непотребляемые вещи, в том числе:

- Предприятия и другие имущественные комплексы;

- Здания и сооружения;

- Оборудование и транспортные средства;

- Прочее движимое и недвижимое имущество,

кроме земельных участков и других природных объектов (п.1 ст.3акона №164-ФЗ).

Ранее (до 01.01.2011г.) Гражданским кодексом было предусмотрено, что предметом договора лизинга может быть лишь имущество, используемое для предпринимательской деятельности.

Такое ограничение исключало возможность предоставления лизинговыми компаниями в лизинг имущества, не используемого для целей предпринимательской деятельности.

В настоящее время лизинговые компании могут предоставлять в лизинг имущество не только организациям и ИП, но и физическим лицам.

В соответствии со ст.665 Гражданского кодекса, по договору лизинга арендодатель берет на себя обязательство по приобретению в собственность имущества необходимого арендатору, у продавца, которого выбирает арендатор. В таком случае, лизингодатель не несет ответственности за выбор предмета аренды и продавца.

Однако, в договоре лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Лизингодатель обязан уведомить продавца имущества о том, что имущество предназначено для передачи в лизинг покупателю (ст.667 ГК РФ).

Таким образом, обычный договор лизинга представляет собой трехстороннее соглашение между покупателем имущества, продавцом имущества и лизинговой компанией.

Лизинговая компания заключает договор купли-продажи имущества с продавцом, выбранным покупателем, а затем договор финансовой аренды с покупателем-лизингополучателем.

Право собственности на лизинговое имущество принадлежит покупателю-лизингодателю, а право владения и пользования имуществом – лизингополучателю (ст.11 Закона №164-ФЗ).

При этом, в соответствии с п.2 ст.10 Закона №164-ФЗ, лизингополучатель вправе напрямую предъявлять продавцу имущества:

- Требования к качеству и комплектности.

- Претензии по срокам исполнения обязанности передать товар.

- Другие требования, установленные законодательством РФ и договором купли-продажи между продавцом и лизингодателем.

В соответствии со ст.670 Гражданского кодекса, лизингополучатель имеет права и несет обязанности, предусмотренные ГК РФ для покупателей, кроме обязанности оплатить приобретенное имущество, как если бы он был стороной договора купли-продажи указанного имущество.

Однако лизингополучатель не может расторгнуть договор купли-продажи имущества без согласия лизингодателя.

Обратите внимание:В соответствии с п.1 ст.670 Гражданского кодекса, лизингополучатель и лизингодатель по отношению к продавцу выступают, как солидарные кредиторы.

Обобщая вышесказанное, по договору финансовой аренды лизингополучатель получает необходимое ему имущество и право владения на него, а лизингодатель – доходы от предоставления этого имущества лизингополучателю.

Законодательством так же предусмотрена возможность получения имущества в сублизинг.

Обязательными элементами договора финансовой аренды, без которых договор лизинга считается не заключенным, являются:

- Заключение договора финансовой аренды в письменной форме.

- Содержание данных, позволяющих определенно установить имущество, подлежащее передаче лизингополучателю в качестве предмета лизинга.

Кроме того, в договоре указывается:

- Балансодержатель предмета лизинга (имущество может учитываться как на балансе лизингодателя, так и на балансе лизингополучателя);

- Порядок, размеры и сроки уплаты лизинговых платежей;

- Порядок изменения размеров и сроков уплаты лизинговых платежей;

- Момент возникновения обязательства по уплате лизинговых платежей;

- Будет ли происходить выкуп лизингового имущества или его возврат лизингодателю;

- В случае выкупа – указывается выкупная цена или указывается, что выкупная цена входит в сумму платежей по договору;

- Порядок, условия и сроки перехода права собственности лизингового имущества к лизингополучателю;

- Порядок государственной регистрации имущества (в случае, когда такая регистрация предусмотрена действующим законодательством) и на кого такое имущество будет регистрироваться (лизингодатель или лизингополучатель);

- Будет ли сторонами использоваться право на ускоренный коэффициент амортизации лизингового имущества в НУ;

- Порядок страхования имущества с указанием выгодоприобретателя, сроков страхования и оплаты расходов на страхование;

- Порядок распределения рисков между сторонами договора лизинга;

- Прочие значимые для организации условия договора лизинга.

При заключении договора лизинга с условием учета лизингового имущества на балансе лизингополучателя, лизингополучатель самостоятельно учитывает и амортизирует такое имущество.

Кроме того, лизингополучатель будет являться плательщиком налога на имущество, а так же транспортного налога (если в лизинг приобретаются транспортные средства).

В соответствии с положениями ст.18 Закона 164-ФЗ, лизингодатель может уступить третьему лицу полностью или частично свои права по договору лизинга. Кроме того, лизингодатель может заложить предмет лизинга. Обо всех правах третьих лиц на предмет лизинга лизингодатель обязан предупредить лизингополучателя.

Учет лизинговых операций у лизингодателей.

У лизинговых компаний существует своя специфика бухгалтерского и налогового учета.

Так, например, огромную долю активов лизинговой компании могут составлять доходные вложения в материальные ценности. Это происходит в том случае, если лизинговая компания заключает договора с лизингополучателем с условием, что лизинговое имущество учитывается на ее балансе.

В соответствии с п.5 ПБУ 6/01, ОС, предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода, отражаются в бухгалтерском учете и бухгалтерской отчетности в составе доходных вложений в материальные ценности.

Учет данных активов происходит по дебету счета 03 «Доходные вложения в материальные ценности» и кредиту счета 08 «Вложения во внеоборотные активы» в момент передачи предмета лизинга лизингополучателю по акту приема-передачи лизингового имущества.

Амортизация такого лизингового имущества в бухгалтерском учете отражается обособленно на счете 02 «Амортизация ОС, учитываемых на счете 03» и осуществляется в соответствии с учетной политикой лизингодателя и положениями ПБУ 6/01, одним из следующих способов:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

При начислении амортизации, возможно применение коэффициента ускоренной амортизации (но не выше 3) в соответствии с положениями п.9 Приказа Минфина от 17.02.1997г. №15 «Об отражении в бухгалтерском учете операций по договору лизинга».

Коэффициент ускоренной амортизации должен быть указан в договоре лизинга и может применяться как для целей налогового, так и для целей бухгалтерского учета.

При этом необходимо учитывать, что в соответствии с п.19 ПБУ 6/01, применение коэффициента ускоренной амортизации возможно только при начислении амортизации способом уменьшаемого остатка.

Такой позиции придерживается Президиум ВАС РФ в своем Постановлении от 05.07.11г.:

«…Начисление амортизации производится одним из следующих методов: линейным способом, способом уменьшаемого остатка, способом списания стоимости по сумме чисел лет срока полезного использования, способом списания стоимости пропорционально объему продукции (работ) (п. 18, 19 ПБУ 6/01). При этом применение ускоренного коэффициента не выше 3 предусмотрено только при начислении амортизации способом уменьшаемого остатка.

Аналогичное правило о применении названного коэффициента исключительно для способа уменьшаемого остатка установлено также пунктом 54 Методических указаний по бухгалтерскому учету основных средств (утв. приказом Минфина России от 13.10.03 № 91н; далее – Методические указания).

Таким образом, реализация права на ускоренную амортизацию с учетом пункта 1 статьи 375 НК РФ, согласно которому остаточная стоимость имущества, учитываемая при расчете налоговой базы по налогу на имущество, формируется в соответствии с установленным порядком ведения бухгалтерского учета, возможна только лишь при соблюдении порядка, определенного пунктом 19 ПБУ 6/01 и пунктом 54 Методических указаний.

Организация же, применяя линейный способ начисления амортизации, не вправе была использовать ускоренный коэффициент амортизации и с учетом этого коэффициента определять срок полезного использования имущества, полученного в лизинг.»

При начислении амортизации способом уменьшаемого остатка и использовании повышающего коэффициента 3, можно уменьшить налоговую нагрузку по налогу на имущество, в связи с уменьшением балансовой стоимости объекта.

Это имеет смысл в случае приобретения и учете на балансе лизингодателя дорогостоящего имущества.

При использовании этого способа, годовую норму амортизационных отчислений находят по формуле:

100% ——————————- = Годовая норма амортизационных СПИ* ОС (в годах) отчислений (в%)

*срок полезного использования.

Годовую сумму амортизации рассчитывают исходя из остаточной стоимости ОС на начало каждого года по формуле:

Остаточная стоимость ОС на начало года * (Годовая норма амортизационных отчислений * на коэффициент 3) = Годовая сумма амортизационных отчислений.

Данный способ начисления не слишком популярен у бухгалтеров потому, что его применение весьма трудоемко и не поможет избежать разниц между бухгалтерским и налоговым учетом. Ведь в налоговом учете амортизация может начисляться лишь двумя способами:

- линейным методом;

- нелинейным методом (который отличен от способа уменьшаемого остатка для целей БУ).

В соответствии с пп.1 п.2 ст.259.3, налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 3:

в отношении амортизируемых ОС, являющихся предметом договора лизинга (у налогоплательщиков, у которых данные ОС учитываются в соответствии с условиями договора лизинга).

Обратите внимание:Указанный специальный коэффициент не применяется к ОС, относящимся к первой — третьей амортизационным группам.

Таким образом, перед налогоплательщиком встает не простой, но почти однозначный выбор – применять коэффициент ускоренной амортизации для целей НУ и смириться с разницами, возникающими между бухгалтерским и налоговым учетом.

Обратите внимание: Повышающий коэффициент нельзя изменить в течение всего срока начисления амортизации, так как возможность изменения размера коэффициента в течение срока амортизации лизингового имущества НК РФ не предусмотрена (Письмо Минфина 11.02.2011г. №03-03-06/1/93).

Довольно часто лизинговые компании применяют:

- линейный метод амортизации ОС для целей бухгалтерского учета (напомним, что именно остаточная стоимость ОС по данным бухучета является налоговой базой по налогу на имущество),

- линейный метод амортизации ОС для целей налогового учета с коэффициентом, установленном в договоре лизинга, но не выше 3.

В результате применения такой методологии, в учете организации образуются налогооблагаемые временные разницы.

При появлении налогооблагаемых временных разниц возникает отложенное налоговое обязательство (далее – ОНО). Это сумма отложенного налога, которая в будущем будет увеличивать сумму налога на прибыль «к уплате».

Согласно п. 15 ПБУ 18/02 ОНО отражаются в бухгалтерском учете с учетом всех налогооблагаемых разниц и признаются в том отчетном периоде, в котором возникают эти налогооблагаемые временные разницы.

Увеличение ОНО в отчетном периоде происходит с увеличением налогооблагаемых временных разниц. Соответственно, уменьшение ОНО происходит с уменьшением или полным погашением налогооблагаемых временных разниц.

ОНО = налогооблагаемая временная разница * ставка налога на прибыль.

ОНО отражаются в бухгалтерском учете на счете 77 «Отложенные налоговые обязательства» по видам обязательств. Бухгалтерские проводки:

- при возникновении ОНО – Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 77 «Отложенные налоговые обязательства»;

- при уменьшении ОНО – Дт 77 «Отложенные налоговые обязательства» Кт 68.4.2 «Расчеты по налогу на прибыль».

Бухгалтерский учет у лизингодателя в случае, если договором предусмотрен учет имущества лизингополучателем

Обратите внимание: При передаче имущества в лизинг НДС эта хозяйственная операция не облагается, независимо от того, остается имущество на балансе лизингодателя или переводится на баланс лизингополучателя, т.к. собственность на лизинговое имущество не переходит.

В случае, когда в соответствии с условиями договора, лизингового имущества на балансе лизингополучателя, лизингодателю необходимо закрепить в учетной политике для целей БУ порядок отражения таких операций в регистрах бухгалтерского учета.

Это связано с тем, что в настоящее время единой методологии бухгалтерского учета подобных операций не существует.

В соответствии с положениями Приказа №15 порядок отражения в учете операций по передаче имущества в лизинг на баланс лизингополучателя содержит устаревшую методологию, так как основан на старом Плане счетов и на сегодняшний день не применим.

В соответствии с п.4 Приказа №15, передача лизингового имущества лизингополучателю отражается на счете 47 «Реализация и прочее выбытие основных средств», однако в действующем Плане счетов такой счет отсутствует.

На практике лизингодатели применяют разные методы бухгалтерского учета передачи лизингового имущества на баланс лизингополучателя.

Так, например, лизингодатель может отразить передачу предмета лизинга следующим образом:

При передаче предмета лизинга на баланс лизингополучателя:

- Дебет счета 97 «Расходы будущих периодов»* Кредит счета 03 «Доходные вложения в материальные ценности»

— списана себестоимость предмета лизинга.

* В бухгалтерской отчетности данные РБП отражаются в составе соответствующих активов.

- Дебет счета 011 «Основные средства, сданные в аренду»,

— отражена сумма лизингового имущества, переданного лизингополучателю.

Впоследствии ежемесячно делается проводка:

- Дебет счета 62/76 Кредит счета 90.1 «Выручка»

— отражена сумма ежемесячного лизингового платежа.

- Дебет счета 20 «Основное производство» Кредит счета 97 «Расходы будущих периодов»

— списывается часть РБП пропорционально полученному доходу.

Обратите внимание: В будущем должно состояться утверждение ПБУ «Учет аренды» (разработан Проект ПБУ), положения которого внесут значительные изменения в методологию бухгалтерского учета лизинговых операций.

Привет Гость! Предложение от «Клерка»

Онлайн профпереподготовка «Бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Налоговый учет лизинга при отражении имущества на балансе лизингополучателя

В налоговом учете лизингополучателя лизинговое имущество признаётся амортизируемым имуществом.

Первоначальная стоимость предмета лизинга определяется как сумма расходов лизингодателя на его приобретение.

Для целей налогообложения прибыли ежемесячная сумма амортизации определяется исходя из произведения первоначальной стоимости предмета лизинга и нормы амортизации, которая определяется исходя из срока полезного использования лизингового имущества (с учётом классификации основных средств, включаемых в амортизационные группы). При этом лизингополучатель имеет право применить к норме амортизации повышающих коэффициент до 3-х. Конкретный размер повышающего коэффициента определяется лизингополучателем в диапазоне от 1 до 3-х. Данный коэффициент не применяется к лизинговому имуществу, относящемуся к первой-третьей амортизационным группам.

Лизинговые платежи за вычетом суммы амортизации по лизинговому имуществу относятся к расходам, связанным с производством и реализацией.

Амортизационный коэффициент при лизинге

Получатели лизинга на основании абзаца 3 пункта 9 Приказа Минфина №15 имеют привилегию. Ее суть – возможность использования ускоренного коэффициента. Предельно возможное его значение – 3. Коэффициент применяется в отношении именно лизинговых объектов и именно амортизации. Он может использоваться и в бухучете, и в налоговом учете. Однако коэффициент становится актуальным только при выполнении этих условий:

- Объект лизинга находится на балансе получателя лизинга.

- В качестве метода амортизации используется метод снижаемого остатка (Постановление №2346/11 от 5 июля 2011 года).

- При установлении срока полезной эксплуатации предмет не вошел в 1-3 группу амортизации (пункт 2 статьи 259.3 НК РФ).

Если эти условия не исполняются, то коэффициент использоваться не может.

ВАЖНО! Существует пункт 5 статьи 259.3 НК РФ. В нем дан запрет на одновременное использование нескольких коэффициентов для одного предмета. Если при начислении амортизации используется нелинейный метод, учет объектов проводится с созданием отдельных групп и подгрупп под амортизацию. Касается это только тех объектов, по отношению к которым используется ускоряющий коэффициент. Основание – пункт 13 статьи 258 НК РФ.

Пример учёта лизинга при отражении имущества на балансе лизингополучателя

Проводки по лизингу соответствуют расположенному по ссылке графику платежей за лизинг имущества

Лизингополучатель получил по договору лизинга легковой автомобиль, параметры графика платежей:

- срок договора лизинга – 3 года (36 месяцев)

- общая сумма платежей по договору лизинга — 1 479 655,10 рублей, в т.ч. НДС – 225 710,10 рублей

- авансовый платёж (первоначальный взнос) – 20%, 236 000 рублей, в т.ч. НДС – 36 000 рублей

- стоимость автомобиля – 1 180 000 рублей, в т.ч. НДС – 180 000 рублей

Предполагаемый срок использования лизингового имущества – четыре года (48 месяцев). Автомобиль относится к третьей амортизационной группе (имущество со сроком использования от 3 до 5 лет). Амортизация начисляется линейным способом.

Определим сумму ежемесячной амортизации в бухгалтерском учёте. Т.к. стоимость имущества (с учётом вознаграждения лизинговой компании) равна 1 253 945 рублей (1 479 655,10 – 225 710,10), ежемесячная амортизация составит 1 253 945 : 48 = 26 123,85 рублей.

Легковой автомобиль относится к третьей амортизационной группе, следовательно в налоговом учёте может быть установлен срок 48 месяцев. Ежемесячная норма амортизации – 2,0833% (1 : 48 месяцев х 100%), ежемесячная сумма амортизации – 1 000 000 х 2,0833% = 20 833,33 рублей.

В соответствии с пп.10 п.1 статьи 264 Налогового кодекса РФ сумма лизингового платежа, ежемесячно признаваемая расходами в целях налогообложения прибыли составляет 8 442,94 рублей (34 546 (лизинговый платёж) – 5 269,73 (НДС в составе лизингового платежа) – 20 833,33 (ежемесячная амортизация в налоговом учёте)).

Расход по договору лизинга ежемесячно в бухгалтерском учёте формируется за счёт амортизации (26 123,85 рублей), в налоговом учёте – за счёт амортизации (20 833,33 рублей) и лизингового платежа (8 442,94 рублей), итого в сумме 29 276,27 рублей.

Т.к. в бухгалтерском учёте величина расходов в течение 36 месяцев (срока договора лизинга) меньше, чем в налоговом, это приводит к возникновению налогооблагаемых временных разниц и отложенных налоговых обязательств.

В течение срока действия договора лизинга у лизингополучателя ежемесячно образуется налогооблагаемая временная разница в сумме 3 152,42 рублей (29 276,27 – 26 123,85) и возникает соответствующее отложенное налоговое обязательство в сумме 630,48 рублей (3152,42 х 20%).

Отдельно необходимо сказать об учёте аванса (первоначального взноса по договору). Возможны следующие ситуации:

1. Лизингодатель при передаче имущества в лизинг предоставляет счёт-фактуру на полную сумму аванса (в приведённом графике лизинговых платежей – на 236 000 рублей). В этом случае вся сумма авансового платежа авансового платежа за вычетом НДС в налоговом учёте признаётся расходами в целях налогообложения прибыли.

Хотелось бы отметить, что в рамках договора лизинга услуги оказываются на протяжении всего договора и у фискальных органов нет основания оценивать соблюдение критериев пп.4 п.2 статьи 40 Налогового кодекса РФ о сопоставимости лизинговых платежей, т.к. отдельные платежи не могут рассматриваться как отдельные сделки, а цена по договору лизинга должна анализироваться в совокупности по всем платежам договора.

2. Зачет аванса по договору лизинга производится равными платежами в течение всего срока лизинга. В этом случае расходами в налоговом учёте в целях налогообложения прибыли признаётся зачитываемая часть авансового платежа.

В приведённом примере графика платежей по лизингу предполагается, что счёт-фактура на аванс выдаётся лизингополучателю при передаче имущества в лизинг, т.е. в налоговом учёте при передаче имущества в лизинг отражаются расходы в сумме 200 000 рублей (авансовый платёж, являющийся лизинговым платежом, амортизация не вычитается, т.к. в первом месяце при передаче имущества в лизинг она ещё не начисляется). При этом одновременно возникает налогооблагаемая временная разница в сумме 200 000 рублей и соответствующее ей отложенное налоговое обязательство в сумме 40 000 рублей (200 000 рублей х 20%).

По окончании договора лизинга лизингополучатель будет продолжать ежемесячно начислять амортизацию в бухгалтерском учёте в сумме 26 123,85 рублей. В налоговом учёте расходов не будет. Это приведёт к ежемесячному уменьшению отложенных налоговых обязательств в сумме 5 224,77 рублей (26 123,85 рублей х 20%).

Таким образом, по итогам договора общая сумма отложенных налоговых обязательств будет равна нулю:

40 000 (отложенное налоговое обязательство по авансовому платежу) + 22 697 (630,48 х 36 – отложенное налоговое обязательство по текущим лизинговым платежам) – 62 697 (5 224,77 х 12 – уменьшение отложенных налоговых обязательств за 12 месяцев начисления амортизации в бухгалтерском учёте после окончания договора лизинга).

ФСБУ 25/2018: как лизингополучателю отразить выкуп в «1С:Бухгалтерии 8»

Как в «1С:Бухгалтерии 8» редакции 3.0 лизингополучателю отражать допзатраты, связанные с поступлением предмета лизинга

Исходя из условий Примера, переключатель Налоговый учет имущества ведет следует установить в положение Лизингодатель.

Также известно, что лизингополучатель определяет первоначальную дисконтированную стоимость обязательств прямым путем с применением фактической ставки дисконтирования.

Что это означает?

Согласно рекомендации БМЦ от 11.09.2015 № Р-65 «Ставка дисконтирования», первоначальной дисконтированной стоимостью обязательств лизингополучателя считается цена приобретения лизингодателем предмета лизинга у поставщика за вычетом авансовых платежей.

Поскольку первоначальная дисконтированная стоимость обязательства может быть определена прямым путем, организация применяет фактическую ставку дисконтирования. Фактическая ставка дисконтирования — это процентная ставка, применение которой приводит подлежащие уплате в будущем денежные суммы к первоначальной дисконтированной стоимости обязательства, определенной прямым путем.

Иными словами, определение первоначальной дисконтированной стоимости обязательства прямым путем означает ее определение непосредственно на основе условий и обстоятельств заключения соответствующей сделки без применения процедуры дисконтирования.

В этом случае в «1С:Бухгалтерии 8 КОРП» в поле Оценка в БУ следует выбрать значение Равна расходам лизингодателя.

Расчет фактической ставки и процентных расходов выполняется на основании графика платежей. Для заполнения графика платежей по гиперссылке График платежей следует перейти в одноименную форму, где указать суммы и даты платежей в соответствии с договором лизинга (можно воспользоваться кнопкой Заполнить для автоматического заполнения). Сумма, рассчитанная в поле Всего (7 344 тыс. руб.) табличной части документа, должна соответствовать итоговой сумме графика платежей, указанной в строке Всего платежей.

Счета учета в документе Поступление в лизинг устанавливаются по умолчанию.

По кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета фактической ставки дисконтирования и общую сумму процентных расходов (рис. 2). Все суммы в справке указываются без учета НДС.

Рис. 2. Справка-расчет начисления процентных расходов

Проанализируем показатели, указанные в графах 1-6 первой табличной части Справки-расчета начисления процентных расходов:

- графа 1 — общая сумма платежей по договору (6 120 тыс. руб.);

- графа 2 — авансовый платеж, осуществленный на дату предоставления предмета лизинга (500 тыс. руб.);

- графа 3 — номинальная стоимость обязательства по аренде (6 120 тыс. руб. — 500 тыс. руб. = 5 620 тыс. руб.);

- графа 4 — фактическая стоимость предмета лизинга, которая соответствует цене приобретения лизингодателем предмета лизинга у поставщика (5 000 тыс. руб.);

- графа 5 — дисконтированная (приведенная) стоимость обязательств лизингополучателя, рассчитанная как цена приобретения лизингодателем предмета лизинга у поставщика за вычетом авансовых платежей (4 500 тыс. руб.);

- графа 6 — фактическая ставка дисконтирования (59,2553 % годовых), которая рассчитывается по математической формуле определения текущей приведенной стоимости совокупности денежных потоков на основании данных о номинальной и дисконтированной стоимости обязательства по аренде с учетом графика платежей.

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода, за который начисляются проценты, и процентной ставки. Проценты начисляются на дату лизингового платежа и на конец месяца (п. 19 ФСБУ 25/2018). Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета начисления процентных расходов. По условиям Примера общая сумма процентов по договору лизинга составляет 1 120 тыс. руб.

При проведении документа Поступление в лизинг формируются бухгалтерские проводки, а также записи в регистры подсистемы учета ОС. Бухгалтерские проводки представлены в таблице 1.

Таблица 1. Проводки при поступлении предмета лизинга

В конце января 2022 года при выполнении регламентной операции Начисление процентных расходов, входящей в обработку Закрытие месяца (данная регламентная операция доступна только в «1С:Бухгалтерии 8 КОРП»), в бухгалтерском учете формируется проводка:

Дебет 91.02 Кредит 76.07.5

— на сумму процентных расходов, которая составляет 6 тыс. руб. согласно Справке-расчету начисления процентных расходов (см. рис. 2).

Регулярные лизинговые операции

С февраля 2022 года лизингополучатель отражает в учете ежемесячные лизинговые платежи с помощью документа Услуги лизинга (раздел Покупки — документ Поступление (акты, накладные, УПД) с видом операции Услуги лизинга), рис. 3.

Рис. 3. Услуги лизинга

Проводки, сформированные при проведении документа Услуги лизинга, приведены в таблице 2.

Таблица 2. Проводки при отражении ежемесячных лизинговых платежей

В конце февраля при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 3.

Таблица 3. Проводки при выполнении регламентных операций

Расчет расходов по лизинговым операциям в бухгалтерском и налоговом учете можно проанализировать с помощью справок-расчетов:

- Амортизация;

- Признание расходов по ОС, поступившим в аренду;

- Начисление процентных расходов.

С марта по июль 2022 года лизингополучатель ежемесячно отражает операции по начислению лизинговых платежей.

При выполнении обработки Закрытие месяца выполняются регламентные операции Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов.

Полную картину расчетов по лизингу на конец июля можно получить, сформировав Оборотно-сальдовую ведомость по счету 76.07 «Расчеты по аренде» (рис. 4):

Рис. 4. ОСВ по счету 76.07

- номинальная сумма остатка арендных обязательств с учетом НДС составляет 3 744 тыс. руб. (600 тыс. руб. х 6 мес. + 144 тыс. руб.). Это кредитовое сальдо счета 76.07.1;

- задолженность по лизинговым платежам отсутствует. Об этом свидетельствует нулевое кредитовое сальдо счета 76.07.2;

- остаток суммы процентов, подлежащих включению в расходы до конца срока действия договора, отражается по дебету счета 76.07.5 и составляет 281 тыс. руб.;

- сумма НДС от остатка арендных обязательств (624 тыс. руб.) отдельно учитывается по дебету счета 76.07.9;

- приведенная (дисконтированная) сумма остатка арендных обязательств составляет 2 839 тыс. руб. Это свернутое кредитовое сальдо счета 76.07.

Помимо этого, на счете 60.02 «Расчеты по авансам выданным» учитывается аванс, выплаченный лизингодателю в июле 2022 года в сумме 600 тыс. руб. (в т. ч. НДС 20 %).

Данный аванс зачитывается в августе 2022 года при начислении лизингового платежа.

Изменение условий договора лизинга

По условиям Примера в августе 2022 года стороны договорились о досрочном выкупе предмета лизинга в ноябре 2022 года, в связи с чем общая сумма договора с учетом НДС уменьшается на 60 тыс. руб. Значит, номинальная сумма остатка арендных обязательств с учетом НДС теперь составляет 3 684 тыс. руб. (3 744 тыс. руб. — 60 тыс. руб.).

Изменение условий лизинга в программе отражается одноименным документом (раздел ОС и НМА). На рисунке 5 представлен заполненный документ.

Рис. 5. Изменение условия лизинга

При изменении условий лизинга в «1С:Бухгалтерии 8» (в базовой версии и версии ПРОФ) следует указать новый остаток арендных обязательств и новый срок окончания договора.

Исходя из этих показателей, в бухгалтерском учете пересчитывается стоимость ППА и сумма ежемесячной амортизации.

В «1С:Бухгалтерии 8 КОРП» дополнительно потребуется скорректировать график платежей и ставку дисконтирования (при необходимости).

По условиям Примера в поле Оценка в БУ следует выбрать значение Рассчитывается по ставке и указать фактическую ставку дисконтирования (59,2553 %), значение которой было автоматически определено в программе при проведении документа Поступление в лизинг. Также необходимо внести изменения в график платежей, поскольку меняются суммовые показатели и срок окончания договора лизинга.

Предположим, по дополнительному соглашению к договору лизинга организация должна внести остаток лизинговых платежей и выкупную стоимость предмета лизинга 25.11.2021.

Теперь итоговая сумма в новом графике платежей составляет 3 684 тыс. руб., и она равна сумме документа Изменение условий лизинга, указанной в поле Всего. Если эти суммы не будут равны, программа укажет на ошибку и не проведет документ.

Изменение графика платежей влечет перерасчет приведенной стоимости обязательства, а также сумму процентных расходов за оставшийся срок договора. Порядок такого перерасчета приведен в Справке-расчете начисления процентных расходов, которая доступна из документа Изменение условий лизинга по кнопке Печать (рис. 6).

Рис. 6. Справка-расчет начисления процентных расходов после изменений условий лизинга

Проанализируем показатели, указанные в графах 1-5 первой табличной части Справки-расчета (все суммы указываются без учета НДС):

- графа 1 — сумма оставшихся лизинговых платежей и выкупной стоимости предмета лизинга при досрочном выкупе (3 070 тыс. руб.);

- графа 2 — авансовый платеж, осуществленный на дату изменения условий лизинга (500 тыс. руб.);

- графа 3 — номинальная стоимость остатка обязательств по аренде за вычетом авансового платежа (3 070 тыс. руб. — 500 тыс. руб. = 2 570 тыс. руб.);

- графа 4 — ставка дисконтирования (59,2553 % годовых);

- графа 5 — приведенная стоимость остатка обязательств по аренде за вычетом авансового платежа (2 323 тыс. руб.).

Сумма процентов, подлежащих включению в расходы до конца срока действия договора, теперь составляет 247 тыс. руб. Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета.

Таким образом, в результате изменения условий лизинга:

- приведенная стоимость остатка обязательств по аренде уменьшается на 16 тыс. руб. (2 839 тыс. руб. — 500 тыс. руб. — 2 323 тыс. руб.);

- фактическая стоимость ППА также уменьшается на 16 тыс. руб. и теперь составляет 4 984 тыс. руб. (5 000 тыс. руб. — 16 тыс. руб.) (п. 21 ФСБУ 25/2018);

- проценты по аренде уменьшаются на 34 тыс. руб. (281 тыс. руб. — 247 тыс. руб.).

При проведении документа Изменение условий лизинга формируются проводки (таблица 4).

Таблица 4. Проводки при изменении условий лизинга

С августа по октябрь 2022 года лизингополучатель продолжает начислять лизинговые платежи в сумме 600 тыс. руб. в месяц (в т. ч. НДС 20 %). Также выполняются регламентные операции Признание в НУ арендных платежей (на сумму 500 тыс. руб.) и Начисление процентных расходов (в суммах согласно Справке-расчету).

Регламентная операция Амортизация и износ основных средств в августе не выполняется, поскольку амортизация ППА за август уже начислена при изменении условий лизинга. С сентября 2022 года при выполнении регламентной операции Амортизация и износ основных средств амортизация ППА начисляется исходя из новых параметров:

- 4 984 тыс. руб. — фактическая стоимость ППА;

- 1 458 тыс. руб. — накопленная амортизация ((5 000 тыс. руб. / 24 мес.) х 7 мес.);

- 3 525 тыс. руб. — остаточная стоимость ППА с учетом округления до тысяч руб. (4 984 тыс. руб. — 1 458 тыс. руб.);

- 17 месяцев — оставшийся срок полезного использования (24 мес. — 7 мес.);

- 207 тыс. руб. — сумма амортизации (3 525 тыс. руб. / 17 мес.).

Расчет суммы амортизации можно проанализировать с помощью Справки-расчета амортизации.

Выкуп предмета лизинга

В ноябре 2022 года согласно графику платежей лизингополучатель выплачивает в адрес лизингодателя последний лизинговый платеж (1 140 тыс. руб., в т. ч. НДС 20 %), а также выкупную стоимость предмета лизинга (144 тыс. руб., в т. ч. НДС 20 %).

Лизинговый платеж за ноябрь 2022 года начисляется на оставшуюся сумму платежей по договору без учета выкупной стоимости (1 740 тыс. руб., в т. ч. НДС 20 %). В этом платеже учитывается авансовый платеж на сумму 600 тыс. руб. (в т. ч. НДС 20 %), выплаченный в октябре.

Таким образом, на конец ноября 2022 года до выполнения регламентных операций в учете лизингополучателя:

- на счете 60.02 в качестве аванса, выданного лизингодателю, учтена сумма выкупной стоимости предмета лизинга (144 тыс. руб., в т. ч. НДС 20 %);

- задолженность по лизинговым платежам, учтенная на счете 76.07.1, соответствует сумме выкупной стоимости и составляет 144 тыс. руб. (в т. ч. НДС 20 %);

- в БУ фактическая стоимость ППА составляет 4 984 тыс. руб.;

- в БУ начисленная амортизация по ППА составляет 1 873 тыс. руб. ((5 000 тыс. руб. / 24 мес.) х 7 мес. + (3 525 тыс. руб. / 17 мес.) х 2 мес.);

- в БУ остаточная стоимость ППА составляет 3 111 тыс. руб. (4 984 тыс. руб. — 1 873 тыс. руб.);

- в НУ признанные расходы по лизинговым платежам составили 4 550 тыс. руб. (500 тыс. руб. х 9 мес. — корректировка 50 тыс. руб.);

- остаток лизинговых платежей, сумма которых будет включена в расходы НУ, составляет 1 570 тыс. руб. (6 120 тыс. руб. — 4 450 тыс. руб.).

Для отражения перехода права собственности на предмет лизинга необходимо создать документ Выкуп предметов лизинга (раздел ОС и НМА).

В шапке документа следует указать лизингодателя, договор с лизингодателем, событие, происходящее с предметом лизинга (например, Переход права собственности).

На закладке Предметы лизинга следует указать предмет лизинга и его выкупную стоимость (рис. 7).

Рис. 7. Выкуп предмета лизинга

На закладке Бухгалтерский учет автоматически проставляются счета:

- для арендных обязательств — счет 76.07.1;

- учета собственных ОС — счет 01.01;

- учета амортизации собственных ОС — счет 02.01.

Закладка Налоговый учет заполняется следующим образом:

- в поле Порядок включения выкупной стоимости в состав расходов установить значение Начисление амортизации, т. к. выкупная цена превышает 100 тыс. руб.;

- оставить установленный по умолчанию флаг Начислять амортизацию;

- в поле Срок полезного использования (в месяцах) указать срок для определения нормы амортизации собственного ОС. Срок полезного использования можно уменьшить на количество месяцев эксплуатации данного имущества в качестве арендованного основного средства (п. 7 ст. 258 НК РФ). По данным учета СПИ составляет 14 мес. (24 мес. — 10 мес.);

- в поле Специальный коэффициент — оставить установленный по умолчанию коэффициент 1,00.

В отношении выкупленного имущества лизингополучатель вправе применить амортизационную премию (п. 9 ст. 258 НК РФ, письмо Минфина России от 18.05.2012 № 03-03-06/1/253), но такое условие в Примере не предусмотрено, поэтому закладка Амортизационная премия не заполняется.

При проведении документа Выкуп предметов лизинга формируются бухгалтерские проводки, а также записи в регистры подсистемы учета ОС. Бухгалтерские проводки представлены в таблице 5.

Таблица 5. Проводки при выкупе предмета лизинга

При выполнении ежемесячных регламентных операций в ноябре 2021 года амортизация по автомобилю с прицепом в бухгалтерском учете не начисляется, также не признаются в налоговых расходах лизинговые платежи, поскольку указанные операции уже были учтены при проведении документа Выкуп предметов лизинга.

При выполнении операции Начисление процентных расходов в бухгалтерском учете отражаются расходы по процентам за последний месяц финансовой аренды (см. рис. 7):

Дебет 91.02 Кредит 76.07.5

— на сумму 34 тыс. руб.

Таким образом, по истечении договора лизинга на 30.11.2021 после проведения документа Выкуп предметов лизинга и выполнения регламентных операций обязательство по аренде полностью погашается, поэтому сальдо на всех субсчетах счета 76.07 обнуляется. Для автомобиля с прицепом, переведенного в состав собственных ОС, устанавливаются параметры амортизации:

- в БУ первоначальная стоимость объекта не меняется и составляет 4 984 тыс. руб.;

- в БУ начисленная амортизация — 2 080 тыс. руб.;

- в БУ остаточная стоимость с учетом округления до тысяч — 2 903 тыс. руб. (4 984 тыс. руб. — 2 080 тыс. руб.);

- в БУ оставшийся СПИ составляет 14 мес.;

- в НУ стоимость объекта равна выкупной стоимости и составляет 120 тыс. руб.;

- в НУ срок полезного использования составляет 14 мес.

Учет собственного ОС после его выкупа

С декабря 2022 года при выполнении регламентной операции Амортизация и износ основных средств по автомобилю с прицепом, переведенному в состав собственных ОС, в бухгалтерском и налоговом учете начисляется амортизация. Проводки приведены в таблице 6.

Таблица 6. Проводки при амортизации собственного ОС

В январе 2023 года автомобиль с прицепом будет полностью самортизирован в БУ и НУ.

От редакции. В 1С:Лектории 01.04.2021 состоялась онлайн-лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»: поддержка в «1С:Бухгалтерии»» с участием эксперта 1С.

См., в частности:

- Е. Калинина. Особенности учета лизинговых операций у лизингополучателя;

- Е. Калинина. ФСБУ 25/2018 для арендодателя;

- Е. Калинина. Ответы на вопросы.

Проводки при получении предмета лизинга

Дт 60 – Кт 51 – 236 000 (оплачен аванс по договору лизинга)

Дт 08 – Кт 76 (Расчеты с лизингодателем) – 1 253 945 (отражена задолженность по договору лизинга без НДС)

Дт 19 – Кт 76 (Расчеты с лизингодателем) — 225 710,10 (отражен НДС по договору лизинга)

Дт 01 – Кт 08 – 1 253 945 (принят к учёту автомобиль, полученный по договору лизинга)

Дт 76 – Кт 60 – 236 000 (зачтен оплаченный при заключении договора лизинга аванс)

Дт 68 (Налог на прибыль)– Кт 77 – 40 000 (отражено отложенное налоговое обязательство)

Дт 68 (НДС) – Кт 19 – 36 000 (предъявлен НДС по авансовому платежу)

Проводки по текущим лизинговым платежам

Дт 20 – Кт 02 – 26 123,85 (начислена амортизация по автомобилю)

Дт 76 (Расчеты с лизингодателем) — Кт 76 (Расчеты по лизинговым платежам) — 34 546 (уменьшена задолженность по лизингу на сумму лизингового платежа)

Дт 76 «Расчёты по лизинговым платежам» – Кт 51 – 34 546 (перечислен лизинговый платёж)

Дт 68 (НДС) – Кт 19 – 5 269,73 (предъявлен НДС по текущему лизинговому платежу)

Дт 68 (Налог на прибыль) – Кт 77 – 630,48 (отражено отложенное налоговое обязательство)

Проводки в течение 12 месяцев после окончания договора лизинга

Дт 20 – Кт 02 (Амортизация собственных основных средств) – 26 123,85 (начислена амортизация по автомобилю)

Дт 77 – Кт 68 (Налог на прибыль) – 5 224,77 (отражено уменьшение отложенного налогового обязательства)

Существует также метод, при котором первоначальная стоимость предмета лизинга в бухгалтерском учёте равна затратам на приобретение автомобиля у лизингодателя, т.е. совпадает со стоимостью в налоговом учёте. В этом случае на 76 счете при принятии имущества к учёту отражается только задолженность по стоимости имущества.

Начисление лизинговых платежей осуществляется ежемесячно по кредиту 20 счета в корреспонденции с 76 счетом в сумме разницы между начисляемой амортизацией и суммой ежемесячного лизингового платежа.

Выбрать наиболее обоснованный вариант отражения лизингового имущества на балансе лизингодателя или лизингополучателя, а также согласовать с лизинговой компанией оптимальную схему отражения лизинговых платежей – весьма сложная задача, требующая хорошего знания специфики бухгалтерского учёта лизинговых операций и особенностей формулировок в договоре лизинга и первичных документах.

Налоговый учет лизинга у получателя

Теперь определимся, как правильно организовать учет лизинговых операций у получателя имущества для целей налогообложения. Как и в бухучете, предусмотрено два варианта развития событий. В каждом из них порядок налогообложения существенно различается.

Итак, если актив числится на балансе лизингодателя, то единственные затраты, которые может учесть получатель при исчислении фискального обременения, — это периодические лизинговые платежи. Так, в соответствии с пп. 10 п. 1 ст. 264, пп. 3 п. 7 ст. 272 НК РФ, данные затраты компании могут быть отражены в составе прочих затрат при исчислении налога на прибыль организаций. Издержки принимаются к НУ по мере их начисления, в соответствии с условиями, закрепленными в лизинговом соглашении.

А вот налоговый учет лизингового имущества на балансе лизингополучателя имеет свои особенности.

В части налога на прибыль организаций может быть признана:

- Амортизация. Суммы начисленной амортизации по лизинговому объекту могут быть приняты в составе затрат на амортизацию при исчислении налога на прибыль.

- Лизинговые платежи. Могут быть учтены в составе прочих расходов, но только в сумме разницы между периодическим платежом и суммой начисленной амортизации.

В части транспортного налога:

- лизингополучатель признается налогоплательщиком транспортного налога, если имущество числится у него на балансе (Письма Минфина России от 17.08.2015 № 03-05-06-04/47422, ФНС России от 11.12.2013 № БС-4-11/22368).

В части имущественного налога:

- согласно п. 1 ст. 374 НК РФ, лизингополучатель обязан начислять и уплачивать налог на имущество организаций, а также авансовые платежи по нему, если имущество числится на его балансе.