Что такое нематериальные активы? Это объекты, не имеющие вещественной, физической формы, предназначенные для использования в процессе производства, оказания услуг, выполнения работ. Нематериальные активы (НМА) – это результат интеллектуальной деятельности, причем НМА является не сам результат деятельности, а исключительное право на использование этого результата.

В статье разберем бухгалтерский учет нематериальных активов при их поступлении в организацию. Что относится к нематериальным активам? Какие существуют способы поступления НМА в организацию? Какие проводки отражают поступление нематериальных активов?

Понятие нематериальных активов

Для НМА выполняются следующие основные правила:

- они предназначены для длительного использования свыше 1 года;

- не предназначены для продажи;

- должны приносить экономическую выгоду;

- стоимость объектов может быть достоверно определена.

Регулируется бухгалтерский учет нематериальных активов ПБУ 14/2007.

К нематериальным активам относятся исключительное право на:

- программы ЭВМ, базы данных;

- изобретения, полезные модели, промышленные образцы;

- топологию интегральных микросхем;

- селекционные достижения;

- ноу-хау, так называемые, секреты производства;

- товарные знаки;

- фирменные наименования;

- коммерческие обозначения;

- деловая репутация организации.

Право организации на владение нематериальным активом и его использование должно быть документально правильно подтверждено.

В качестве подтверждающих документов могут выступать:

- свидетельства;

- патенты;

- договор об отчуждении исключительного права;

- лицензионный договор.

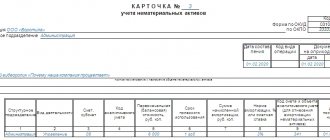

Объект НМА принимается к учету на основании акта приема-передачи. На каждый, принятый к учету объект нематериальных активов заполняется карточка учета форма НМА-1.

На каких счетах учитывать нематериальные активы?

Счет учета объекта нематериальных активов зависит от права, на котором он получен.

| Право | Счет учета | Пример |

| Исключительное право | 0 102 ХN 000 «Научные исследования (научно-исследовательские разработки)» 0 102 XR 000 «Опытно-конструкторские и технологические разработки» 0 102 XI 000 «Программное обеспечение и базы данных» 0 102 XD 000 «Иные объекты интеллектуальной собственности» | Исключительное право на ПО — счет 0 102 ХI 000; Исключительное право на селекционное достижение — счет 0 102 ХN 000; Исключительное право на товарный знак — счет 0 102 ХD 000; Исключительное право на изобретение — счет 0 102 ХN 000 |

| Неисключительное право | 0 111 6N 000 «Права пользования научными исследованиями (научно-исследовательскими разработками)» 0 111 6R 000 «Права пользования опытно-конструкторскими и технологическими разработками» 0 111 6I 000 «Права пользования программным обеспечением и базами данных» 0 111 6D 000 «Права пользования иными объектами интеллектуальной собственности» | Неисключительное право на антивирус — счет 0 111 6I 000; Неисключительное право на полезную модель — счет 0 111 6N 000; Неисключительное право на электронный архив — счет 0 111 6I 000; Неисключительное право на литературное произведение — счет 0 111 6D 000. |

Объекты нематериальных активов группируются согласно п. 37 Инструкции № 157н. То есть объекты, полученные на исключительном праве, учитываются на соответствующем счете 102 00, где Х может принимать значение 2 «Особо ценное движимое имущество учреждения», 3 «Иное движимое имущество учреждения» или 9 «Имущество в концессии».

Еще по теме: Учет недвижимости до госрегистрации

Например, на счете 102 91 «Программное обеспечение и базы данных в концессии» подлежит отражению информация об являющихся объектами концессионных соглашений программах для электронных вычислительных машин, базах данных, информационных системах и (или) сайтах в сети Интернет или других информационно-телекоммуникационных сетях, в состав которых входят такие программы для ЭВМ и (или) базы данных, либо о совокупности указанных объектов, а также об операциях, их изменяющих.

Группировка по видам имущества, обозначаемым буквами N, R, I или D, соответствует подразделам классификации, установленным ОКОФ *(3) (п. 67 Инструкции № 157н, письмо Минфина России от 17.09.2020 № 02-07-10/81813). А именно, ОКОФ предусматривает следующие группы объектов интеллектуальной собственности (код ОКОФ 700):

- научные исследования и разработки (код ОКОФ 710);

- программное обеспечение и базы данных (код ОКОФ 730);

- другие объекты интеллектуальной собственности (код ОКОФ 790).

Например, мультимедиа-приложения поименованы в группе «Программное обеспечение и базы данных» — код ОКОФ 732.00.10.08. Следовательно, исключительное право на данный объект, относящийся к иному движимому имуществу, учитывается на счете 102 3I. А если учреждение обладает неисключительным правом на мультимедиа-приложения, то оно будет отражаться на счете 111 6I.

Покупка НМА

При поступлении в организацию нематериальные активы принимаются к учету по первоначальной стоимости, называемой также фактической. Аналогичным образом принимаются к учету и основные средства. Эта стоимость складывается из стоимости самого исключительного права на НМА и его использование в соответствии с договором, патентом и другими документами, а также всех сопутствующих затрат (оплата различного вида пошлин, таможенных сборов, сопутствующих налогов, услуг сторонних организаций, информационных и консультационных услуг и прочее) за минусом НДС. НДС из суммы всех затрат выделяется и направляется к возмещению из бюджета.

НДС не облагаются реализация и передача исключительного права на программы ЭВМ, базы данных, изобретения, полезные модели, промышленные образцы, топологии интегральных схем, ноу-хау, а также права на их использование.

Для бухгалтерского учета нематериальных активов предназначен счет 04 «Нематериальные активы», по дебету этого счета отражается поступление объекта, по кредиту его выбытие, списание.

Так же, как и в случае с основными средствами, прежде, чем попасть на 04 счет, все затраты на приобретение НМА собираются по дебету счета 08 «Вложение во внеоборотные активы», после чего уже с кредита 08 счета поступают на учет в дебет 04 счета.

Для этих целей на счете 08 открывается отдельный субсчет 5 «Приобретение нематериальных активов», по дебету которого и отражаются все затраты.

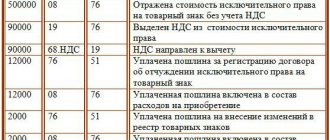

Пример:

Организация приобретает исключительное право на товарный знак по договору об отчуждении. Расходы следующие:

- Стоимость, согласно договору, составила 590 000 руб., в том числе НДС 90000 руб. (право на товарный знак облагается НДС).

- За регистрацию договора была уплачена пошлина 12000 руб..

- За внесение изменений в реестр товарных знаком была уплачена пошлина 2000 руб.

Как принять нематериальный актив к учету, как проводки должны быть выполнены?

Проводки при приобретении нематериального актива за плату:

Создание нематериального актива

Помимо того, что нематериальный актив можно приобрести за плату, то есть купить, его также можно создать по поручению организации своими силами или с привлечением сторонних услуг.

В данном случае нематериальный актив принимается к учету аналогичным образом по первоначальной стоимости, состоящей из стоимости всех расходов, связанных с созданием НМА.

К расходам помимо уплаты пошлин, сборов можно также отнести оплату труда своих работников, занятых в создании нематериального актива, а также начисляемые им страховые взносы, стоимость услуг сторонних организаций, расходы на научно-исследовательское и прочее оборудование, занятое в процессе создания НМА, а также начисленная по ним амортизация.

Аналогичным образом все затраты собираются по дебету счета 08, после чего одной проводкой на общую сумму отправляются на 04 счет (проводка Д04 К08).

Особенности начисления амортизации нематериальных активов

В процессе использования нематериального актива происходит постепенное списание его первоначальной стоимости с помощью амортизационных отчислений. С 1 числа месяца, следующего за месяцем поступления, необходимо рассчитывать амортизацию и списывать ее величину в расходы. Списание стоимости НМА с помощью амортизационных отчислений происходит на протяжении всего срока полезного использования актива.

Срок полезного использования нематериального актива

Устанавливает в момент принятия его к учету.

В качестве данного срока для нематериальных актива может быть принят либо период, указанный в документе на исключительное право на нематериальный актив, либо период, в течение которого планируется использовать данный актив с целью получения экономической выгоды.

В первом случае срок полезного использования – это период, на который предприятию выдано право пользоваться данным активом, этот срок прописывается в документах, на основании которых получено исключительное право (патент, свидетельство и пр.). Например, если получено исключительное право на использование компьютерной программы в течение 3 лет, то этот период и принимается за срок полезного использования НМА (36 месяцев).

Во втором случае организация сама определяет срок, исходя из планируемого периода получения экономической выгоды от данного нематериального актива. Единственный момент, этот срок не может быть меньше 1 года.

Выбранный срок полезного использования должен быть отражен в учетной политике организации.

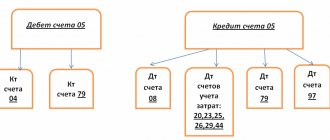

Проводки по начислению амортизации

В Плане счетов имеется счет 05 «Амортизация нематериальных активов», который можно использовать для начисления амортизации. Рассчитанная сумма амортизационных отчислений ежемесячно списывается проводкой Д20 (44) К05.

Надо сказать, что вовсе не обязательно для целей списания амортизации привлекать 05 счет бухгалтерского учета. Можно обойтись и без него, списывая ежемесячную амортизацию непосредственно с кредита счета 04, на котором числится актив. При этом проводка по начислению амортизации имеет вид Д20 (44) К04.

Методы начисления амортизации нематериальных активов

Для расчета амортизационных отчислений можно использовать один из трех доступных способов:

- Линейный

- Метод уменьшаемого остатка

- Метод списания стоимости пропорционально объему продукции

К слову сказать, для расчета амортизации основных средств используется 4 метода, к вышеуказанным добавляется еще метод списания по сумме чисел лет срока полезного использования.

Что касается трех методов расчета амортизации для НМА, то подробно эти методы рассматривались при изучении основных средств. Принцип расчета для нематериальных активов не меняется. Ниже кратко остановимся на каждом из них.

Линейный метод

Отличается равномерностью списания стоимости НМА, для организации это очень удобно. Данный метод является наиболее востребованным и чаще всего используется организациями.

При линейном методе каждый месяц списывается одна и та же сумма амортизационных отчислений, которая рассчитывается по формуле:

Ам. = первоначальная стоимость НМА * норма амортизации / 100%,

Где первоначальная стоимость НМА – это стоимость, по которой актив принят к учету в дебет сч.04, а норма амортизации рассчитывается как 100%, поделенные на срок полезного использования.

Пример расчета по линейному методу:

НМА имеет перв.ст. 100 тыс.руб., срок полезного использования 4 года. Амортизация по линейному методу рассчитывается следующим образом:

Норма = 100% / 4 = 25%

Ам. за год = 100 000 * 25% / 100% = 25 000.

Ам. в месяц = 25 000 / 12 = 2083,33.

Метод уменьшаемого остатка

Данный метод называют также ускоренным. Характеризуется он уменьшением суммы амортизационных отчислений с каждым годом эксплуатации. Обеспечивается это применением коэффициента ускорения, который организация устанавливает самостоятельно.

При данном методе расчета амортизации НМА в первые годы происходит списание наибольшей стоимости актива, что позволяет быстрее вернуть вложенные в нематериальный актив средства.

Если внеоборотные фонды организации быстро обновляются, то данный метод для организации удобен. Но, соответственно, и расходы на амортизацию в первые годы максимальны, что увеличивает себестоимость продукции, товаров. То есть метод имеет свои плюсы и минусы.

Расчет амортизации по методу уменьшаемого остатка происходит по следующей формуле:

Ам. = остаточная стоимость * норма амортизации / 100%.

Норма = 100% * коэффициент ускорения / срок полезного использования.

Как рассчитать амортизацию методом уменьшаемого остатка, где приведен пример расчета для основного средства, для нематериальных активов принцип расчета аналогичен.