Что же такое амортизация?

Амортизация — это процесс периодического переноса начальной стоимости основного средства или нематериального актива на производственные, коммерческие или общехозяйственные расходы — в зависимости от того, как этот актив используется.

Есть несколько способов амортизации, но юрлицам на УСН, вероятно, стоит выбирать самый простой — линейный способ амортизации.

Линейный способ заключается в том, что в течение всего срока полезного использование основное средство или нематериальный актив списываются равными долями. Амортизацию начисляют ежемесячно, начиная со следующего месяца после введения имущества в эксплуатацию, и до тех пор, пока не амортизируют полностью первоначальную стоимость основного средства или нематериального актива.

Где отражается амортизация в балансе

Увидеть в балансе сумму износа невозможно, поскольку в этой бухгалтерской форме все активы отражаются по остаточной стоимости, т. е. за минусом амортизации. По дебету сч. 01 «ОС» фиксируется первоначальная стоимость, износ начисляется по кредиту сч. 02, в балансе же указывают разницу между первоначальной стоимостью и начисленным износом (кредитовым сальдо сч. 02) – остаточную стоимость в строке 1150. Таков принцип построения бухгалтерского баланса – пользователь финансовой отчетности должен видеть реальное стоимостное отражение активов на определенную отчетную дату.

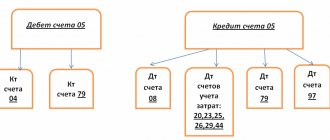

Итак, амортизация ОС учитывается на сч. 02, который по своим характеристикам является регулирующим, т. е. не имеющем самостоятельного значения. Используется он только вкупе с основным счетом 01, на котором учитывается первоначальная стоимость амортизируемого имущества. Тот же алгоритм применяется в отношении НМА, первоначальная стоимость которых фиксируется на сч. 04 и регулируется начислением износа по сч. 05. Таким образом, амортизационные отчисления в балансе увидеть невозможно. Начисленная амортизация в балансе не фиксируется, поскольку активом не является, но переносит стоимость имущества на затраты производства, участвуя в формировании себестоимости продукции.

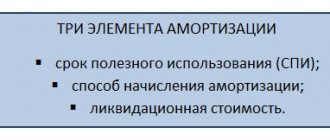

Определяем срок полезного использования

Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход.

Для основных средств в бухгалтерском учете предприятие тоже может установить срок использования самостоятельно, но не лишним будет согласовать этот срок с уже разработанными нормами и классификаторами.

Поэтому для определения срока полезного использования мы рекомендуем воспользоваться классификатором основных средств.

Если основное средство относится к нескольким группам амортизации — выбор срока полезного использования рекомендуем делать из диапазона тех групп, к которым оно относится, исходя из предполагаемого времени эксплуатации объекта основных средств.

Таким образом, станет возможным получить сумму ежемесячной амортизации.

Если необходимо определить сумму амортизационных отчислений за период, например, на 01.01.2021, то следует сначала определиться с датой ввода в эксплуатацию, а затем посчитать, сколько ежемесячных сумм амортизации должно было быть произведено. Таким образом, можно ежемесячную сумму амортизации умножить на количество месяцев с момента ввода в эксплуатацию.

Амортизация: постоянные или переменные затраты

Поскольку величина начисленного износа ОС практически не зависит от изменений объема производства, то его относят к категории постоянных затрат: какой бы метод начисления амортизации не был принят компанией, размер ежемесячных отчислений останется неизменным как при объеме выпуска, например, 100 единиц продукта, так и при производстве 1000 единиц.

Если с вопросом о постоянном характере таких затрат, как амортизация, у экономиста проблем не возникает, то отнесение ее к прямым или косвенным затратам часто сопряжено с колоссальной аналитической работой и последующим закрепление методики определения расходов в учетной политике компании.

Амортизация автомобиля

Любая техника со временем изнашивается и требует ремонта. Благодаря точному расчету амортизации можно учитывать износ техники и переносить стоимость ремонта на конечную продукцию. Говоря простым языком, затраты которые идут на поддержание основных средств в рабочем состоянии, являются одним из факторов ценоформирования.

Если речь идет об автотранспорте, используемом для выполнения тех или иных задач, то собственники учитывают его износ. Например, если вы покупаете проездной билет на метро или заказываете доставку груза автотранспортом, то в стоимость данной услуги входят ремонт и обслуживание транспортных средств.

Предприниматели рассчитывают, во сколько им обходится содержание транспорта и от этого отталкиваются, устанавливая цену своих услуг.

Расчет амортизации автомобиля

Мы уже писали на нашем сайте Vodi.su о том, как правильно рассчитать амортизацию автомобиля. Ничего особо сложного здесь нет, особенно если мы говорим о транспортном средстве, находящемся в частном владении. Вам достаточно учитывать все свои расходы на покупку расходников, замену масла, замену деталей и узлов в течение года, а затем просто делите полученную сумму на километраж. Таким образом вы получите окончательный результат — стоимость одного километра пробега.

Значительно сложнее рассчитывать амортизацию на больших автотранспортных предприятиях. Здесь, как правило, каждый водитель ведет особый журнал, куда записывает все непредвиденные расходы: замену лампочек, установку новых фильтров и так далее. Но есть еще и бухгалтерский отдел, сотрудники которого указывают все эти расходы, как издержки производства, соответственно они не облагаются налогами.

Есть также и усредненный подход. Можно найти специальные справочники, в которых содержится информация о разных моделях авто и их балансовой стоимости. Балансовая стоимость зависит от возраста транспортного средства и его естественного износа. Полученную сумму делят на количество месяцев, в течение которых машина использовалась и получают усредненный показатель амортизации в месяц.

Понятно, что такой подход не учитывает массу нюансов, главный из которых мастерство водителя. Уже давно замечено, что на тех автотранспортных предприятиях, где наблюдается большая текучесть кадров, транспортные средства чаще нуждаются в ремонте, поскольку водители не заинтересованы в том, чтобы уделять свое время надлежащему уходу.

Если же конкретный водитель прикреплен к конкретному автомобилю, то от этого будет во многом зависеть продуктивность его труда, соответственно он не поленится лишний раз проверить уровень масла или заряд аккумулятора.

Способы начисления амортизации

На сегодняшний день используется несколько основных способов начисления амортизации:

- линейный;

- способ уменьшаемого остатка;

- списание средств пропорционально объемам выполненных работ;

- ускоренный метод.

Линейный метод считается самым простым. Высчитать сумму амортизации можно по простой формуле.

Приведем простой пример:

- вы купили автомобиль за 400 тысяч для нужд предприятия;

- срок его службы составляет 10 лет;

- 400 тысяч делим на 10 лет, получаем 40 тысяч.

То есть ежегодно стоимость вашего автомобиля будет снижаться на 40 тысяч рублей. Понятно, что через 10 лет по этой схеме стоимость автомобиля должна равняться нулю, однако если вы захотите его продать, то цену можно назначить в зависимости от технического состояния, просто за 10 лет ваша фирма полностью компенсирует свои затраты на приобретение автомобиля.

Все остальные способы являются нелинейными. При расчете амортизации основных средств учитываются различные факторы, типа коэффициент ускорения или нормы износа. Все эти формулы и коэффициенты постоянно претерпевают изменений, их можно найти в многочисленной бухгалтерской литературе и периодических изданиях.

Ускоренная амортизация автомобилей

Ускоренная амортизация автомобилей, и вообще любой техники специального назначения, очень повлияла на популяризацию такого способа приобретения транспортных средств, как лизинг. Мы уже вкратце писали на нашем портале Vodi.su о том, что такое лизинг и почему он выгоднее, чем автокредит.

Если говорить о приобретении автомобиля частным лицом в лизинг, то выгода минимальная, а вот для юридических лиц и предпринимателей он выгоден по ряду причин:

- ускоренная амортизация — обычно высчитывается по коэффициенту 3, то есть приходится отчислять меньшие суммы по налогу на имущество и прибыль;

- выкупить автомобиль можно по сниженной остаточной стоимости;

- риски с обесцениванием имущества сведены к минимуму.

Возьмите любой пример: небольшая фирмочка заключает договор лизинга подъемного крана или фургона для доставки хлеба в пределах города. Балансовая стоимость снижается в три раза быстрее, чем если бы вы брали технику в кредит или покупали за свои деньги. Через несколько лет вы можете заплатить за транспортное средство в несколько раз меньше, чтобы окончательно выкупить его.

Важный момент — пока вы пользуетесь транспортным средством на условиях договора, оно не находится на балансе вашей компании. Ну а когда вы его выкупите по остаточной стоимости, которая может составлять от 75 до 25 процентов от начальной, то именно эту сумму и будете указывать в декларации, соответственно и налог на имущество будет более низким.

Когда амортизацию не нужно начислять?

В законодательстве упоминается ряд случаев, когда амортизацию начислять не нужно. Прежде всего, это относится к ремонту или модификации — прекращение начисления амортизации сроком до года. Также, если вы передаете транспортное средство в безвозмездное пользование на условиях договора — начисление амортизации прекращается.

Допускается также, что транспортное средство отправляют на консервацию на срок до трех месяцев. Так, например, поступают во многих сельскохозяйственных предприятиях.

(2 оценок, среднее: 5,00 из 5)

Практическое использование коэффициента износа

На основании полученных данных по КА можно определить, насколько устарели основные фонды предприятия, когда необходима замена изношенных объектов. На нормативном уровне минимальных и максимальных значений коэффициента не установлено, каждая организация самостоятельно оценивает пороговые данные. При этом следует учитывать специфику деятельности, а также применяется ли способ ускоренной амортизации или нет. Нормативы утверждаются в учетной политике компании.

В большинстве организаций действует усредненное значение коэффициента в 50 %. Чем меньше его значение, тем эффективнее управление имуществом организации. Если же в результате расчетов определяется превышение величины показателя, это показывает высокую степень изношенности ОС. Для детализации данных по видам объектов рекомендуется проводить вычисления по видам активов или по их группам.

Обратите внимание! Если предприятие действует в отрасли, по которой общеприняты иные пороговые значения КА, следует придерживаться этих нормативов, чтобы получить реальную картину итогов анализа изношенности ОС. Иначе полученные данные будут отклоняться от реальности и не соответствовать действительности.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.