Порядок выдачи денежных средств под отчет

Денежные средства под отчет перечисляются либо на хозяйственно-операционные расходы, либо на расходы, связанные со служебными командировками.

Список сотрудников, которые имеют право получать денежные средства под отчет, устанавливаются Приказом компании.

Денежные средства перечисляются под отчет независимо от наличия задолженности подотчетного лица по предыдущим подотчетным суммам.

Физические лица, подписавшие с АО «Лютик» договор гражданско-правого характера на выполнение работ или оказание услуг в период действия этого договора, также имеют право получать денежные средства под отчет из кассы АО «Лютик».

Какие документы подтвердят расходы

Бухгалтер не сможет учесть расходы при расчете налога на прибыль на основной системе налогообложения и уменьшить налог на упрощенке (с объектом «доходы минус расходы», ставка налога 15 %), если у него не будет подтверждающих документов. Хотя деньги на корпоративной карте и можно считать подотчетными средствами, все же такой их статус не закреплен законодательно. Дело в том, что упрощенный порядок ведения кассовых операций ИП и малым бизнесом (утверждены указанием Банка России от 11.03.2014 № 3210-У) распространяется только на подотчетные средства. Поэтому предпринимателю или руководителю компании стоит самостоятельно утвердить правила, по которым должны отчитываться держатели корпоративных карт.

Например, в приказе о работе с корпоративными картами можно установить, как сотрудники должны отчитываться в случае снятия наличных. Поскольку из-за отражения всех движений по счету в выписке банка скрыть такие факты не получится, рекомендуется утвердить:

- форму пояснительной записки, в которой владелец карты объяснит причины получения наличных;

- перечень подтверждающих документов, если деньги потрачены;

- сроки сдачи не истраченных работником денег в кассу компании;

- порядок заполнения авансового отчета для таких случаев.

Можно использовать форму авансового отчета, который сотрудники заполнят на основании подтверждающих документов. Бухгалтерия всегда сможет сверить суммы в отчете с выпиской из банка.

Набор подтверждающих документов определяется тем, где и у кого были приобретены товары или услуги. Если продавец — организация или ИП с онлайн-кассой, нужны

| Продавец | Документы | ||||

| Организация или ИП с онлайн-кассой | Кассовый чек, в котором указаны: наименования товаров и услуг; их цена и стоимость;название; ИНН покупателя (п. 6.1 ст. 4.7 Федерального закона от 22.05.2003 № 54-ФЗ) | ИП без онлайн-кассы или самозанятый | Товарный чек или акт выполненных работ от ИП; чек из программы «Мой налог» от самозанятого лица | Онлайн-сервисы и интернет-магазины | Оплата услуг — распечатанный электронный кассовый чек с названием услуги, ее стоимостью, наименованием и ИНН покупателя; оплата товаров при получении ─ кассовый чек, выданный курьером или в пункте самовывоза; предоплата за товары — распечатанный электронный чек, подтверждающий оплату, а также накладная как доказательство получения товара |

Проблемы с блокировкой банковской карты

В последнее время встречаются судебные разбирательства, связанные с блокировкой банковской карты, на которую перечисляются подотчетные деньги.

Блокировка карты является процедурой технического ограничения на совершение операций с её использованием, предусматривающая отказ банка в предоставлении авторизации (получения от банка разрешения, необходимого для использования операции с картой, и обязывающая банк исполнить распоряжение ее держателя), то есть ограничение дистанционной возможности управления счетом.

Это связано с тем, что банк обязан документально фиксировать информацию, полученную в результате реализации правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, в случаях выявления необычных операций.

По этой причине банк вправе запросить, а клиенты обязаны предоставить в банк необходимую информацию (п. 14 ст. 7 Закона от 07.08.2011 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», п. 4.1 Положения о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, утв. Банком РФ от 02.03.2012 г. № 375-П).

Важно! При этом действующее законодательство в сфере противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма не ограничивает кредитные организации в части объема запрашиваемых у клиентов документов.

В свою очередь, клиенты обязаны предоставлять организациям, осуществляющим операции с денежными средствами или иным имуществом, информацию, необходимую для исполнения указанными организациями требований данного федерального закона, включая информацию о своих выгодоприобретателях и бенефициарных владельцах (п. 14 ст.7 Закона № 115-ФЗ).

Например, в одном из рассмотренных судебных дел, в период с ноября 2016 г. по январь 2022 г. на счет банковской карты физического лица производились регулярные зачисления крупных денежных сумм. Перечисления осуществлялись ровными суммами, с назначением платежа «В под отчет на хозяйственные нужды». Общая сумма денежных средств, перечисленных на счет, составила: 2 платежа по 250 тысяч рублей, 17 платежей по 100 тысяч рублей.

Банком запрошены пояснения по операциям зачисления денежных средств, а также документы, подтверждающие экономический смысл проведенных операций.

В ответ на запрос Банка клиентом предоставлены следующие документы: приказ о приеме на работу на должность главного бухгалтера, трудовой договор, квитанции к приходным кассовым ордерам с назначением «возврат от подотчетного лица». Иные документы, подтверждающие оприходование денежных средств в кассу организации, не были представлены. Пояснения о причинах многократного возврата в кассу предприятия полученных в под отчет денежных средств клиентом представлены не были.

Из анализа представленных документов Банком был сделан вывод, что операции клиента не имели явного экономического смысла. Представленная информация и документы не позволили исключить подозрения в сомнительном характере проведенных клиентом операций. С учетом всей имеющейся в распоряжении Банка информации было принято решение о признании операций клиента подозрительными.

Впоследствии, в судебном заседании работница подтвердила, что данные денежные средства в наличной форме ею использовались для расплаты с контрагентами по хозяйственным договорам. Если контрагент не мог принять оплату, деньги она сдавала в кассу, но делала это только для банка, продержав их некоторое время у себя.

Судом действия ПАО «Сбербанк» признаны законными (Решение Буденновского городского суда (Ставропольский край) от 07.06.2018 г. №2-563/2018).

Но если представить своевременно в банк все документы и пояснить суть операций, то оснований для блокировки карты не будет. Как отмечено в Определении Московского городского суда от 07.09.2016 г. № 4г-10455/2016 «…физическое лицо не занимается предпринимательской деятельностью и перечисление денежных средств на его личную карту не может считаться предпринимательской деятельностью, равно как и доводы об отсутствии запрета на перечисление организацией подотчетных сумм на личные карты сотрудников, поскольку они основаны на неверном толковании норм материального права и не подтверждены доказательствами».

Как получить корпоративную карту

Корпоративная карта привязана либо к существующему счету компании или ИП, либо к отдельному «карточному», открытому специально. С ее помощью оплачивают те же расходы, на которые обычно получают деньги под отчет. Например, покупают билеты для командировок, канцтовары и воду в офис, бензин для служебного автомобиля. Корпоративную карту используют так же, как и обычную.

Первым делом руководитель компании определяет круг лиц, которым выдадут карты. После этого обращается к своему менеджеру в банке с заявлением, где перечислены будущие держатели карт. Для всех или только для некоторых открытых карт можно установить лимиты, свыше которых не получится потратить деньги с расчетного счета.

Владельцы бизнеса, которые работают без сотрудников, получают карту на свое имя. Для личных трат такую карту нужно использовать аккуратно, чтобы не вызывать вопросов у банка и налоговой инспекции. Например, не рекомендуется снимать ежедневно все деньги, поступившие на счет.

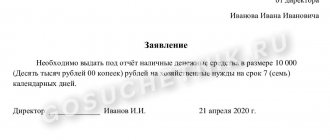

Что нужно написать в платежном поручении на перечисление подотчетных денег?

Для того чтобы исключить возможные проблемы с банком, при перечислении подотчетных сумм на карточку работника в платежном поручении необходимо в поле 24 «Назначение платежа» указать «Перечисление средств под отчет на оплату хозяйственных расходов».

Такая формулировка позволить исключить налоговые риски, ведь при налоговых проверках, денежные средства, перечисленные как подотчетные, на банковские карты сотрудников, налоговые органы могут квалифицировать как заработную плату. Соответственно на эти суммы, по мнению налоговых органов, могут быть начислены НДФЛ и страховые взносы.

Как учесть в налоговом учете оплату с карты

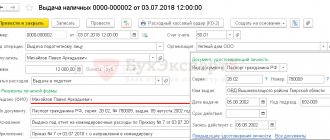

Деньги, которые бухгалтер перечисляет на карты сотрудникам подотчет или на корпоративную карту, остаются деньгами компании. При получении оправдательной документации, подтверждающей правомерность учета таких расходов, бухгалтер учитывает затраты для уменьшения налогооблагаемой базы. НДФЛ в этом случае не начисляется, так как сотрудник не получает экономической выгоды, такие суммы, при зачислении на карту сотруднику, представляются задолженностью работника перед компанией. После предоставления чеков, бланков, квитанций, подтверждающих расходы в пользу компании, расходы распределяются в затратах компании бухгалтером в соответствии со статьей расхода. Если сотрудник не предоставил необходимых подтверждений того, что деньги были потрачены в интересах компании, подотчетная сумма вычитается бухгалтером из заработной платы сотрудника с начислением на нее НДФЛ 13 процентов. Так как такие суммы принимаются в качестве экономической выгоды работника. Например, при принятой в компании практики оплаты работникам мобильной связи за счет компании, сотрудник пополнил связь со своей банковской карты (проводки в бухгалтерском учете отражают расход на нужды компании и возмещение затрат работнику). Такую оплату бухгалтер учитывает, как расходы компании. Если же работник пополнил счет личного телефона, а политикой компании не предусмотрена компенсация мобильной связи, то эти расходы не будут учтены, как затраты компании.

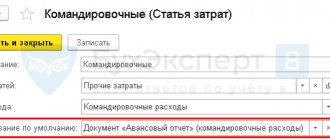

Возмещение расходов по командировке

Также часто возникают ситуации, когда сотрудник направляется в командировку без выдачи подотчетных сумм, а по возвращении получает возмещение своих расходов. В таком случае мы придерживаемся той же стратегии, то есть не считаем такого сотрудника подотчетным лицом, и отчитываться он должен не по авансовому отчету, а по указанному в предыдущей части статьи отчету об израсходованных средствах. Так, в п. 26 положения о командировках, утвержденного постановлением Правительства РФ от 13.10.2008 № 749, говорится об авансовом отчете как о документе, подтверждающем использование денег, выданных заранее до поездки. Кстати, не стоит забывать о включении в отчет суточных за каждый день командировки. Возмещение суточных гарантирует ст. 168 ТК РФ. К отчету об израсходованных средствах прикладывается заявление на возмещение расходов, далее издается приказ руководителя на возмещение.

Узнайте, как возместить работнику расходы в иностранной валюте по загранкомандировке, получив бесплатный пробный доступ к КонсультантПлюс.

В настоящее время все унифицированные формы не являются обязательными (п. 4 ст. 9 закона от 06.12.2011 № 402-ФЗ). Для составления формы отчета об израсходованных средствах можно модифицировать форму авансового отчета АО-1.

Скачать форму отчета вы можете у нас на сайте — см. .