Пример

Организация (г. Москва) владеет земельными участками с кадастровой стоимостью:

- в Москве — 14 000 000 руб.;

- в Самаре — 2 518 000 руб.

Участок в Москве приобретен в 2022 году, запись в ЕГРН внесена 20 октября.

Оба участка отнесены к прочим земельным участкам, ставка налога — 1,5%.

По земельному участку в Москве организация имеет право на льготу: уплату налога в размере 30% от исчисленной суммы (п. 1.4 ст. 3.1 Закона г. Москвы от 24.11.2004 N 74).

Общая формула

Земельный налог имеет местный характер, поэтому ряд правил по нему устанавливают муниципальные власти, а также на своей территории Москва, Питер и Севастополь. Однако, как рассчитать авансовый платеж по земельному налогу, регламентирует Налоговый кодекс РФ. А именно – его пункт 6 статьи 396. Правила в отношении расчёта авансовых платежей по налогу на землю в 2022 году не поменялись.

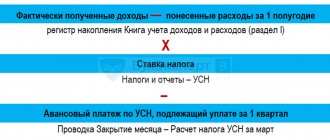

Так, налоговый расчет авансовых платежей по земельному налогу делают по итогам каждого из первых трёх кварталов текущего года. А затем на основе общей суммы перечисленных авансов по налогу на землю в течение года, считают общий итоговый платёж.

Из указанной нормы НК РФ можно вывести общую формулу. Для каждого квартала она будет одинакова:

| АВАНС = СТОИМОСТЬ УЧАСТКА ПО КАДАСТРУ × СТАВКА НАЛОГА × 1/4 |

Сразу уточним, что в расчёт берут процентную долю стоимости земли согласно кадастру по состоянию на 1 января года. То есть – налогового периода.

Также см. «Авансовые платежи по земельному налогу: сроки уплаты в 2017 году».

Нормативное регулирование

Земельный налог исчисляется и уплачивается в соответствии с законодательством муниципальных образований, на территории которых расположены земельные участки, принадлежащие организации.

Общая формула расчета:

где:

- Кв — коэффициент владения земельным участком, если организация владеет объектом неполный отчетный (налоговый) период;

- Ки — коэффициент использования кадастровой стоимости (КС), если в течение периода КС изменялась;

- Кл — коэффициент использования льготы, если льгота применяется в течение неполного отчетного (налогового) периода.

Срок уплаты земельного налога за 2022 год (4 квартал) — единый для всех налогоплательщиков, до 1 марта 2022 года (п. 1 ст. 397 НК РФ).

Как рассчитывается земельный налог?

Базовой величиной, которая влияет на размер земельного налога, является кадастровая стоимость (Кс). Форму расчета налога на 2016 год по Земельному кодексу выглядит следующим образом:

Налог = Кс х П х Нс х Д х Кф — Л, где:

Кс – кадастровая стоимость;

П – площадь земельного участка;

Д – доля в общей недвижимости;

Л – льготы;

Нс – налоговая ставка;

Кф – коэффициент, который используется, если владение участка было ограничено сроком до 1 года.

Как видно по формуле, основными понижающими величинами являются размер вашей доли в недвижимости, а также налоговая ставка, которую вы можете уточнить в Федеральной Налоговой Службе для вашего региона. Узнать, как рассчитать кадастровую стоимость земли через калькулятор, вы можете, обратившись в Кадастровую Палату. Значительно проще заказать выписку из Росреестра, в которой в числе прочих сведений будет указана кадастровая стоимость земельного участка.

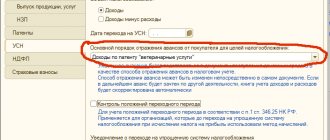

Настройка земельного налога в 1С

Установите или проверьте настройки земельного налога (Главное — Налоги и отчеты — Земельный налог). Рассмотрим заполнение каждой ссылки.

Регистрация земельных участков

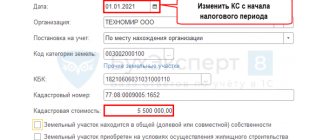

Проверьте карточку регистрации земельного участка, который был в собственности с начала года.

Создайте запись Регистрация земельного участка для нового участка, зарегистрированного в ЕГРН в 4 квартале.

В поле Налоговая льгота укажите вид льготы и ее размер (по нашему примеру налог уменьшается на 70% — налог составляет 30% от исчисленного налога).

После настройки льготы по земельному налогу под полем Налоговая льгота появляется ссылка, чтобы заполнить Заявление на льготу в налоговый орган.

Уплата авансовых платежей

Проверьте настройки авансовых платежей на территориях уплаты земельного налога. Если флаг Уплачиваются авансы установлен, исчисленный налог за год будет уменьшен на авансовые платежи за 1, 2, 3 кварталы.

При расчете земельного налога в конфигурации Бухгалтерия 8 в базах с релизами до 3.0.106.60 может проявляться ошибка: «В закрытии месяца ошибочно не заполняются операции расчета авансовых платежей по транспортному и земельному налогам».

Для устранения ошибки обновитесь до указанного релиза.

Способы отражения расходов

Способ отражения расходов может устанавливаться для всех земельных участков или для каждого в отдельности.

Авансирование по налогу на прибыль

Взаиморасчеты по налогу на прибыль предусматривают обязательное авансирование (ст. 286 НК РФ). Предоплату по налогу нужно рассчитать и внести в бюджет всем организациям, которые официально получают прибыль. Варианты оплаты налога — ежемесячные и ежеквартальные авансы. Авансовые платежи в данном случае надлежит рассчитать в зависимости от способа внесения предоплаты.

Варианты авансирования по прибыльному налогу:

- Ежемесячные отчисления с доплатой по итогам каждого квартала. Расчет авансового платежа осуществляется следующим образом: организация фиксирует показатели фактически полученной доходности в отчетах за предыдущий период, после чего может предварительно рассчитать аванс по налогу в текущем отрезке времени. Предоплата по налогу вносится ежемесячно, а по итогам квартала делается сведение перечисленного аванса. В результате, в бюджет нужно доплатить часть денег, которой не хватает до расчетного значения. Если по сумме ежемесячных авансов образовалась переплата налога, ее можно вернуть или зачесть в счет будущих платежей. Предельный срок перечисления авансового платежа — 28 число каждого следующего месяца. Рассчитать и уплатить итоговую сумму за квартал нужно не позже, чем будет подана декларация.

- Добровольные ежемесячные платежи. Этот вариант предоплаты по налогу нужно рассчитать из фактической величины полученной прибыли. Решение о переходе на такую схему уплаты налога принимает сам плательщик. Зачастую такой вариант актуален для тех компаний и индивидуальных предпринимателей, которые получают нерегулярный и нестабильный доход, поэтому и рассчитывать налог и авансовый платеж целесообразно из фактической величины прибыли. После подачи заявления (сделать это можно в любой момент до конца года) и перехода на схему ежемесячного авансирования по налогу отчетными периодами будут являться месяц, два месяца и так каждый месяц до конца года. Рассчитывать авансовый платеж по налогу нужно с суммы прибыли нарастающим итогом — суммарный показатель доходности умножается на действующую ставку (ст. 284 НК РФ). Предельный срок уплаты такой же — 28 числа каждого последующего месяца.

- Поквартальная оплата без ежемесячных отчислений. Некоторые учреждения могут производить расчет и вносить авансовые платежи по налогу по итогам первого квартала, полугодия и девяти месяцев. Далеко не все предприятия могут рассчитывать и перечислять предоплату по налогу ежеквартально — такое право предоставляется бюджетным, автономным и некоммерческим организациям, иностранным компаниям с постоянным официальным представительством в России, предприятиям, чей доход за квартал не превышает 15 миллионов рублей и ряду других плательщиков. Рассчитать платеж и перечислить его в бюджет нужно также в сроки подачи декларации — до 28 числа следующего квартала.

Для каждого способа авансирования по налогу применяются различные формулы расчета сумм. В случае ежемесячных платежей с доплатой итоговой суммы налога законодатели установили такие правила:

- ежемесячные платежи за 1 квартал нового отчетного периода равны ежемесячной предоплате за 4 квартал предыдущего года;

- ежемесячный платеж за 2 квартала определяется как ⅓ авансирования за 1 квартал;

- ежемесячную предоплату 3 квартала надлежит рассчитывать как ⅓ от разницы платежей за полугодие и предоплаты за 1 квартал;

- ежемесячное авансирование в 4 квартале определяется как ⅓ от разницы авансовых платежей по налогу за три квартала и полугодия.

Если после расчета таким методом авансовый платеж по налогу на прибыль в любом из периодов отрицателен или имеет нулевое значение, то взаиморасчеты с бюджетом за этот период проводить не нужно. При ежемесячном перечислении авансовых платежей по налогу формула будет такой:

АП = А текущий – А предыдущий

То есть сумму к доплате нужно рассчитать как разницу между платежами за текущий месяц (исходя из фактического значения прибыли) и предыдущей предоплатой. Если организация перечисляет налог поквартально, то авансовый платеж нужно рассчитать так:

АП = А отчетный – А предыдущий

Схема аналогична — для определения предоплаты нужно вычислить разницу между текущим платежом и предыдущей суммой авансирования.

Расчет земельного налога

Земельный налог рассчитывается автоматически регламентной операцией Расчет земельного налога в декабре 2022 (Операции — Закрытие месяца — Расчет земельного налога).

Проводки

Проверить исчисленный налог можно в Справке-расчете земельного налога за 2022 год.

Пример расчета налога по кадастровой стоимости

Чтобы быстро рассчитать земельный налог по кадастровой стоимости используется калькулятор, но можно обойтись и без него.

Допустим, вы владеете четвертой частью участка (0,25), кадастровая стоимость которого была получена 1 000 000 рублей. Вы уточнили в ФНС текущую ставку для вашей недвижимости земельного налога, и получили ставку в размере 0,2 %.

Базовые расчеты:

Налог = 1 миллион рублей *0,2/100*0,25 = 500 рублей – Земельный налог по текущей кадастровой стоимости для ¼ части земельного участка. Как рассчитать кадастровую стоимость земельного участка вы можете прочитать на страницах , либо заказать консультацию специалистов по налогообложению.

Стоит отметить, что в Налоговом кодексе предусмотрены льготы для разных категорий граждан, которые позволяют уменьшить ставку земельного налога, вплоть до полного или временного освобождения от выплат. Список категорий граждан и объектов недвижимости, по отношению к которым применимы льготы вы сможете найти на сайте Федеральной Налоговой Службы.

Расчеты земельного налога за 6 месяцев (6 месяцев / 12 месяцев = 0,5) при тех же условиях, но с налоговыми льготами (100 рублей):

Налог = 1 миллион рублей *0,2/100*0,5-100= 150 рублей.

Расчет кадастровой стоимости земельного участка по калькулятору осуществляется органами налогового контроля, самостоятельно граждане не должны предоставлять любые виды просчетов. После того, как Федеральная Налоговая Служба рассчитала все ставки по налогам, в установленном порядке осуществляется рассылка уведомлений по месту проживания владельцев недвижимости (адреса берут из Росреестра по сведениям о владельце). В уведомлении указывается итоговый расчет (с указанием льгот, коэффициента, доли), а также сроки, в которые необходимо осуществить оплату. Чаще всего данный вид уведомлений рассылается летом или осенью, однако регламентирует процесс расчета налога непосредственно ФНС.

Если в предоставленных расчетах была допущена ошибка, каждый гражданин имеет право обжаловать размер земельного налога, в том числе и через приравнивание кадастровой стоимости к рыночной. Калькулятор кадастровой стоимости земельного участка часто не учитывает ряд важных факторов, что резко повышает налоговую базу для населения. Поэтому, мы рекомендуем, в случае получения неоправданно высокого земельного налога обратиться в нашу компанию для пересмотра кадастровой стоимости.

Уплата земельного налога

Платежное поручение на уплату земельного налога сформируйте из Списка задач организации (Главное — Задачи организации).

По ссылке открывается Помощник уплаты земельного налога.

Если при открытии помощника в разделе Расчет суммы указано Нет налога к уплате, убедитесь, что регламентная операция Расчет земельного налога проведена за отчетный (налоговый) период.

По ссылке Расчет земельного налога за 2022 г. перейдите в Справку-расчет земельного налога за 2022 год. Она формируется с отбором по ИФНС, куда уплачивается налог. И удобна для проверки корректности расчета земельного налога.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия рассчитать земельный налог за 2022, сроки уплаты земельного налога за 2022, как проверить в 1С правильность расчета земельного налога.

Как рассчитать земельный налог для граждан?

Физические лица платят налог с участков, собственником которых они выступают, только 1 раз в год – за все 12 месяцев одной суммой по годовым итогам.

Один раз в год граждане получают уведомление от налоговой, содержащее сумму к уплате, а также исходные данные, применяемые для вычислительного процесса. Рекомендуется проверить проведенный расчет, для этого гражданину нужно ознакомиться с местными законодательными актами, касающимися налога с земельных участков физлиц.

Из этих законодательно-нормативных актов нужно уточнить:

- Возможность воспользоваться системой льготирования;

- Величину стоимости объекта обложения земельным налогом;

- Утвержденную ставку для нужной земельной категории.

В каждом МО действует своя система предоставления льгот физическим лицам. Чтобы узнать информацию о том, можно ли ей воспользоваться, нужно обратиться в отделение ФНС, к которому территориально относится земля, подлежащая налогообложению.

Если льгота положена, то право на нее документально подтверждается – пишется заявление для налоговой, к которому прикладывается подтверждающая документация.

Если физическое лицо не имеет право на освобождение от налогового бремени, то следует узнать, что выступает базой для вычисления. Расчет для физических лиц проводится по кадастровой стоимости земельного объекта. Данный показатель берется на начало отчетного года. Налоговая запрашивает такие сведения в Росреестре и использует их для расчета.

Если есть сомнения в правильности используемой для расчета стоимости, то можно уточнить актуальные данные в Росреестре самостоятельно – передать запрос в письменном виде в Росреестр или кадастровую палату по адресу расположения земли. Сведения предоставляются в форме справки без взимания дополнительной платы. В заявлении следует указать, кадастровая стоимость какого объекта интересует заявителя. Также пишется дата, на которую должны быть предоставлены сведения, данный реквизит необходим, иначе стоимость будет указана на день подачи заявления.

После того, как будут получены данные о кадастровой стоимости, нужно выяснить действующую ставку, после чего приступать к расчетам.

Ставку устанавливает также МО, ее величина зависит от земельной категории участка. Чтобы выяснить ставку, можно самостоятельно просмотреть местные нормативные акты либо обратиться за помощью в налоговую.

Налоговый кодекс не позволяет регионам превышать предельные значения ставки по земельному налогу:

- 0,3% – для отдельных категорий, в частности для дачных участков, сельхозземель;

- 1,5% – для прочих категорий.

Если физическим лицом уточнены права на льготу, кадастровая стоимость, ставка, то можно приступать к вычислениям.

Следует использовать такую формулу:

Налог на землю = кадастр.стоим. * ставка

Если физическое лицо имеет возможность применить льготу в виде необлагаемой налогом суммы, уменьшающей базу для исчисления, то в формуле следует это учесть.

Налог на землю с учетом льготы = (кадастр.стоим. – необлагаемая налогом сумма) * ставка.

Если земля получена или утеряна гражданином в течение года, то следует учитывать число тех месяцев, на протяжении которых физлицо числилось владельцем участка. Не потребуется платить налог за те месяцы, в течение которых человек не был собственником земли. В расчет земельного налога в данном случае берутся только полные месяцы владения.

В случае присутствия нескольких собственников на землю, налог распределяется пропорциональным размерам долей каждого владельца. Если доли не выделены, то налог распределяется поровну между всеми участниками.

Основные способы расчета

Земельный налог представляет собой обязательный сбор в местный бюджет, который устанавливается в отношении некоторых категорий собственников земельных участков. Как и в отношении большинства остальных видов налога, рассматриваемый можно рассчитать при помощи следующих основных способов:

Вручную

В этом случае плательщик производит все расчеты самостоятельно, без использования каких-либо специальных средств (разве что только калькулятора). Делается это по установленной формуле и в соответствии с данными, которые должны иметься у плательщика.

Такой способ является довольно длительным и сложным, а также предполагает риск совершения ошибок.

При помощи онлайн-калькулятора

В этом случае расчеты осуществляются автоматически, при помощи специальных

калькуляторов, которые размещены на отдельных сайтах в сети интернет. В зависимости от конкретного типа инструмента пользователю может потребоваться как введение всех данных (в частности, точной ставки), так и указания лишь общей информации (месторасположения участка и категории земли).

В последнем случае ставка будет выбрана автоматически.

Кроме этого, в режиме онлайн можно не только рассчитать необходимую к уплате сумму, но и сформировать на ее основании платежный документ (платежное поручение). В частности, такая функция доступна в специальном разделе на официальном сайте ФНС.

Ниже представлен удобный онлайн-калькулятор, который поможет вам определить размер налога: