Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

03 июля Михайлов П.А. направлен в командировку в г. Самару на 4 дня. В тот же день работник получил из кассы денежные средства под отчет в размере 12 000 руб.

10 июля работник представил авансовый отчет, к которому приложил:

- ж/д билет (Москва-Самара) на сумму 2 988 руб. (в т. ч. НДС 18% — 67,15 руб.);

- ж/д билет (Самара-Москва) на сумму 2 240 руб. (в т. ч. НДС 18% — 67,15 руб.);

- квитанцию и СФ за проживание в гостинице на сумму 2 950 руб. (в т. ч. НДС 18%).

Суточные в Организации в соответствии с Положением о командировках выплачиваются из расчета 700 руб./сут. — 2 800 руб.

Неиспользованные денежные средства работник возвратил в кассу.

Рассмотрим пошаговую инструкцию оформления примера. PDF

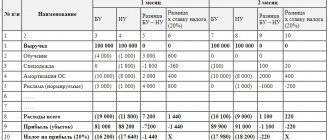

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Выдача подотчетному лицу из кассы | |||||||

| 03 июля | 71.01 | 50.01 | 12 000 | 12 000 | Выдача подотчетному лицу | Выдача наличных — Выдача подотчетному лицу | |

| Авансовый отчет сотрудника о командировке | |||||||

| 10 июля | 26 | 71.01 | 10 393,70 | 10 393,70 | 10 393,70 | Принятие к учету командировочных расходов | Авансовый отчет — вкладка Прочее |

| 19.04 | 71.01 | 584,30 | 584,30 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 10 июля | — | — | 2 950 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 450 | Принятие НДС к вычету | ||||

| — | — | 450 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Регистрация ж/д билетов перевозчика | |||||||

| 10 июля | — | — | 5 228 | Регистрация БСО поставщика | Счет-фактура (бланк строгой отчетности) | ||

| 68.02 | 19.04 | 134,30 | Принятие НДС к вычету | ||||

| — | — | 134,30 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Возврат неиспользованных подотчетных средств | |||||||

| 10 июля | 50.01 | 71.01 | 1 022 | 1 022 | Возврат подотчетных средств | Поступление наличных — Возврат от подотчетного лица | |

Выдача подотчетному лицу из кассы

Денежные средства могут быть выданы под отчет на основании любого распорядительного документа или заявления сотрудника. Погашение задолженности по ранее выданным подотчетным суммам необязательно (п. 6.3 Указания ЦБ РФ от 11.03.2014 N 3210-У).

Подробнее о выдаче денежных средств под отчет

Выдача денежных средств подотчетному лицу оформляется документом Выдача наличных вид операции Выдача подотчетному лицу в разделе Банк и касса — Касса — Кассовые документы –кнопка Выдача.

Рассмотрим особенности заполнения документа Выдача наличных по нашему примеру.

- Получатель — сотрудник, которому выдаются денежные средства под отчет.

- Основание — нужды, на которые выдается подотчетная сумма: на командировочные расходы.

- Приложение — данные распорядительного документа или заявления сотрудника на выдачу денежных средств.

Для автоматического заполнения строки По документу в разделе Реквизиты печатной формы в справочнике Физические лица должны быть заполнены данные документа, удостоверяющего личность получателя, действительные на дату оформления документа Выдача наличных.

Проводки по документу

Документ формирует проводку:

- Дт 71.01 Кт 50.01 — выдача аванса сотруднику под отчет.

Документальное оформление

Для документального оформления выдачи денежных средств из кассы необходимо использовать унифицированную форму Расходный кассовый ордер (КО-2), утвержденную Постановлением Госкомстата РФ от 18.08.1998 N 88.

Бланк можно распечатать по кнопке Расходный кассовый ордер (КО-2) из документа Выдача наличных. PDF

Расчеты с подотчетными лицами в 1С:ERP

Рассмотрим Расчеты с подотчетными лицами

в двух разрезах: выдача денежных средств и приемка авансовых отчетов.

Какими документами можно оформить выдачу денежных средств подотчетнику

Выдача денежных средств оформляется либо расходным кассовым ордером

(РКО), либо

списанием безналичных денежных средств

. В обоих документах по выдаче денежных средств есть операция специального вида:

1. В Расходном кассовом ордере

(Казначейство / Касса / Расходные кассовые ордера) — операция

Выдача подотчетнику

.

Рисунок 1 — Операция Выдача подотчетнику в расходном кассовом ордере

В РКО указываем подотчетное лицо, сумму и кассу выдачи, срок подотчета.

Рисунок 2 — Заполнение РКО по выдаче подотчетнику

2. В безналичных платежах

(Казначейство / Банк / Безналичные платежи) — операция

Выдача подотчетнику

.

Рисунок 3 — Создание безналичного списания по операции Выдача подотчетнику

В Списании безналичных денежных средств

по операции

Выдача подотчетнику

также указываем подотчетное лицо, сумму перечисления, расчетный счет организации, с которого будет произведено списание денежных средств, и расчетный счет подотчетника для получения средств.

Рисунок 4 — Заполнение безналичного списания по операции Выдача подотчетнику

На вкладке Расшифровка платежа

как в РКО, так и в безналичном списании заполняем

статью ДДС

.

Рисунок 5 — Заполнение статьи ДДС при Выдаче подотчетнику

Также в обоих документах есть реквизит для установки срока подотчета: на вкладке Основное

в поле

Отчитаться

выбираем период времени, по истечении которого хотим получить отчет, и система автоматически заполнит граничную дату для подотчета.

Рисунок 6 — Заполнение реквизита Отчитаться при выдаче денежных средств

В каком рабочем месте можно проверить не закрытые отчетами расчеты с подотчетными лицами

В разделе Казначейство

в блоке

Подотчетники

есть рабочее место

Авансовые отчеты к оформлению

.

Рисунок 7 — Местонахождение рабочего места Авансовые отчеты к оформлению

В рабочем месте можно вести оперативный контроль денежных средств, выданных подотчетному лицу, но не закрытых отчетами, а также закупок, произведенных подотчетным лицом, но не закрытых оплатой. Чтобы отчитаться за вышеуказанные операции нажимаем по кнопке Оформить авансовый отчет

или

Оформить платеж

соответственно.

Рисунок 8 — Рабочее место Авансовые отчеты к оформлению

В журнале отражаются данные по подотчетному лицу, есть ли сумма аванса или закупки, просрочен ли отчет, если ли перерасход.

Какими документами можно принимать отчеты от подотчетника

В разделе Казначейство

в блоке

Подотчетники

есть рабочее место

Авансовые отчеты

.

Рисунок 9 — Местонахождение рабочего места Авансовые отчеты

В рабочем месте Авансовые отчеты

показаны все документы, которыми оформляются все отчеты с подотчетниками: авансовый отчет, поступление денежных документов, приобретение товаров и услуг.

Рисунок 10 — Виды документов по расчетам с подотчетниками

В документе Авансовый отчет

можем отразить операции по закупке, расходам и оплате поставщику.

Приобретение товаров и услуг

в рабочем месте Авансовые отчеты — это обычное оформление приобретения, но с видом хозяйственной операции

Закупка через подотчетное лицо

.

Поступление денежных документов

в рабочем месте Авансовые отчеты существует для целей оприходования денежных документов через подотчетника.

Как оформить выдачу денежных средств подотчетнику через расходный кассовый ордер

Для оформления выдачи подотчетнику заходим в Казначейство

—

Касса

—

Расходные кассовые ордера

и создаем новый

РКО

с видом операции

Выдача подотчетнику

.

В РКО

на вкладке

Основное

заполняем дату выдачи, операцию (Выдача подотчетнику), кассу выдачи, ФИО подотчетного лица (из справочника физ. лиц), подразделение, сумму и в какой срок необходимо отчитаться.

Рисунок 11 — Создание и заполнение расходного кассового ордера по операции выдача подотчетнику

Далее на вкладке Расшифровка платежа

заполняем статью ДДС и заявку на расход ДС (в случае, если ведется учет выдачи денежных средств по заявкам).

Рисунок 12 — Заполнение статьи ДДС в РКО

Проводим расходный кассовый ордер и формируем проводки регламентированного учета.

Рисунок 13 — Формирование проводок регламентированного учета по РКО

Т.к. выдача подотчетнику в нашем примере оформлена в валюте рубли, то сформирован счет по дебету 71.01 (Расчеты с подотчетными лицами).

Аналогично подразделение по дебету заполнено данными из РКО.

Рисунок 14 — Заполнение проводок регламентированного учета по дебету

Счет

и

Подразделение

по кредиту заполнены из справочника

Кассы

.

Рисунок 15 — Заполнение проводок регламентированного учета по кредиту

После проведения наш РКО

появился в рабочем месте

Авансовые отчеты к оформлению

, где выданная сумма денежных средств отражена в графе

Аванс

, и что за выданный аванс следует отчитаться.

Т.к. дата, заполненная в РКО в реквизите «Отчитаться» превышает текущую дату, то в рабочем месте система подсказывает и указывает сумму красным цветом в графе Просрочен отчет

.

Рисунок 16 — Авансовые отчеты к оформлению после проведения выдачи денежных средств подотчетнику

Как оформить авансовый отчет

В системе есть отчет Контроль денежных средств у подотчетных лиц

, в который заходим из рабочего места Авансовые отчеты по одноименной гиперссылке.

Рисунок 17 — Открытие отчета Контроль денежных средств у подотчетных лиц

Как видим, в отчете по нашему подотчетнику из примера выданная сумма зафиксирована в графе Выдано авансов

,

Незавершенные операции на конец периода

и наличие

просрочки

по отчету. Также зафиксировано состояние операции как «не завершена» и показаны рекомендации, что делать по этому подотчетному лицу.

Оформить отчет по выданным средствам можно несколькими вариантами.

1. В рабочем месте Авансовые отчеты к оформлению

становимся на строку с данными по подотчетнику, по которому требуется создание авансового отчета и нажимаем на

Оформить авансовый отчет

.

Система создает предзаполненный документ Авансовый отчет

.

Рисунок 18 — Создание авансового отчета, вариант №1

2. В рабочем месте Авансовые отчеты

.

Рисунок 19 — Создание авансового отчета, вариант №2

В документе Авансовый отчет

можем отразить операции по трем типам операций:

- закупки

— для выбора уже созданных или создания новых и отражения в табличной части документов по закупке товарно-материальных ценностей подотчетным лицом (Приобретения товаров и услуг), документа Приобретение денежных документов и документы по бронированию электронных билетов; - расходы по командировкам

(питание, проживание, проезд и т.п.); - оплата поставщику

— для отражения факта оплаты подотчетным лицом поставщику по ранее оказанным услугам или поставленным товарам.

Рисунок 20 — Создание документов закупки из формы Авансового отчета

Как оформить закупку у поставщика для целей подотчета

Закупку товарно-материальных ценностей подотчетным лицом можем оформить документом Приобретение товаров и услуг

3 способами:

- из рабочего места Авансовые отчеты

(рис. 10); - из документа Авансовый отчет

(рис. 20); - из раздела Закупки

—

Документы закупки (все)

создаем документ

Приобретение товаров и услуг

с видом

Закупка через подотчетное лицо

.

Рисунок 21 — Создание документа Приобретение товаров и услуг с видом Закупка через подотчетное лицо

От обычной закупки данный документ будет отличаться тем, что в поле хоз. операции будет отражена операция Закупка через подотчетное лицо

.

В документе заполняем поля: подотчетное лицо, склад, номенклатуру, количество цену, подразделение.

Рисунок 22 — Заполнение документа Приобретение товаров и услуг с видом Закупка через подотчетное лицо

Проводим документ и отражаем проводки регл.учета.

Рисунок 23 — Отражение проводок регламентированного учета документа Приобретение товаров и услуг

Смотрим, что счет по дебету 10.05

заполнен из групп настроек финансвого учета номенклатуры: для номенклатуры «Аккумулятор» настроена группа фин. учета «Запасные части», для которой установлен счет учета стоимости номенклатуры

10.05

.

Рисунок 24 — Заполнение счета Дт в проводках регламентированного учета

Счет по кредиту 71.01

закрывает расчеты с подотчетными лицами и заполнен в соответствии с выбранной операцией по документу

Закупка через подотчетное лицо

.

Подразделение Кт

— подразделение из документа Приобретение товаров и услуг.

Для закрытия подотчета важно, чтобы подразделение, по которому были выданы денежные средства, было идентично с указанным с Приобретением товаров и услуг.

Если же подразделение отличается, то получим такое отображение расхождений в системе, когда выдача ДС прошла по одному подразделению, а закупка по другому.

Рисунок 25 — Отражение расхождения подразделений в Авансовых отчетах к оформлению

Как распечатать авансовый отчет после оформления Приобретения товаров и услуг

В документе Приобретение товаров и услуг

по гиперссылке

Включить в авансовый отчет

создаем на сумму приобретения авансовый отчет.

Рисунок 26 — Создание авансового отчета на основании Приобретения товаров и услуг

После успешной подвязки авансового отчета к Приобретению товаров и услуг гиперссылка Включить в авансовый отчет

будет заменена на гиперссылку

Включен в Авансовый отчет _№ от _

, по которой можно провалиться в сам авансовый отчет.

Рисунок 27 — Подвязка авансового отчета к Приобретению товаров и услуг

Для выведения на печать авансового отчета нажимаем по кнопке Печать

.

Рисунок 28 — Печать авансового отчета

Оформление оплаты поставщику подотчетным лицом

Для отражения факта оплаты поставщику подотчетным лицом заходим в рабочее место Авансовые отчеты к оформлению

, становимся на строку с нашим подотчетником и нажимаем

Оформить авансовый отчет

.

По умолчанию система весь остаток задолженности по подотчетнику отразит на вкладке Расходы

. Для переноса суммы на вкладку

Оплата поставщикам

в табличной части на строке с суммой двойным кликом выводим панель команд, где выбираем

Перенести строку в оплаты поставщикам

.

Рисунок 29 — Создание оплаты поставщикам через авансовый отчет

На вкладке Оплата поставщикам

заполняем наименование поставщика, корректируем сумму (сумма оплаты поставщику), выбираем объект расчетов (документ приобретения), номер, дата.

Рисунок 30 — Заполнение Оплаты поставщику по Авансовому отчету

Проводим документ и отражаем в регламентированном учете. Соответственно счет дебета 60.01 взят из групп настроек финансового учета объектов расчетов (накладная, договор или т.п).

Рисунок 31 — Проводки регламентированного учета Авансового отчета

Переходим в рабочее место Авансовые отчеты к оформлению

и видим отражение оплаты поставщику в уменьшение остатка непогашенной задолженности по выданным денежным средствам.

Рисунок 32 — Обновление суммы непогашенной задолженности после проведения авансового отчета по оплате поставщику

Как оформить возврат денежных средств от подотчетника

На остаток задолженности оформим возврат денежных средств в кассу организации. Для этого в рабочем месте Авансовые отчеты к оформлению

нажимаем на

Оформить платеж

и выбираем

Возврат наличными

.

Система создаст уже предзаполненный на неизрасходованный остаток денежных средств Приходный кассовый ордер

по операции

Возврат от подотчетника

.

Рисунок 33 — Создание Приходного кассового ордера по операции «Возврат от подотчетника»

Проводим

документ и отражаем в регламентированном учете.

Рисунок 34 — Отражение в регламентированном учете Приходного кассового ордера по операции «Возврат от подотчетника»

Проверка закрытия взаиморасчетов по подотчетнику

Для проверки закрытия подотчета по данному подотчетному лицу можем зайти в отчет Контроль операций с денежными средствами

.

Незавершенных операций на конец периода по нашему подотчетнику нет и никакие действия по подотчетнику не ожидаются.

Рисунок 35 — Проверка статуса подотчетника в отчете Контроль операций с денежными средствами

Также для проверки сформируем Оборотно-сальдовую ведомость по счету 71

(Регламентированный учет / Стандартные бухгалтерские отчеты). Незакрытых взаиморасчетов по подотчетнику нет.

Рисунок 36 — Формирование Оборотно-сальдовой ведомости по счету 71

Необходима консультация по учету в 1С:ERP?

Наши специалисты готовы предоставить консультацию или провести корпоративное обучение!

Авансовый отчет сотрудника о командировке

Командировочные расходы в БУ включаются в состав расходов по обычным видам деятельности при выполнении условий п. 5, 16 ПБУ 10/99 и признаются на дату утверждения авансового отчета. До этого момента выданные средства учитываются в составе дебиторской задолженности подотчетного лица (п. 16 ПБУ 10/99).

В НУ командировочные расходы признаются на дату утверждения авансового отчета в составе прочих расходов, связанных с производством и реализацией (пп. 12 п. 1 ст. 264 НК РФ, пп. 5 п. 7 ст. 272 НК РФ).

Подробнее о выдаче денежных средств под отчет

Для регистрации авансового отчета сотрудника о командировке формируется документ Авансовый отчет в разделе Банк и касса — Касса — Авансовые отчеты.

В шапке документа указывается:

- Подотчетное лицо — из справочника Физические лица выбирается сотрудник, который отчитывается за выданные ему под отчет денежные средства.

На вкладке Аванс по кнопке Добавить выбираются документы выдачи аванса.

Подробнее о заполнении вкладки Авансы

На вкладке Прочее указывается информация о командировочных расходах.

Подробнее о заполнении вкладки Прочее

К прочим расходам, связанным с производством и реализацией, относятся расходы на командировки, в частности на (пп. 12 п. 1 ст. 264 НК РФ):

- Проезд работника к месту командировки и обратно к месту постоянной работы.

- Наем жилого помещения, в том числе расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами).

- Суточные или полевое довольствие.

- Проч.

Для возможности принять расходы на командировку, они должны быть обоснованы и подтверждены корректно оформленными документами (п. 1 ст. 252 НК РФ).

Подробнее об основных требованиях к документам, подтверждающим командировку

Для подтверждения проезда к месту командировки и обратно должен быть билет на бумажном носителе, а если билет электронный,—маршрут-квитанция. При авиаперелетах, кроме названных документов, на билете или посадочном талоне должна стоять отметка о предполетном досмотре (Письма Минфина РФ от 28.05.2018 N 03-07-07/36077, от 09.10.2017 N 03-03-06/1/65743, от 06.06.2017 N 03-03-06/1/35214).

Услуги за проживание в гостинице могут быть подтверждены бланком строгой отчетности (БСО) или другим документом, имеющим необходимые реквизиты первичного учетного документа (ПУД). На основании БСО можно принять к вычету НДС, выделенный в нем отдельной строкой (п. 18 Правил ведения Книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Данные о суточных вносятся на основании локального нормативного акта организации, утверждающего их размер, или приказа о командировке, копию которого можно приложить к авансовому отчету.

Подтверждать суточные расходными документами не требуется (Письмо Минфина РФ от 11.11.2011 N 03-03-06/1/741).

Проводки по документу

Документ формирует проводки:

- Дт Кт 71.01 — принятие к учету затрат на командировку.

- Дт 19.04 Кт 71.01 — принятие к учету НДС по командировочным расходам.

Для того чтобы принять к вычету НДС, предъявленный поставщиком билетов, необходимо, чтобы НДС в билете был выделен отдельной строкой (Письма Минфина РФ от 26.02.2016 N 03‑07‑11/11033, от 30.01.2015 N 03‑07‑11/3522, от 30.07.2014 N 03‑07‑11/37594).

Чтобы НДС, выделенный в билетах и СФ, предъявленных контрагентами, можно было принять к вычету, необходимо в графах:

- СФ — проставить флажки.

- БСО — проставить флажки для документов БСО.

- Реквизиты счета-фактуры — заполнить номер и дату СФ, реквизиты БСО заполнятся в данной графе автоматически из графы Документ (расхода).

В результате регистрации БСО и СФ автоматически будут созданы:

- Счет-фактура (бланк строгой отчетности).

- Счет-фактура полученный.

Документы можно найти в журнале Счета-фактуры полученные через раздел Покупки – Покупки — Счета-фактуры полученные.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. форму авансового отчета в Учетной политике. В 1С используется Авансовый отчет по форме АО-1. Бланк можно распечатать по кнопке Печать – Авансовый отчет (АО-1) документа Авансовый отчет. PDF

Каков порядок отчета подотчетного лица по выданным суммам?

Лица, получившие наличные деньги под отчет, обязаны в срок, не превышающий трех рабочих дней после дня истечения срока, на который они выданы, предъявить главному бухгалтеру или бухгалтеру (при их отсутствии – руководителю) отчет об израсходованных суммах и произвести окончательный расчет по ним.

Обратите внимание:

авансовый отчет (ф. 0504505) представляется работником (внештатным сотрудником) с приложением к нему подтверждающих документов (

пп. 6.3 п. 6 Указания № 3210-У

,

п. 216 Инструкции № 157н

).

Порядок заполнения авансового отчета подотчетным лицом (ф. 0504505) установлен Приказом Минфина РФ от 30.03.2015 № 52н.

Подотчетное лицо приводит сведения в авансовом отчете (ф. 0504505):

– на лицевой стороне – о себе; – на оборотной стороне – заполняет графы 1 – 6 в части фактически израсходованных им сумм с указанием документов, подтверждающих осуществленные расходы.

Документы, приложенные к авансовому отчету (ф. 0504505), нумеруются подотчетным лицом в порядке их записи в отчете. В дальнейшем авансовый отчет (ф. 0504505) утверждается руководителем учреждения или уполномоченным им лицом.

Кроме того, в силу п. 26 ФСБУ «Концептуальные основы» первичный учетный документ принимается к бухгалтерскому учету при условии отражения в нем всех реквизитов, предусмотренных унифицированной формой документа, и при наличии на документе подписи руководителя субъекта учета или уполномоченного им лица.

Неизрасходованный остаток подотчетной суммы подлежит возврату.

Регистрация СФ поставщика

Счет-фактура полученный создается автоматически после регистрации СФ в документе Авансовый отчет. Код вида операции — «Получение товаров, работ, услуг».

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Подробнее про Варианты принятия НДС к вычету

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие НДС к вычету по услуге.

Регистрация ж/д билетов перевозчика

Документ Счет-фактура (бланк строгой отчетности) создан автоматически на основании документа Авансовый отчет.

Если в документе установлен флажок Отразить вычет НДС в книге покупок, то при его проведении будут сделаны проводки по принятию НДС к вычету.

При проведении документа Счет-фактура (бланк строгой отчетности) в Книге покупок в графе 2 «Код вида операции» автоматически будет отражен код «Командировочные расходы по бланку строгой отчетности, п. 7 ст. 171 НК РФ».

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие НДС к вычету по услуге.

Документ формирует движения по регистру НДС Покупки:

- регистрационную запись по Виду ценности Командировочные расходы с кодом вида операции «» Командировочные расходы по бланку строгой отчетности…» на сумму принятого НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура с кодом вида операции «»;

- БСО с кодом вида операции «23».

Списание НДС

Минфин считает, что принять к вычету НДС можно только по счету-фактуре, исключение — если это предусмотрено п. 3, 6-8 ст. 171 НК РФ. Особенности вычета НДС по покупкам в рознице Кодексом не предусмотрены.

Также нельзя указанный НДС принять в расходы в целях налога на прибыль, так как п. 2 ст. 170 НК РФ не предусматривает возможности учесть в стоимости товара (работы, услуги) НДС предъявленный по причине отсутствия счета-фактуры (Письмо Минфина РФ от 24.01.2017 N 03-07-11/3094).

Так как товар приобретался в розницу и счет–фактура не выписывался, к вычету НДС не принимается. На основании документа Поступления (акты, накладные) необходимо создать документ Списание НДС.

Проводки по документу

Возврат неиспользованных подотчетных средств

Возврат неиспользованных подотчетных средств оформляется документом Поступление наличных вид операции Возврат от подотчетного лица по кнопке Создать на основании – Поступление наличных документа Авансовый отчет. Документ Поступление наличных, созданный таким образом заполняется автоматически.

Вручную остается заполнить:

- Статья доходов — Возврат от подотчетного лица.

Проводки по документу

Документ формирует проводку:

- Дт 50.01 Кт 71.01 — возврат неиспользованных средств подотчетным лицом.

Документальное оформление

Для документального оформления поступления наличных денег в кассу организации необходимо использовать унифицированную форму Приходный кассовый ордер (КО-1), утв. Постановлением Госкомстата РФ от 18.08.1998 N 88.

Бланк можно распечатать по кнопке Приходный кассовый ордер (КО-1) документа Поступление наличных. PDF

См. также:

- Порядок расчетов с подотчетными лицами

- Авансовый отчет по приобретению ГСМ

- Авансовый отчет по оплате услуг

- Авансовый отчет по приобретению материалов через корп. карту

- Авансовый отчет по командировке. Выданы билеты (денежные документы)

- Авансовый отчет по оплате эл.услуг ин.контрагенту с корп.карты

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Оплата доли в уставном капитале наличными денежными средствами Оплата доли наличными деньгами — один из разрешенных способов формирования…

- Тест № 6. Оплата доли в уставном капитале наличными денежными средствами …

- Командировка: поездка за границу, расчеты в валюте Командировки за границу имеют свои особенности — большинство расходов осуществляется…

- Приобретение запасов неденежными средствами в БУ …

Нормативное регулирование

Расчеты с подотчетными лицами регулируются следующими нормативными актами:

- ФЗ «О бухучете» №402 от 6 февраля 2011 года.

- Положение об учете (часть 10/99 «Расходы).

- План счетов и инструкция по его применению.

- Локальные акты самой организации.

Главный документ, на основании которого осуществляются расчеты, – это Порядок ведения кассовых операций №40, установленный Решением совета директоров ЦБ от 22 сентября 1993 года.

Как выдать деньги под отчет и отразить расчеты с подотчетными лицами в бухгалтерском учете?