Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

03 апреля Организация заключила контракт с иностранной компанией POSexpertLLC на оказание услуг по организации выставки в Милане на сумму 5 900 EUR с учетом НДС.

Местом реализации услуг является РФ (пп. 4 п. 1 ст. 148 НК РФ), следовательно, Организация выступает налоговым агентом по НДС (п. 2 ст. 161 НК РФ).

01 июня Организация осуществила предоплату контрагенту в размере 5 000 EUR, а так же уплатила НДС в бюджет в качестве налогового агента.

05 июня услуги по организации выставки были оказаны.

Условные курсы для оформления примера:

- 01 июня курс 71,00 руб./EUR;

- 05 июня курс 72,00 руб./EUR.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Договор с иностранной компанией на оказание услуг | |||||||

| 03 апреля | Договор на оказание услуг, организация выступает налоговым агентом (п.2 ст.161 НК РФ) | Справочник Договоры | |||||

| Перечисление аванса иностранному поставщику | |||||||

| 01 июня | 60.22 | 52 | 355 000 | 355 000 | Перечисление аванса поставщику | Списание с расчетного счета — Оплата поставщику | |

| 91.02 | 52 | 160 000 | 160 000 | Переоценка валютных остатков на валютном счете | |||

| Уплата НДС в бюджет налоговым агентом | |||||||

| 01 июня | 68.32 | 51 | 63 900 | Уплата НДС в бюджет | Списание с расчетного счета — Уплата налога | ||

| Выставление СФ в качестве налогового агента | |||||||

| 03 февраля | 76.НА | 68.32 | 63 900 | Выставление СФ налоговым агентом | Счет-фактура выданный налогового агента | ||

| 63 900 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||||

| Отражение в учете услуг по проведению выставки | |||||||

| 05 июня | 44.01 | 60.21 | 355 000 | 355 000 | 355 000 | Учет затрат на услуги | Поступление (акт, накладная) — Услуги (акт) |

| 60.21 | 60.22 | 355 000 | 355 000 | 355 000 | Зачет аванса | ||

| 19.04 | 76.НА | 63 900 | Принятие к учету НДС | ||||

| Принятие НДС к вычету, уплаченного налоговым агентом | |||||||

| 30 июня | 68.02 | 19.04 | 63 900 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| 63 900 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||||

Когда при приобретении работ и услуг НДС исчисляется налоговым агентом

В последнее время можно заметить возрастание спроса российских компаний и частных предприятий на зарубежные работы и услуги, покупаемые, в том числе, через Сеть. Есть ситуации, когда покупатели обязаны исполнять обязанности налогового агента по НДС, предоставлять соответствующие документы в фискальные органы.

Налоговый агент должен уплатить тариф при перечислении денег зарубежному партнеру. Многие плательщики интересуются, как проходит процедура выплат НДС за нерезидентов и уплаты НДС при оплате услуг нерезиденту. Если российская организация покупает у зарубежной фирмы товар, то обязательства агента по сбору на добавленную цену могут возникнуть в ряде случаев. К примеру, если местом реализации услуги является Россия, при этом иностранное лицо не состоит на учете в налоговой службе как плательщик.

Есть некоторые исключения, к которым относят зарубежные организации, оказывающие физлицам в пределах РФ. При покупке такого товара покупатели из РФ могут не считаться агентами, если работа выполняется через подразделение фирмы, находящееся в России.

Согласно законодательству, с начала 2022 года иностранная фирма, которая оказывает услуги электронно, должна встать на учет в налоговой службе в случае оказания услуг физическим и юрлицам. Можно сделать вывод, что, если работы покупаются у представительства зарубежной фирмы, имеющей регистрацию в налоговой РФ, покупатель не получает статус агента. При покупке товара у фирмы нерезидента, покупатель должен исполнить обязательства агента.

Есть некоторые правила установления корректного места реализации услуги. Если лицо сотрудничает с партнером из стран ЕАЭС, место реализации определяется согласно Договору об ЕАЭС. В прочих ситуациях место реализации устанавливается согласно НК РФ. При покупке работ или услуг агент обязан оплатить в бюджет тариф при переводе средств иностранному партнеру. Исчисленный и удержанный тариф переводится во время перечисления средств при работе с зарубежными компаниями.

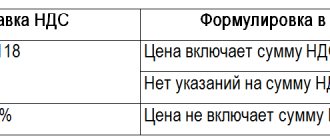

База по тарифу устанавливается как сумма дохода от продажи услуг с учетом тарифа. Основная ставка определяется как 20/120, но есть и льготный процент, составляющий 10/110, который актуален для некоторых категорий товаров.

Чаще всего зарубежные организации не включают в стоимость собственных услуг показатель сбора. При этом может делаться оговорка, что стоимость не содержит косвенных тарифов, которые нужно оплачивать согласно российским законам. В таких ситуациях, чтобы установить базу, требуется увеличить цену, прописанную в контракте, на ставку.

При покупке услуги требуется заполнить СФ. В документе в 5 строке отображается дата и номер платежной документации на перечисление ставки в бюджет. Обязательно заполняются строки 2, 2а, в них прописывается полное или сокращенное название и нахождение продавца согласно договору. Прочие значения СФ прописываются, как обычно. Ставка у агентов составляет 20/120, поэтому в 7 графе отображается расчетное значение, а в 9 графе – стоимость с учетом тарифа. В 5 пункте пишется цена услуги без ставки.

Выставленный СФ требуется регистрировать в книге продаж в периоде, когда необходимо вносить сбор, а именно, в те сутки, когда были перечислены средства зарубежному партнеру.

Есть некоторые особенности учета исчисленного сбора для агента. Если он является плательщиком и услуга была приобретена для осуществления действий, облагаемых сбором, есть возможность в дальнейшем принять тариф к вычету, однако, есть некоторые условия возвращения средств.

Вычет возможно произвести только после принятия на учет сделанных работ и в случае наличия соответствующих первичных бумаг. Можно сделать вывод, что агент не может заявить сбор к вычету, удержанный им при переводе предоплаты, пока услуга не будет выполнена. Если услуга покупается для деятельности, прописанной в 170 статье Налогового Кодекса, то есть, для процедур, не облагаемых налогом, принять плату нельзя.

Агент, являющийся плательщиком тарифа, должен сдавать в налоговые инстанции декларации, которые включают 2 раздел. Эти лица, которые не относятся к плательщикам, также должны предоставлять в соответствующие органы документации не позднее 25 числа месяца, следующего за прошедшим периодом, в котором была осуществлена оплата.

Агенты, которые применяют специальные режимы, такие, как, например, УСН или ЕСХН, заполняют в декларации титульную страницу и 2 раздел. Если показатели для заполнения 1 раздела отсутствуют, ставится прочерк. Агентские СФ, которые были составлены при перечислении денег партнеру из другой страны, отражаются в 9 разделе декларации, при принятии сбора к вычету заполняется 8 раздел.

Есть некоторые особенности заполнения 2 раздела документа для агентов. Если данное лицо приобретает работу у лица из другой страны, требуется отразить в декларации значения, которые были перечислены партнеру. В строке 060 прописывается значение сбора, которое нужно внести в казну. В пункте 070 указывается код операции, которая выполняется агентами.

Договор с иностранной компанией на оказание услуг

При приобретении услуг (работ) у иностранца налоговый агент по НДС в 1С 8.3 заполняет карточку Договоры следующим образом:

В разделе Расчеты:

- Цена в — EUR, т. е. валюта, в которой заключен договор;

- Оплата в — флажок EUR., т. е. валюта платежа.

В разделе НДС:

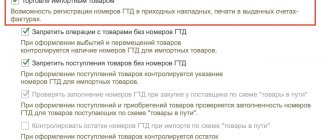

- установлен флажок Организация выступает в качестве налогового агента по НДС;

- Вид агентского договора — Нерезидент (п. 2 ст. 161 НК РФ).

- Обобщенное наименование товаров для счета фактуры налогового агента – наименование, указываемое в графе 1 «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права» в документе Счет-фактура, выбирается из справочника Номенклатура. PDF

Если в документе Счет-фактура выданный налогового агента формулировка в графах Номенклатура и Содержание услуги, доп. сведения отличаются друг от друга, то в графу 1 печатной формы счета-фактуры налогового агента 1с 8.3 будет выводиться информация из графы Содержание услуги, доп. сведения.

Требования и порядок заполнения наименования оказанных услуг (работ) в СФ установлены в п. 5, 5.1 ст. 169 НК РФ и п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 N 1137.

Выбор аналитики Вид агентского договора Нерезидент (п. 2 ст. 161 НК РФ)в карточке Договоры с поставщиком влияет на корректное заполнение декларации по НДС.

В Разделе 2 декларации «Сумма налога, подлежащая к оплате в бюджет, по данным налогового агента» по стр. 070 будет заполнен код 1011712.

Когда вы являетесь налоговым агентом по НДС

Случаи, когда на вас государство возлагает обязанности налогового агента по НДС, перечислены в ст. 161 НК РФ. Переведем их на более понятный язык.

Вы будете являться налоговым агентом по НДС, если:

- покупаете товары, работы или услуги у иностранных лиц, которые не состоят на учете в России. При этом местом реализации является наше государство РФ (этот нюанс подробно рассмотрим чуть ниже);

- арендуете государственное имущество у самих органов власти или купили его в собственность.

Далее пойдут случаи, которые встречаются намного реже:

- продаете конфискованное имущество, клады, скупленные ценности и прочие богатства;

- покупаете имущество банкрота;

- как посредник реализуете товары, работы, услуги иностранных лиц, не состоящих на учете в России;

- если вы построили судно и в течение 46 дней, после перехода права собственности, не зарегистрировали его в Международном реестре судов (вдруг среди наших пользователей есть и такие).

Самые распространенные операции, покупку у иностранных фирм и аренду гос.имущества, давайте рассмотрим поподробнее.

Перечисление аванса поставщику

Перечисление аванса иностранному поставщику отражается документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк — Банковские выписки – кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по данному примеру.

При выборе договора в валюте в документе Списание с расчетного счета автоматически устанавливаются счета расчетов с поставщиком в поле Счет расчетов — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)» и в поле Счет авансов — 60.22 «Расчеты по авансам выданным (в валюте)».

При перечислении аванса нерезиденту в поле Ставка НДС устанавливается значение Без НДС.

Проводки по документу

Проверка расчета переоценки валютных остатков:

Дата Сумма, ЕUR Курс ЦБ (ЕUR) Сумма (руб.) 31 января Остаток на счете 20 000 79 1 580 000 01 июня Переоценка на момент оплаты 20 000 71 1 420 000 01 июня Курсовая разница -160 000

Декларация по налогу на прибыль

В декларации по налогу на прибыль отрицательная курсовая разница отражается в составе внереализационных расходов: PDF

- Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

Уплата НДС в бюджет налоговым агентом

Организация обязана одновременно с оплатой денежных средств иностранцу уплатить НДС в бюджет.

Уплата НДС в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса – Банк — Банковские выписки – Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по данному примеру.

Поля документа заполняются следующим образом:

- Налог — НДС;

- Вид обязательств — Налог;

- Счет учета — 68.32 «НДС при исполнении обязанностей налогового агента»;

- подбор суммы НДС по документам оплаты иностранным поставщикам в форме Отражение в бухгалтерском учете осуществляется по кнопке Добавить, Заполнить или Подбор.

Для расчетов с бюджетом в 1С налоговым агентом используется счет 68.32 «НДС при исполнении обязанностей налогового агента».

Счет имеет три субконто:

- Контрагенты;

- Договоры;

- Документырасчетов.

Эта аналитика должна быть полностью заполнена путем подбора в документе Списание с расчетного счета при отражении уплаты налога в бюджет. Иначе в дальнейшем не будет произведен в автоматическом режиме вычет НДС.

Будьте внимательны с оформлением Платежного поручения, т.к. при оформлении платежного поручения на уплату НДС в бюджет в поле 101 «Статус составителя» заполняется код 02 «налоговый агент». PDF

Проводки по документу

Кто такой налоговый агент и каковы его обязанности

Организация или ИП (даже на спецрежимах) выступает налоговым агентом, когда перечисляет в бюджет обязательные налоги и взносы за другую компанию или физлицо (п. 2 ст. 161 НК РФ). Если заказчик — нерезидент, исполнитель — резидент, НДС — обязательный платеж, который за иностранца перечисляет в бюджет отечественный агент.

ВАЖНО!

Если ваш контрагент — иностранец, который не платит налоговые платежи (в том числе и НДС) в российский бюджет, и ваша организация или ИП оказали ему услуги на территории РФ, то вам необходимо выступить в роли налогового агента и перечислить налог на добавленную стоимость за вашего заграничного партнера.

Выполнение работ для нерезидента на территории РФ также облагается НДС. Агент уплачивает налог на добавленную стоимость в территориальную ИФНС — по месту нахождения (п. 3 ст. 174 НК РФ). К партнерам-нерезидентам относят не только зарубежные компании, но и иностранные ИП (письмо Минфина № 03-07-08/181 от 22.06.2010).

Главная обязанность агентов — перечислять налоги за других физических и юридических лиц (п. 3 ст. 24 НК РФ). Если контрагент не зарегистрирован в российской налоговой системе, налоговый агент обязан удержать и перечислить налог на добавленную стоимость так же, как и обычный налогоплательщик (п. 4 ст. 24 НК РФ). Проверьте регистрацию по ИНН компании: введите номер иностранного плательщика в специальном сервисе ФНС.

Выставление счета-фактуры в качестве налогового агента

Создать документ Счет-фактура выданный вид Налоговый агент можно из документа Списание с расчетного счета вида операции Оплата поставщику по кнопке Создать на основании.

В счете-фактуре (далее СФ) в автоматическом режиме заполняется код вида операции 06 «Налоговый агент, ст. 161 НК РФ».

В поле Платежный документ документа Счет-фактура выданный указываются номер и дата платежного поручения на уплату НДС в бюджет, а не реквизиты поручения на оплату поставщику.

По этой причине в 1С сначала отражается оплата НДС в бюджет, а потом оформляется счет-фактура налогового агента, чтобы сразу внести данные о платежном поручении в счет-фактуру.

Счет-фактура налогового агента 1с 8.3

НДС налогового агента: проводки в 1с 8.3

Счет-фактура налогового агента 1С 8.3

Счет-фактура выданный налогового агента оформляется по общим правилам, но выставляется в одном экземпляре (п. 3 ст. 168 НК РФ).

Бланк счета-фактуры налогового агента можно распечатать по кнопке Печать в документе Счет-фактура выданный с видом операции Налоговый агент. PDF

Сумма НДС, исчисленная и удержанная налоговым агентом, отражается в Книге продаж.

Отчет Книга продаж можно сформировать из раздела Отчеты — НДС — Книга продаж. PDF

Приобретение услуг у иностранного партнера

При приобретении работ, услуг у иностранного партнера российская организация как налоговый агент должна удержать налог из доходов, выплачиваемых иностранному лицу, и перечислить его в бюджет. После этого налоговый агент получает право на вычет НДС, удержанного из доходов иностранца (при условии, что работы, услуги используются в облагаемой налогом деятельности).

Агенту нужно иметь в виду, что налог в этом случае уплачивается в бюджет одновременно с суммой, перечисляемой иностранному партнеру. Банк не примет платежку на перечисление средств партнеру без поручения на уплату удержанного налога (абз. 2, 3 п. 4 ст. 174 НК РФ). В связи с тем что расчеты с иностранным партнером производятся в иностранной валюте, а обязанность по уплате налога исполняется в национальной валюте (п. 5 ст. 45 НК РФ), для перечисления НДС в бюджет налоговому агенту — российской организации нужно определиться с курсом рубля по отношению к иностранной валюте, по которому пересчитывается налоговая база (в нашем случае — это сумма контракта). Финансовое ведомство считает, что в соответствии с п. 3 ст. 153 НК РФ налоговая база пересчитывается в рубли по курсу ЦБ РФ на дату фактического осуществления расходов (Письмо от 03.07.2007 N 03-07-08/170).

Пример 1. Российская организация приобретает у иностранного партнера, не состоящего на учете в налоговых органах РФ, услуги, связанные с наладкой оборудования и оказываемые на территории РФ. Стоимость работ оценивается в сумму 3540 евро. Оборудование, как и сами работы, предназначено для ведения облагаемой НДС деятельности. В целях наглядности предположим, что согласно контракту расчеты производятся по факту оказания услуг. Курс евро на дату оказания услуг составил 38,8534 руб. за евро, на дату расчета — 39,0532 руб. за евро.

По условиям контракта предусмотрено удержание НДС из доходов, перечисляемых иностранному партнеру. Сумма НДС, подлежащая удержанию, составляет 540 евро (3 540 евро x 18/118).

В бухгалтерском учете российской организации будут сделаны следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| На дату оказания услуг иностранным партнером | |||

| Отражено оказание услуг иностранным партнером без НДС ((3540 евро — 540 евро) x 38,8534 руб/евро) | 20 | 60 | 116 560 |

| На дату расчетов с иностранным партнером и с бюджетом по НДС | |||

| Отражена разница при погашении обязательства (117 160 — 116 560) руб. <*> | 91-2 | 60 | 600 |

| Перечислена оплата партнеру за вычетом суммы НДС ((3540 евро — 540 евро) x 39,0532 руб/евро) | 60 | 52 | 117 160 |

| Отражена сумма НДС, удержанная из стоимости оказанных услуг (работ) и подлежащая уплате в бюджет налоговым агентом (540 евро x 39,0532 руб/евро) | 19 | 68 | 21 088 |

| Удержанный НДС перечислен в бюджет <**> | 68 | 51 | 21 088 |

| Уплаченный НДС предъявлен к вычету <***> | 68 | 19 | 21 088 |

<*> Напоминаем, затраты в виде отрицательной курсовой разницы от переоценки требований (обязательств) признаются внереализационными расходами (пп. 5 п. 1 ст. 265 НК РФ), поэтому возникшую в учете разницу можно учесть при расчете налога на прибыль.

<**> В конечном итоге на счете 68 образуется дебетовое сальдо (21 089 руб.) от трех проводок, что как раз и показывает, что сумма налога уменьшена налоговым агентом на сумму НДС, уплаченного за иностранного партнера.

<***> Право на вычет российская организация имеет в том налоговом периоде, в котором произведена уплата налога в бюджет (Письмо Минфина России от 15.07.2009 N 03-07-08/151, Постановление ФАС СКО от 21.12.2009 N А32-21695/2008-46/378-2009-34/283), хотя налоговики переносят вычет на следующий налоговый период (Письма ФНС России от 07.09.2009 N 3-1-10/[email protected], от 14.09.2009 N 3-1-11/730).

Отражение в учете услуг по проведению выставки

Услуги по организации выставки относятся к расходам на рекламу (ненормируемые), для целей налогового учета эти расходы не нормируются (п. 4 ст. 264 НК РФ).

Расходы на рекламу связанные с затратами на продажу продукции, работ и услуг в бухгалтерском учете (далее БУ) отражаются по Дт 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

Оказание услуг регистрируется документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки –Покупки — Поступление (акты, накладные) — кнопка Поступление — Услуги (акт).

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по данному примеру.

В форме Цены в документе устанавливается курс из справочника Валюты на дату отражения документа Поступление (акт, накладная).

Курс на дату оказания услуги используется только для пересчета неоплаченной части услуг. Оплаченная стоимость услуг учитывается по курсу предоплаты (абз. 2 п. 9 ПБУ 3/2006, п. 10 ст. 272 НК РФ).

Сумма НДС рассчитывается по курсу на дату уплаты налога (п. 5 ст. 45 НК РФ; п. 3 ст. 153 НК РФ, Письмо Минфина РФ от 21.01.2015 N 03-07-08/1467).

В нашем примере для определения суммы в рублевом эквиваленте курс берется:

- из документа Списание с расчетного счета, т.к. была 100% предоплата. Курс, который указан в документе Поступление (акт, накладная) в форме Цены в документе из справочника Валюты не участвует в расчете рублевой оценки.

В первичных документах от поставщика НДС нет, но в документе Поступление (акт, накладная) устанавливается ставка НДС 18% и налоговым агентом самостоятельно выделяется сумма НДС.

В табличной части цены указываются в валюте, но в проводках суммы выражены в рублевом эквиваленте.

Это связано с тем, что учет в РФ ведется в рублях. Активы или обязательства в иностранной валюте подлежат пересчету в рубли (ПБУ 3/2006).

Проводки по документу

Проверка сформированной суммы документа:

Стоимость в ЕUR Событие Курс ЦБ РФ (EUR) Стоимость в руб. Оплаченная сумма 5 000 Аванс 71 355 000 Сумма НДС 900 Выставление СФ налогового агента 71 63 900 Сумма всего 5 900 418 900

Декларация по налогу на прибыль

В декларации по налогу на прибыль расходы на рекламу отражаются в составе косвенных расходов: PDF

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы».

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Услуги » Консультации по бухучету и налогообложению » НДС » Является ли мы налоговым агентом по НДС предприятие при выплате вознаграждения агенту-нерезиденту, осуществляющему поиск покупателей на территории иностранного государства?

Распечатать

Вопрос

Является ли мы налоговым агентом по НДС предприятие при выплате вознаграждения агенту-нерезиденту, осуществляющему поиск покупателей на территории иностранного государства?

Ответ специалиста

В соответствии с подпунктом 1 пункта 1 статьи 146 Налогового кодекса Российской Федерации (далее — Кодекс) объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг) на территории Российской Федерации.

Порядок определения места реализации работ (услуг) в целях применения налога на добавленную стоимость установлен статьей 148 Кодекса.

1. В целях настоящей главы местом реализации работ (услуг) признается территория Российской Федерации, если:

(в ред. Федерального закона от 29.12.2000 N 166-ФЗ)

оказании консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации, за исключением услуг, указанных в пункте 1 статьи 174.2 настоящего Кодекса, а также при проведении научно-исследовательских и опытно-конструкторских работ. К инжиниринговым услугам относятся инженерно-консультационные услуги по подготовке процесса производства и реализации продукции (работ, услуг), подготовке строительства и эксплуатации промышленных, инфраструктурных, сельскохозяйственных и других объектов, предпроектные и проектные услуги (подготовка технико-экономических обоснований, проектно-конструкторские разработки и другие подобные услуги). К услугам по обработке информации относятся услуги по осуществлению сбора и обобщению, систематизации информационных массивов и предоставлению в распоряжение пользователя результатов обработки этой информации;

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 29.05.2002 N 57-ФЗ, от 22.07.2005 N 119-ФЗ, от 19.07.2011 N 245-ФЗ, от 03.07.2016 N 244-ФЗ)

ст. 148, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 04.06.2018) {КонсультантПлюс}

Чтобы определить, относятся услуги к маркетинговым или рекламным, Минфин России рекомендует обращаться к Федеральному закону от 13.03.2006 N 38-ФЗ «О рекламе», а также к Письму ФНС России от 20.02.2006 N ММ-6-03/[email protected] (Письмо от 03.06.2009 N 03-07-08/118).

Письмо ФНС России от 20.02.2006 N ММ-6-03/[email protected]

Приводится позиция ведомства о том, что маркетинговые услуги включают в себя:

а) определение размера и характера рынка;

б) расчет реальной и потенциальной емкости рынка;

в) анализ факторов, влияющих на развитие рынка;

г) учет специфических особенностей анализа товарного и регионального рынка;

д) определение степени насыщенности рынка и т.д.;

е) сегментация рынка и определение типов потребителей по основным характеристикам: возраст, пол, доход, профессия, социальное положение, место проживания, объективная потребность в предлагаемом продукте и т.п.;

ж) исследования мощности торгово-сбытовой (товарно-проводящей) сети, обслуживающей данный рынок;

з) наличие розничных и оптовых торговых предприятий, обеспеченность торговыми складскими и вспомогательными помещениями и т.д.;

и) анализ внешних факторов развития рынка.

Путеводитель по налогам. Энциклопедия спорных ситуаций по НДС {КонсультантПлюс}

Если вид деятельности Вашего агента — нерезидента можно отнести к маркетинговым услугам, тогда Ваша организация будет являться налоговым агентом по НДС.

Если оказываемые по агентскому договору услуги не относятся к маркетинговым, то местом реализации таких услуг, оказываемых иностранной организацией российскому принципалу, территория Российской Федерации не признается и, соответственно, такие услуги не подлежат налогообложению налогом на добавленную стоимость в Российской Федерации.

Подборка документов:

Типовая ситуация: Как определять место реализации услуг для целей НДС (Издательство «Главная книга», 2018) {КонсультантПлюс}

Разъяснение дано в рамках бухгалтером-консультантом ООО НТВП «Кедр-Консультант» Петровой Натальей Борисовной в июле 2022 г.

При подготовке ответа использована СПС КонсультантПлюс.

Данное разъяснение не является официальным и не влечет правовых последствий, предоставлено в соответствии с Регламентом ЛИНИИ КОНСУЛЬТАЦИЙ ().

Данная консультация прошла контроль качества:

Данная консультация прошла контроль качества:

Рецензент: Селезнева Ирина Ахматясавиевна, доцент кафедры бухгалтерского учета, финансов и аудита ФГБОУ ВО Ижевская ГСХА

Принятие НДС к вычету, уплаченного налоговым агентом

НДС принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- налоговый агент является налогоплательщиком НДС;

- НДС уплачен налоговым агентом в бюджет;

- услуги приобретены для деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ, выданный самим же НА;

- услуги приняты к учету.

Принятие НДС к вычету оформляется документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС – кнопка Создать.

Для автоматического заполнения вкладки Налоговый агент необходимо воспользоваться кнопкой Заполнить.

Проводки по документу

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Декларация по НДС

Декларация по НДС в части операций налогового агента будет заполнена следующим образом:

В Разделе 2 «Сумма налога, подлежащая к оплате в бюджет, по данным налогового агента»: PDF

- стр. 060 — сумма исчисленного НДС по данным налогового агента;

- стр. 070 — код операции «1011712».

По каждому иностранному лицу заполняется отдельный Раздел 2.

В Разделе 3 стр. 180 «Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая к вычету»: PDF

- сумма НДС, подлежащая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура выданный налогового агента. Код вида операции «».

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный налогового агента. Код вида операции «».

Как начислить НДС

База налога исчисляется в размере дохода от продажи с учетом НДС, а налог, в свою очередь, по расчетной ставке — 10/110 или 20/120 (п.4 ст.164 НК РФ).

Обычно зарубежные фирмы не включают в стоимость собственных услуг по договору величину отечественного НДС. В контракте может присутствовать отдельный пункт, определяющий величину НДС, либо его может не быть совсем. Поэтому для расчета налога необходимо увеличить стоимость работ по договору на сумму НДС, т. е. начислить 20% на их стоимость (письма Минфина РФ № 03-03-06/2/20797от 05.06.2013, № 03-07-08/276 от 08.09.2011).

Например, если по контракту цена работ составляет 1000 евро без НДС, то суммой дохода, с которой агенту необходимо исчислить НДС, будет считаться 1200 евро (1000 + 1000 х 20%).

До перечисления оплаты по договору сторонами должны быть составлены и утверждены документы, подтверждающие фактическое выполнение условий соглашения. Моментом уплаты НДС считается перечисление денег по контракту, т.е. в банк подавать необходимо два платежных документа – на оплату услуг контрагенту и на перечисление НДС в бюджет.

Принять НДС к вычету компания сможет при выполнении двух условий:

- Поставленные товары/услуги приняты к учету;

- Оплата по договору исполнена.