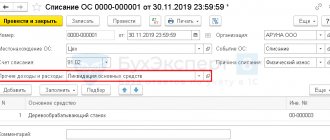

Порядок учета расходов на ликвидацию

Затраты по ликвидации основного средства принимаются в составе внереализационных расходов (пп. 8 п. 1 ст. 265 НК РФ). К таким затратам относят:

- затраты на демонтаж;

- услуги подрядных организаций;

- вывоз мусора и т.д.

Единовременное включение расходов на демонтаж возможно только в случае, если объект больше не будет использоваться (Письмо Минфина от 29.12.2009 № 03-03-06/1/828). Если демонтаж производится с целью перемещения на другое место, то сумма работ должна быть включена в стоимость основного средства.

Для списания имущества нужно создать приказ руководителя и акт о ликвидации объекта основных средств.

Образцы документов см. в материалах:

- «Акт на списание основных средств — образец заполнения»;

- «Составляем приказ на списание основных средств — образец».

Как списать основное средство, узнайте в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Национальное законодательство в области бухгалтерского учета меняется в сторону сближения с принципами, изложенными в Международных стандартах финансовой отчетности (МСФО). В Инструкции по бухгалтерскому учету основных средств, утвержденной постановлением Минфина РБ от 30.04.2012 № 26 (далее – Инструкция № 26), определен порядок формирования первоначальной стоимости основных средств. Он имеет некоторые отличия по сравнению с действующим в настоящее время порядком формирования первоначальной стоимости основных средств. В частности, установлено, что первоначальная стоимость основных средств может быть увеличена на сумму резерва по выводу основных средств из эксплуатации и аналогичным обязательствам, если при принятии к бухгалтерскому учету таких основных средств организация имеет обязательства по выполнению работ по демонтажу и ликвидации данных основных средств, восстановлению природных ресурсов на занимаемых ими земельных участках (п. 10 Инструкции № 26).

МСФО предусматривает создание резерва

В МСФО расходы по выводу основных средств из эксплуатации включаются в первоначальную стоимость основных средств. Так, п. 16 Международного стандарта финансовой отчетности (IAS) 16 «Основные средства» предусмотрено, что себестоимость объекта основных средств включает в т.ч. предварительную оценку затрат на демонтаж и удаление объекта основных средств и восстановление природных ресурсов на занимаемом им участке, в отношении которых предприятие принимает на себя обязательство либо при приобретении этого объекта, либо вследствие его использования на протяжении определенного периода в целях, не связанных с созданием запасов в течение этого периода.

Кроме того, IAS 37 «Резервы, условные обязательства и условные активы» (п. 14) предполагает формирование резерва в случае, когда:

– у предприятия есть существующее обязательство (юридическое или конклюдентное*), возникшее в результате какого-либо прошлого события;

__________________________

* Конклюдентный – направленный на заключение договора.

– представляется вероятным, что для урегулирования обязательства потребуется выбытие ресурсов, содержащих экономические выгоды;

– возможно привести надежную расчетную оценку величины обязательства.

Таким образом, очевидно, что появление в белорусском законодательстве методики создания и использования резерва по выводу основных средств из эксплуатации и аналогичным обязательствам (далее – резерв) является очередным шагом, сделанным Минфином по сближению национального бухгалтерского законодательства с МСФО.

Условия создания резерва

Обращаем внимание, что п. 10 Инструкции № 26 устанавливает следующее: первоначальная стоимость основных средств может быть увеличена на сумму резерва. Значит, формирование резерва – право организации, а не обязанность, даже в том случае, когда налицо условия, при которых такой резерв формируется.

Каким образом организация должна обозначить свое решение о формировании (либо неформировании) резерва?

Обратимся к нормам п. 12 Инструкции по бухгалтерскому учету «Учетная политика организации», утвержденной постановлением Минфина РБ от 17.04.2002 № 62 (далее – Инструкция № 62).

При формировании учетной политики организация по конкретному направлению ведения и организации бухгалтерского учета выбирает один способ из нескольких, допускаемых законодательством и нормативными правовыми актами по бухгалтерскому учету. Если по конкретному вопросу в нормативных правовых актах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка соответствующего способа исходя из Инструкции № 62 и иных положений по бухгалтерскому учету и отчетности.

Вывод: решение о создании (об отказе от создания) резерва необходимо изложить в учетной политике организации.

Важно! Если организация решит создавать резерв, то это надо будет делать не во всех случаях, а лишь при выполнении следующих условий (п. 23 Инструкции № 26):

– организация имеет обязательство по выполнению работ по демонтажу и ликвидации основного средства, восстановлению природных ресурсов на занимаемом им земельном участке (далее – обязательство);

– предполагается выбытие активов для погашения обязательства;

– сумма обязательства может быть достоверно определена.

Обязательство, о котором идет речь выше, может исходить, как правило, либо из заключенных договоров, либо из требований законодательства.

Оценка создаваемого резерва

В случае, когда организация согласно своей учетной политике решила создавать резерв, а также наступили факторы, которые свидетельствуют о необходимости создания резерва, нужно определить сумму резерва.

Сумму создаваемого резерва определяют исходя из расчетной оценки затрат, необходимых на конец отчетного периода для погашения обязательства. При определении суммы создаваемого резерва не следует учитывать доходы от ожидаемого выбытия основных средств.

Таким образом, организация оценивает состав расходов, который, как предполагается, необходим для выполнения обязательства, т.е. для выполнения работ по демонтажу и ликвидации данных основных средств, восстановлению природных ресурсов на занимаемых ими земельных участках. При этом должен быть составлен документ (например, смета таких расходов), в котором выводится общая их сумма. Цены (тарифы) на предполагаемые работы следует брать в масштабе, действующем в текущем периоде, т.е. при оценке резерва принимают не ожидаемые на момент проведения работ цены, а цены на конец того отчетного периода (месяца), в котором создается резерв.

Если погашение обязательства предполагается более чем через 12 месяцев после отчетной даты, то сумму создаваемого резерва на отчетную дату нужно определять путем умножения ставки дисконтирования на расчетную оценку затрат, необходимых для погашения обязательства. В этом случае цены (тарифы) оценивают в том масштабе, который предположительно будет существовать во время проведения работ по демонтажу основных средств, т.е. при оценке резерва принимают ожидаемые на момент проведения работ цены.

Ставку дисконтирования определяют исходя из текущих рыночных оценок временной стоимости денежных средств и рисков, характерных для обязательства. Например, в качестве одного из варианта таких оценок могут быть применены:

– ставка по кредитам, которые привлекает данная организация в банках под финансирование текущих расходов, аналогичных тем, по которым возникает обязательство (указаны в смете);

– ставка рефинансирования, устанавливаемая Нацбанком.

Отражение резерва в бухгалтерском учете

Созданный резерв в рассчитанной сумме подлежит отражению в бухгалтерском учете записью:

Д-т 08 «Вложения в долгосрочные активы» – К-т 96 «Резервы предстоящих платежей».

Сумму увеличения резерва в связи с сокращением периода дисконтирования нужно отражать записью в учете:

Д-т 91 «Прочие доходы и расходы» – К-т 96.

С течением времени информация, которая оценивалась при создании резерва, может меняться: например, может изменяться состав работ, по которым создавался резерв, уточняться их стоимость, могут меняться и предполагаемые сроки демонтажа основных средств, ставка дисконтирования. В случае появления указанных обстоятельств необходимо уточнить величину резерва исходя из новых видов работ, сумм, ставок и т.п., а возникшую разницу отразить в бухгалтерском учете следующим образом:

1) если основное средство на момент уточнения резерва учитывается по первоначальной стоимости, т.е. оно еще не переоценивалось (см. табл. 1):

2) если основное средство на момент уточнения резерва учитывается по переоцененной стоимости (см. табл. 2):

По окончании срока полезного использования основного средства применяется иной механизм отражения суммы увеличения (уменьшения) резерва по основному средству, учитываемому по переоцененной стоимости:

Д-т (К-т) 91 – К-т (Д-т) 96.

Необходимо проводить инвентаризацию резерва

Созданный резерв подлежит инвентаризации. В настоящее время порядок проведения инвентаризации активов и обязательств регулирует Инструкция по инвентаризации активов и обязательств, утвержденная постановлением Минфина РБ от 30.11.2007 № 180. Инвентаризацию резерва следует проводить минимум 1 раз в год при проведении годовой инвентаризации (не ранее 1 декабря).

Если при проведении инвентаризации будет выявлено, что организации не надо проводить никаких работ и нести соответствующие расходы, резерв подлежит восстановлению:

Д-т 96 – К-т 91

– в сумме восстановления уценки основного средства в результате ранее проведенных переоценок данного основного средства, отраженной на счете 91;

Д-т 96 – К-т 83

– отражена оставшаяся сумма резерва.

Порядок создания резерва

Рассмотрим порядок создания резерва на условном примере.

Пример

Организация получила разрешение на устройство скважины для добычи воды, в связи с чем ей выделен земельный участок. Разрешение получено сроком на 3 года, по истечении которого согласно условиям разрешения организация должна будет произвести демонтаж скважины и восстановить природную среду на выделенном участке.

Стоимость расходов, связанных с сооружением скважины, составила 600 млн. руб.

Учетной политикой предусмотрено создание резерва по выводу основных средств из эксплуатации и аналогичным обязательствам при наличии соответствующих условий. При анализе этих условий организацией было установлено следующее.

1. Организация имеет обязательство по выполнению работ по демонтажу и ликвидации основного средства, восстановлению природных ресурсов на занимаемом им земельном участке. Это обязательство вытекает из условий выданного разрешения на добычу воды.

2. Предполагается выбытие активов для погашения обязательства, так как для выполнения обязательства по демонтажу и ликвидации основного средства и восстановлению природных ресурсов необходимо будет осуществить определенные затраты (оплатить услуги сторонних организаций, израсходовать материалы, топливо, оплатить труд работников и т.д.).

3. Сумма обязательства может быть достоверно определена. Она может быть рассчитана путем составления сметы на проведение необходимых для демонтажа скважины и восстановления природной среды работы.

Таким образом, условия, являющиеся необходимыми для начисления резерва, выполняются.

С этой целью организацией составлена смета работ в предполагаемых на момент проведения работ ценах, необходимых для демонтажа скважины и восстановления природной среды. По итогу сметы стоимость работ составила 70 млн. руб.

Согласно учетной политике организации в качестве ставки дисконтирования применяется действующая учетная ставка Нацбанка (30 % годовых). Поскольку работы будут осуществляться через 3 года (когда истечет срок разрешения на добычу), то и период дисконтирования составит 3 года.

Рассчитаем сумму резерва с учетом дисконтирования:

70 / (1 + 0,3)3 = 31,862 млн. руб.

Начислим резерв. В бухгалтерском учете сделаем запись:

Д-т 08 – К-т 96 – 31,862 млн. руб.

Допустим, что на протяжении 3 последующих лет никаких изменений в факторах, исходя из которых был рассчитан резерв, а также в оценке этих факторов не произошло, т.е. в уточнении резерва необходимости не было.

По истечении 3 лет организация демонтирует скважину и производит работы по восстановлению окружающей среды. Их стоимость составила 70 млн. руб. В бухгалтерском учете стоимость этих работ следует отразить в учете записью:

Д-т 96 – К-т 10, 70, 69, 60 и др. – 31,862 млн. руб.

Если на момент проведения демонтажа стоимость работ по демонтажу окажется выше, чем сумма созданного резерва, то на сумму работ, не покрываемую резервом, нужно будет произвести бухгалтерскую запись:

Д-т 91 – К-т 10, 70, 69, 60 и др. – 38,138 млн. руб.

Если на момент проведения демонтажа стоимость работ по демонтажу окажется ниже, чем сумма созданного резерва, то сумма излишнего резерва подлежит восстановлению:

Д-т 96 – К-т 91 (83).

Особенности формирования остаточной стоимости при полной ликвидации

Остаточная стоимость должна быть включена в состав расходов в зависимости от способа начисления амортизации по ликвидируемому объекту.

- При использовании линейного способа начисления амортизации остаточная стоимость основного средства единовременно в полном размере списывается во внереализационные расходы (абз. 2 пп. 8 п. 1 ст. 265 НК РФ). Для зданий, сооружений и передаточных устройств 8-10 амортизационных групп применяется только линейный метод начисления амортизации (п. 3 ст. 259 НК РФ), следовательно, остаточная стоимость по этим объектам списывается единовременно в полном объеме (абз. 2 пп. 8 п. 1 ст. 265 НК РФ).

- Если налогоплательщик использует нелинейный метод, основное средство выводится из эксплуатации в порядке, предусмотренном п. 13 ст. 259.2 НК РФ: объект исключается из амортизационной группы на дату его ликвидации, однако начисление амортизации продолжается до окончания срока полезного использования по прежней схеме. Иными словами, при нелинейной амортизации уменьшение налогооблагаемой базы по налогу на прибыль происходит постепенно через начисление амортизации (Письма Минфина России от 24.02.2014 № 03-03-06/1/7550, от 20.12.2010 № 03-03-06/2/217).

Амортизационную премию чиновники разрешают не восстанавливать, так как в данном случае отсутствует факт реализации имущества (Письмо Минфина России от 16.03.2009 №03-03-05/37, Письмо ФНС России от 27.03.2009 № ШС-22-3/[email protected]).

Какой метод начисления амортизации выбрать в налоговом учете, узнайте здесь.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы начисляете амортизацию в налогвом учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Особенности формирования остаточной стоимости при частичной ликвидации

Применять нормы списания остаточной стоимости при полной ликвидации имущества на внереализационные расходы для частичной ликвидации неправомерно, потому что отсутствует условие вывода оборудования из эксплуатации (пп. 8 п. 1 ст. 265, п. 13 ст. 259.2 НК РФ). Поэтому разрешено списать остаточную стоимость имущества при нелинейном начислении амортизации для частичной ликвидации объекта на расходы единовременно (пп. 20 п. 1 ст. 265 НК РФ, Письмо Минфина России от 19.08.2011 № 03-03-06/1/503).

Акт ликвидации (списания) объекта ОС: основные требования

Для списания имущества можно использовать унифицированные формы №№ОС-4, ОС-4а, ОС-4б либо самостоятельно разработать локальный документ (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете») и обязательно закрепить форму в учетной политике организации. Если было принято решение о формирование внутренней формы документы, то рекомендуется включить в него следующие разделы (Письмо Минфина России от 21.10.2008 №03-03-06/1/592):

- год создания объекта;

- дата ввода в эксплуатацию;

- первоначальная либо восстановительная стоимость имущества;

- сумма амортизации;

- количество капитальных ремонтов;

- причины ликвидации;

- возможность использования самого объекта, деталей или узлов;

- дополнительная информация.

При отсутствии указанных выше пунктов в локальном акте у налоговых органов могут возникнуть обоснованные претензии.

Ход процедуры

Ранее процесс списания основных средств был жестко регламентирован. В ходе данной процедуры обязательно создавалась специальная комиссия, которая должна была принимать окончательное решение о ликвидации. Теперь же эта норма не является обязательной и списание основных средств производится по правилам, которые установлены локальными документами.

Требования ФЗ-402 «О бухучете» о порядке проведения ликвидации имеют рекомендательный характер, но достаточно часто практикуются и сегодня.

Процедура ликвидации основных средств предполагает прохождение следующих этапов:

- На подготовительном этапе определяется целесообразность дальнейшего использования основных средств, эффективность или неэффективность восстановления. Для этого по приказу руководства может быть назначена специальная комиссия из компетентных сотрудников. В нее обычно входят бухгалтеры и ответственные лица за сохранность основных средств. Для участия в работе комиссии могут приглашать сторонних экспертов и инспекторов. По результатам оформления комиссии обычно оформляют приказ.

- Далее следует этап работы комиссии. В компетенцию комиссии входят: осмотр объекта с использованием определенной технической документации; установление невозможности его использования; оценка причин списания объекта; оценка возможности использования отдельных узлов и агрегата объекта и его оценка; контроль за изъятием из ОС драгметаллов и цветных металлов; определение веса объекта и его передача на склад и пр.

- Результаты работы комиссии и принятые ею решения оформляются документально. По результату работы комиссии может быть принято решение о списании основного средства либо о его ремонте или разборе на запасные части. Принятое решение должно быть обоснованным: членам комиссии следует указать на причины, которые побудили их ликвидировать основные средства.

- Детали, агрегаты и узлы (например, пригодные для ремонта других ОС) приходуются как лом или утиль, а непригодные – как вторсырье.

- В инвентарной карточке или книге делается отметка о выбытии ОС.

- Создается приказ о ликвидации основного средства.

Списание объекта без демонтажа

В Минфине считают, что списать объект без демонтажа возможно. Позиция чиновников следующая: списание имущества происходит в результате выбытия объекта согласно правильно оформленному акту ликвидации.

Подтверждать факт демонтажа не обязательно (Письмо Минфина России от 08.12.2009 №03-03-06/1/793).

Налоговые органы также считают, что данное условие не является обязательным и расходы на списание и суммы оставшейся амортизации можно включить во внереализационные расходы на основании акта ликвидации без демонтажа (Письмо УФНС России по г. Москве от 30.09.2010 № 16-15/[email protected]).

Более ранняя позиция налоговиков отличалась от пояснений Минфина. Чиновники ФНС говорили о том, что без демонтажа ликвидировать объект невозможно. Налогоплательщик, не осуществивший разбор списанного основного средства, не имеет право списать расходы по ликвидации, амортизацию и остаточную стоимость на внереализационные расходы (Письмо УФНС России по г. Москве от 07.04.2009 №16-15/033038).

Поскольку сотрудники ФНС выказывают неоднозначное решение по данному вопросу, рекомендуется все же учесть их пожелания и провести демонтажные работы. Если объект был утрачен, и организовать работы по его разбору невозможно, какие-либо работы по ликвидации последствий провести все же необходимо. Следует оформить их первичными документами. В таком случае у вас будут все основания для правомерной ликвидации имущества.

См. также «Оприходование материалов после демонтажа основных средств — проводки».

Итоги

Пришедшее в негодность основное средство списывается на основании решения комиссии и приказа директора. НДС восстанавливать не нужно. Материалы, оставшиеся после ликвидации ОС, нужно оприходовать по рыночной стоимости в составе материально-производственных запасов.

Источники:

- Налоговый кодекс РФ

- закон «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Отражение в учете

Доходы и расходы от выбытия объекта основных средств подлежат зачислению на счет прибылей и убытков в качестве прочих доходов и расходов и отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся.

Дебет 01 Субсчет «Выбытие основных средств» Кредит 01 – списана первоначальная стоимость ликвидируемого объекта основных средств;

Амортизацию по ОС нужно последний раз начислить в месяце его выбытия. Амортизация начисляется за полный месяц, независимо от того, сколько дней в последнем месяце числилось на балансе основное средство.

Дебет 02 Кредит 01 Субсчет «Выбытие основных средств» – списана сумма начисленной амортизации;

Дебет 91-2 Кредит 01 Субсчет «Выбытие основных средств» – списана остаточная стоимость ликвидируемого объекта основных средств;